目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回は、「IFA(独立系ファイナンシャルアドバイザー)をフル活用する賢い富裕層の資産運用実例」というテーマをお届けいたします。

富裕層の方で、上場会社の役員の方や未上場会社でも、それなりに大きな会社のオーナーの方など、ご多忙であるゆえに、「資産運用を特定の人に一任してしまいたい」「ほぼフルアレンジで運用してください」という富裕層の方が実は一定数いらっしゃいます。

そういう時に活躍するのがIFA(独立系ファイナンシャルアドバイザー)です。

今回は、賢い富裕層の人が、IFAをフル活用して資産配分を最適化しているという、当社での実例をお伝えできればと思います。

IFA(独立系ファイナンシャルアドバイザー)をフル活用した場合のしくみについて

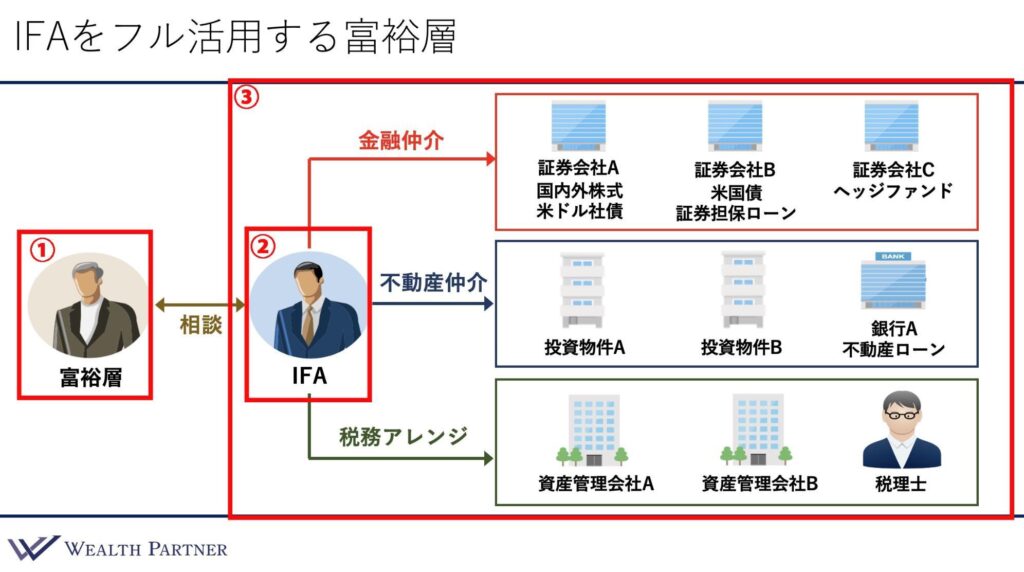

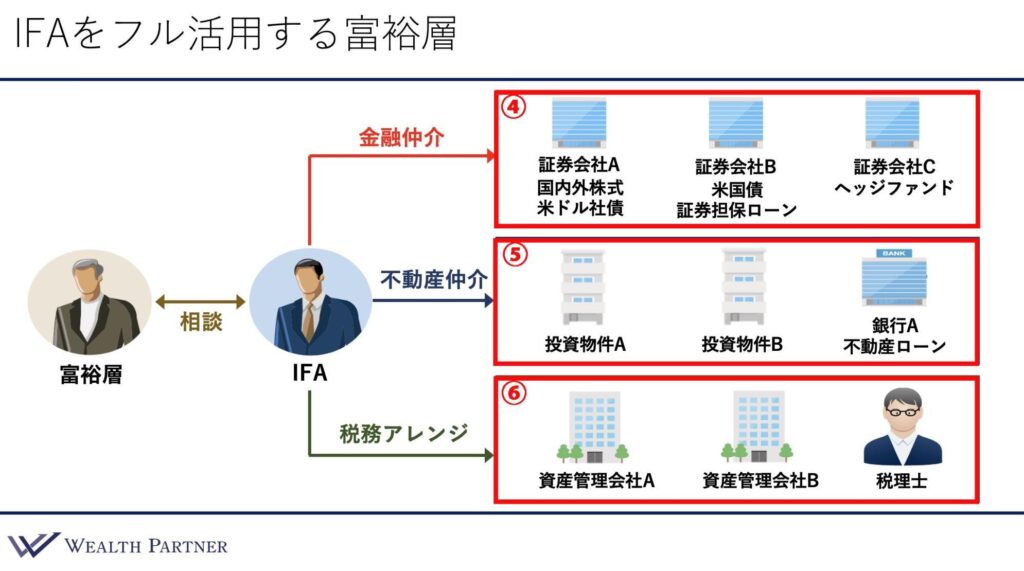

それでは、IFA(独立系ファイナンシャルアドバイザー)をフル活用する富裕層のイメージを表したイラストを作りましたので、こちらをご覧頂ければと思います。

1番左側(①)に、今回の富裕層の方、お忙しい富裕層の方がいらっしゃいます。

この富裕層の方は、かなり余剰の現預金がありますので、いろいろな運用をして資産配分を最適化したいと思っているのですが、ご多忙ですのでそういうことを考える時間もないですし、いろいろな業者に会っている時間もありません。

そこで私たちIFA(②)の存在があり、富裕層の方は、主にIFAの方とやり取りをしているわけです。相談したり、アドバイスを受けたり、実際に富裕層の方が動くのはIFAの提案に従って銀行口座を作るとか、証券会社の口座を作るとか、銀行の借入れを申し込みするとか、書類を書くとか、そういうことになってくるので、主な全体像の設計とか、あとは各資産のうちどれを購入するとか、そういった提案などはすべてIFAが提案するということです。

したがって、富裕層の方が主に行うのは、事務手続きとか決済だけということになってきますので、富裕層の方はとても楽ということです。そのIFAが、どういうアレンジをするのかといえば、主に右側(③)のとおりになります。内容としては主に3要素あります。

金融商品仲介

まず一番上に金融仲介(④)、IFAは金融商品仲介業者というくらいなので、当然金融商品を仲介する権限を持っています。

どことの仲介をするかというと証券会社です。証券会社も、さまざまな証券会社と提携するのが基本です。当社の場合は、3社と提携しており、このように証券会社A、B、Cと提携しているわけです。すべて同じような商品を扱っているかというと、そうではありません。証券会社ごとに、扱っている金融商品のラインナップがかなり異なります。

したがって、複数の証券会社と提携することが多いのですが、例えば証券会社Aだと国内外の株式や米ドル社債を幅広く扱っているとします。

証券会社Bだと、証券会社Aにはない米国債のラインナップが多くあり、なおかつ証券担保ローン、有価証券を担保にしてお金を借りることができる機能を持っています。

そして証券会社Cは、証券会社A、Bにはないような、海外のすごく有名なヘッジファンドに投資できる機能を持っているという特徴があります。

そうすると、A、B、Cで機能がまったく異なるわけです機能が全く異なり、ラインナップも異なるので、運用を最適化するにはどうすればいいか、というとすべてを組み合わせるのがベストになります。

したがって、証券会社でそれぞれ一番良いという金融商品だけピックアップしてきて、証券会社Aであれば国内外の株式や米ドル社債、証券会社Bだと米国債、そしてその米国債を担保にして借入をする。つまり証券担保ローンです。そして証券会社Cであればヘッジファンドです。

こういったものをそれぞれ抽出してきて、富裕層の方の資産配分に組み込む。資産運用をしてもらうというのが、この金融仲介になっているわけです。これも、なかなか富裕層の方がご自身で、証券会社をいろいろ探して「ここが良い」とか「これを買おう」とか、そのようなことを行っている時間はありません。

したがって、できるだけ早く運用したいというのが富裕層の方のご希望なので、IFAが証券会社の中でも、その方の資産配分にとって必要と思われる証券会社だけをピックアップして、その中の厳選された金融商品だけで金融のポートフォリオを作る、ということをこのイラストのようにやっているわけです。これが金融仲介です。

不動産仲介

次は不動産(⑤)です。富裕層の方だと、やはり実物の不動産もある程度保有することが多いです。今回は、2つの物件に投資をしています。IFAは不動産仲介もやっており、いろいろな不動産会社と付き合いがありますから、その中で富裕層の方のご希望に合っているような、または非常に良い物件だけをビックアップして購入いただいています。今回は、投資物件AとBに投資したという形になっています。もちろん、物件の購入だけでなく、銀行ローンも不動産担保ローンも最適化を同時に行います。

富裕層の方がお付き合いのある銀行はもちろん、不動産担保ローンに積極的な銀行へすべて打診して、その中で最も良い条件の銀行から借入を行い、その不動産担保ローンで投資物件A、Bに投資しているということです。

したがって、不動産物件の仲介はもちろん、銀行のファイナンスアレンジもやるというのがフルスタックのIFAということになるわけです。

これが不動産に関してなのですが、富裕層の方が自ら「楽待」(不動産投資サイト)のようなもので、自ら物件を探して、「これは違うな」とか、電話で「この物件を買えますか」などということはしません。富裕層の方はお忙しいので、やはり信頼できる、運用を一任できるパートナーに探してもらうというのが一般的な流れです。

このような形で不動産も最適化される、というのがIFAの手がける不動産仲介になります。

税務

最後3つ目が税務(⑥)になります。この富裕層の方は、資産承継対策のニーズも強かったので、資産管理会社を作ったのですが、お子様が2人いらっしゃったので、資産管理会社A、Bと2つ作っております。

このようなところもIFAがフルアレンジして、どういう資本構成にしたらよいか、どのような事業内容にしたらよいか、資産管理会社でどういう運用を行ったらよいか、税務処理はどうすべきか、なおかつ税理士はどのような方がよいか、という話を全て行います。

この事例の方に至っては、資産管理会社の名前まで「面倒くさいので決めてくれ」と、それくらい忙しい方もいらっしゃるわけです。実際は完全に決めたわけではないのですが、資産管理会社の名前は、「お子様の名前の頭文字を付ける方が多いですよ」といった形で決めて行ったりします。こういったところまでやるのがフルスタックのIFAというか、お客様の代わりになってやるIFA、当社であればここまでやっています。

そういうことで税務アレンジ、相続対策のアレンジもやるというのがIFAということです。基本的に富裕層の方が、もともと資産管理会社周りに強い税理士の方とお付き合いがあるわけではありません。このような形であれば、我々のようなIFAを通して富裕層の方と税理士の方がやり取りをすることが多く、間に入ってサポートできますので、「コミュニケーションがうまくとれない」といったハレーションは起こらないわけです。

そういうわけで、大変ご多忙で「ビジネスに集中したい」というような富裕層の方は、IFAを使って金融、不動産、税務すべてを最適化しています。まさに「IFAをフル活用する」という賢い富裕層の方のイメージがこちらだと思います。

40代男性、上場会社役員の資産配分(ご相談時)

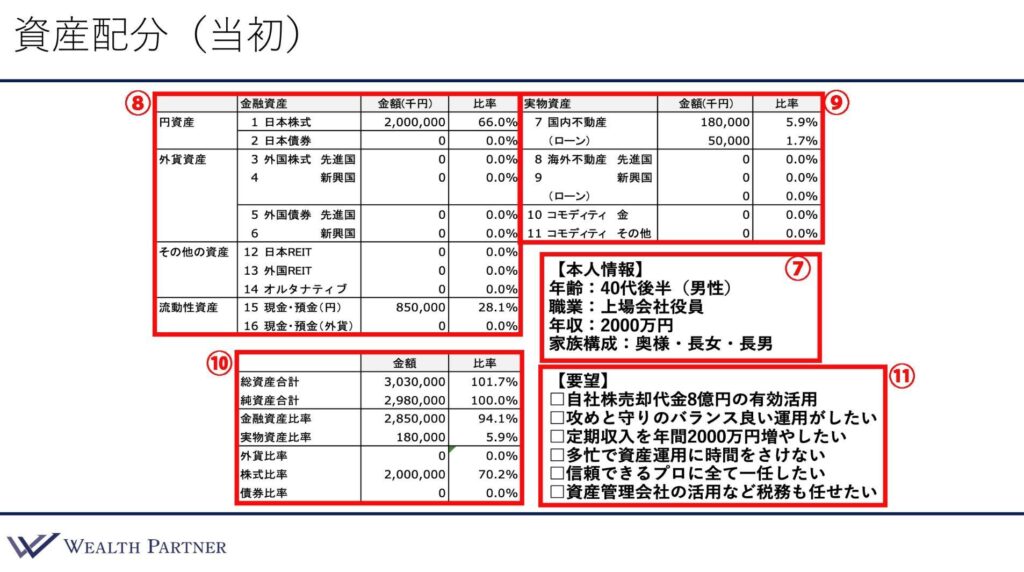

先ほど、イメージを紹介したので実際に、具体的な数字で見てみましょう。いつもの資産配分シートで詳しくお伝えしたいと思います。

現状分析

まずは右下、ご本人様の情報(⑦)を見て行きます。

40代後半の男性、ご職業は上場会社の役員です。富裕層の方は、色々な属性の方がいらっしゃいますが、その中でも上場会社の役員の方、創業社長とか役員の方は特に忙しい方が多く、資産運用をIFAに一任するとしても不思議ではありません。ご年収は2,000万円、ご家族構成は奥様に長女様、ご長男様となっています。

資産配分ですが、金融資産(⑧)は左側、創業メンバーの方なので、上場株(自社株)を20億円分持っており、もともと持っていた自社株の一部を売却して、キャッシュがすごく増えており、それが8億5,000万円分の現預金です。

右上が実物資産(⑨)で国内不動産、これはご自宅です。1億8,000万円の物件で5,000万円の住宅ローンが残っています。

全体のバランス(⑩)が左下になっていまして、純資産合計で29億8,000万円、総資産で30億円ということなので純資産30億円ぐらいの富裕層の方ということです。

そして、まだ運用を始めていないので、金融資産は円資産中心で外貨はゼロ、自社株の割合が多くて株式の比率が高く、金融資産に占める割合は70.2%で債券は0%というのが全体のバランスです。

この方の要望(⑪)は右下にまとめてあります。1つ目は、今回、自社株を売却して売却代金が税引後8億円残るので有効活用を考えたい。

2つ目は、攻めと守りのバランスの良い運用をしたいということです。

3つ目は、定期収入です。年間2,000万円くらい増やしたい。ご長女様とご長男様の教育費が増えてきたのでインカムゲインを増やしたいというようなご希望があります。

4つ目です。この辺がお忙しいということなのですが、資産運用に多くの時間を割けない。やはり、こういう方であれば分刻みで動いていらっしゃるので、運用にかける時間がないというのは非常に多いと思います。

5つ目です。忙しさもあるのですが、信用できるプロの資産運用アドバイザーにすべて一任したい。

最後に6つ目です。資産運用会社を持っていないので、新たに作って本格的に運用を始めたい。税務のところも資産運用とともにお願いしたいというものでした。

このようなご本人様の情報や資産配分、頂いた要望などを総合的に勘案して、私たちが金融から不動産、税務、資産管理会社の作り方までお手伝いさせていただいたのですが、全て組み合わせて行った資産の再配分が次のとおりです。

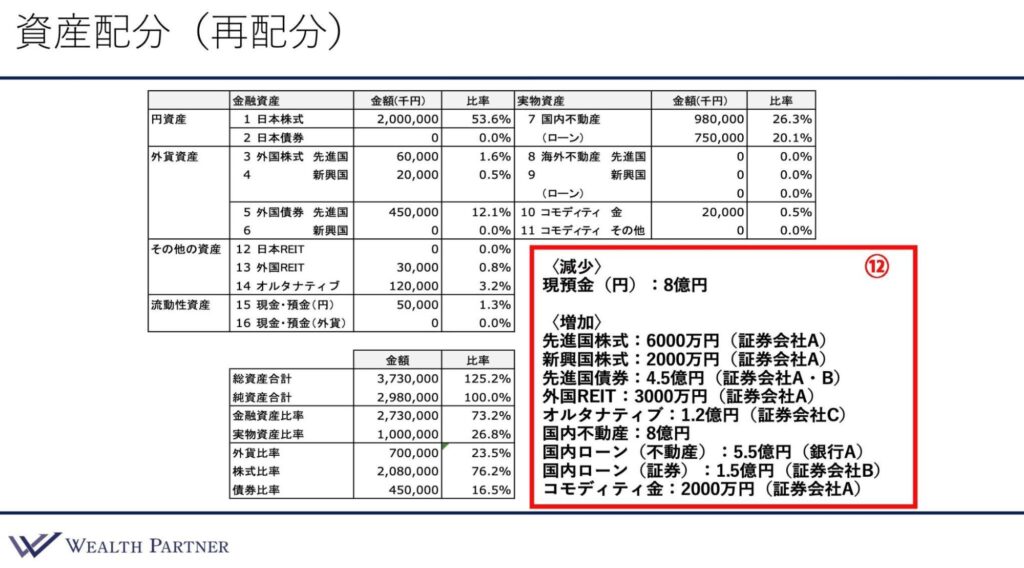

ご提案(再配分)

右下の資産の増減(⑫)を見ていただきたいと思います。

減少させる資産としては現預金です。8億円を使わせていただいて、増加させる資産はその下のようになっております。

先進国の株が6,000万円、新興国の株が2,000万円、先進国債券が4.5億円、外国REIT3,000万円、オルタナティブ(ヘッジファンド)1.2億円、国内不動産が8億円、国内ローン(不動産)が5.5億円、国内ローン(証券)、これは証券担保ローンですが1.5億円で、コモディティの金が2,000万円という再配分になっています。

今回はIFAがすべてフルアレンジという話だったので、資産ごとに、どこの証券会社で取引をしてとか、銀行でお金を借りてとか、そういうものを全て全部()で右側に入れています。

最初のイラストでお伝えしたように、株式だとインターネット証券である証券会社Aが取引コストが安いのでそこで取引をしています。先進国債券、金融の中で4.5億円と1番配分が多いのですが、これは証券会社Aだけでなく証券会社Bでも米国債等のポートフォリオを組んだ方が良いという判断だったので、債券に関してはどちらの証券会社でも取引をしております。

REITはインターネット証券のAで、オルタナティブ(ヘッジファンド)は、やはり証券会社Cが一番ラインナップもあって良いファンドを取り扱っているので、主にここで投資しています。

不動産のローンはすべて我々がアレンジした銀行Aから借入しています。証券担保ローンは、証券会社Bです。米国債3.5億円を購入していて、それを担保にして1.5億円を証券担保ローンで借りています。

コモディティ(金)は証券会社Aで取引をしています。

証券会社、銀行ごとに分けると、例えば証券会社Aで2.3億円運用していて、証券会社Bで3.5億円、証券会社Cで1.2億円、投資物件A、Bはそれぞれ4億円ずつです。銀行Aでは借入を5.5億円みたいな、カストディという、どこで運用しているかということで言うとこのような配分になっています。

あとは、資産配分にはお子様が2人いらっしゃって、相続対策ということです。資産管理会社を作って、株主をお子様にして、そこにだいたい半々ぐらいに資産を分けて運用しており、中長期的に相続対策も行っていて、そのビジョンとか考え方とかご提案などを基本的に私たちがします。

それから、司法書士とか税理士の先生、会社設立から資本設計まで、ほぼ我々IFAがフルアレンジでやっているというケースになっております。

まとめ

それでは本日のテーマ、「IFA(独立系ファイナンシャルアドバイザー)をフル活用する賢い富裕層の資産運用実例」のまとめを行なっていきます。ポイントは4つあります。

超多忙な富裕層とフルスタックIFAは相思相愛

1つ目です。今回の話の総論になるのですが、超ご多忙な富裕層の方とフルスタックIFA、つまりなんでもできるIFAの間が相思相愛というのは間違いないと思います。すごく時間のある富裕層の方であれば、自分でいろいろ調べてとか、不動産物件を一軒一軒見に行って、ということができると思うのですが、本当に時間がない方はそんな余裕はないはずです。上場会社の役員の方というのは、分刻みの方がやはり多いですから、「そこはプロに任せましょう」「全面的に任せましょう」という方が多い中で、やはりフルスタックIFAは非常に相性がよいといえます。

IFAは富裕層に代わり金融・実物・税務をすべて最適化

2つ目です。IFAは何をやるかというと、富裕層の方に代わって金融・実物・税務・資産全体の配分、すべてを最適化するという責務を負っていますので、しっかりやるわけです。資産管理会社の名前まで考えてあげたりなど、そういうことまでやることになります。

富裕層は自分のビジネスや家族、趣味に集中できる

3つ目です。このように運用に関することは、すべてIFAが全てやっておりますので、富裕層の方はご自身の事業やご家族との時間とか、趣味に集中できるわけです。やはり資産運用というのは専門性が高く、小難しいことも多いため、ご自身で本気でやりだすと相当の時間とストレスが奪われます。そういうことはプロに任せておいて、自分は大切なビジネスやご家族などに時間をつぎ込む、というのは非常に賢い時間の使い方だと思います。

フルスタック能力を備えた特急IFAはごく少数

4つ目です。このように、IFAをフル活用するという話なのですが、若干の問題として、このようにフルスタックの能力を備えている特級クラスのIFAというのは、数としてそこまで多くはありません。正直、IFAの方が何人いるとか、IFAの会社が何社あるとか、あまり興味ないし知らないのですが、今まで色々なIFAの方に会っている肌感だと、全体のたぶん数パーセントぐらいしか、富裕層の方の全部をアレンジするというのはおそらく難しいと思います。

「フルスタックIFAにすべて任せたい」というご希望がある方は、たまたま出会ったIFAの方だと確率的に難しい事が多いので、やはり何人か、十人以上とかのIFAの方とあって、実際に相談してみて、それができるかどうかを検証した上でお願いするほうが良いかと思います。

IFAの方だからといって、「ここまでできるだろう」と依頼してしまうと、そこまで出来なかったり、全然違う運用をしてしまったり、そういう可能性が高くなりますから「フルスタックIFAができる方は少ないのだ」と考え、いろいろなIFAの方にあって話をされるのが良いかと思います。

本日は「IFAをフル活用する賢い富裕層の資産運用実例」というテーマをお届けいたしました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中