目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「医療法人を売却した引退医師の資産運用実例【前編】」といった内容をお届けしたいと思います。

今回経営されている医療法人を売却して、その対価として売却代金を得られて、高額の売却代金で、キャッシュリッチ(富裕層)になられた元医師の先生からの資産運用実例の話ということになっております。

こういったお話をさせていただきたいという風に思った背景として、「医療法人売却で資産形成をしている」という方からのご相談が昨今、本当に急増をしております。

今回は前編後編の二部構成になっているのですが前編の方では、現状こういった先生の状況があって、一緒にこういった目標を作らせていただいて最適な配分を作ります。

そして、その投資の効果は、どういう風にやるのかという総論の全体論を、最初の前編でお話しさせていただいて、後編の方では、より詳細な具体的に何にどういう風に投資してその投資効果を得ているのかという詳細な各論の話を後編の方でさせていただく、という二部構成でお話できればと思います。

▼今回の内容はYouTubeでご覧いただけます

資産配分(ご相談時)

早速前編の資産、全体の配分のお話からさせていただければと思います。

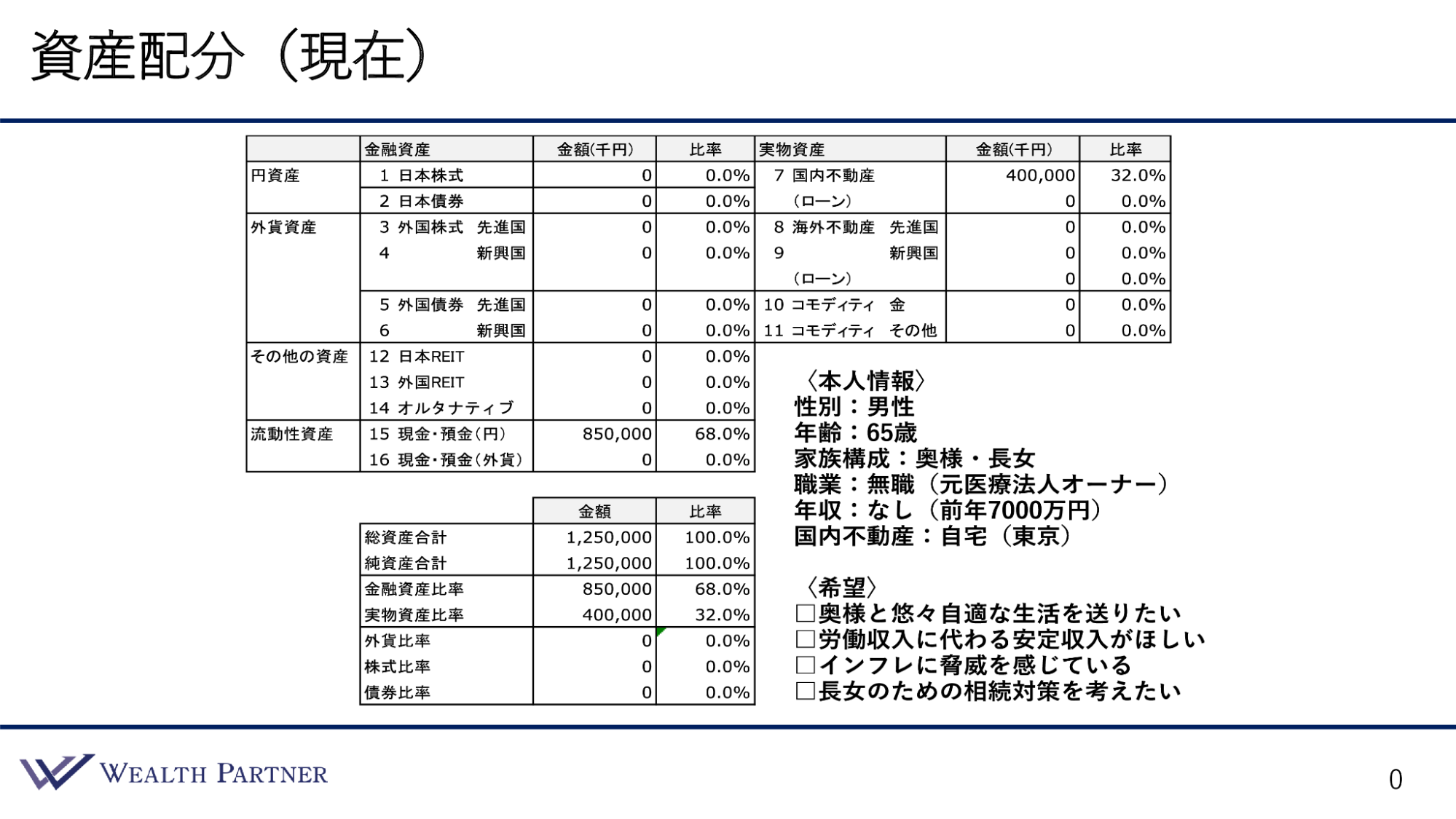

それではまずはこの資産配分、いつものお馴染みの資産配分シートです。医療法人を1年前売却されて1年後相談いただいた方なのですが、売却されて手元に預金現金がたくさんある状態の引退医師の先生方からのご相談です。資産配分シートということになっております。

まずはご本人様の情報を見ていきたいと思います。男性の方で年齢が65歳です。家族構成は奥様とご長女様の3人家族です。ご職業は今無職です。1年前までは元医療法人オーナーをされていた、理事長されていました。ご年収は今現在無いのですが、前年までは7000万年収がありました。今国内不動産をお持ちなのですが、東京のご自宅です。

資産配分シートです。現状の資産状況を確認していきたいと思います。

左側が金融資産、右側が実物資産で、一番下が全体のバランスを表す数字になっているのですが、まず金融資産は現預金だけです。会社を主に売却された売却代金と退職金の貯まりがこのようになっていまして、8億5000万円の現預金が円建てであるという状況です。不動産の方は右上にありますが、これは東京のご自宅で、時価でだいたい4億円の価値があるというような状況です。

今時点の資産全体の現状の状況というのは、一番下に数字として表れているわけです。

当然、純資産と総資産は同じ金額で12億5000万円になっていまして、金融資産が8億5000万で実物資産が4億円のバランスということになっています。外貨も株も債券もありませんので、その比率は0%になっているということです。こういった状況の元医師の先生なのですが、この方が私達に相談していただいて、ご希望としていることをまとめさせていただいたのが一番右下になっているわけです。

1つ目は引退した後でございますので、現役時代大変お忙しかったということもありますので、引退後は奥様と悠々自適な生活を送りたい。時間や何かに縛られることなく、色々な所へ旅行に行ったり、そういった自由で裕福な生活を送りたい、というのが1つ目の希望です。

2つ目が労働収入に代わる安定収入を投資によって得たいというところで、前年まで医療法人のオーナーをされていた時は、年収で7000万円役員報酬がありましたので、それが売却されてなくなったということになりますので、それに代わる安定収入で生活していきたいというのが2つ目のご希望です。

3つ目は現役時代はあまり考えなかったのですがインフレです。昨今、物価上昇が結構話題になっていますので、日本という低インフレの国でも2%・3%ずつ毎年物価が上がって行く可能性があるということに脅威を感じています。それによって、生活が圧迫されるリスクや今の生活が10年後・20年後もできない、そういったリスクを考えていらっしゃいます。あとは預貯金しか今ありませんので、インフレによって2%・3%ずつ毎年資産が目減りしているという風に考えると不安になる、といったところにインフレの脅威、恐怖を感じているということです。

4つ目のご希望は、ご長女さま(お子様)がいらっしゃいますので相続対策を考えたい。

よくご友人であったり、税理士の先生から相続の税金に対する話を聞いているようで、かなり金額の相続税がかかってくる予想もありますので、それの対策を今回の運用と共に考えたいというのが最後のご希望です。こういったご本人様のご年齢であったり、客観的な状況と資産の状況、あとはご希望・ご要望を総合的に考えさせていただいて、私達とお医者様で一緒に作らせていただいた資産運用における目標設定というのが次のようになっております。

運用目標の設定

こちらが運用目標の設定です。

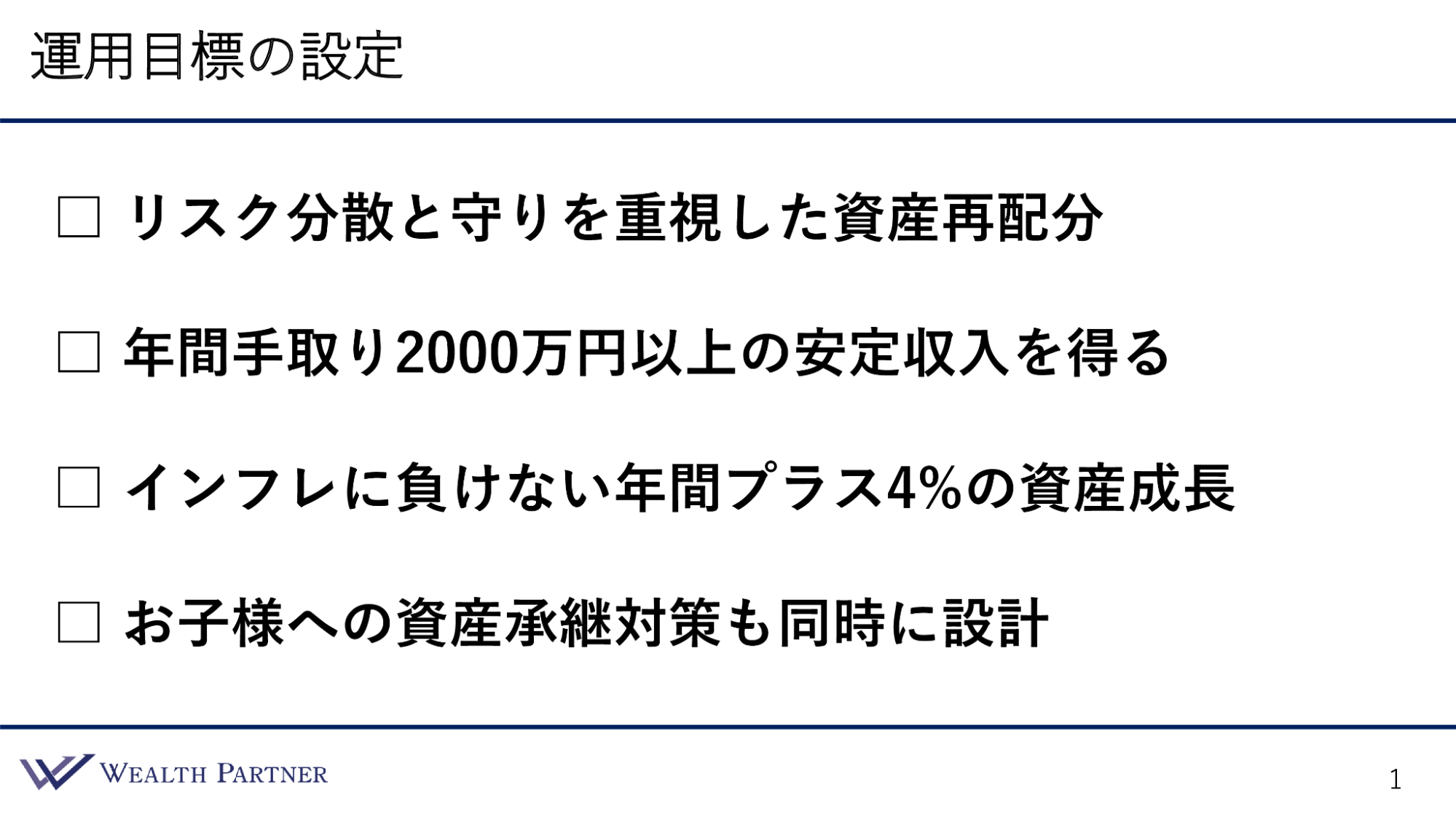

ポイント1)リスク分散と守りを重視した資産再配分

1つはリスク分散です。今の現預金だけに資産が集中している状況は、ご懸念されているようなインフレにとって非常に無抵抗な状態にはなっていますので、あと何かに資産が偏りすぎるのは何か起こった時に、全てを失うリスクもあるということです。

「まずはリスク分散をしましょう」というのが根本にあって、プラス、ガンガン攻めるのではなくて、比較的守りを重視して運用していく、再配分していくというのが基本方針の1つ目になっています。

ポイント2)年間手取り2000万以上の安定収入を得る

2つ目がインカムゲインです。安定的な生活を送りたいということでしたので、今の現在のご状況で毎年支出というのは、2000万ぐらいあれば十分やっていけるということを伺いましたので、その2000万円に合わせまして、この投資によるインカムゲインが年間税引後、手取りで2000万以上になるような安定収入を生み出すような運用しましょうというの2つ目の目標になっています。

ポイント3)インフレに負けない年間プラス4%の資産成長

3つ目がインフレを特にご懸念されていますので、インフレに負けないような年間プラス4%の資産成長を目指していきましょうというのが、3つ目の目標です。

ポイント4)お子様への資産承継対策も同時に設計

最後の4つ目がこれもご希望にありました相続対策です。お子様への資産承継対策もこの資産運用と共に最適化していくような設計を考えましょうというのが4つ目の目標です。

こういった目標に基づいて、この目標を達成するためにはどういった配分案が良いのかをご提案させていただいたのが次の資産配分になっております。

資産配分(提案)

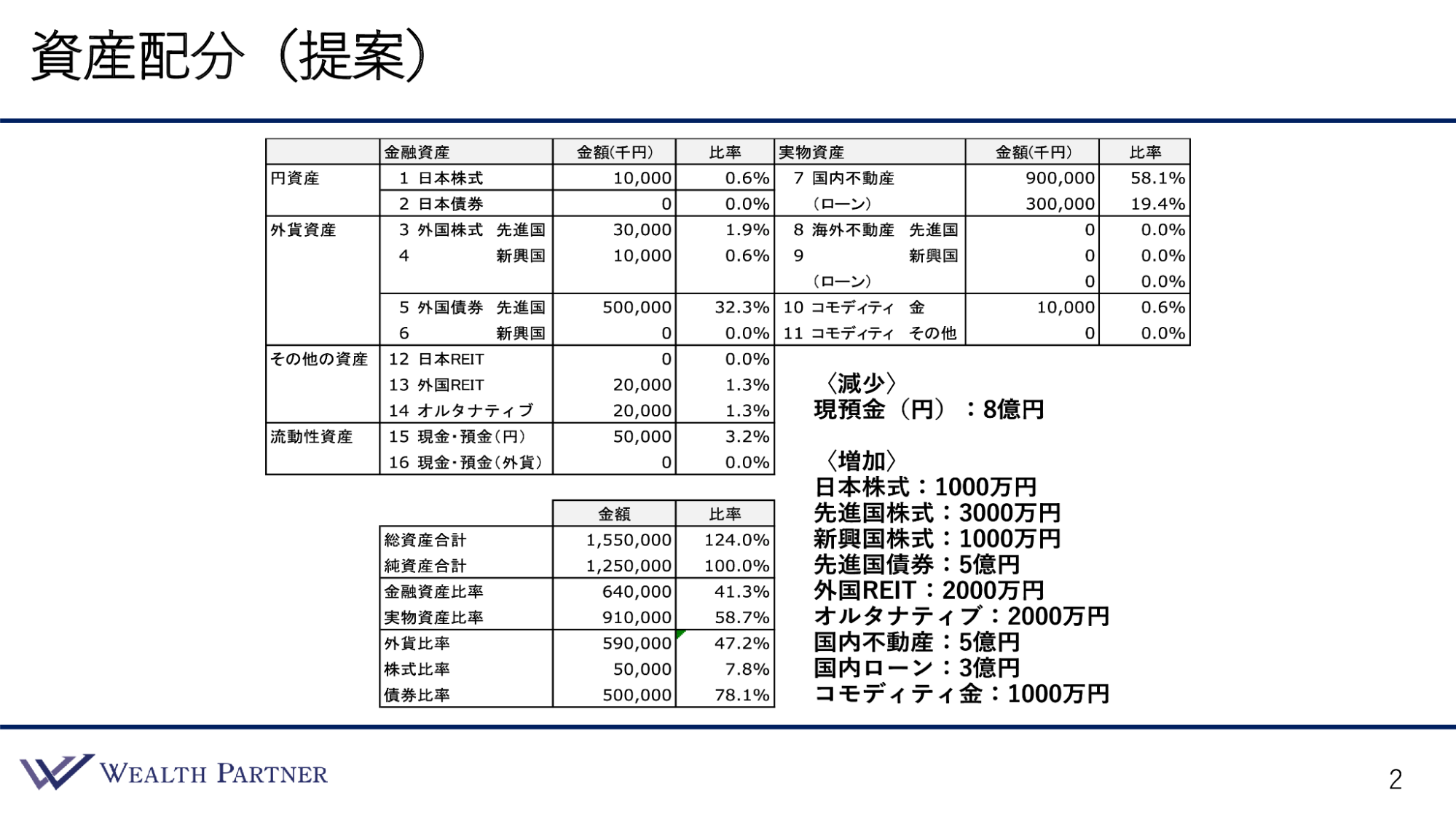

減少させる資産は8億5000万の現預金がありましたので、そのうちの8億円を使わせていただきます。増加させる資産としてはこのようになっております。

お考えが保守的であって、ご年齢もそこそこの年齢ですので、できるだけ株式の割合は少なくしていって日本株式・先進国・新興国の株式に、1000万・3000万・1000万ずつ投資しています。投資の金融資産の中核は、先進国の債券ということになっていまして、これが金額でいうと5億円ということで中心になっているわけです。

次に外国のREITとオルタナティブです。ヘッジファンドのような資産に1000万ずつ投資して、国内不動産に5億円でそれに伴う借り入れが3億円ということになっていまして、最後にコモディティの金にリスク分散の一環で1000万円投資しています。8億円の再配分ということになっております。

この再配分をすることによって、資産全体のバランスがどう変わるのかというのが、一番下のところに表れています。

一番最初見ていただいた現状の資産配分と何が違うかといいますと、一番大きなところとしては総資産合計が元々純資産と同じ12億5000万だったのですが、3億円借り入れをしていることによって、総資産は15.5億円になっていまして、それに伴って純資産に対してどれぐらい借り入れをして総資産を大きくして運用しているか。レバレッジの比率が元々100%でしたが、124%になっているということで、1.24倍にレバレッジ比率がなっていて、投資効率が向上しています。レバレッジを掛けて不動産に投資しているので、インフレ対策にも寄与していますし、投資効率も高めるという効果が備わっています。

次に変わった点としては金融と実物の比率です。ここのところが元々金融資産が68%で、実物資産が32%でしたが、不動産の割合が借入で増えましたので、金融が41%で実物が58%になっていますので、だいたい4対6の比率になっていて、しっかりインフレになった時に、資産の成長がついていけるようなそういった配分になっています。

次に外貨の比率です。こちらは元々0%だったので、円安のリスクという辺りには無抵抗でしたが、この比率が47%まで高まっていますから、理想はいつも50%とお伝えしていますがそれにかなり近づいている比率になっていますので、そういった円安リスクもある程度ヘッジできていると思います。

株式は少し増えて7%で、債券の割合がかなり増えていて78%となっています。インカムゲインを得るという目標が大きいので、債券がこのよう大きくなっていて、「守りの運用」というところも軸にありますから株と債券の割合は、7%と78%の割合が非常に理想的という風に考えてこのようにしていただきました。

この通りに実際にこう再配分をしていただいたのですが、このように再配分することによって、投資効果というのをどのように得ることができるのかを表したのがこちらになっております。

再配分した時の投資効果

こちらが先程のご提案のように、再配分した時の投資効果をまとめたものになっております。

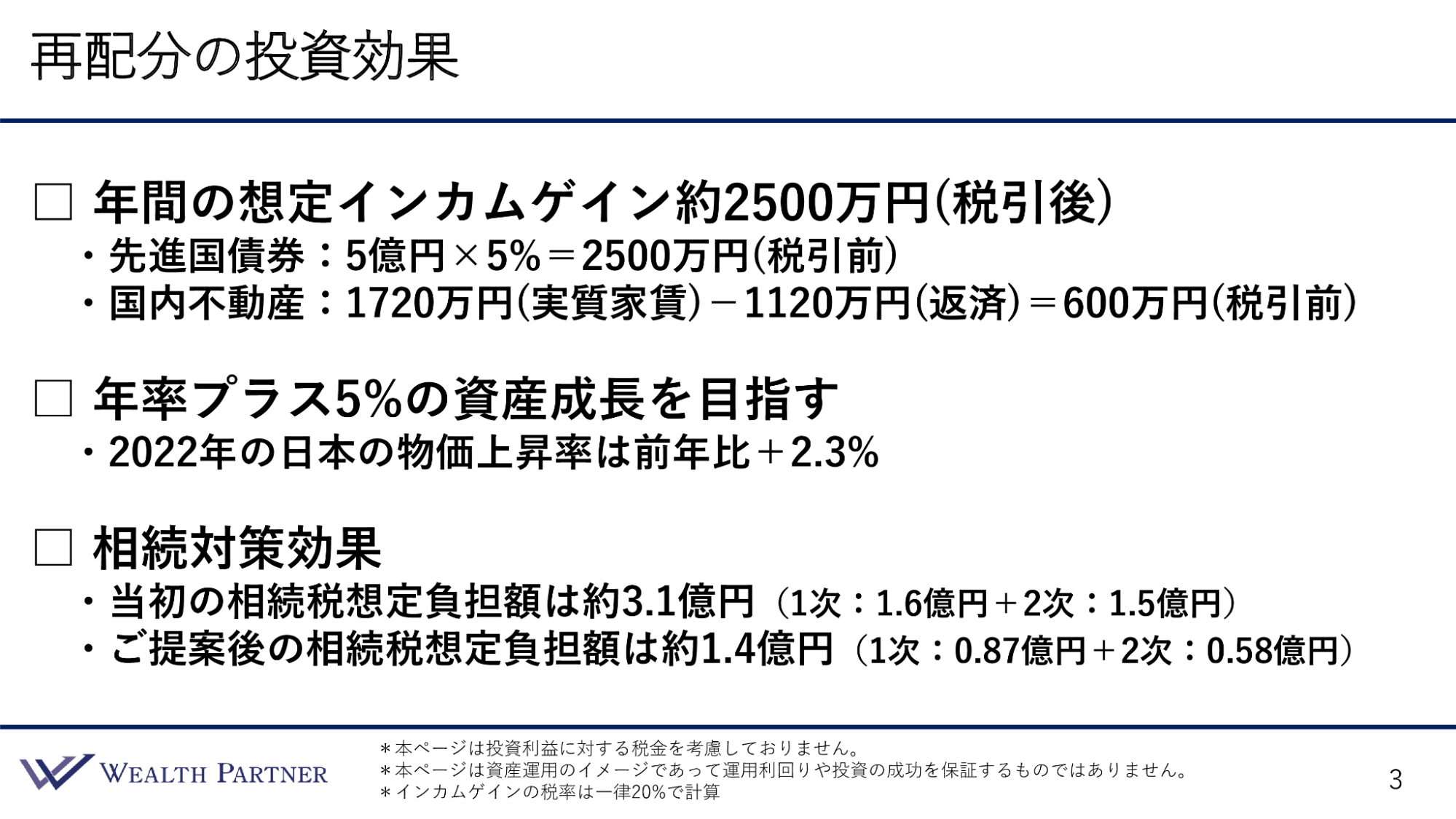

ポイント1)年間の想定インカムゲイン約2500万円(税引後)

主に3つありまして、1つ目が年間の想定インカムゲインです。こちらが約2500万円というのが税引後になっておりまして、内訳としては先進国の債券が5億円あって、だいたい利率ベースで5%毎年得られることができますので、税引前で2500万得るような債権の投資の設計、インカムの設計になっています。

実物預金は国内不動産で、5億円の不動産投資です。実質の家賃ベースで1720万円を得られて、毎年銀行の返済で1120万ということになりますので、税引前で毎年600万円のインカムを得られています。この債券と不動産を合わせて、毎年税引前で3100万円のインカムを得られているのですが、大体どちらを税率20%で計算をしますと、年間のインカムゲインというのは、想定で税引後で約2500万円ということになりますので、これを毎年得ることができますので、この2500万を使って支出に充てていただければ十分余裕を持ってやっていけます。キャッシュフローがマイナスになることなくやっていける可能性が高いのではないかと考えております。

目標のインカムというのは、最初の目標設定で2000万円という風にお伝えさせていただいたのですが、もちろん債券・ドル建てが多くなりますのでドル安円高になったらそのインカムが減るわけです。国内不動産も当然空室になったら家賃が入ってこなくなりますので、その分賃料は減りますので結構バッファーを持って、目標に対して上回るようなインカム設定で臨むというのが望ましいわけです。

ですので今回目標2000万円に対して想定インカム2500万ですので、仮にドル安円高で20%になって、500万ぐらいインカムが減ったとしても目標の2000万円は維持できるような、そういった想定インカム設定になっています。

ポイント2)年率プラス5%の資産成長を目指す

2つ目の投資効果は資産成長でございます。目標は4%ということでしたが、結果的にこの資産の再配分案の目標のリターンというのは、大体年率でプラス5%ぐらいにはなっていると思いますので、2022年去年の日本の物価上昇率は特に高いと言われていましたが、それでも前年比でプラス2.3%にはなっています。この2.3%より、2~3%ぐらい十分上回ることができるような運用を、この再配分案であればしていくことができるという風に考えておりますので、こちらも目標達成できるような水準で行っていくことができると考えています。

ポイント3)相続対策効果

最後3つ目が、目標に入れさせて頂いた相続対策です。

相続対策の効果がかなりあります。当初の相続税の想定負担額が最初の現状の状況です。何もしていままの状況だと、ご自宅は税金の特例もあるので入れないとして、仮に資産全体が現預金8.5億だけだとすると、その相続税の負担額がどれぐらいになるのかというと、ご本人が亡くなる1次と奥様も亡くなる2次まで、1次と2次どちらも考慮して大体負担額の総額は約3.1億円になる、というのがシミュレーションになります。

ご提案のような再配分にしていただいていると、国内の不動産5億円を投資しておりますので、その相続税評価減効果が6割あったとすると、3億円も相続税評価が相続財産から差し引かれますので、その分相続財産がなくなったという風に考えて、相続税を計算したという前提に立つと、1次相続・2次相続合わせて相続税のご負担額というのは、約1.4億円ということになります。当初の状況からですが3.1億円で、ご提案後の負担額が1.4億円ということになりますから、相続対策効果としては1次・2次合わせまして1.7億円ぐらいです。約1.7億円ぐらいあるということになりますので、こういった配分にすることによって、インカムも得られますし、資産成長もできますし、相続税もこのように大幅に減らすことができる、ということです。最後の再配分を投資効果として入れさせていただきました。

このように医療法人を売却して、売却代金をまとめてキャッシュとして得た状態のままの方というのは、実は結構たくさんいらっしゃいまして、そういう方のままだと今のインフレに無抵抗で毎年資産の価値が減っていって、どんどん資産を使います。支出がありますので預金を取り崩していくというような状況になってしまいがちなのですが、このようにしっかり資産運用をして、あまりリスクを取りすぎず、適度に攻める形にしてしっかりインカムゲインも発生する形にして、同時に相続対策を行うということが、売却代金を使えば十分することができますので、このように運用していくのが非常によろしいのかなという風に考えております。

本日は医療法人を売却した引退医師の資産運用実例【前編】といった内容でお届けさせていただきました。後編の方では、より具体的に先程再配分の運用の配分案を出させていただいたのですが、より詳細に中身をどういう風に運用しているのかという具体的な実例についてお話をしていきたいと思います。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中