目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回のテーマは、「相続富裕層が実践する安定性重視の資産配分戦略【米ドル債券ポートフォリオ事例解説】」です。富裕層のタイプ別の最適資産配分戦略をお届けするシリーズもいよいよ第5回となり、今回は『相続富裕層の資産運用』についてご説明します。

相続富裕層の方々には、これまで取り上げた富裕層とは根本的に異なる特徴があります。これまでの富裕層は、主にご自身で創業した会社や経営する企業を通じて資産を築いた方が多いのに対し、相続富裕層は親や祖先からの相続によって資産を受け継いでいる点が特徴です。したがって、資産配分の考え方も従来の富裕層とは異なるものが求められます。今回は、相続富裕層向けの資産配分戦略についてお伝えします。

▼今回の内容はYouTubeでご覧いただけます

富裕層5タイプの傾向分析

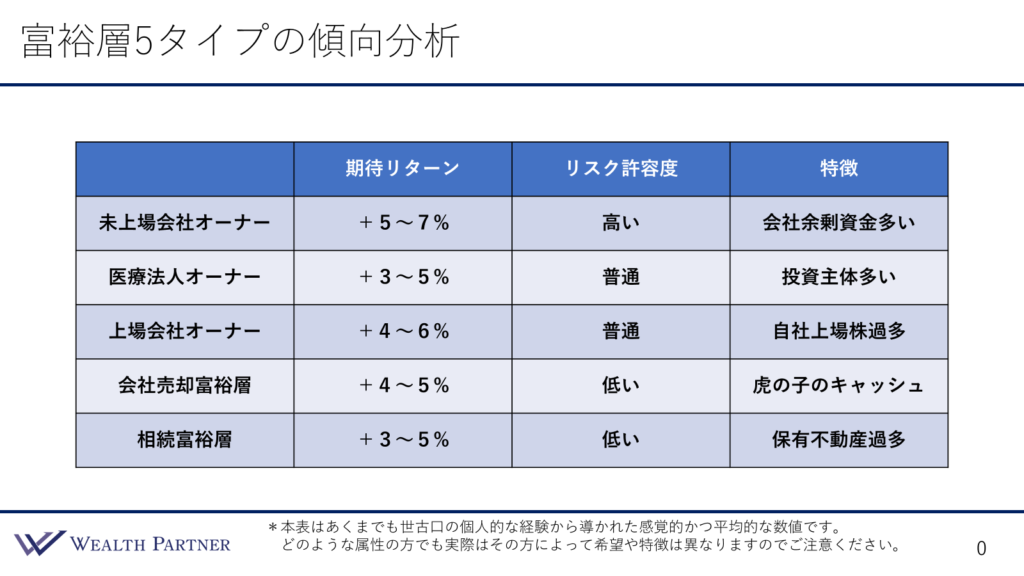

こちらが「富裕層の5タイプの傾向分析」です。今回は相続富裕層に焦点を当て、期待リターン、リスク許容度、そして特徴について解説していきます。

相続富裕層の場合

まず、期待リターンについてですが、相続富裕層の多くは年間3%~5%程度を目標にしています。これは他の富裕層と比べて高くない目標であり、相続富裕層の特徴ともいえます。彼らは安全性を重視しており、ご自身が経営していた会社を売却して得たものなどではなく、相続で得た資産を保全しつつ運用することを優先しています。そのため、リスクを取って資産を2倍、3倍に増やそうとする意欲は低く、安定性を優先する傾向があります。結果として、期待リターンも3~5%に留まり、特に3%~4%が一般的です。

次に、リスク許容度についてですが、相続富裕層のリスク許容度は5タイプの中で最も低いと考えられます。他の富裕層は、自ら会社を立ち上げ、それを売却して資産を築いたオーナーが多く、経営を通じて多くの経験を積み、利益を上げてきた方々です。そのため、一般的な感覚とは異なる方が多いように感じました。しかし、相続富裕層には、大手企業などに勤め、給料で生活していた比較的「普通の感覚」の方が多いです。親や祖父母から突然多額の相続を受けることで、初めて資産運用を考えなければならなくなるケースが多く、リスクを取ることに対して非常に慎重です。また、投資に対するリテラシーが低いため、不安を感じる方が多いのも特徴です。結果として、相続富裕層のリスク許容度は非常に低く、5タイプの中で最も低いと言えるでしょう。

相続富裕層の資産運用の特徴

次に、特徴についてですが、相続する資産の種類にもよりますが、最も多いのは不動産です。祖父母や両親が所有していた不動産を相続し、相続税の支払いによって現金が減少し、資産の大部分が不動産に偏るケースが多く見られます。このように、相続富裕層の特徴として「不動産過多の資産配分」が多いといえるでしょう。

以上が、相続富裕層に関するタイプ別傾向分析です。

当初の資産配分

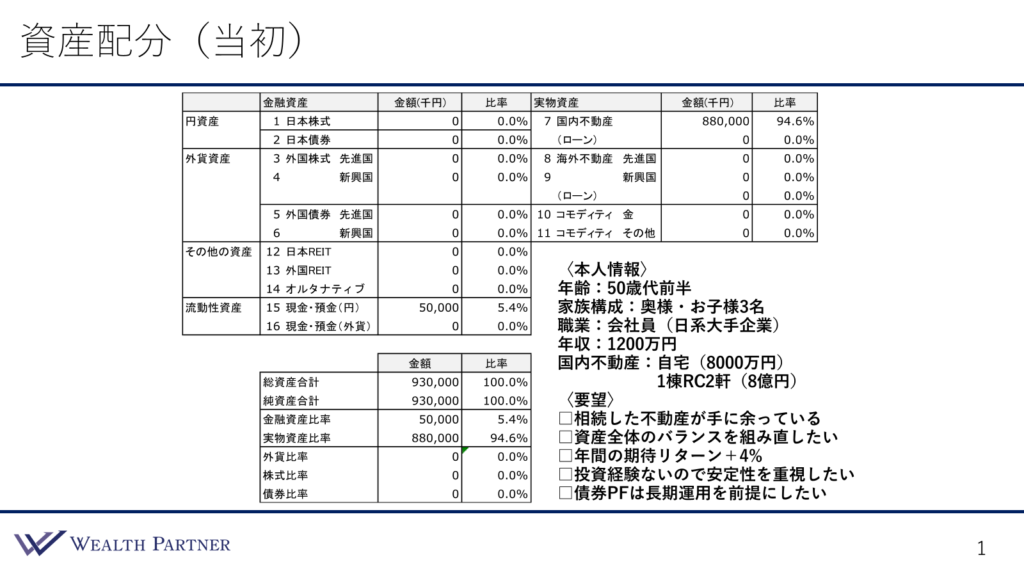

では、相続富裕層の資産運用および資産配分の実例を見ていきたいと思います。こちらが当初の資産配分で、ご本人の情報やご要望も含まれています。

ご本人様の年齢は50代前半で、お父様の相続により資産を受け継ぎました。家族構成は奥様とお子様が3名、ご職業は日系大手企業に勤務する会社員で、年収は約1200万円です。相続した資産には、国内不動産として自宅(8000万円相当)に加え、一棟RCの不動産2件(時価8億円)が含まれています。資産配分を見ると、元々保有していた現預金5000万円に加え、相続した国内不動産8億8000万円があり、借入がないため、純資産および総資産は9億3000万円です。その内訳は、金融資産が5%、実物資産が94%と、相続により資産の大部分が実物資産に偏り、不動産過多の配分となっています。また、外貨、株式、債券の保有は0%です。

次に、右下に記載されたご本人様の5つのご要望を見ていきます。

1つ目は、相続した不動産の管理が手に余っているということです。お仕事が忙しい中で、急に1棟不動産を相続し、管理や修繕が必要な古い物件にストレスを感じています。また、空室対策などの経験がなく、負担を軽減したいというご要望です。

2つ目は、資産全体のバランスを組み直したいということです。ご自身でも資産配分の偏りを認識しており、バランスの改善を希望されています。

3つ目は、年間の期待リターンとして+4%を目標としています。

4つ目は、投資経験がないため、高リスクの運用に対して不安を感じており、安定性を重視したいというご要望です。

5つ目は、債券運用を行う際には短期売買ではなく、長期運用を前提にした運用を希望しています。途中で頻繁に手を加えず、長期的に安定した資産運用を行いたいというお考えです。

このようなご本人様の情報やご要望を考慮し、最適な資産配分をご提案させていただきます。

提案した資産配分

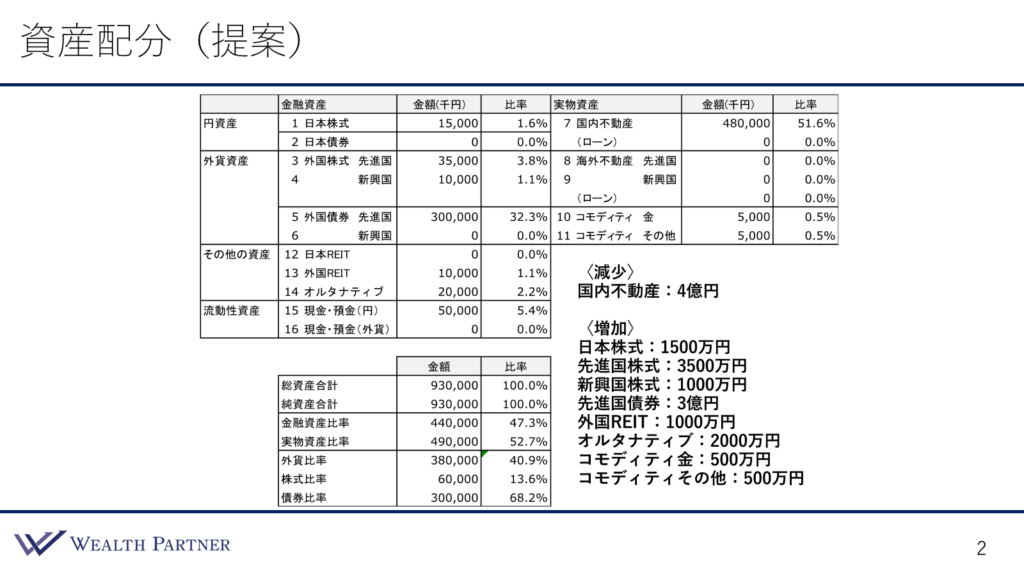

右下をご覧ください。

まず、減少させる資産として国内不動産を4億円分売却しました。その4億円分を再配分し、日本株1500万円、先進国株3500万円、新興国株1000万円に分散投資しています。これにより、合計6000万円を株式に投資しています。また、先進国債券には3億円と最も多く配分しています。さらに、外国REITに1000万円、オルタナティブ資産に2000万円、コモディティ(金・その他)にそれぞれ500万円ずつ投資しています。

このように再配分を行うと、全体のバランスが左下になります。借入はしていないため、レバレッジ比率は変わりません。金融資産は元々5%でしたが、不動産を売却して金融に分散した結果、47%に増加しました。一方、実物資産は52%となり、金融と実物のバランスはほぼ50:50です。特に実物過多だったため、流動性の問題はこれだけで解消しつつあります。また、外貨比率は元々0%でしたが、金融資産に分散したことで40%に高まりました。金融資産内では、株式が13%、債券が68%を占めています。株も一部含まれていますが、債券の割合が圧倒的に多いため、極めて保守的な金融運用となっています。

以上が全体の再配分後のバランスです。次に、先進国債券3億円の米ドル債券ポートフォリオの設計例について説明します。

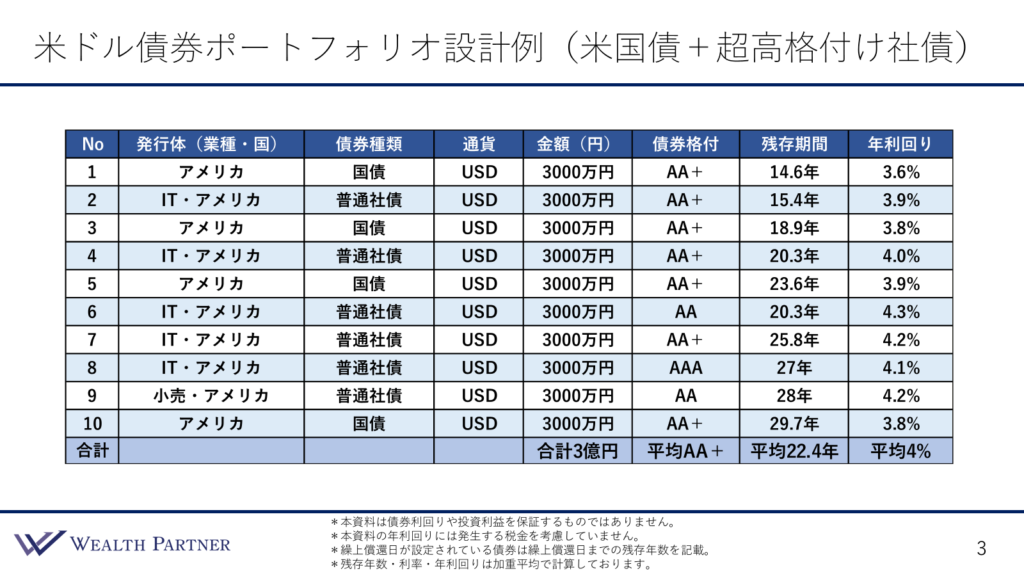

米ドル債券ポートフォリオ設計例(米国債+超高格付け社債)

相続富裕層に向けた米ドル債券ポートフォリオの設計例です。ポイントは安定性を重視しています。このポートフォリオは、米国債と超高格付け社債で構成されており、非常に保守的な設計となっています。また、初めにご要望いただいた長期運用を前提に、残存期間も長めに設計されています。

分かりやすくするために10個の債券で構成されています。10債券中、4債券は米国債、6債券は超高格付けの社債です。全ての債券は米ドル建てで、合計3億円のポートフォリオとなっています。アメリカのIT企業は高格付けのものが多く、米国債の格付けは全て「AA+」や「AAA」のものが多く、ほとんど米国債と褐色のものはありません。アメリカの小売業者も「AA」に格付けされているため、平均格付けは「AA+」です。

債券の残存期間は長く、最短で14年、15年、18年、最長で28年、29年、平均は22.4年です。平均で20年以上の残存期間となるため、長期運用に適したポートフォリオと言えます。右側にある年利回りは、米国債の利回りが3%後半であり、アメリカのIT企業などの超高格付け社債では4%~4%前半が多く、ポートフォリオ全体の平均利回りは4%となっています。米国債だけの場合、利回りは3%後半ですが、超高格付けの社債を含めることで、4%前半の利回りを実現しています。平均して4%の利回りを目指しています。

米国債のみでポートフォリオを組んでいる方もいると思いますが、その場合、アメリカの財政に対するクレジットリスクに偏ることになります。また、現在の米国債の年利回りは3.5%や3.6%程度です。しかし、超高格付けのアメリカ社債を組み込むことで、平均格付けは「AA+」と変わらないにもかかわらず、利回りを引き上げることができます。結果として、平均利回りは4%前後まで高めることが可能です。このように、米国債だけのポートフォリオよりもリスクを分散し、利回りを向上させることができるため、現在のような環境では、米国債と超高格付け社債を組み合わせたポートフォリオで運用するのが非常に良いと考えられます。

まとめ

では、今回のテーマ富裕層のタイプ別の最適資産配分戦略の第5回、「相続富裕層が実践する安定性重視の資産配分戦略【米ドル債券ポートフォリオ事例解説】」をまとめます。ポイントは4つです。

ポイント1)経験の少なさから収益性より安定性を重視する傾向

相続富裕層の方々は、一般的に投資経験が少ないことが多いです。急に相続で財産が手に入るため、運用経験がないままに資産運用を始めることが多く、リスクを取って高い利益を追及するよりも、安定性を最優先にする方が多い傾向にあります。

ポイント2)相続不動産が資産の中心なら金融への再配分が必要

相続資産の中心が不動産であるケースが多いです。現預金や有価証券を相続する方もいらっしゃいますが、日本では不動産が資産の大部分を占める事が一般的です。特に地主の方は、相続した不動産が全体の資産の大部分を占めることが多く、その場合、不動産を一部売却し、金融資産に再配分する必要が出てくることが多いです。

ポイント3)シンプルでわかりやすい投資がオススメ

投資経験が少なく、投資の知識が高くない相続富裕層の方には、シンプルで分かりやすい投資が適しています。例えば、米ドル建ての個別債券ポートフォリオや、株式投資ではインデックスファンドを活用するなど、できるだけシンプルに理解しやすい投資が推奨されます。

ポイント4)米債PFは安定性高い債券のみで長期運用の傾向

米ドル債券のポートフォリオを組む際、相続富裕層の方々は安定性の高い債券を中心に組むことが多く、残存期間の長い債券を使用して長期運用を行う傾向があります。例えば、平均格付けがAAクラスで残存期間が20年以上、利回りが4%前後の債券でポートフォリオを構成することで、長期にわたって安定した運用が可能です。一度ポートフォリオを組めば、その後も長期運用により安定した利回りが期待できるため、この運用方法は相続富裕層に多く見られます。

本日は「相続富裕層が実践する安定性重視の資産配分戦略【米ドル債券ポートフォリオ事例解説】」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中