目次

はじめに

富裕層の方々にとって、相続による資産運用はとても大きな関心事ではないでしょうか。特に、資産が5億円を超えるなど、高額な資産を相続する場合には、さまざまな注意すべきポイントがあります。本記事では、資産5億円超の相続における最適な資産運用戦略について解説いたします。運用商品の選定やポートフォリオの構築、相続税対策のポイントなど、さまざまな側面から対策すべき方法をご紹介します。富裕層の方々が保有する資産を適切に管理し、将来へ向けて効果的な資産運用が行えるよう、ぜひ本記事をお役立てください。

相続に伴う資産運用戦略の重要性

「資産5億円超」など、相続によって高額な資産を継承した場合、とても重要になるのが適切な資産運用戦略の構築と実践です。

インフレ懸念が強まる中、資産を適切に運用していかないと、実質的に資産が目減りすることになるため、富裕層の方々にとって資産運用の重要性は、以前に比べて大きく増しているといえるでしょう。

ただし、資産運用はまず目的や目標を明確にし、適切なポートフォリオを構築することが重要です。

目的・・・資産を成長させるのか、資産から安定収入(インカムゲイン)を得るのか

目標・・・年間で何%程度の運用成果を目指すのか

適切な資産運用商品の選定

資産運用戦略において重要な要素の一つは、適切な資産運用商品の選定とポートフォリオ構築です。ポートフォリオの構築には、リスクとリターンのバランスを考慮する必要があります。

一般的に、ポートフォリオの柱とされているのが株式と債券です。両者には、それぞれ一長一短があるので、運用目標やリスク許容度に合わせて組み合わせや資産配分を検討しましょう。

株式 : キャピタルゲインが得られインフレに強いが、価格変動が大きい

債券 : インカムゲインが得られるがインフレに弱い。価格変動が小さく安定運用が可能

ポートフォリオは、これら株式や債券を軸にし、運用目的・目標に合わせて不動産やコモディティ、ヘッジファンドなどを組み合わせて構築するのがよいでしょう。

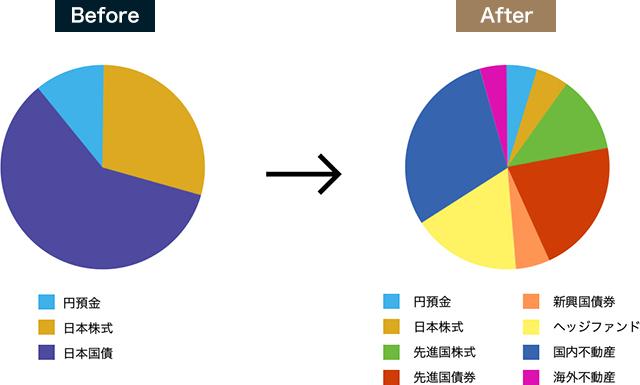

ポートフォリオ構築例

次の図は、ウェルス・パートナーによるポートフォリオ構築例です。

お客様からのヒアリングと現状分析を行い、最適な資産配分を行いました。

ウェルス・パートナーでは、ポートフォリオ構築だけでなく、運用成果に基づく継続的なアドバイス、リバランス(資産の再配分)などのお手伝いをさせていただいております。

相続税対策とポイント

相続による資産運用戦略では、相続対策も重要なポイントになります。

日本は、「相続が三代続くと財産がなくなる」といわれるように相続税率が高く、特に「二次相続」の相続税負担は大きくなるので注意が必要です。

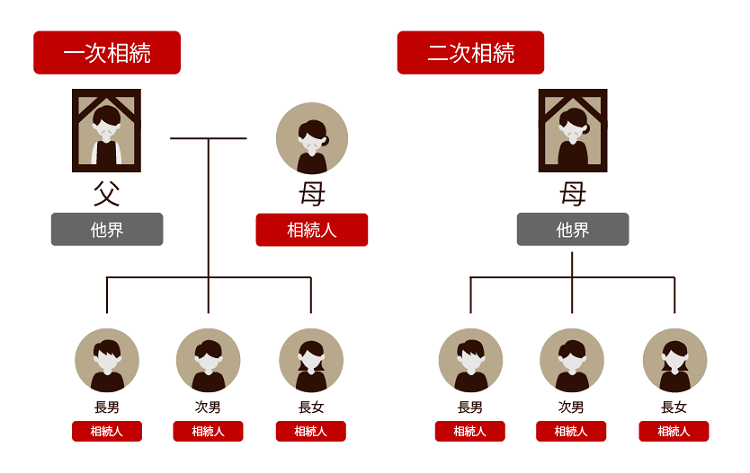

二次相続とは?

二次相続とは、相続(一次相続)で相続人となった配偶者が亡くなった場合の相続のことです。

二次相続では、以下の理由によって、相続税が高額になるケースがほとんどです。

・相続税の配偶者控除が利用できない

・基礎控除額が一名分(配偶者の分)小さくなる

・配偶者がもともと保有していた資産も相続対象になる

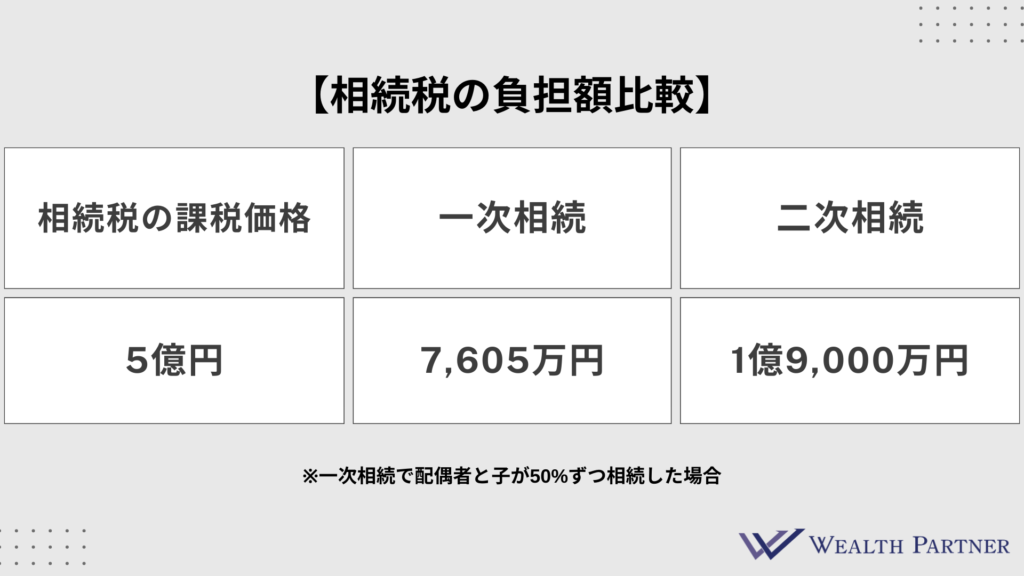

参考までに、両親とお子さんが一人という家族構成で、5億円の資産を相続するケースをみてみましょう。

二次相続時の相続税額は1億9,000万円。一次相続に比べて、相続税負担が大幅に増すことが分かります。

二次相続の相続税負担は、配偶者の生前贈与や一次相続時の遺産分割割合など、さまざまな方法で軽減することが可能です。

ただし、いずれにしても専門的知識が必要となることから、税理士など専門家に相談をして、一次相続の段階から対策を行うことが必要となります。

富裕層の資産運用成功のためのアドバイザーの活用

ここまで紹介してきたとおり、相続による資産運用戦略には資産運用だけでなく、相続税対策が必要となるため、IFA(資産運用アドバイザー)など、プロのアドバイザーを活用することが重要です。

IFAは、富裕層の資産運用や税務対策で豊富な実績を持っている場合が多く、また税理士や弁護士などの専門家と協業しているケースがほとんどです。

つまり、資産運用に関するアドバイスやサービスをワンストップで受けられるというメリットがあります。

まとめ

資産5億円超の相続における資産運用戦略は、富裕層の方々にとって重要なテーマです。適切な商品選定やポートフォリオの構築、税務対策の実施など、様々な側面から対策を行うことが必要です。富裕層の方々が保有する資産を適切に管理し、将来へ向けた効果的な資産運用を行うために、ぜひ資産運用戦略の構築について真剣に考えてみてはいかがでしょうか。

ウェルス・パートナーでは、相続資産の資産運用戦略について無料で相談を承っておりますので、ぜひ気軽にご用命ください。

経営者・ビジネスエグゼクティブの人生を豊かにするための情報を発信しています。

富裕層向けにIFAを始め不動産、税務などの資産全体のコンサルティングを行う

株式会社ウェルス・パートナーが運営