皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回は、「今、富裕層が円安でも米ドル債券に投資する理由」というテーマをお届けいたします。

2024年に入ってから、米ドル円の為替が再びドル高円安に動き始めて、2024年4月現在で150円台という状況が続いています。数年前からすると、為替に関しては非常にドル高円安の状態であると言えるでしょう。

しかし、富裕層の方々は為替がドル高円安にもかかわらず、引き続き米ドル債券に投資を続けている、むしろ2022年、23年、24年と年を増すごとに投資金額などは増えている印象を受けています。

そのようなわけで今回は、富裕層の方が円安にもかかわらず米ドル債券に投資している理由について説明できればと思います。

目次

結論「金利は為替よりも強し」

それでは、今回のタイトルである「富裕層が今円高でも米ドル債券に投資する理由」について、結論からお伝えしたいと思います。

これは富裕層の方々が、「金利は為替よりも強し」と考えているからだと思います。

債券投資の利益は、主に2つの要素で決まっていて、1つは金利、利回りです。もう1つが為替、ドル円の為替です。

この2つの要素で決まるのですが、どちらかというと「為替が与える影響よりも金利、利回りが与える影響の方が大きい」というのが、多くの富裕層の方々が米ドル債券に関して持ってているロジックだと思います。

為替は、冒頭でお伝えしたように、2024年に入ってからドル高円安が進んできたのですが、同時に金利、米ドル債券の利回りも同じように上昇してきています。

同じくらい上昇してきているのですが、債券投資に対して与える影響としては、「為替よりも金利から受ける方が大きい」と考えているので、円安の今であっても「米ドル債券投資する」というのは、トータルで考えると利回りが高い分メリットがあると考えて、円安でも米ドル債券に投資をしているのだと思います。

この「金利は為替よりも強し」というのが結論なのですが、もっと詳しく為替や金利の状況などをシミュレーションでお伝えできればと思います。

米ドル円と米10年国債利回りの比較(過去3年)

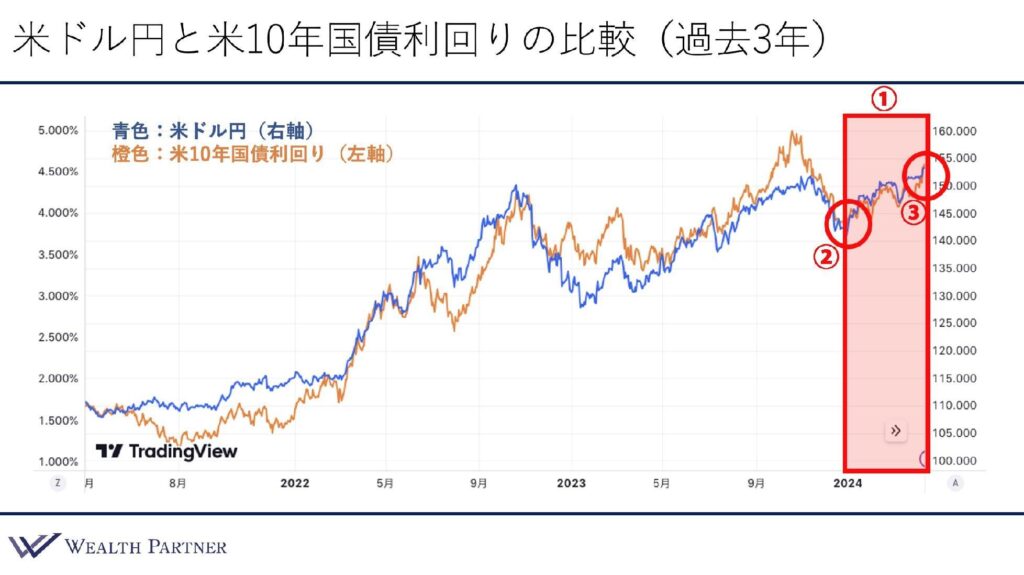

米ドル円と米10年国債利回りの比較をチャートで見て行きましょう。

青色のチャートが米ドル円、オレンジ色が米10年国債利回りのチャートになっていて、どちらも過去3年の数字を表しています。

先ほどお伝えした「金利は為替よりも強し」の為替の部分がドル円のチャートそのもので、金利の部分が米10年国債利回りのチャートということです。

過去3年ですが、右の方が直近の数字になっています。2024年以降のチャートは、薄い赤色で示した部分(①)になりますが、青色のドル円のチャートが上昇していると思います。

2024年の年始は140円台前半(②)だったのですが、そこからドル高円安が進んでいて、足下の2024年4月現在だと154円(③)となっており、150円台が定着しているという状況です。

ただドル高円安になっているだけでなく、今回のテーマの金利の部分がどうなっているかというと、オレンジのチャートを見ていただくとわかるように、為替がドル高円安に進んでいるとともに、2024年に入ってから上昇しています。

2024年の年始(②)だと実は4%を切っていて、米10年国債利回りは3.8%くらいまで下がっていたのですが、そこから上昇して足元だと4.6%くらい、2024年4月(③)に入ってからは安定的に4%台中盤くらいを維持しているという状況になっています。

したがって、このチャートを見る限りでは金利と為替はだいたい連動しています。ドル高円安になっていたら金利は上がっていて、ドル安円高になっていたら米10年国債利回りも下がっているという連動性があるのが為替と金利の関係です。そういう中で、2024年はすごくしっかり為替と金利が連動しているといえます。

このように、ドル高円安に行っていますが、その分金利も同じように上昇している状況なので、先ほどお伝えしたロジックの「金利は為替よりも強し」ということを考えると、為替でややドル高円安に行っていて若干不利な状況なのですが、金利もしっかり上がっているので、やはり「債券投資のトータルリターンだと金利の方が大きい」と考えている富裕層の方が多いので、今は投資のチャンスであると考えている方が多くなっています。

米ドル債券の損益分岐為替

ここからさらに詳しくシミュレーションなども使って、米ドル債券投資の利益と為替について考えていきたいと思います。

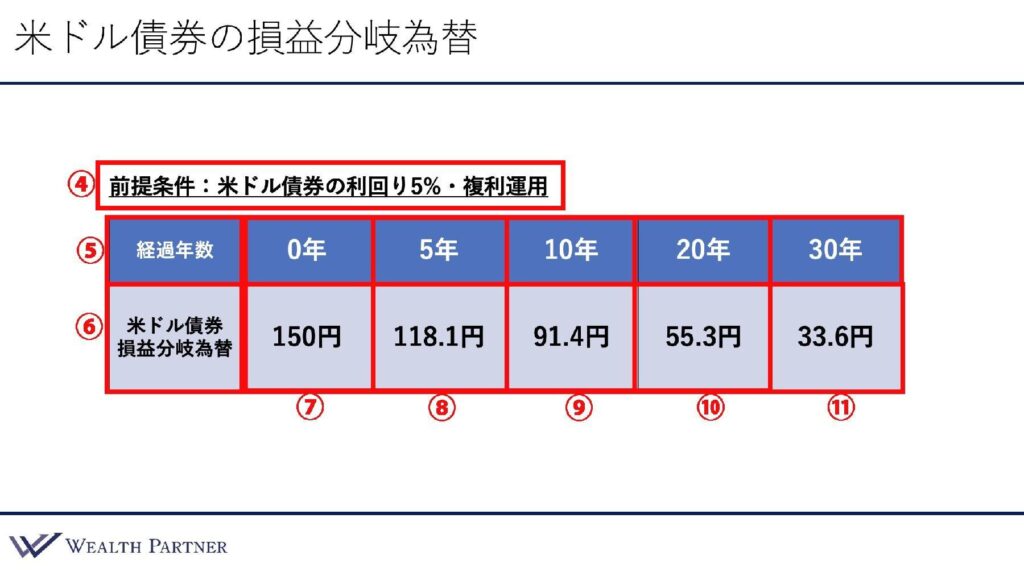

こちらは米ドル債券の損益分岐為替というものを表した表になっています。

「金利は為替よりも強し」とは言っても、為替は米ドル債券投資において最終的な利益に与える影響が非常に大きい要素です。この損益分岐為替は、米ドル債券に投資してから、「どれくらいまで円高に行ってプラスマイナスでトントンなのか」という水準を表したものです。

その損益分岐為替よりも「円高に行っていなければプラスになっている」ということを表す基準の為替ということです。

自分が持っている債券が10年であれば、10年後に「この為替よりも円安に行っていればトータルで利益が出ている」「これぐらいの水準より円高に行くことはないだろう」ということをイメージする重要な水準になります。

現在だとBBB+やA-などの平均格付けの債券でポートフォリオを組むと、大体5%くらいの利回りとなるため、前提条件(④)として、ここに書かれているように年利回り5%の場合をみてみましょう。

5%の債券に投資して、入ってきた利金を複利運用で再投資すると考え、資産が増えて行った時の米ドル債券の損益分岐為替が「経過年数ごとにいくらになっているか」というのを表したのがこちらの表です。

経過年数が上の行(⑤)になっていて、2行目が損益分岐為替(⑥)になっています。

経過年数0年(⑦)というのは最初の年です。つまり投資を始めたタイミングの為替と考えてください。

そこから、5年、10年、20年、30年と損益分岐為替を記載しているので見て行きましょう。

0年(⑦)、投資した時の為替が150円だとします。5年後の損益分岐為替(⑧)がどれくらいになるかというと118.1円です。

したがって、当初の150円のタイミングから32円くらい円高に行ったとしても、利回りや為替を通算すると利益でトントンということです。

つまり、118円よりも円安になっているとすればトータルでプラス、円高になっていればトータルでマイナスということになります。

次に、さらに長期間運用して10年(⑨)ではどうなるかというと、損益分岐為替は91.4円です。91.4円よりも円安であればトータルの利益はプラスですし、円高に行っていればマイナスということです。

90円という為替は、なかなかイメージしづらいと思いますので、10年くらいまで運用することを考えると、損益分岐為替も皆さんの中で心理的な安全圏に入ってくるのではないでしょうか。

そして、さらに長い債券で20年(⑩)運用したとすると、損益分岐為替は55.3円です。55.3円といった為替は正直誰も予想できません。世界がひっくり返るようなことが起きないと考えられない為替だと思いますので、20年くらいまで運用すると、このくらい損益分岐点が切り下がるということです。

さらに、30年くらいの運用をイメージする方もいらっしゃるので、30年後の損益分岐為替(⑪)を見てみると33.6円です。

現在の150円が33円になるというのは考えづらいですが、現実として数字で考えると33円よりも円高に行かないとトータルでマイナスになることはないということです。

このように、損益分岐為替が切り下がるのを決めているのが、前提条件でお伝えした利回りなのです。

現在は金利がとても高く、米10年国債利回りが上昇しているため、皆さんが投資されるような社債などの利回りも高くなっており、普通の格付けの債券に投資しても5%くらいの利回りを安定的に得られるという状況になっているのです。

したがって、このような5%の利回りの債券に投資すれば、表で見た水準まで損益分岐為替が切り下がるということなので、長期運用であればあるほど為替の損失を気にしなくて良いということになります。これが、富裕層の方が足元でドル高円安ではあるのに、為替を気にせずにドル建て債券に投資している理由といえます。

まさに、「金利は為替よりも強し」という最初にお伝えしたロジックを大事にして米ドル債券に投資しているわけです。

まとめ

それでは、今回のテーマ「今、富裕層が円安でも米ドル債券に投資する理由」についてまとめていきたいと思います。ポイントは四つあります。

「金利は為替よりも強し」を理解している

1つ目です。今回何度もお伝えしましたが、富裕層の方は「金利は為替よりも強し」という債券投資の大原則をしっかり理解しているため、現在のようなドル高円安でも米ドル債券に投資しているのだと思います。

損益分岐為替よりは円高にならないと考えている

2つ目です。さらに詳しい話をすると、先ほど表でお伝えした通り、損益分岐為替は金利が高い現在はより切り下がっている状態です。より切り下がっているので、「損益分岐為替よりは円高にならないだろう」と考えているわけです。

お伝えしたような、10年後に1ドル90円とか、20年後に50円とか、「それよりも円高になることはないだろう」と考えている富裕層の方が多いので、現在のように円安が進んでいても構わずドル建て債券に投資しているということです。

富裕層ほど長期運用なので目先の円安が気にならない

3つ目です。これも損益分岐為替に関係があるのですが、富裕層の方ほど長期運用を行う傾向があります。2年、3年の運用だけを考えている方は少なく、基本的には10年、20年とか30年くらいまで見て運用されている方が多いのです。

先ほど見たとおり、20年であれば損益分岐為替が50円、30年であれば30円まで切り下がるので、目先の円安を気にする必要がないため、ドル高円安でも構わず米ドル債券に投資しているのだと思います。

日本円が紙くずになるリスクも視野に入れている

4つ目です。これは金利や為替、損益分岐点など難しいことではなく、「日本円が紙くずになる」というリスクも視野に入れているのだと思います。

もちろん、紙くずにならない可能性もあるのですが、「紙くずになる可能性も当然あるだろう」というリスクも考えて、ドルなどの外貨資産を保有するわけです。円だけだと、そのような不安もあるのでドル建ての資産を持つということです。

これは為替レートがどうであるとか、足元が円安とか、そのような短期的な話ではなく、そもそも根本的な話として「円だけを持っているのはリスクである」と考えて外貨ドル建ての債券などに投資する方が多いのです。

そのような中で、直近ではニュースなどで報道されているように、歴史的な円安の水準であるとか、日本円の実力がなくなってきているとか、経常収支もあまり良くないとか、日本の構造的な実力不足による円安というのが目立つようになってきました。もっと円安になって、最終的には「日本円が紙くずになるのではないか」と考え、円安ではあるのですが長期的な目線でドル建て債券に投資している方もいらっしゃるのだと思います。

つまり、もっと「大局的な円売りのドル債券投資」をされてる富裕層の方が多いということです。

本日は、「今、富裕層が円安でも米ドル債券に投資する理由」というテーマをお届けしました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中