目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

2024年8月9日に、私は『富裕層のための米ドル債券投資戦略』という新著を出版させていただきました。今回は出版記念スペシャルの第1回として、「米ドル債券が世界の富裕層を魅了する5つの理由」をお伝えします。海外も含めた富裕層の方々の金融資産の大半は、米ドル債券を含めた外国債券に投資しているという事実があります。では、世界の富裕層の方たちはなぜ米ドル債券に投資しているのでしょうか。今回は、米ドル債券が富裕層を魅了する主な5つの理由をご説明させていただきます。

▼今回の内容はYouTubeでご覧いただけます

米ドル債券投資のイメージ

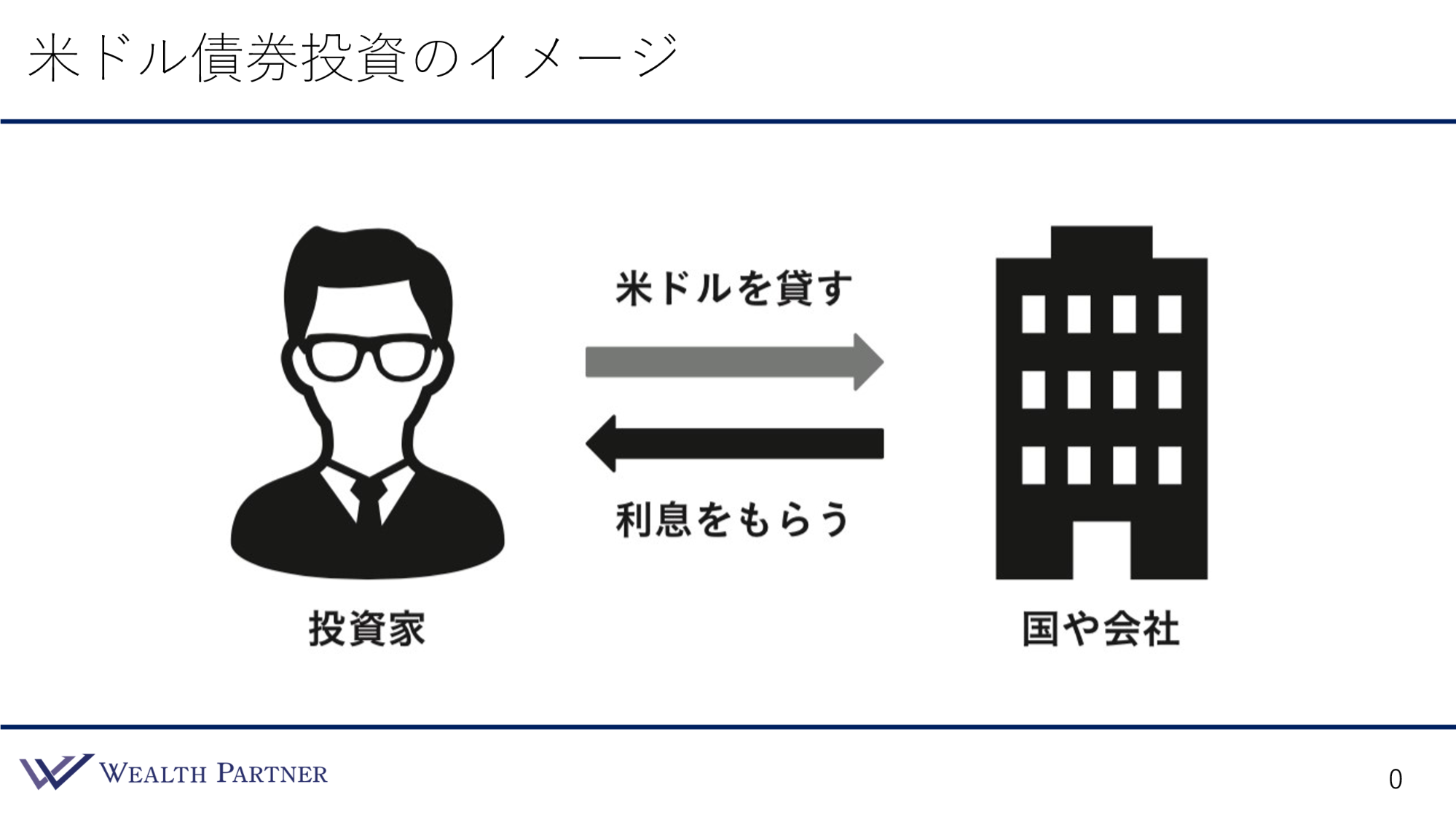

米ドル債券投資のイメージを簡単にお伝えします。

左側はお金を投資したい余剰資金がある投資家の方です。右側には国や会社など債券を発行する人たち(発行体)がいます。投資家が、米ドルを貸して欲しい国や会社に米ドルを貸し、その対価として米ドルでの利息を貰い、それを利益にするというのが米ドル債券投資の大まかなイメージです。

もう少し具体的にお伝えします。例えば、発行体がトヨタ自動車だとしましょう。トヨタ自動車は日本の会社ですが、アメリカで事業をするには米ドルがたくさん必要です。しかし、日本の会社ですからそれほど米ドルを持っていません。このように米ドルを集めたいときに米ドル債券を発行するわけです。これを、会社が発行するので社債といいます。社債を発行する際には条件をつけます。ただで貸してほしいということは当然ありません。借入金利5%で5年後に返すなど、条件をつけて米ドル債券を発行します。

余剰資金がある投資家の方は、「預金しておくくらいだったら米ドル債券で運用したい」「5%貰えるのならやってみよう」ということで、実際に債券を購入します。お金はトヨタ自動車に入り、毎年5%の利息を投資家の方は貰う、これが米ドル債券投資の具体的なイメージです。投資家の方は余剰資金を有効活用でき、会社側のトヨタ自動車はその米ドルを使って事業成長できる、投資家にとっても会社にとってもWin-Winの関係になるという、これが米ドル債券投資です。

米ドル債券が世界の富裕層を魅了する5つの理由

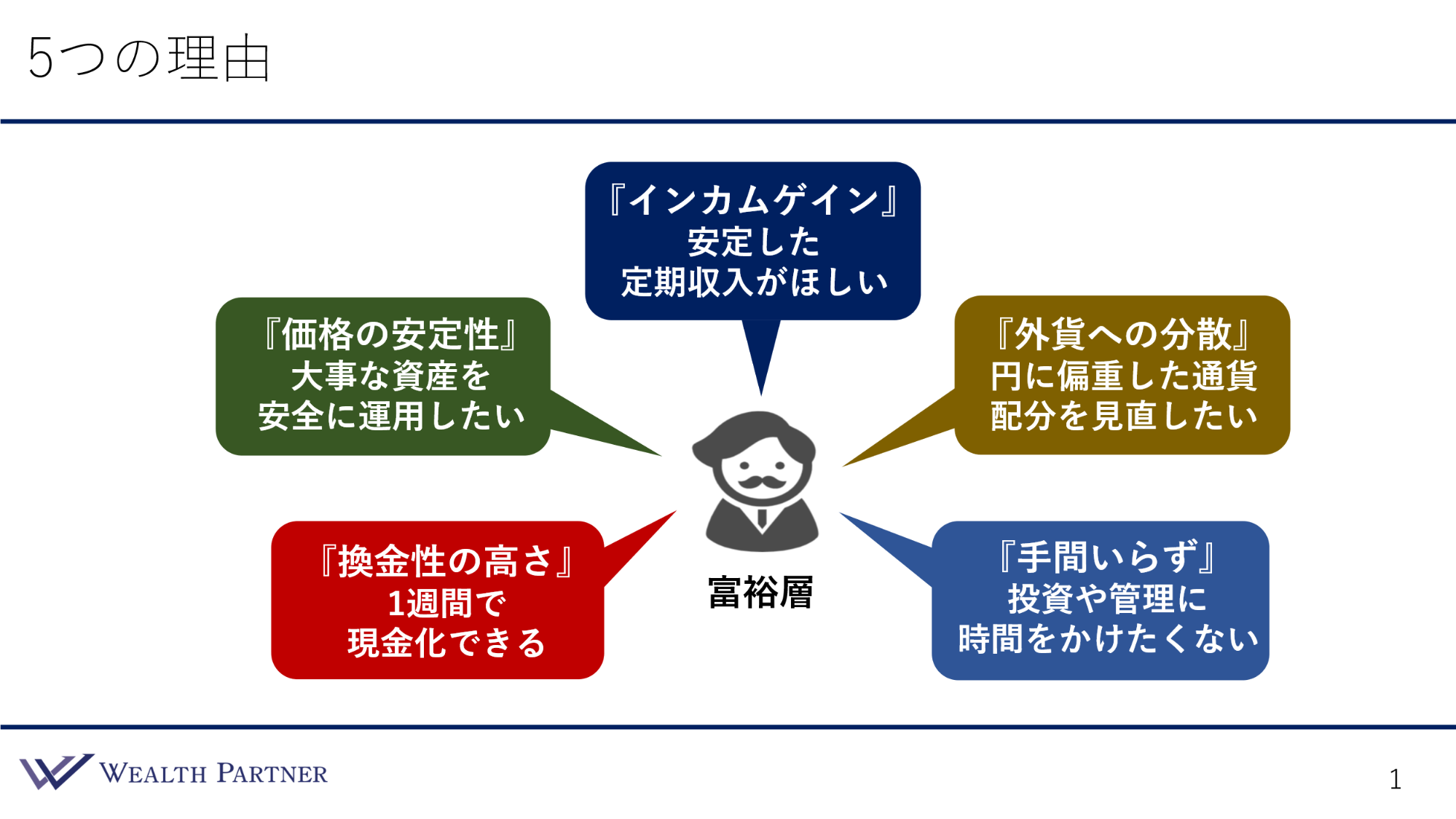

本題である「米ドル債券が世界の富裕層を魅了する5つの理由」を具体的にご説明します。

理由1)「インカムゲイン」安定した定期収入が欲しい

インカムゲインとは、先ほどお伝えした米ドル債券投資のメリット、利息収入です。国や会社から支払われる利息、これが安定した定期収入になります。富裕層の方々は、得た利息収入を使って日々の生活の支出に充てたり、ご自身の趣味に充てたり、またそれを株式に再投資したりということに使っています。このインカムゲインが、米ドル債券が富裕層を魅了する理由の1つ目です。

インカムゲインは、安定した定期収入であることがポイントではないかと思います。債券を持っていたとしても、「今年は支払われなかった」「たまにしか支払われない」「支払われないときがある」では、安定した定期収入とはいえません。米ドル債券に関しては、信頼性の高いしっかりとした会社が発行している債券であれば、基本的に支払われないことはありません。

では、どのようなときにインカムゲインは支払われないのでしょうか。それは、債券を発行している会社や国が倒産しそうなときです。基本的に、倒産する直前にならないと支払われないことはあり得ません。ですから、利益が出て財務が安定している会社や国の債券であれば、基本的には収入が入ってきます。米ドル債券のインカムゲインは、非常に安定した定期収入を生み出すのです。

富裕層の方もいろいろなシチュエーションの方がいらっしゃいます。現役で会社を経営して収入がたくさんある方、会社を売却し役員報酬がないので定期収入を得たい方、得たインカムゲインを再投資したい方などさまざまですので、安定的に定期収入が入ってくれば安心しますし、それを何かに使うことができます。

理由2)「外貨への分散」円に偏重した通貨配分を見直したい

米ドル債券ですので、当然米ドル建てです。米ドル債券に投資するときは、持っている円をドルに換えて投資します。多くの日本の富裕層の方の資産は、日本円のみ100%や80%~90%というように日本円に偏っていることが多いですが、米ドル債券を20%~30%にすることによって外貨の比率が高くなるので、円安にいったりインフレになったりするようなリスクを減らすことができます。円に偏重した通貨配分を見直したいという日本の富裕層の方は多いので、そのような意味で米ドル債券に投資することによって、自然に外貨への分散ができることになっているわけです。

外貨の分散といったら、他にもユーロやオーストラリアドル、他の新興国通貨、ブラジルレアル、メキシコペソなどいろいろあると思われる方もいらっしゃるかもしれませんが、外貨の中心は米ドルです。基本的に世界で一番大きな国で、通貨の発行量や決済量が多いのは米ドルです。いろいろな外貨に分散してもいいとは思いますが、外貨の中心はやはり米ドルであるべきと考えます。安心して外貨に分散することができるというのが、2つ目の富裕層を魅了する理由です。

理由3)「手間いらず」投資や管理に時間をかけたくない

富裕層の方は引退されている方もいらっしゃいますが、基本的には現役世代です。会社を経営している方や、引退していてもやりたいことに打ち込んでいらっしゃる方が非常に多いです。ですから、「投資の管理に時間をかけたくない」「ストレスを感じたくない」という方がほとんどです。

同じような経済効果を得るものとして、不動産の実物投資があります。一棟の不動産を購入して人に貸すという投資方法でもインカムゲインを得られ、価格が安定しているので、米ドル債券投資とよく比較されがちです。実物の不動産の場合、空室になったら埋めなければいけない、不動産会社とやりとりしなければならないなど、非常に手間がかかります。

一方で米ドル債券は、購入するときに証券会社の口座を作って入金し、ポートフォリオを作って発注するという手間だけです。それも家から1歩も出なくてもできる時代になっていますから、投資やその他の管理にほとんど時間も手間もかかりません。このような手間いらずというのは、忙しい富裕層の方にとっては非常に魅力的なわけです。これが3つ目の理由です。

理由4)「換金性の高さ」1週間で現金化できる

4つ目の理由は「換金性の高さ」です。1週間ぐらいあれば、米ドル債券を売却して元の円のキャッシュに戻すことができるほど流動性が高いです。金融資産はさまざまですが、株や投資信託などと同じように換金性が高いので、この部分は富裕層の方が非常に魅力的に感じる点かと思います。

余剰資金で運用しているとはいえ、「いざというとき売却して使いたい」「使えるようにしておきたい」というオプションを持っておきたいというのが、多くの富裕層の方の考えです。ですから、1回投資したらもう売却できないとか、5年、10年持ち切らなければいけないということは避けたいわけです。

基本的には、いろいろな投資の効果を得ながら最終的には売却するのですが、例えば海外に移住するときや、自宅購入のために換金したいときには、すぐに現金化できます。このようにオプションを持っておきたいという富裕層の方の理想を叶えることができる、米ドル債券はそのような能力も兼ね備えているということです。換金性が非常に高い、1週間で現金化できるというのも富裕層を魅了する理由になっています。

理由5)「価格の安全性」大事な資産を安全に運用したい

富裕層の方ほど、資産を2倍、3倍にしたいという希望をお持ちの方はあまりいらっしゃいません。なかにはいらっしゃるかもしれませんが、多くの富裕層の方は、増えるのは少しずつでもよいので、大きく値下がりするストレスを避けて安定的に運用したいという考えの方が大半です。債券は、まさにそれを叶える資産といえます。

債券がなぜ価格が安定しているかというと、米ドル債券の価格には株式にはない法則が一つあるからです。米ドル債券の価格は100という価格で発行されて、5年後や10年後決められている満期時(お金が返ってくるタイミング)に、価格が100で返ってくるという法則があります。そのような法則を、債券の価格100→100の法則と私は呼んでいます。100で発行されて最後に100で返ってくるので、持っている間は価格は動きますが、最後に100で返ってくるので、基本的に価格は安定しているわけです。

株の場合は、100で発行されて100で返ってくることはありません。株価は2倍、3倍になることもあれば、2分の1、3分の1になることもあります。最後にいくらで返ってくると決まっていないからです。

債券の場合は、返ってくるタイミングが決まっており、なおかつ100で返ってくるのが決まっているのです。発行している会社が倒産しそうな状況やお金を返してくれるかわからないという状況にならない限りは、基本的に価格は安定して推移します。富裕層の方が安定的に運用したいというご希望を叶えるのに非常にふさわしい資産ということがいえると思います。これが5つ目の理由です。

まとめ

今回のテーマである「米ドル債券が世界の富裕層を魅了する5つの理由」をまとめます。ポイントは4つです。

ポイント1)米ドル債券の「安定」が富裕層の心を癒す

米ドル債券の一番の魅力は安定です。この安定が富裕層の方々の心を癒す効果があると思います。何が安定しているかというと、先ほどお伝えした5つの理由です。安定した価格の推移、安定した価格形成ができる、それほど大きく下がったり上がったりせずに安定して資産が動いていくということが期待できます。また、安定した利息収入(インカムゲイン)を得ることができます。その他にも、安定した通貨であること、世界で一番安定した通貨は米ドルなので、安定した通貨に投資できる、分散できることが挙げられます。また、安定した換金性で、1週間で現金化できます。それ以外にも、安定して手間いらずである点です。何かやらなければいけないということはありません。利息が支払われないので発行体に電話しなくていいですし、安心して、信頼して任せておけるのが米ドル債券です。やはり安定が一番の魅力といえるでしょう。

ポイント2)結婚相手は刺激より安心感で選ぶって話

株式との対比でお伝えします。株式は、やはり刺激を求める投資といえるのではないでしょうか。刺激を求めて2倍、3倍になるのを楽しんだり、2分の1、3分の1になるのをがっかりしたりなど、少しギャンブル的にこれを楽しみとするのが株式投資ではないかと思います。

しかし、多くの富裕層の方の資産運用は長期運用で、短期的なギャンブルではありません。長期で安定的に運用したいというご希望なのです。人間の実生活で例えると、結婚相手を探すような投資といえるでしょう。

結婚相手に株式のような刺激を求めるでしょうか。結婚相手は、そのような刺激ではなく安心感で選ぶので、その安心感を生み出してくれるのは債券という話になるわけです。ですから結婚相手、長期の運用の相手としてはその安心感をもたらしてくれる債券で運用するということになることが多いのです。長期運用であればあるほど、基本的には株ではなく債券で運用することが多いと思います。

ポイント3)一度、持った米債を手放す富裕層がほとんどいない

20年ほど富裕層の方の資産運用お手伝いし、米ドル債券のポートフォリオを作ってきた私の実感ですが、富裕層の方に持っていただいた米ドル債券ポートフォリオを、一度として手放した方はいらっしゃいません。例えば、10億円投資した米債のうち7億円や8億円を売却して違うものに投資する、米ドル債券投資をやめる、という富裕層の方はこれまでにお一人もいませんでした。

これは私の経験上いなかったというだけで、もしかしたら他にいるかもしれないですが、富裕層の方々や私のお客様以外の話、他のバンカーの話を聞いても、そのような方はほとんどいません。それほど、この米債投資というのは魅力的だと、一度投資するとやめることができない、そのまま継続したくなるような投資方法であることは、実績としてお伝えできると思います。

換金性が高いので1週間で現金化できますし、やめようと思ったらやめられるのですが、基本的にやめる方はいません。保有している間は利金が毎年4%~5%入ってきて米ドルで運用できるので、文句のつけようがないわけです。ですから、一度投資したらやめられない、手放す方がいない資産といえると思います。

ポイント4)金融資産の王様は債券、王の中の王が米ドル債券

金融資産の王様は株式ではなくて債券です。なぜ債券が王様なのかというと、金融資産の時価総額です。発行された債券の時価総額は、株式をかなり上回っています。世の中的には株式が金融の中心であるイメージがあります。値動きが激しくて関心を集めやすいので、さまざまなニュースや記事に取り上げられフォーカスされていますが、実は債券の方が時価総額、発行額は多いのです。2大金融資産として株式と債券がありますが、まさに王様、中心であるのは債券なのです。

では、債券の中でどのような種類の債券が一番シェアが高いのでしょうか。それは米ドル債券です。債券の中でも基軸通貨の米ドル建てで発行される債券が一番多いです。つまり米ドル債券は金融資産の中の王様ですから、キングオブキングの金融資産が、この米ドル債券といえます。

経済や投資の教科書などで見るように、「世界の時価総額に合わせて自身の資産の投資金額を決める」という考え方があります。世界の株式の中ではアメリカの時価総額が大きいので、「アメリカの株を一番多く持ちましょう」というような考えです。その考え方に則ると、金融資産の中で時価総額が大きいのは債券で、その中で一番多いのが米ドル債券なので、自分が持っている資産のうち、金融資産の大部分を投資するのは、基本的に米ドル債券になるという理屈が考えられるわけです。

先ほどお伝えしたように、米ドル債券には、富裕層の方を魅了する理由がたくさんあります。安定的に運用できる、富裕層の願望を満たしてくれる部分が一番大きいですが、金融マーケットの側面から考えても、時価総額の面から見ても、米ドル債券に投資するというのは非常に理に適っているといえるでしょう。

本日は「米ドル債券が世界の富裕層を魅了する5つの理由」という内容でお届けさせていただきました。今回、私が出版した新著『富裕層のための米ドル債券投資戦略』ご興味のある方はご覧いただければと思います。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中