目次

はじめに

資産運用において、10億円という大きな資産を持つ方にとっては、ポートフォリオ戦略の構築が重要です。資産を最適に運用し、安定的な増加を実現するためには、十分な計画と戦略が必要となります。

この記事では、10億円の資産を最も効果的に運用するためのポートフォリオ戦略について解説します。リスクとリターンのバランス、資産の配分、投資先の選定など、重要な要素を考慮したアプローチをご紹介します。

ポートフォリオ戦略の重要性

資産運用におけるポートフォリオ戦略は、投資リターンの最大化とリスクの抑制を目指すために非常に重要です。ポートフォリオの構築は、投資家にとって最も重要な決定の一つであり、市場の変動に対してもリスクを分散させることができます。

もし、10億円の資産を持っている場合、ポートフォリオ戦略を適切に構築することで、より大きなリターンを追求することが可能になります。ただし、ポートフォリオ戦略を構築する際には、投資目的、投資期間、リスク許容度などを考慮する必要があります。これらの要因を適切に考慮し、ポートフォリオ戦略を構築することで、資産運用において大きな成果を得ることができます。

ポートフォリオ構築のポイント

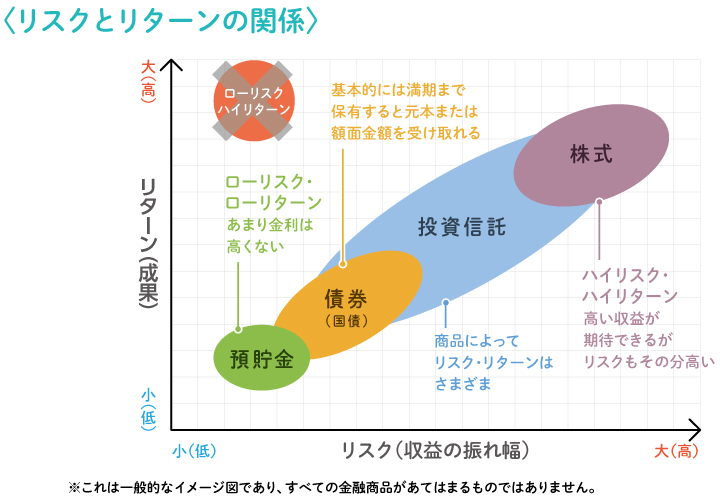

ポートフォリオを構築する際には、リスクとリターンのバランスを考慮することが重要です。リスクを低く抑えようとすればリターンは減少し、高いリターンを得ようとすればリスクも増加します。したがって、「ノー(ロー)リスクでリターンが高い=ローリスク・ハイリターン」という金融商品は存在しません。

出典:日本証券業協会

高リターンを狙う一方で、リスクを最小限に抑えるためには、異なる資産クラスや地域に分散投資することが必要です。資産配分も重要なポイントであり、株式、債券、不動産など異なる資産クラスへの分散が必要です。

さらに、投資先の選定においては、優良な企業や成長性のある市場に注目することが重要です。特に、新興市場や技術革新が進む分野に投資することで、将来的に高いリターンを得ることができる可能性があります。また、長期的な視点を持って投資先を選ぶことで、短期的なリスクを回避しつつ、安定した成長を実現することができます。

投資先の選定における要素と考慮すべきポイント

安定的な資産増加を実現するためには、慎重かつ戦略的なアプローチが必要です。リターンを確保するためには、長期的な視野での投資が重要ですが、同時に、ポートフォリオ運用において様々なリスクが存在することも忘れてはいけません。

たとえば、市場の変動や経済状況の変化によるリスクが挙げられます。これらのリスクに対しては、十分な情報収集が必要です。また、リスク管理策の実施も欠かせません。リスク管理策としては、様々な方法があります。例えば、投資先の分散や、市場の変動に対応したアセットアロケーションの調整などが挙げられます。

とくにリスク管理には、分散投資が有効です。分散投資は、投資対象を分散することで良好なリターンを実現し、資産運用に伴う価格変動リスクを軽減する効果的な方法です。

1つの金融資産にすべての資金を集中させると、その運用成績が芳しくない場合、資産ポートフォリオ全体に悪影響を及ぼします。しかし、値動きの異なる複数の資産に資金を分散すれば、リスクを分散しながら安定したリターンが期待できるのです。

資産の分散方法は、以下の4つに大別されます。

1. 国や地域の分散

国内や海外、特定の地域に投資することで、地政学的なリスクや市場の変化に対する保険になります。

2. 商品の分散

株式、債券、不動産など、異なる商品に分散することで、個々の商品のリスクに晒されることを抑えます。

3. 通貨の分散

円、ドル、ユーロなど、異なる通貨に投資することで、為替リスクを分散できます。

4. 時間の分散

積立投資やリバランス(ポートフォリオの調整)を行うことで、時間の経過に伴うリスクを分散できます。

これらの分散方法を組み合わせることで、リスクを抑えながら効率的な資産運用が可能になります。

以上のように、安定的な資産増加を目指すには、長期的な視野での投資とリスク管理策の実施が必要不可欠です。

ポートフォリオ戦略の具体的な事例とアドバイス

10億円の資産を持つ方におすすめのポートフォリオ構築の事例を紹介します。例えば、株式の割合を70%、債券の割合を20%、不動産の割合を10%とするなど、バランスの取れたポートフォリオを構築することが重要です。

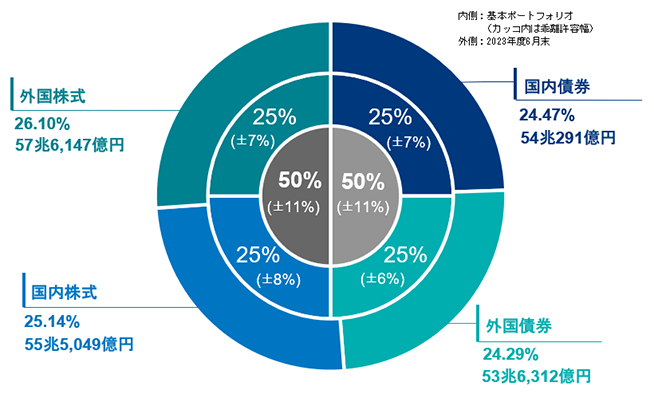

「どのようなポートフォリオを組めばわからない」という人は、GPIF(年金積立金管理運用独立行政法人)のポートフォリオを参考にしましょう。長期運用においては、短期的な市場動向に応じて資産構成比率を変更するよりも、基本的な資産構成比率を決定し、長期にわたって維持する方が効率的であり、より良い運用成果が得られることが知られています。このため、公的年金の積立金運用では、各資産の期待収益率とリスクを考慮した上で、積立金の基本資産構成比率(基本ポートフォリオ)を決定します。GPIFの2023年3月末時点における基本ポートフォリオは、以下の通りです。

GPIFの市場運用開始以降(2001年度~2022年度)の収益率は+3.59%(年率)となっています。

10億円の資産を持つ富裕層の方にとって、資産運用の戦略立案はますます重要になっています。資産運用を通じて収益を上げるためには、ポートフォリオ戦略の構築が必要不可欠です。ポートフォリオ戦略は、最適なリターンを追求しつつリスクを最小限に抑えることができるため、資産運用において重要な手段となります。

また、具体的な投資商品の選定や、投資期間の設定なども重要なポイントです。本記事では、資産運用の戦略構築に必要なポイントを解説していますので、ぜひ参考にして、安定的な資産運用を目指しましょう。

一橋大学経済学部卒業後、証券会社でマーケットアナリスト・先物ディーラーを経て個人投資家・金融ライターに転身。投資歴20年以上。現在は金融ライターをしながら、現物株・先物・FX・CFDなど幅広い商品で運用を行う。