はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「米債黄金時代延長戦・2024年夏以降の米ドル債券投資戦略【後半】」です。2024年夏以降の米ドル債券投資戦略を、前半・後半の2回に分けて解説します。前半は「米ドル債券利回りの現状と予想」と「米ドル円の現状と予想」でした。今回の後半は、本題である「2024年夏以降の米ドル債券投資戦略」と「米ドル債券ポートフォリオ最新設計例」をお伝えします。

▼米債黄金時代延長戦・2024年夏以降の米ドル債券投資戦略【前半】

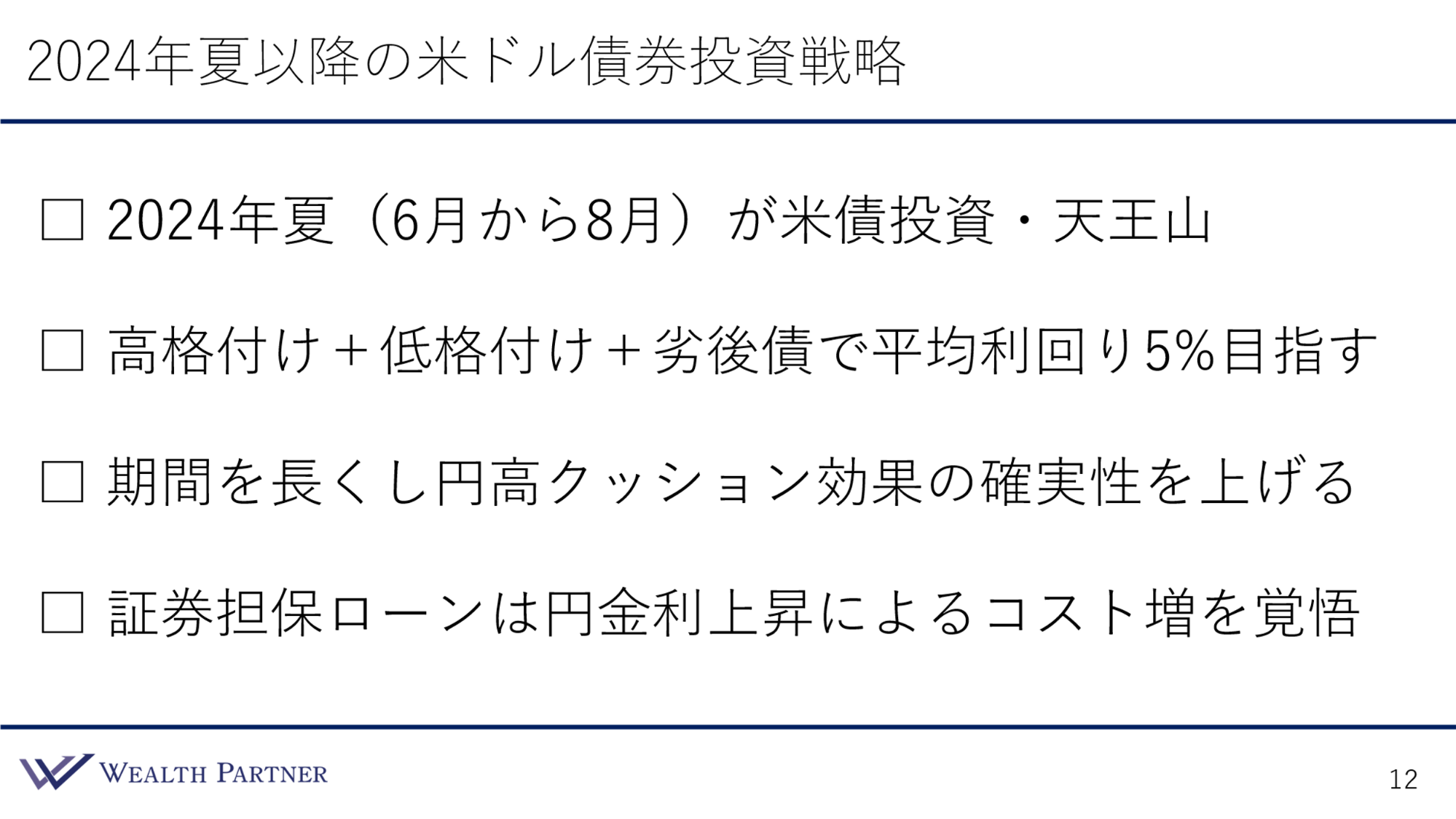

2024年夏以降の米ドル債券投資戦略

ここからは、本題である「2024年夏以降の米ドル債券投資戦略」についてお伝えしていきます。ポイントは4つです。

2024年夏(6月から8月)が米債投資・天王山

2024年夏、6月から8月が米ドル債券投資の天王山、つまり勝負の別れ目といえるでしょう。やはり米国債で4%以上の利回りが得られるタイミングは、この状態でなくなれば当面はこない可能性があると思います。4%以上のタイミングは16~17年ぶりのことなので、一度そのような状況でなくなったとすると、また10年後や15年後になる可能性があります。そう考えると、勝負の分かれ目になるのは、今年の夏、6月から8月の可能性が高いです。ですから、投資するのであれば6月から8月までがよいと思います。

高格付け+低格付け+劣後債で平均利回り5%目指す

2つ目は、具体的にどのような債券に投資していくかというお話です。今の米国債で4.2%という状況だとすると、高格付け債、A−以上やBBB+以上、そのような格付けが高い債券+低格付け債、BB+以下の格付けを少し+劣後債を少し、という債券のポートフォリオで平均利回り5%を目指すのが王道の戦略かと思います。

米国債券だけの場合4.2%なので、高格付け債だけでは4.6%程度、それだけでは5%は目指せません。5%を目指すのであれば、やはり低格付け債や劣後債も適度に組み込む、そのような戦略がよろしいかと思います。

せっかく米ドル債券に投資するのであれば、利回りで5%を目指したいという富裕層の方が多いので、最大公約数で考えたとして5%を前提でお話しさせていただいております。もちろん目標にもよりますので、もし、4%や4.5%の利回りでよいという方であれば、もちろん米国債だけでもいいですし、Aーの格付けの債券だけでもいいと思います。

期間を長くし円高クッション効果の確実性を上げる

3つ目は、債券の残存期間を長くして、円高クッション効果の確実性を上げるということです。先ほどの為替の話でわかるように、もちろん金利は高いですが、ドル高円安であることに間違いありません。ですから、このタイミングで投資するのであれば、やはりある程度期間が長い債券にも投資しておくべきかと思います。

仮に5年の債券と15年の債券に投資する場合では、5年の債券は5%の利回りが5年間しか保証されませんが、15年の債券であれば5%が15年保証されているわけです。その利回りで資産価値が増えることによって、万が一円高になったときの為替リスクを中和することができる可能性が高いのです。

期間が長ければ長いほど、高利回りが長い期間約束されているので、円高のクッション効果が高くなります。ですから、今米ドル債券に投資するのであれば、期間5年よりも10年、15年というように長ければ長いほどよいのではないかと、個人的には考えています。

証券担保ローンは円金利上昇によるコスト増を覚悟

4つ目は証券担保ローンについてです。これはもちろん米ドル債券を自己資金だけで投資する方には関係のない話です。米ドル債券投資をして、それを担保に借入をする証券担保ローンを使っている方や検討されている方にご留意いただきたいお話です。

日本の金利は間違いなく上昇する可能性がかなりの確率であると思います。今年の9月にアメリカが金利を下げるタイミングで、日銀は多分金利を上げるでしょう。可能性としては今年1回、来年1回というのが、今の日銀が金利を上げる一番高い確率といわれています。ですから、2年で0.5%金利が上がる可能性が高いわけです。

そうすると、証券担保ローンの借入コストも上がります。向こう2年ほどで0.5%上がる可能性が高いと思った方がいいです。今の金利が1.5%だとすると、それ+0.5%になり、借入金利はいきなり2%になります。仮に米国債に投資したとして、4%の債券利回りの場合、その差が借入して米ドル債券に投資するメリットだったわけですが、それが2%だけになってしまいます。

さらに、この借入金利が0.5%上がるとすると、今年2回、来年2回の可能性もゼロではありません。そうなると、1.5年で来年の年末までに1%借入コストが上がるので、借入金利は2.5%になります。米国債の利回りが4%だとすると、その差は1.5%です。

1.5%の差を取るために、わざわざお金をたくさん借りてきて外貨比率を上げ、ドルのリスクが増えるのに米国債に投資するでしょうか?ですから、やはり証券担保ローンを借りる方は、円金利上昇によるコスト増をある程度覚悟して取り組んでいく必要があると思います。

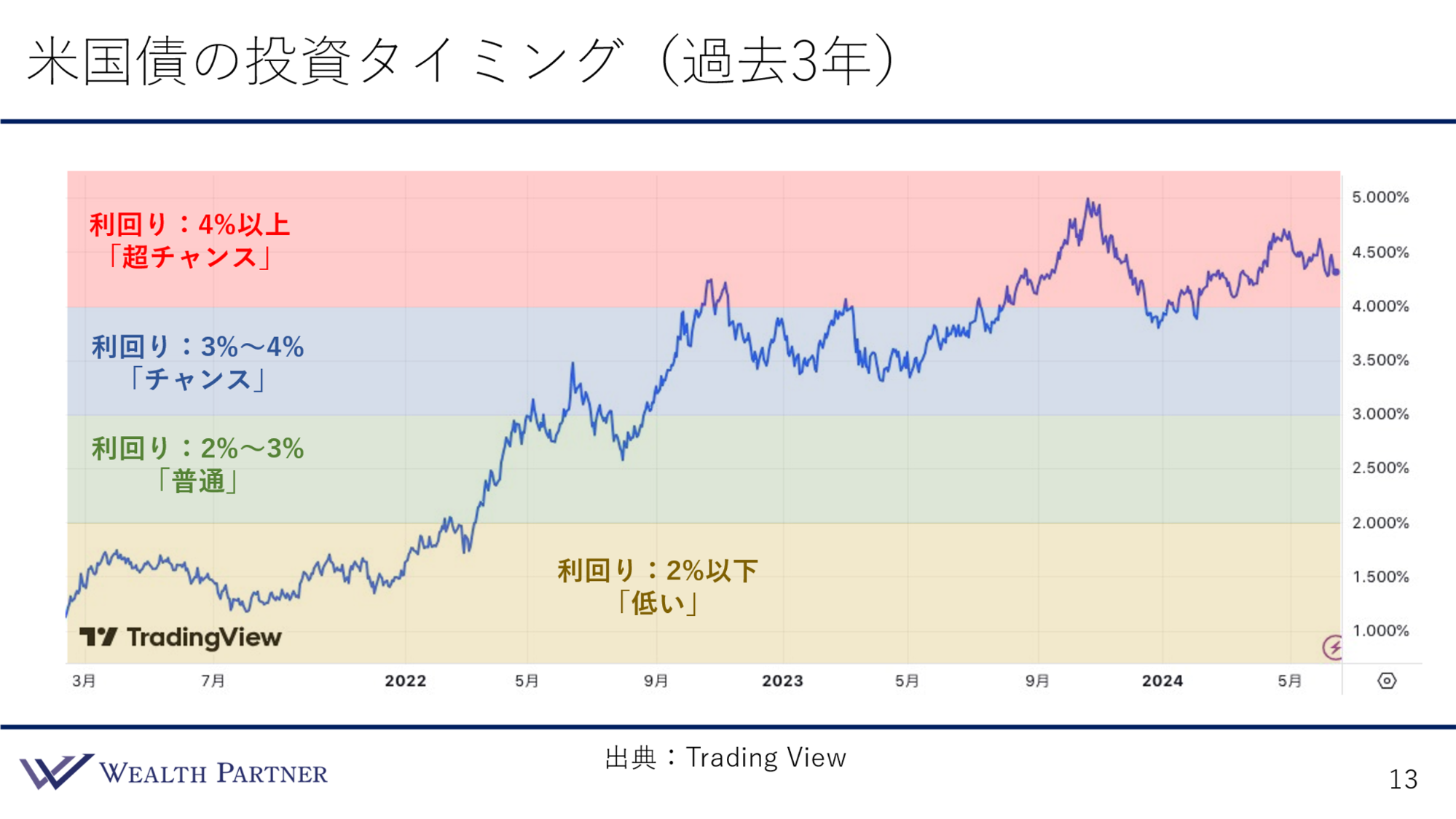

米国債の投資タイミング(過去3年)

この中で特に大事なのは米国債の投資タイミングです。今の金利状況をどのように捉えるかということをお話ししましょう。こちらは、過去3年の米10年国債の利回りの推移です。

個人的には、アメリカの経済力などを考慮すると、やはり米10年国債利回りの相場は、2%~3%くらいの水準だと思います。そう考えると、2%~3%の米国債の利回りのタイミングに投資するのは、チャンスかチャンスではないかというと、ニュートラルな状態と考えられると思います。これより高ければチャンス、低ければチャンスは低いと考えられるかと思います。

利回りが3%~4%は普通のチャンスです。これぐらいの水準であればチャンスであるから投資してもよいということになります。一方で利回りが2%以下の場合は低いと思っていいと思います。今米国債の利回りが2%以下だとすると、低いタイミングであると認識していただいていいということです。では4%以上はどうでしょうか。超チャンスといえます。17年ぶりの水準ですし、一度こなくなったらしばらくこない可能性が高いです。そのような水準と認識していただいて投資した方がいいと思うので、そのような状態が今年の6月から8月まで続く可能性が高いと思っています。これが、「今年の夏が勝負!」「天王山」といっている理由です。

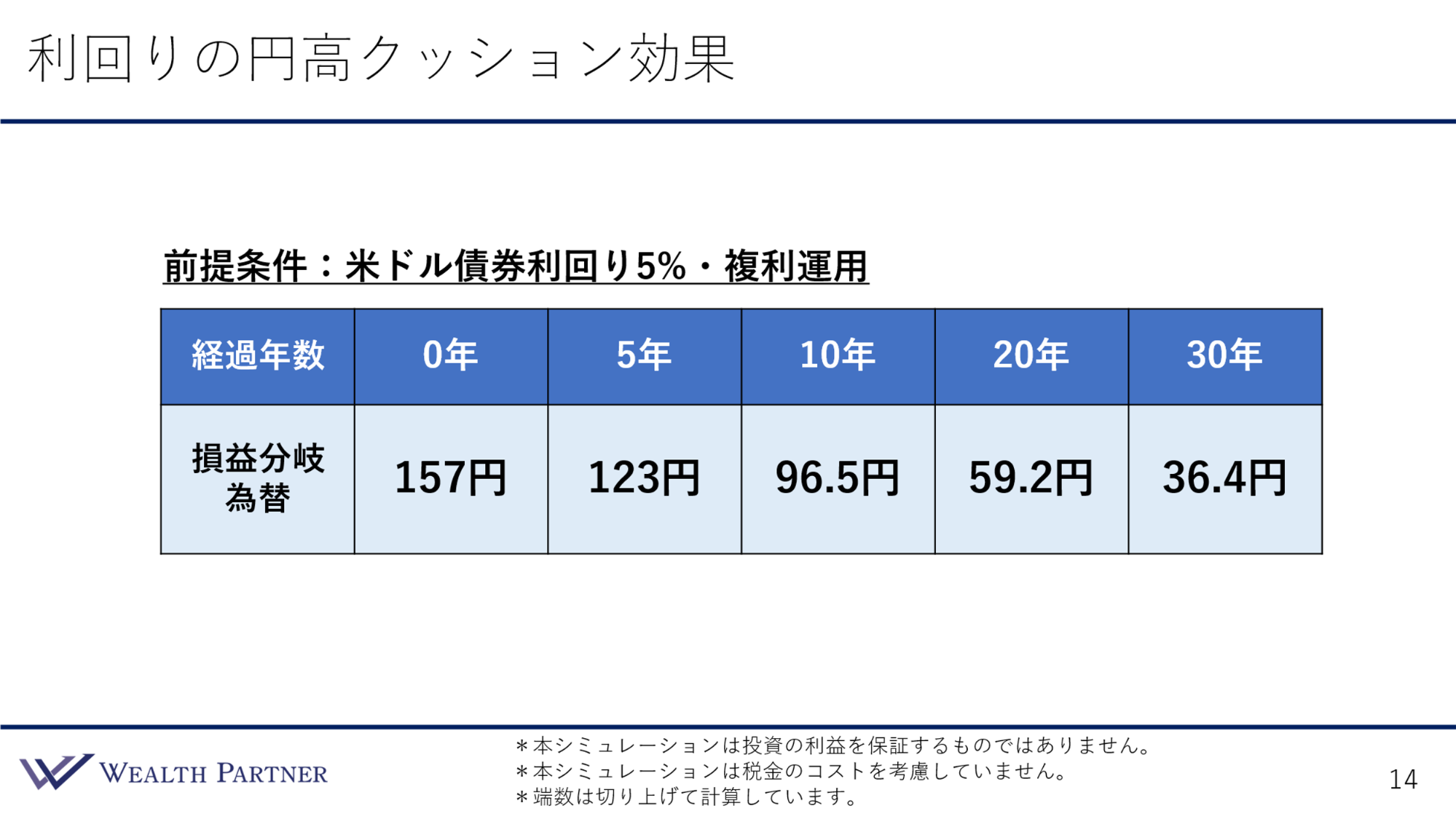

利回りの円高クッション効果

次に、利回りの円高クッション効果を見ていきましょう。

米ドル債券利回りの目標でお伝えした5%、複利運用という前提で考えていきます。5%の米ドル債券に投資して、5年、10年、15年と年数が経つにつれ、損益分岐為替が円高に切り下がっていきます。ですから、年を追うごとに為替の水準が切り下がっていき、その水準よりも円安の場合トータルでプラスに、その水準よりも円高の場合トータルでマイナスになるということです。

0年、これは投資したときのタイミングの為替水準と考えてください。0年は157円でスタートです。5年後は123円に切り下がっています。123円は、数年前まで110円だったのであるかもしれません。10年経過したとすると、100円を切って96.5円になります。96.5円はなかなかないと考えることができます。

20年経過すると59.2円です。日本の経済が復活してアメリカが破綻したということであれば、あり得るかもしれません。ただ普通ではありえない話です。30年経過すると36.4円です。ここまでいくと考えるのが無駄かと思われますが、これはつまり、残存期間につながってくる話です。

5%の債券の利回りで期間が10年の債券に投資した場合、その期間は利回りが保証されているので、損益分岐そのまま96円と考えてよいのですが、5年で組んだとすると、損益分岐は保証されていますが、10年までは保証されていません。前提の利回りが5%というのは残存期間に連動しているわけです。

ですから、ご自身が為替と向き合ったときに、120円や110円はあるかもしれないけれども、100円以下はないと思うのであれば、期間を10年以上にした方がいいでしょう。損益分岐が96円になる10年にしたら、その10年持ち切れば、基本的に100円を切らなければトータルでマイナスにならないので、その方がいいわけです。

しかし、一時的にリーマンショックのときなどは84円だったので、84円までいくかもしれないと思うのであれば、10年~20年の間、10数年くらいの残業期間に合わせて債券のポートフォリオを作るのがいいと思います。つまり、これぐらい利回りが高いと、円高クッション効果が高いので、経過年数にもよりますが、なかなか考えられないほど損益分岐為替の水準が切り下がるので、トータルで長期保有を前提とすると、利益が出ている可能性の方が高いと考えられます。

米ドル債券ポートフォリオ最新設計例

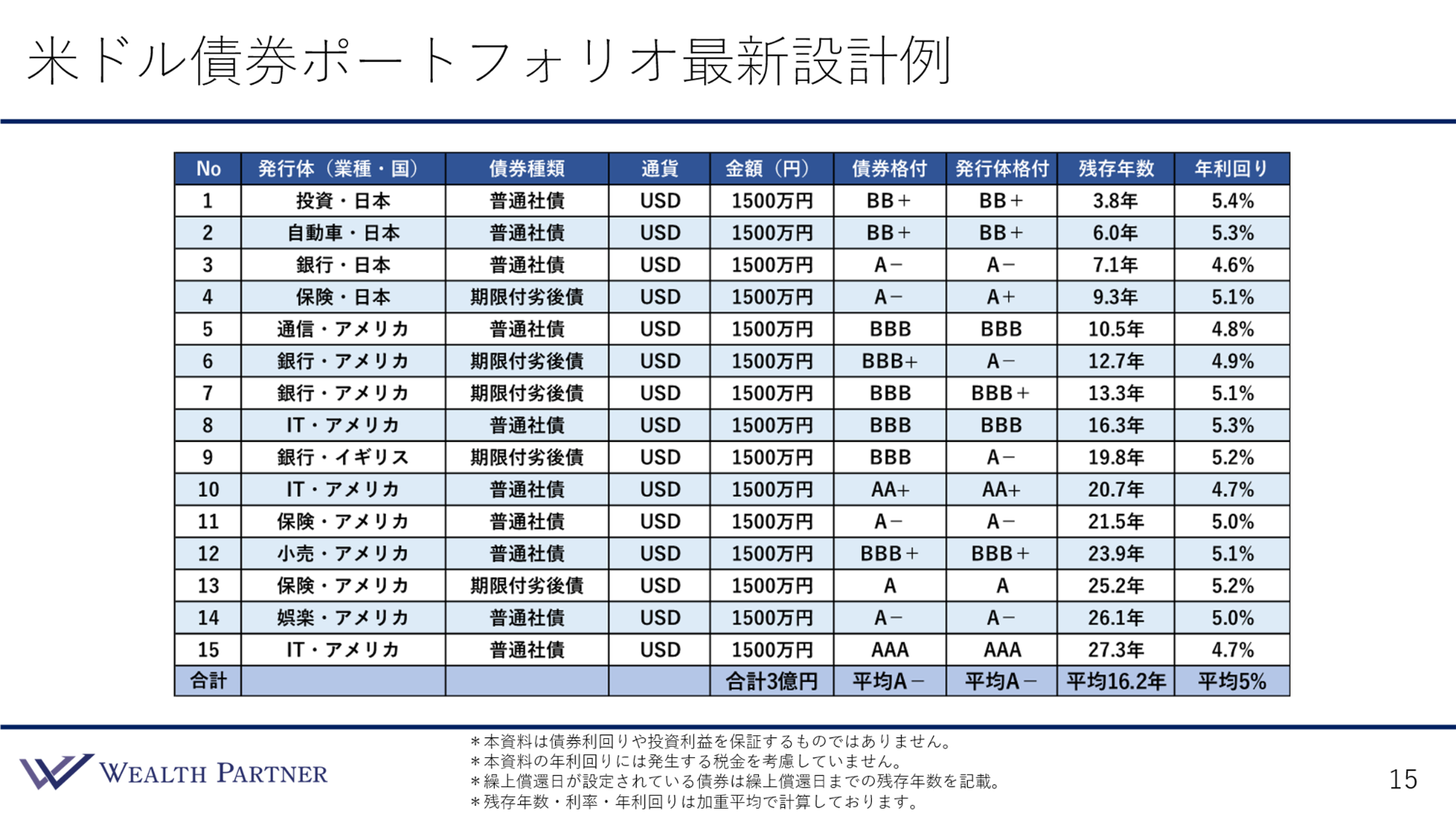

こちらは具体的に組んだ米ドル債券ポートフォリオの最新設計例です。

1から15の債券で、1債券2,000万円で合計3億円です(記載の1,500万円は間違い)。発行体の業種は銀行系が多いですが、ITや自動車などいろいろな業種に分散しています。国はアメリカの会社が多いですが、日本やイギリスも一部入っています。

債券種類は、先ほどの夏以降の投資戦略でお伝えしたようなイメージになっており、基本は高格付けのBBB以上の普通社債がベースになっています。それにプラスして、格付けがBBB+以下の低格付け債や劣後債を一部組み込むことによって、利回りを底上げしているイメージです。ですから、債券種類は基本的に普通社債が多いですが、15債券中5債券が期限付き劣後債です。

債券格付けはBBB+という低格付け債も2銘柄ありますが、割合としてはBBBやA-の格付けの債券が多いです。一番高い格付けのものは、AAAやAA+のものがあるイメージです。このポートフォリオの平均の債券格付けはA-です。発光体の格付けも平均でA-です。ですから平均で考えるとかなり格付けが高くなっています。A-は、日本のメガバンクと同等ですので、この債券ポートフォリオに投資することは、平均で考えると、そのような日本のメガバンクの債券に投資するのと近しい債券ポートフォリオに投資しているということになります。

残存年数は、期間が分散されて階段式になっています。一番短いもので3.8年、6年、7年と階段式になっており、一番長いもので27年、この債券ポートフォリオの平均残存年数は16.2年です。ですから、長めの債券ポートフォリオといえます。普通に何も考えずに組むと10年前後になることが多いのですが、先ほどお伝えしたような円高の利回りクッション効果を意識して期間を長くしています。

一番右側が年利回りです。4%後半から5%前半の債券が多いです。平均すると5%ちょうどという利回りになっています。ですから、3億円で5%のポートフォリオで利回りベースで考えると、毎年1,500万円程度の利益を生み出すような債券ポートフォリオになっており、リスクの程度としては平均格付けでA-というイメージになっています。平均残存年数が16年ですので、それが安定して16年続くようなイメージです。

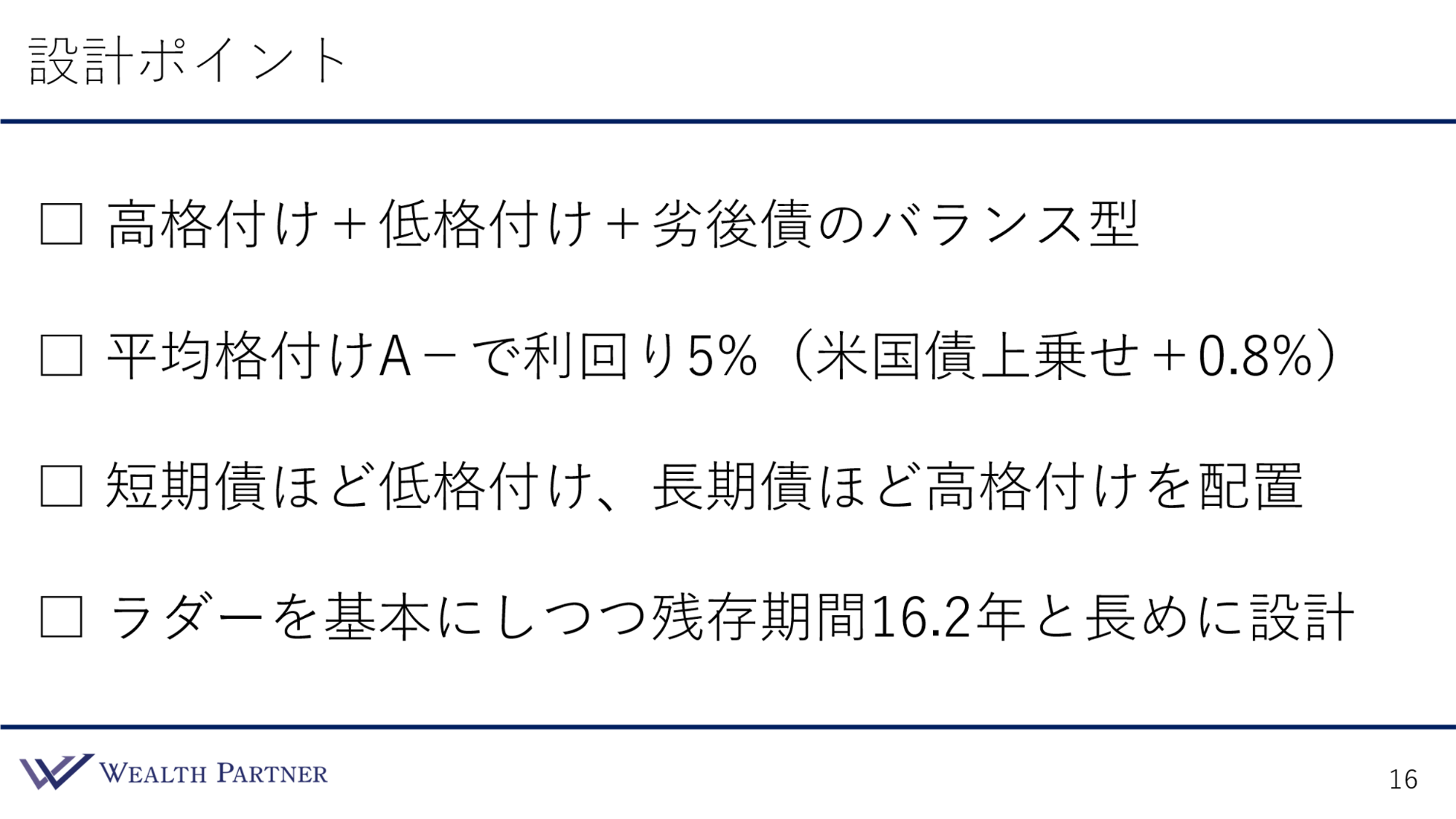

設計ポイント

高格付け+低格付け+劣後債のバランス型

高格付けと低格付け、そして劣後債をバランスよく組み合わせることが今は大事だと思います。それによって2つ目のポイントにつながります。

平均格付けA−で利回り5%(米国債上乗せ+0.8%)

平均格付けはA-で、結構高い利回りのポートフォリオができます。利回り5%というと、米国債に対して上乗せで+0.8%の債券ポートフォリオになっているので、かなり収益性が高いです。平均格付けはA-なので信用力も高いですし、日本のメガバンクの債券に投資すると利回りが4.7%程度だと思うので、それよりも平均で高い利回りになっています。しかも発行体が分散されています。ですから、このように分散して格付けが高いものや劣後債を入れることで、平均格付けと利回りを底上げすることができるわけです。

短期債ほど低格付け、長期債ほど高格付けを配置

100%正確にできませんが、意識してやるとよいという話です。期間が短い債券ほど低格付けの債券を配置して、期間が長い債券ほど高格付けの債券を配置するのがいいと思います。理由は明確で、期間が短い債券は持っている期間が短いので、低格付けでも許容できるリスクはそれほど高くありません。やはり10年、20年、30年持つ債券の場合は、それなりに格付けが高くなければ心配な面もあると思うので、そのような意識で短期は低格付け、長期ほど高格付けという意識で債券を組み合わせるといいと思います。

ラダーを基本にしつつ残存期間16.2年と長めに設計

ある一定の間隔で残存期間を組んでいくことがラダーという考え方です。例えば2年置きに組んだ場合、2年に1回償還されるので、それをまた一番長い債券に投資する、ということを繰り返すことができます。世の中の金利がその時々で上がったり下がったりして、再投資するときの利回りで投資することになるので、金利の変動によって債券ポートフォリオ全体の利回りが下がったり上がったりすることを避ける、平均化することができる効果があります。

3年後に全て返ってくるように組んだとすると、そのときの利回りになっていて、さらに利回りが下がっている可能性が高いので、一気に利回りが下がってしまう可能性もあります。そのようなリスクを避けるために、少しずつ返ってくるように、ラダーで組むことをしつつ、平均の残存期間は長めにするということで、先ほどの利回りクッション効果を高めるというイメージです。ですから、長めの債券、20年以上の債券を入れて期間の工夫をしています。

まとめ

今回のセミナー「米債黄金時代延長戦・2024年夏以降の米ドル債券投資戦略」をまとめます。ポイントは4つです。

ポイント1)2024年夏(6月から8月)が米債投資・天王山

米債投資の天王山は、2024年夏、6月から8月までです。おそらく利回りが4%以上の状況である可能性が高いと思うので、勝負時かと思います。

ポイント2)高格付け+低格付け+劣後債のバランス型がオススメ

現状は一時期よりは米国債利回りが下がっている状況なので、高格付け債券に適度に低格付け債と劣後債を加えることによって、ある程度高い利回り、平均で5%くらいの利回りのポートフォリオを作るのがオススメです。

ポイント3)金利低下後は低格付けと劣後債を増やし利回り底上げ

少し未来の話です。米国債は今4.2%で、バランスよく高格付け・低格付け・劣後債を組むとお話ししましたが、金利が下がり、3%後半や前半になったときには、低格付け債と劣後債の割合を増やします。金利低下後は、そのようにして先ほどの債券ポートフォリオの利回りを底上げし、目標の利回りが5%であれば、それに近づけるという工夫をする必要があると思います。

ポイント4)期間を長くし円高クッション効果の確実性を上げる

ドル高円安の状況ですが、残存期間を長く取ることによって高い利回りが保証されている期間をできるだけ長くして、円高クッション効果の確実性を上げるというのが大事だと思います。

本日は「米債黄金時代延長戦・2024年夏以降の米ドル債券投資戦略【後半】」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中

-1024x538.jpg)

.jpg)

-300x158.jpg)