はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「今、富裕層が求める期間が『超長い』米ドル債券ポートフォリオ」です。最近、富裕層の方から、「期間が非常に長い債券のポートフォリオに投資したい」「期間が長い債券だけを組み合わせて、平均の残存期間が長い米ドル債券ポートフォリオを作りたい」、というご要望をいただくことが非常に多く、実際にそのような債券の投資をお手伝いさせていただく機会が増えています。今回は、期間が20年や30年と超長い債券のポートフォリオを求める富裕層の方がなぜ多いのか、実際にどのようにポートフォリオを設計しているのか、実例も含めてお伝えします。

富裕層の方が期間が超長い米ドル債券を求めている理由

期間別アメリカ国債利回りの推移(過去1年)の変化

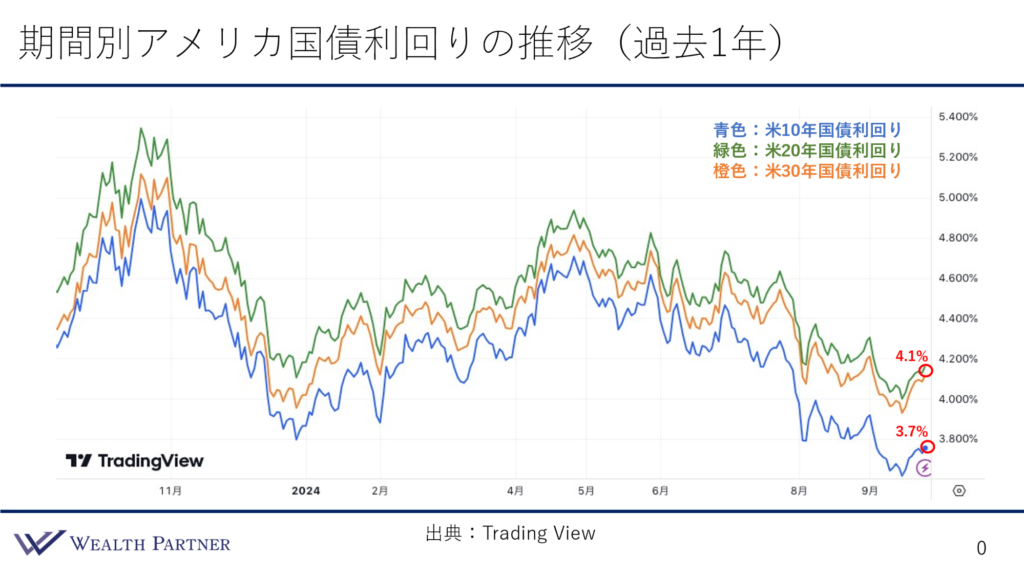

今、なぜ富裕層の方が期間が超長い米ドル債券を求めているのか、理由をお伝えしていきます。こちらの期間別アメリカ国債利回りの過去1年の推移をご覧ください。

青色のチャートが米10年国債利回り、緑色のチャートが米20年国債利回り、オレンジ色のチャートが米30年国債利回りです。期間が長い債券ほど利回りが高いのが一般的です。そうでない時も稀にありますが、基本的にはそのような流れになっているとお考えください。

過去1年のチャートを見ていただくとわかるように、基本的には米10年国債利回りよりも20年・30年の利回りが高いのですが、その差が大きい時と小さい時があります。この期間が短いものと長いものの利回りの差が0.2%の時もあります。右側の今年7月以降のチャートを見ていただくと、10年国債利回りは下がる傾向にありますが、20年・30年の方はそれほど下がっていません。2024年9月の足元は、10年国債利回りは3.7%、20年・30年の利回りは4.1%ぐらいになっています。大体0.4%ほど差がある状況です。

米国債に投資される方は、米10年国債利回りが4%を切ってしまっているので、投資しても利回り3%台しか得られませんが、20年や30年の債券に投資すれば、まだ利回り4%台は得られます。債券の目標利回りが4%以上の方は、期間が短い10年よりも20年・30年の債券に投資する方が多くなっているわけです。

米国債の利回りが期間10年、20年、30年それぞれこうなっていると、皆さんが投資されているような米ドル建ての社債の利回りも、期間ごとに同じようなイメージになっています。今の足元では、期間が10年のドル建ての社債よりも、20年・30年の社債の利回りは大体0.4%ぐらい高くなっている状況です。期間が短い10年のものよりも、20年・30年と期間が超長い米ドル建ての社債や国債に投資した方が相対的に高い利回りを得ることができるので、今、富裕層の方がそのような超期間が長い債券を求めている理由になっているのです。

たかが0.4%と思う方もいらっしゃるかもしれませんが、債券利回りの0.3%、0.4%の差は結構大きいです。長期で保有することが多いので、期間10年で0.3%は、毎年0.3%と考えるので、トータルで+3%になります。それが30年続いたら9%ですから、パフォーマンスに与える影響は非常に大きいので、0.3%や0.4%と高い利回りを得るために、期間が20年・30年と超長い債券に投資されている富裕層の方が多いわけです。

期間が長い米ドル債券のポートフォリオ設計例

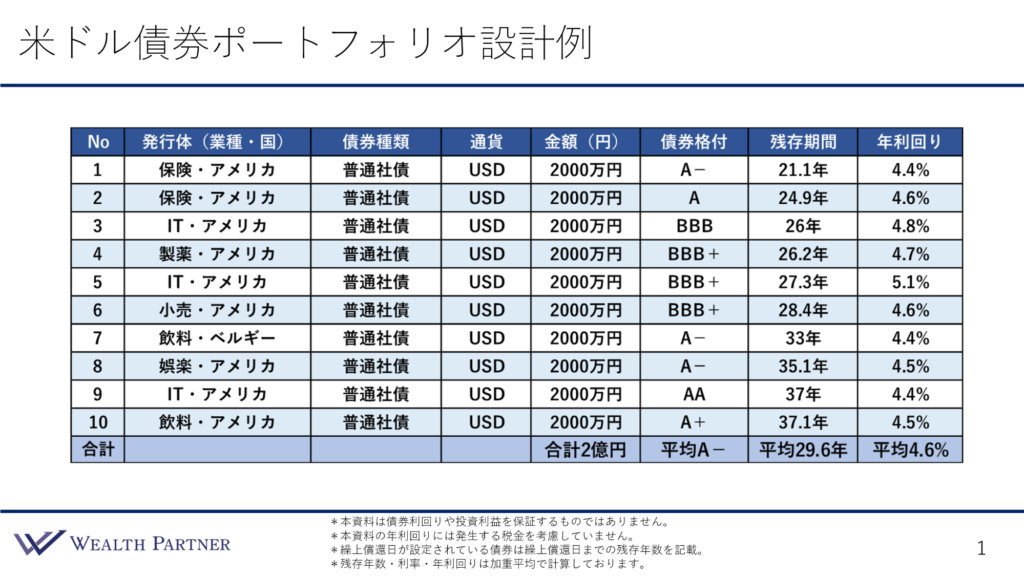

そのように今、期間が超長い米ドル債券に投資したい富裕層の方が多いということですが、実際にどのような期間が長い債券でポートフォリオを作っているのでしょうか。米ドル債券ポートフォリオの設計例を見ていきたいと思います。こちらが、10債券に投資している債券ポートフォリオの一例です。

発行体は、保険、IT、飲料、製薬、娯楽、小売などの業種で、国は一つがベルギーで、ほとんどがアメリカです。債券種類は全て普通社債、通貨は米ドル、金額は1債券2,000万円で合計2億円のポートフォリオです。債券格付は、A−、A、BBB、BBB+、A+などで、一番高い格付けはAAです。ポートフォリオ全体の平均格付はA-です。日本のメガバンク相当の格付けですので、平均値で見ると、比較的高格付けの債券ポートフォリオといえると思います。

次に、今回のテーマである残存期間を見ていきます。一番短い債券で21.1年なので、この時点で相当長いことがおわかりいただけるでしょう。その後は24年、26年、27年と続き、No. 7以降は30年を超え、33年、35年、37年となっています。残存期間は21年~37年までの債券で、数年に一度償還してくるようなイメージでポートフォリオを組んでいます。平均の残存期間は29.6年なので、およそ30年の、まさに超期間が長い米ドル債券ポートフォリオになっています。今回は、この残存期間が特に重要なポイントかと思います。

年利回りは、大体4%中盤ぐらいの債券が多いです。1債券だけ5%台の債券もありますが、ほとんどが4%台です。平均の利回りは4.6%になっています。

この債券ポートフォリオを見ていただいて、どのように感じるかは人それぞれですが、私はかなりよいのではないかと思います。年利回りが平均で4.6%、なおかつ格付けはA−、それなりに高格付けで安全性が高く、残存期間が平均で約30年なので、ある程度高い収益性で安定的に運用できるので、高い利回りを長期間固定したい方にとっては、投資したいと思えるような債券ポートフォリオではないかと思っています。同じように思われている富裕層の方々が求めて実際に投資されている、そのようなボートフォリになっています。

まとめ

今回のテーマである「今、富裕層が求める期間が『超長い』米ドル債券ポートフォリオ」をまとめました。

ポイント1)残存期間10年と20年・30年の利回り差が拡大傾向

残存期間が10年の米ドル債券と20年・30年と期間が長い債券の利回りの差が拡大傾向にあるというのが、期間が長い債券を求める理由としては大きいと思います。米国債で考えても、今、10年国債は4%を切って3.7%ですが、20年・30年債はそれよりも0.4%ほど利回りが高くなっているので、米ドル建てのその他の社債なども同じようになっています。全体的に利回りが下がっている状況ですが、期間が20年・30年と長い債券であれば、まだ比較的高い利回りを得られるので、そのように期間が超長い債券が求められる理由になっているのではないかと思います。

ポイント2)まだ利回りは高水準と考え長期固定の希望が強い

これは、今の利回りの水準と今後の利回りの水準に関する読みです。多くの富裕層の方々は、まだ今の利回りは高水準であると考えている方が多いと思います。20年・30年の利回りは4.1%や4.2%ですが、今後アメリカが政策金利を1年ぐらいかけて2%~2.5%下げていくだろうとの見方があるので、それが実際に実行されていくと、おそらくこの期間の長い債券も利回りが下がっていくのではないかと考えています。今、利回りが高いうちに、できるだけ長い債券でこの高利回りを長期固定したいという希望が強いのではないかと思います。

ポイント3)残存期間20年から40年の債券でラダー型PFを構築

どのような債券ポートフォリオがよいと思われているのかというと、残業期間が20年~40年の債券で、ラダー型のポートフォリオを構築される方が多いです。先ほどのポートフォリオで見ていただいたように、20年超~40年の中で、ラダー型、数年に1回ぐらい債券が償還してくる形で定期的にお金が返ってくるようにした上で、平均の残存期間が20年後半~30年になるような形でポートフォリオを組む方が多いと思います。

ポイント4)期間が長い債券ほど発行体・銘柄選定は要注意

これはリスク管理に関することです。残存期間が長い債券ほど、その債券を長く持つ、発行体のリスクを長く追い続けることになるので、発行体や債券の銘柄そのものの選定は注意が必要、と間違いなくいえます。先ほどのポートフォリオの設計例を見てわかるように、期間30年以上の債券は、基本的に格付けがA-以上の債券だけに限定するなど、保有する期間が長ければ長いほど安全性が高く、「この発行体は間違いない!」と自信がある銘柄を選ぶべきかと思います。平均の残存期間が10年の債券よりも20年・30年の債券に投資する場合、発行体や銘柄はより慎重に選ぶ必要があると思います。

本日は「今、富裕層が求める期間が『超長い』米ドル債券ポートフォリオ」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中