目次

はじめに

皆さん、こんにちは。株式会社 ウェルス・パートナー 代表の世古口です。

今回は、2024年の米ドル債券投資・完全攻略ガイドとして、米ドル債券の最新状況と今後の予想についてお話いたします。

アメリカ国債利回りの推移(過去20年)

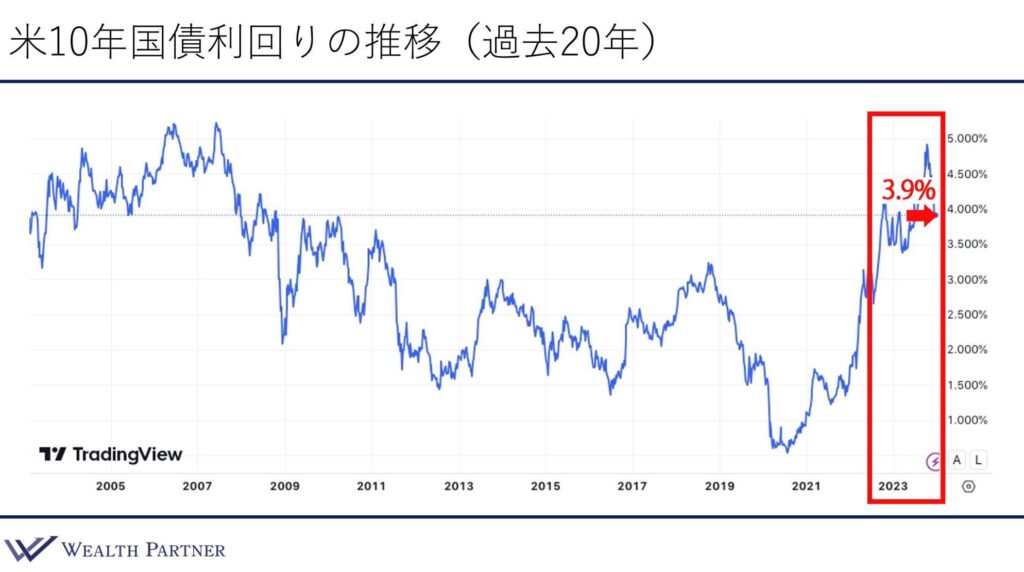

こちらは、アメリカ10年国債の利回り推移です。

10年国債の利回りは、すべての米ドル建て債券の利回りの源になっていますので、10年国債利回りが上がると、皆さんが投資される米ドル債券の利回りも上がりますし、下がれば当然、他の債券の利回りも下がります。

つまり、米ドル債券投資で最も重要な指標といえるものです。

次のチャートは、過去20年の利回りを表してますのでかなり期間の長いチャートになっていますが、現在のアメリカ国債利回りがどういった状況なのかをご理解いただくために掲載しています。

足元が一番右側になっていまして、今現在2023年末の水準が3.9%の利回りです。

2023年は、一時的に5.0%まで行ったことがあり、この時はMAXに金利が高かったのですが、その後アメリカのインフレが落ち着いてきたという統計が出てきたため金利が下がり、3.9%というのが現在の水準です。

この3.9%という水準で過去を振り返るため、青で示した点線をさかのぼっていくと、2008年に同じくらいの水準でした。

つまり、2008年ぶりくらいに、まだまだ高い水準といえるわけです。5%のときほどではないですが、4%でも十分に高くて、リーマン・ショック前くらいの水準が現在の状況ということなので、アメリカの通常の状態よりも、まだまだ金利が高いということができます。

したがって、今の現状が続くのであれば、米ドル債券もまだまだ有利な条件で投資できるといえます。

アメリカ国債利回りと為替の推移(過去2年)

続いて次のチャートをみていきましょう。こちらは、先ほどのアメリカ10年国債利回りと米ドル円の推移を重ねた過去2年のチャートです(2022年1月〜2023年12月)。

青色のチャートは、アメリカ10年国債の利回りで数字は右側、オレンジ色のチャートは、米ドル円で数値は左側です。

どちらも2022年はじめは、とても水準が低かったことが分かります(①)。

アメリカの金利もドル円も低く始まったのですが、そこからアメリカのインフレが強まるごとに金利を上げてきたので、それに伴い10年国債の利回りも上がりました。また、金利が高い国にお金が集まりますので、ドル高円安もどんどん進んでいきました(②)。そして、2023年に入る前に金利・ドル円とも、一時的に落ち着きました(③)。

2022年末から結構落ち着き、2023年はドル円でいうと130円台前半からスタートして、金利は現在と同じくらいの3.8%程度というのが2023年の始めです(③)。

そこから、前半はアメリカの金融危機に伴う金融不安があって、どちらも軟調に推移してきた(④)のですが、2023年の後半へいくに従って、またインフレが再燃してきました。これによって、アメリカの金利も高まり、10年国債の利回りが5%まで行き(⑤)、そこからまた落ち着いてきて3.9%というのが現在の金利状況(⑥)です。

ドル円もMAXで150数円くらいまでドル高・円安まで進みました。そこから落ち着いて、今は142円〜143円くらいの水準です。このチャートで見比べてみて分かるように、やはり基本的に金利とドル円のレートは連動しているといえます。

特に2022年は、ほぼ連動しているといえるでしょう。金利が上昇するとドル高・円安になり、金利が下がるとドル安・円高になるという動きなので、ほぼ連動してます

2023年以降は金利の方がやや高くて、ドル円の方は少し低い状態が続いていたのですが、それでもほぼ連動した動きにはなっています。

つまり、何が言えるかというと、皆さんは金利よりもドル円の為替の方を見ているため、今現在で債券投資するというのは、「かなりドル高・円安で不利ではないか」と考えると思います。

しかし、為替がドル高・円安の時がどういう場合かというと、10年国債の利回りが高くて、皆さんが投資するような債券の利回りも高い場合ということが多いわけです。

逆に130円とか135円など、ドル安・円高になってるときは、金利もそれ相応に低いわけです。

つまり、債券の利回りとドル円の水準が連動しているので、どちらも良い状況というのは、基本的にはありません。

金利が有利なときは為替が不利だし、金利が不利なときは為替が有利ということになるので、正直な話として、米ドル債券投資においては、あまりタイミングを見る意味がない場合が多いといえます。

もちろんこの数字が乖離して、どちらも少し有利な状態なっているとか、不利な状態なっているというのはあるのですが、基本は連動する動きをしているので、あまり有利・不利はなくて、投資のタイミングを待つ理由がそこまでないというのが、アメリカの利回りとドル円の関係といえるでしょう。

続いて未来の話をしていきたいと思います。

アメリカ政策金利の見通し(2023年12月20日時点)

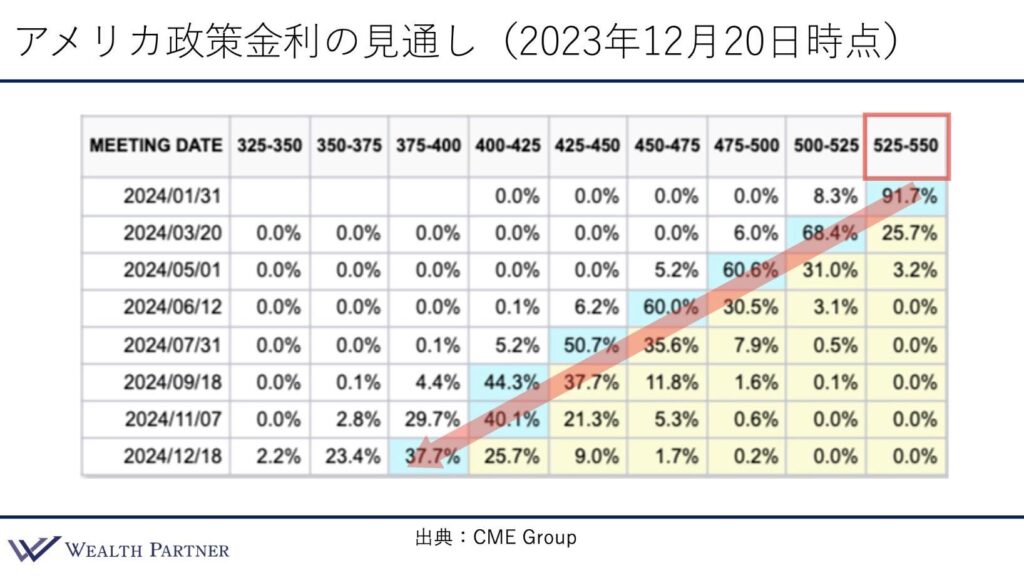

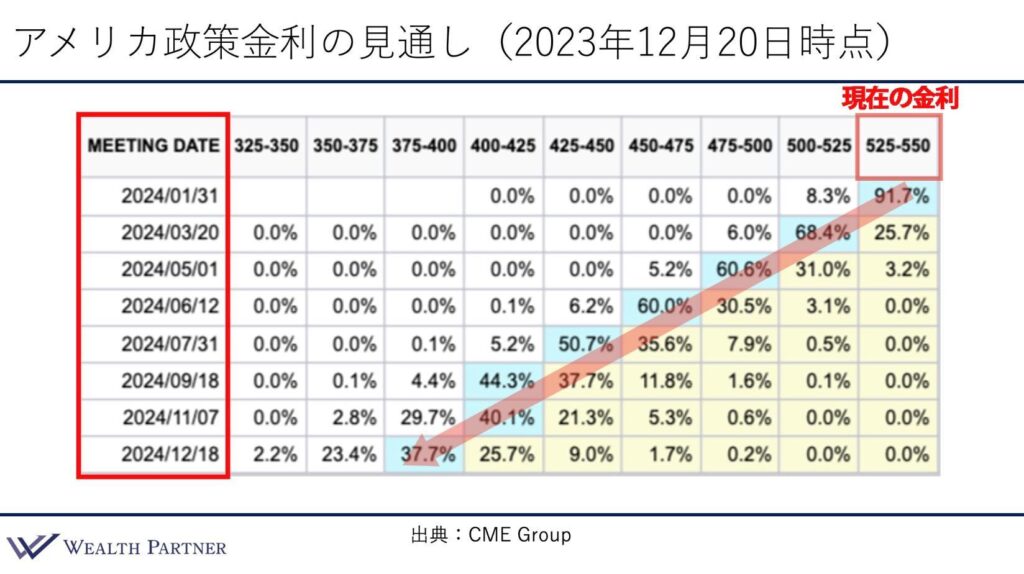

ここまで10年国債の利回りをお伝えしたのですが、さらにその利回りの元になるアメリカの政策金利があり、実は市場予想がされています。

予想は、2024年12月くらいまでを見ることができ、その表を切り取ったのが次の表です。

表にある「MEETING DATE」は、FOMCというアメリカの政策金利を決める会議の日程です。この会議で、どれくらいの金利水準になるかという市場予想の確率がそれぞれ出されています。

青く色塗りされている部分が最も確率の高い金利の数値です。

現在の金利が5.25%ということで、右上を赤く囲っていますが、これが今の金利水準です。

次に「MEETING DATE」をみると、会議の日ごとに金利の数値があるのですが、赤枠内の5.25%-5.50%より右がありません。つまり、「これ以上は上がることがないだろう」と市場が予想していることが分かります。

しかし、実は12月の前半くらいまでは右側の数値がありました。つまり、もっと金利が上がるという予想があったのですが、年末くらいになって、この予想がなくなりました。

したがって、現在では下がるだけの予想になっています。

現状では、1月の会議(FOMC)では金利が変わらず、5.25%のままという予想なのですが、3月から利下げが始まるという予想が中心になっています。

また、3月、5月、6月、7月、9月と下がって、11月は変わらず、12月にもう1回下がるというのが、現在の大方の予想となっています。

予想をまとめると、今の状態から、2024年12月まで予定通り下がったとすると、政策金利は1.5%金利水準が下がるということになります。

これにより、期間が長い債券ほど影響は薄くなるのですが、期間が短い債券の利回りも基本的に1.5%下がることが予想されます。

また、これに引っ張られる形でアメリカの10年国債、つまり長い債券の金利も下がっていくだろうという見通しになっています。

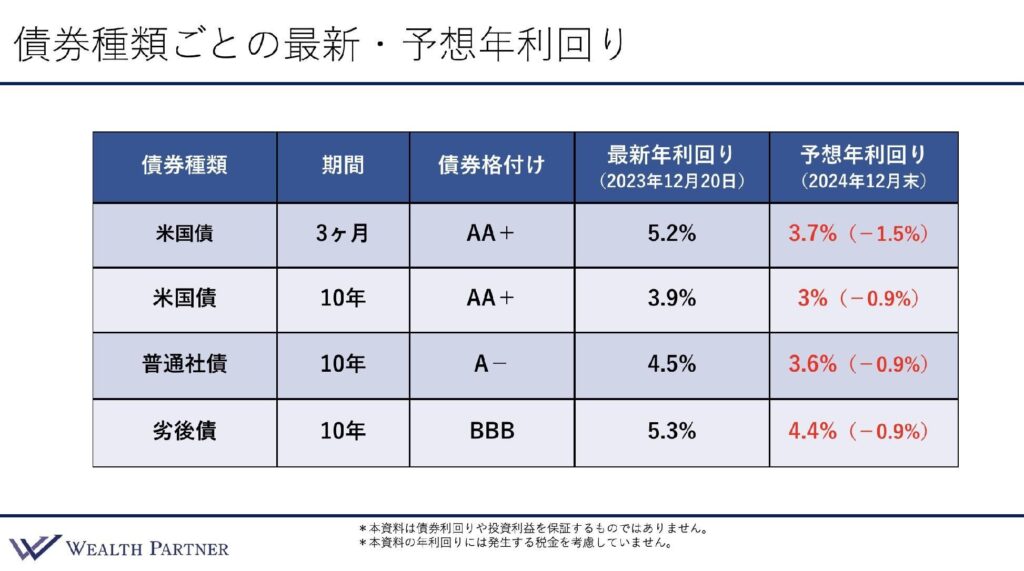

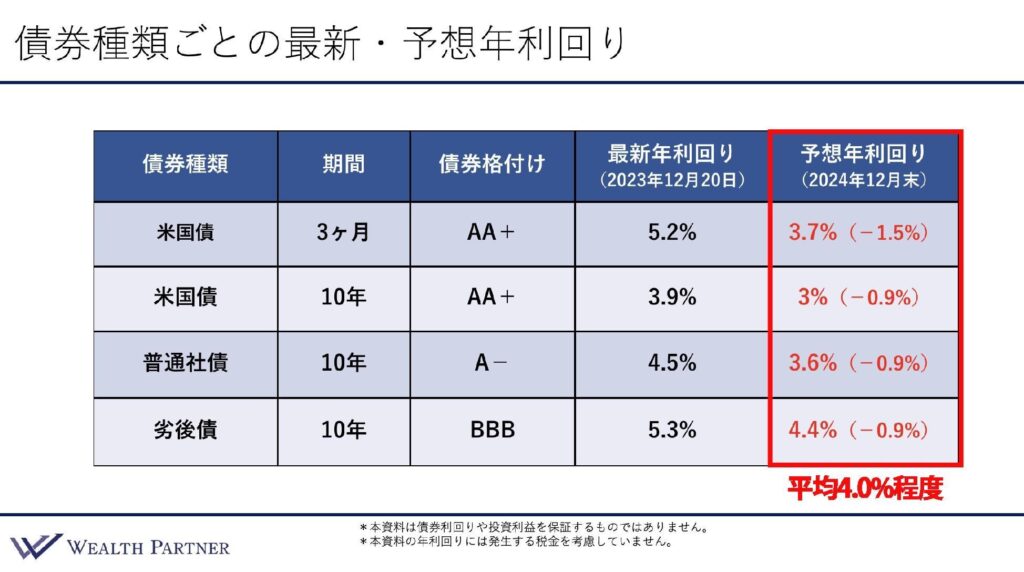

債券種類ごとの最新・予想年利回り

続いて、皆さんが投資される米ドル債券をイメージして、債券種類ごとの最新・予想年利回りを紹介していきたいと思います。

債券の種類は4つ挙げています。

米国債(3ヶ月)

まず、1番上の米国債3ヶ月からみていきます。

格付けはAA+なので、ほぼ最上位です。最新の利回り、2023年12月20日現在では、これだけ期間が短いので、ほとんど政策金利と同じ5.2%で金利水準が高いです。

これが、2024年末の予想年利回りが3.7%、先ほどの予想通り政策金利が1.5%下がると、期間が短い米国債3ヶ月は、そのまま下がる可能性が高いです。

米国債(10ヶ月)

次に2行目の米国債10年、格付けは同じくAA+です。

現在(2023年12月20日)の年利回りが3.9%ですが、2024年12月末は3.0%の予想です。政策金利が1.5%下がっても、同じくらい下がらない可能性が高いと思います。

長期金利は、将来的な国の成長率やインフレ率を見越して決まるので、短期の債券のように下がる訳ではないということです。

普通社債10年

次に3行目の普通社債10年、格付けはA-です。

最新(2023年12月20日)の年利回りは4.5%ですが、2024年12月末は3.6%の予想です。

米国債10年と同じく0.9%程度下がり、3.6%程度になる可能性が高いと考えています。

劣後債

最後に1番下の劣後債、期間は同じ10年ですが、格付けはBBBです。

最新(2023年12月20日)の年利回りは5.3%、劣後債だとこれくらいの利回りが多いですが、2024年12月末は0.9%下がって4.4%くらいと予想しています。

以上が、債券種類ごとの予想年利回りとなっています。

このようにみると、現在(2023年12月下旬)債券ポートフォリオを組んだ場合、平均の年利回りは5.0%前後になることが多いかと思います。

これに対して、1年後の2024年12月末に債券ポートフォリオを組んだ場合、平均の年利回りは4.0%前後になる可能性が高いです。

つまり、全体の平均で、1.0%くらい利回りが下がる可能性が高いと考えています。

以上、ここまでが「米ドル債券の最新状況と今後の予想」になります。

次回は、本題の「2024年の米ドル債券投資戦略」について解説していきます。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中