目次

はじめに

本記事では、富裕層が取り組むべき資産運用戦略の原則と、具体的なポートフォリオの組み立て方を解説します。リスクを管理しながら収益を最大化するための方法を学び、資産運用を成功させるための参考にしてください。

富裕層が行う資産運用の原則

富裕層が行う資産運用は、長期的な視点と分散投資が原則です短期的な市場の変動に左右されず、安定した資産の成長を目指すことが重要です。このため、分散投資を重視して、株式、債券、不動産、プライベートエクイティ(未公開株)など、さまざまな資産クラスに分散したポートフォリオを構築することが大切です。また、富裕層特有の資産運用戦略としては、資産承継対策や、相続対策、不動産等を活用した税務対策も必要となります。マーケット情報に基づいた意思決定と、専門家との連携も、富裕層の資産運用を成功に導く重要な要素です。

リスク管理の重要性

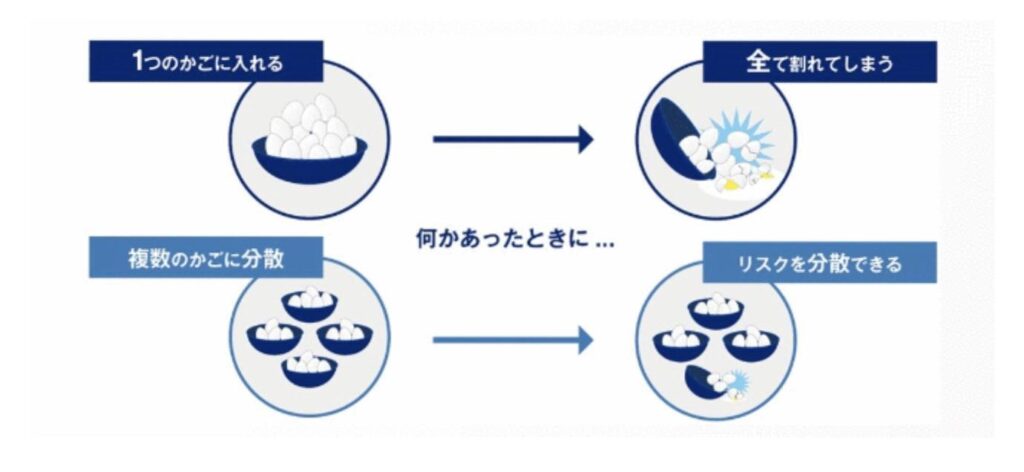

富裕層の資産運用において、リスク管理は資産を守り成長させる上でもっとも重要な課題です。投資の世界では古くから、「卵を一つのかごに盛るな」という格言があるとおり、適切なリスク分散を行わないと、市場変動による損失が大きくなる可能性があります。

画像引用元 :https://www.gpif.go.jp/gpif/diversification3.html

例えば、株式、債券、不動産といった異なる資産クラスに投資することで、ある資産で損失が生じても他の資産で補うことが可能です。

さらに、長期的な視点を持ち、定期的なポートフォリオの見直しを実施することで、リスクを管理しつつ成長機会を捉えることが大切です。資産運用におけるリスク管理は、富裕層が資産を保全し、安定した収益を得るための重要な原則の一つと言えるでしょう。

長期的視点での資産成長戦略

富裕層の資産運用において、長期的視点で資産運用戦略を立てることはとても重要です。時間を味方につけることで市場の短期的な変動に左右されず、着実な資産増加が期待できます。

例として、先進国の債券を想定した3%および5%の利回りで、3億円の資産を運用した場合のシミュレーション結果をみてみましょう。

比較的低い利回りでも、長期運用と複利の効果で着実に資産を成長させられることが分かります。

富裕層が重視する多様な資産への投資

富裕層の資産運用において、リスク分散と収益性のバランスを実現する上で重要なのは多様な資産への投資です。異なる資産クラスに分散して投資することで、市場の変動による影響を抑えつつ、安定したリターンを追求する必要があります。例えば、株式、債券、不動産、プライベートエクイティ、そして時には芸術品や貴金属に至るまで、幅広い投資先を選択することが、資産を守り、成長させる上で大切です。この方法により、一部の資産クラスが低迷しても他の資産のパフォーマンスで補うことが可能となります。

富裕層のポートフォリオ設計

富裕層のポートフォリオ設計は、資産クラスの選択と分散投資によりマーケット変動への適応を高めることが重要です。適切なポートフォリオのバランスは、安定的なリターンを追求しつつ、リスクを分散し、大きな損失を避けるため不可欠です。具体的には、伝統的な株式・債券に加えて、不動産やプライベートエクイティ(未公開株)、ヘッジファンドといった代替投資を積極的に取り入れることが一般的です。これらの資産クラスは、価格変動の相関性が低くリスク許容度に応じたカスタマイズが可能です。

ポートフォリオのバランスと分散投資

富裕層の資産運用において、最適なポートフォリオバランスを追求することは、効果的なリスク分散による収益性と安定性の両立につながります。投資を異なる資産クラスに分散することで、市場の変動に強くなります。例えば、株式、債券、不動産、ヘッジファンドといった複数の投資対象に資産を分けることで、各資産クラスの価格変動リスクを分散することが可能となります。富裕層は運用資金の大きさから、万が一の場合は損失額も大きくなるため、厳選された投資先と適切なポートフォリオバランスが不可欠です。このアプローチにより、特定の市場の下落が全体の損失に与える影響を抑え、資産の長期的な成長を目指すことができます。

市場変動に強いポートフォリオの構築法

市場変動に耐えるポートフォリオ構築では、リスク分散が鍵となります。分散効果を高めるためには、相関関係の低い資産クラスを組み合わせることが重要です。例えば日本株式と外国債券は、分散効果が高い資産の組み合わせといわれています。

富裕層が選ぶ資産クラスとその理由

富裕層は運用資産が豊富であることから、さまざまな資産クラスへ分散投資することが一般的です。

株式や債券はもちろん、一定の投資額が必要となるヘッジファンドや不動産への投資が多いのも富裕層の特徴です。

ヘッジファンドとは、一種の投資ファンドのことで、さまざまな投資手法を用いて高いリターンを追求する商品です。一般的に販売される商品でないことから、投資にあたっては資産運用の専門家に相談する必要があります。

一方、不動産は安定したインカムゲインとキャピタルゲインが得られるだけでなく、相続対策としても有効です。

円安時代の富裕層の資産運用戦略

歴史的な円安が続く現在、通貨リスクを低減しながら資産を増やすために独自の資産運用戦略が必要です。今後も円安が続いた場合、国内資産に偏ったポートフォリオは大きなリスクを抱えることになります。このような背景のもと、富裕層の間で注目を浴びているのが外貨建て資産です。特に、アメリカなど先進国債券への投資や、政治的・経済的に安定した国々の株式や不動産といった資産クラスへの分散投資が鍵となります。また、グローバルな企業に投資することで、地域リスクを抑えつつ、成長の機会を捉えることも、円安対策の有効な資産運用戦略と言えるでしょう。

リスク要因に備える富裕層の投資手法

資産運用では、予測不可能なリスク要因に備える投資手法が不可欠です。

具体的には、資産クラスだけでなく、通貨や投資地域の分散、時間分散など、さまざまな視点で分散投資を行うことが大切です。

また、マーケット状況や経済イベント、世界情勢など、最新の情報をもとにした適切な投資判断も重要です。

他にも、「有事に強い」といわれる金や米ドルの保有比率を高めることで、予測不可能なリスク要因に備えることが可能になります。

富裕層に学ぶ資産運用の成功事例

富裕層の間で良く見られる資産運用の成功事例を見てみると、彼らがどのようにポートフォリオを構築し、資産を増やしているかが分かります。特に注目すべきは、その戦略の多様性とリスク管理の徹底です。

例えば、米国の富裕層であるジョン・D・ロックフェラー氏は、石油から得た莫大な利益をさまざまな資産クラスに分散投資することで、世代を超えて莫大な資産を増やし続けています。

また、ロックフェラー氏は成長性のある投資先を選び、堅実な資産運用を心がけることで着実に資産を積み上げてきました。

一方、投資の大御所であるウォーレン・バフェット氏は、長期的な視点での投資と割安な株式に投資するバリュー株投資を掲げています。また、バフェット氏の持ち株会社バークシャー・ハサウェイは、安定した業績の企業に投資することで知られています。

富裕層の資産運用における共通点は、資産の分散化と並行してリスク管理にも細心の注意を払い、定期的にポートフォリオを再評価し、必要に応じてリバランスを行っている点です。また、市場の変動を逆手に取り、慎重かつ戦略的な判断で資産の安全性と成長の両方を追求している点も特徴といえるでしょう。

このような、富裕層の資産運用手法から学ぶべきポイントは、分散投資の重要性と、投資判断における長期的な視野を持つこと、そして不測のマーケット変動に対する備えの徹底です。投資においては、このような戦略を身に付けることが成功への鍵と言えるでしょう。

富裕層に人気の資産運用アドバイザーIFAとサービス

富裕層の方々の間で人気となっているのが、IFA(独立系ファイナンシャルアドバイザー)です。

IFAとは、特定の金融機関に所属せず、資産運用のアドバイスや金融商品の販売を行うプロのアドバイザーです。

IFAは豊富な資産運用の知識や経験を持ち、顧客の資産背景や収益目標、リスク許容度、今後のライフイベントなど、さまざまな観点から最適な資産運用を提案することが特徴です。

ただし、中には実質的に金融商品仲介のみを行うIFAも存在するので注意が必要です。IFAに相談する場合は、「どのような実績があるのか」「WebやSNSなどでどのような情報を発信しているのか」などから、適切なIFAを選ぶことが重要です。

富裕層向けIFAのウェルス・パートナー

ウェルス・パートナーとは、富裕層のニーズに特化したIFA(独立系ファイナンシャルアドバイザー)です。代表をはじめ、所属IFAはこれまで多くの富裕層の資産運用をサポートしてきた金融のプロフェッショナルです。

相続対策や資産承継、事業承継、節税対策、資産管理会社の設立など、富裕層の方々のあらゆるニーズにワンストップで対応できるのが特徴です。

個別相談は無料となっておりますので、資産運用でお悩みの富裕層の方は、ぜひ気軽にご連絡ください。

https://wealth-partner-re.com/meeting/

富裕層に適した資産運用のポイント

富裕層向けの資産運用戦略について解説してきました。本文中で触れたとおり、富裕層向けの資産運用戦略では、長期的視点と分散投資、適切なポートフォリオ設計が重要です。

また、記事執筆時点(2024年5月)では、歴史的な円安やインフレが進むなど、資産を守る観点からも適切な資産運用が求められています。

富裕層の方々にとって、本記事が最適な資産運用の一助となれば幸いです。

株式会社ウェルス・パートナー

ポートフォリオマネージャー

成蹊大学法学部卒業後、三菱UFJモルガン・スタンレー証券へ入社。富裕層と会社経営者を中心とした資産運用のコンサルティング業務に従事。 証券会社では金融資産に対しての提案しかできないことに違和感を感じ、金融資産だけでなく実物資産や相続対策を含めた資産全体の最適化提案がしたいと思い株式会社ウェルスパートナーに入社。富裕層、会社経営者の資産配分最適化。 具体的な金融資産の投資実行サポート。 資産管理会社設立から相続対策など税務最適化。 超富裕層のインターネット企業創業メンバーに特化した新規顧客開拓。