皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。会社オーナーの方が資産を成長させるために必要な情報をお届けします。

目次

はじめに

本日のテーマは、「【企業オーナー必見】会社分割でM&Aに備えろ!〜優良事業会社オーナーの資産運用戦略・王道パターン〜(続編)」です。前回、事業会社のオーナーは、事業会社の持株会社(親会社)を作って、そこに配当でお金を吸い上げて余剰資産を運用していくのが有効であるとお話させていただきました。この話には続きがあります。会社を経営しているオーナーは、事業会社を売却(M&A)したいと思うタイミングがどこかで来る可能性があります。その時に持株会社があると問題や課題がいくつか生じますので、それをクリアするための方法について今回はお伝えしていきたいと思います。前回をお読みになった上で今回の続編をお読みいただければと思います。

https://wealth-partner-re.com/wealthjournal/owner/

事業会社(子会社)を売却する場合

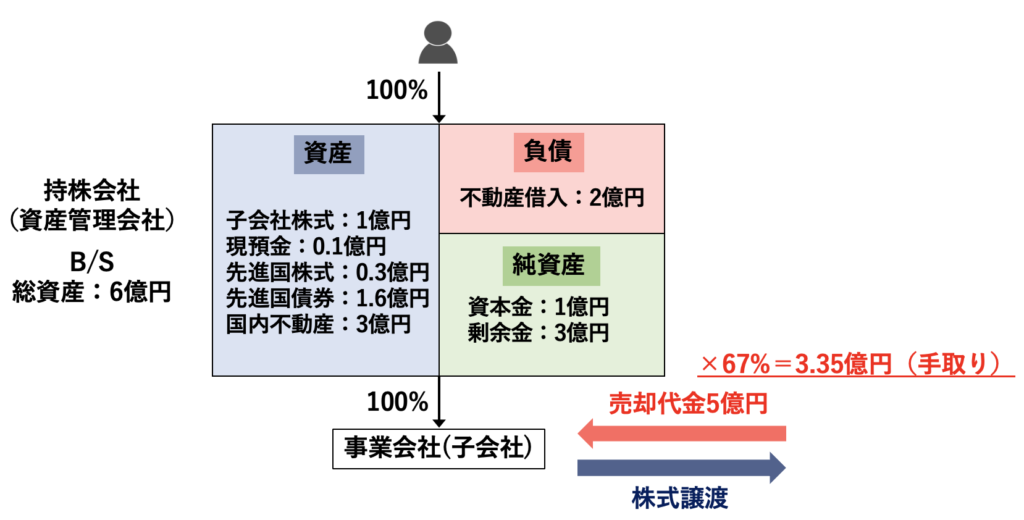

こちらのイラストは、前回、持株会社を作って事業会社から配当(余剰資金)を吸い上げて資産運用をしていくことになった最後のイメージになります。

このようにファミリー一族の資産を持株会社で資産運用していくことは、資産運用上は非常にメリットがある有効な手段であると考えていますが、冒頭でお話ししたように、会社を売却(M&A)したい時に若干のデメリットが生じます。「会社を買収したい」会社が現れて「売却します」となった時に、買い手の会社としては事業会社だけが欲しいわけです。つまり、持株会社の資産は基本的には必要ないので、持株会社ごと買うのではなく、事業会社(子会社)だけが欲しいと考えるわけです。その場合の税金がデメリットになります。

仮に、事業会社の売却代金が5億円だったとします。売却利益は持株会社に生まれますので、利益に対して33%の法人の実効税率がかかります。売却代金5億円に対する手取りは、5億円×67%=3.35億円になります。事業会社を売却した対価として税金を引いた後に持株会社に残るものです。

会社の売却においては、持株会社を作らず個人で売却をして譲渡代金を得た場合、仮に売却代金が5億円だとしたら、株式譲渡の税金は20%ですので、個人には4億円残せました。個人で売却した場合は4億円残り、持株会社を通して事業会社を売却した場合は3.35億円しか残りません。しかも、その3.35億円は持株会社に残ることになりますので、圧倒的に個人で事業会社を売却した方が良かったわけです。とは言え、持株会社ごと売却するのは難しいですし、買い手には不動産などは必要がなく、できるだけ買収代金を抑えたいと思っていますから、事業会社だけを買収するという手段しかあり得ないわけです。

持株会社を会社分割した売却イメージ

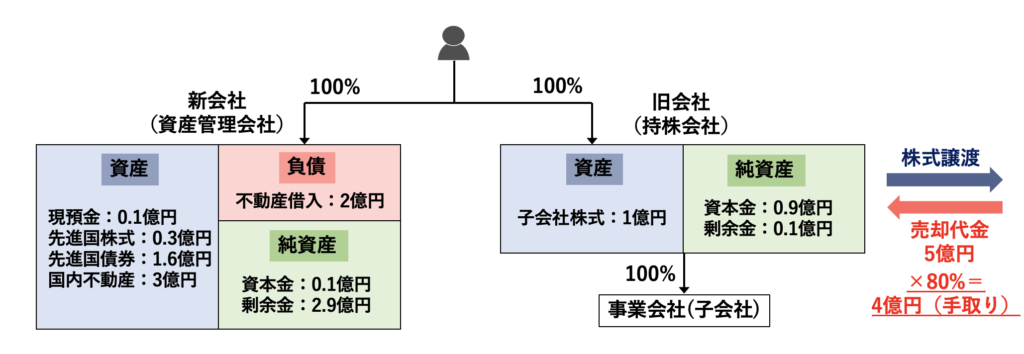

持株会社を作り、売却(M&A)が起こった際にデメリットを避ける手段があります。それが今回お話ししたい内容です。「会社分割」という方法を使います。どの会社を分割するかというと、持株会社です。新しい会社を作って、個人資産に分類されるような運用資産(現預金・金融資産・不動産など)を移転します。元々あった持株会社を、ほとんど資産を持っていない会社にしてしまうのです。唯一の資産は、今回の買収対象である事業会社(子会社)だけです。つまり、事業会社の株を保有しているだけの純粋な持株会社にしてしまうわけです。

今回の買収の買い手からすると、この持株会社の状態であれば、余計な資産を持っていないただの持株会社になるわけですから、都合が良くなります。単純に子会社として株を持っているだけですので、事業会社そのものを買っても、持株会社を買っても同じ意味(≒)になります。「これだったら持株会社を個人から買い取ってもいい」と思うわけです。

会社分割によって事業会社(子会社)の株しか持っていない会社だけを残して、旧会社(持株会社)を譲渡すると、税金が少なくなります。その計算が右下です。売却代金が5億円だとしたら税率が20%になりますので、80%をかけて手取りが4億円になります。その4億円は個人(会社オーナー)に入ってくることになります。こうすることで、持株会社を作って、M&Aという事象が生じた時の税的なデメリット(税コストが上がること)を避けることができます。これが持株会社の「会社分割」です。今後は、新会社を資産管理会社として運営していくことになります。次に、個人に入った4億円の売却代金をどうしていくかという展開を予想しましたので、参考になさってください。

事業会社売却後の資産運用イメージ

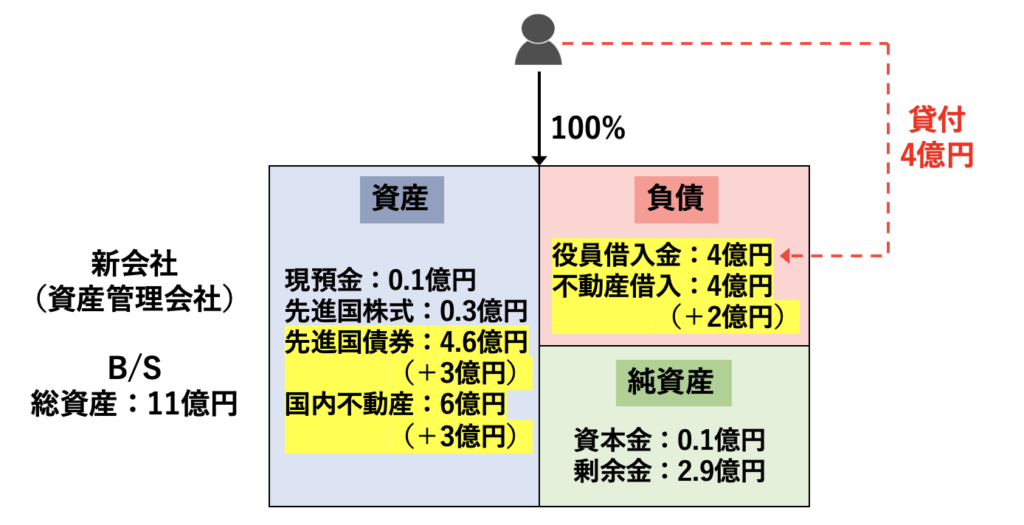

こちらがM&A後の資産運用のイメージです。売却代金の使い方はいろいろな選択肢がありますので、この限りではありませんが、多くの方がこのようにされています。このイラストの会社が新会社です。

今回、新たに会社分割で持株会社から分割した会社で、新たな資産管理会社です。個人で売却した売却代金が手取りベースで4億円あります。もちろん個人で運用する選択肢もありますが、多くの場合は資産管理会社で運用します。管理会社に個人から貸し付けをすると、負債として資産管理会社の役員借入金が4億円増えます。負債としては、不動産融資の資金として2億円融資を受けるとしましょう。そうすることでバランスシートが6億円になります。資産は、左側の資産の分類を見てください。今回は資産が6億円に増えましたので、先進国債券に3億円投資して利益が出ていますので4.6億円、国内不動産が3億円増えて6億円になっています。このようにバランスシート全体では、総資産が11億円になっています。

会社売却で得た4億円の資金を資産管理会社で上手く運用し資産を大きくできました。これぐらい債券や不動産があれば、かなり大きなインカムゲインが毎年入ってくることになります。こういったものでご自身のキャッシュフロー・支出(役員報酬等)を賄っていきます。多くの会社オーナーの方が、主に利益が出ている事業会社を売却した後は、事業会社から得ていた役員報酬等が個人のインカムゲインの源泉になることが多いので、そういったものがなくなる可能性が高いです。その代わりに、こちらの資産管理会社で大きな運用利益(インカムゲイン等)を出して、そこからご家族への役員報酬等で個人に返し、資産管理会社に資産を蓄積するという運用をしていくことになります。

ポイント

ポイントは以下の4つです。

ポイント1)持株会社の子会社売却だと法人税33%

持株会社の事業会社(子会社)の売却は法人税として実効税率ベースで33%かかってしまいます。そのまま持株会社を通して事業会社を売却すると、デメリット(マイナス面)が大きく、税コストが大きくなるので、ご注意いただければと思います。

ポイント2)会社分割で新会社に剰余金ごと運用資産を移転

デメリットで税コストが重くなりますので、持株会社から会社分割によって新会社を作り、そこに個人資産に分類されるような運用資産を会社の繰越利益・余剰金と共に移転します。そうすることによって持株会社を空箱のようにして、純粋に事業会社を子会社として持っているだけの会社にしてしまうわけです。M&Aの買い手からすると、事業会社を買収するのと持株会社ごと買収するのを同じような状態にしてしまえば、持株会社を個人から売却することができるようになります。

ポイント3)旧会社(持株会社)を事業会社ごと売却で所得税20%

それにより20%の所得税率にすることができます。持株会社で事業会社を持っている会社オーナーにとっては、この形が一番理想的な税コストが安い方法になるのではないでしょうか。

ポイント4)売却代金は個人もしくは新会社に貸し付け資産運用

いろいろな選択肢はあると思いますが、多くの会社オーナーは、事業会社売却後は、売却代金を個人で運用するか、もしくは新会社で作った資産管理会社に貸し付けて資産を運用しています。

本日は「【企業オーナー必見】優良事業会社オーナーの資産運用戦略・王道パターン(続編)」という内容でお届けさせて頂きました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中