目次

はじめに

多くの方は、「IFA(資産運用アドバイザー)からアドバイスを受けるには、どれくらい手数料がかかるのか」と疑問を持たれているのではないでしょうか。

この記事では、IFAから資産運用のアドバイスを受ける際の手数料と、IFAに相談するメリットについて解説します。

IFA(資産運用アドバイザー)とは?

IFA(資産運用アドバイザー)とは、Independent Financial Advisorの略で、個人の資産運用について、さまざまなアドバイスを行う金融の専門家のことです。IFAは特定の金融機関に属さず、中立的な立場からアドバイスを行うため、顧客の利益を最優先した運用計画を立てることができます。これにより、初心者でも自分に合ったオーダーメイドの資産運用を行うことが可能となり、資産形成を成功に導いてくれる重要な存在です。

IFA(資産運用アドバイザー)の手数料体系

IFA(資産運用アドバイザー)の手数料体系は、IFAごとのサービス種類や内容、および管理する資産の額によって異なります。一般的には、固定料金制、時間単位の料金、または資産額に基づく従量制(パーセンテージ料金)のいずれかが適用されることが多いです。資産額に基づく従量制料金の場合は、年間で管理する資産額の一定の割合(例えば1%)を手数料として支払うことが一般的です。

これらの手数料は運用成果へ間接的に影響を及ぼすため、IFAを選択する際には、手数料体系を十分に理解し、透明性のあるIFAを選ぶことが重要です。このため、資産運用を行う際は、手数料の詳細を明確に提示してくれるIFAを選び、運用成果やアドバイス内容とのバランスを考慮する必要があります。

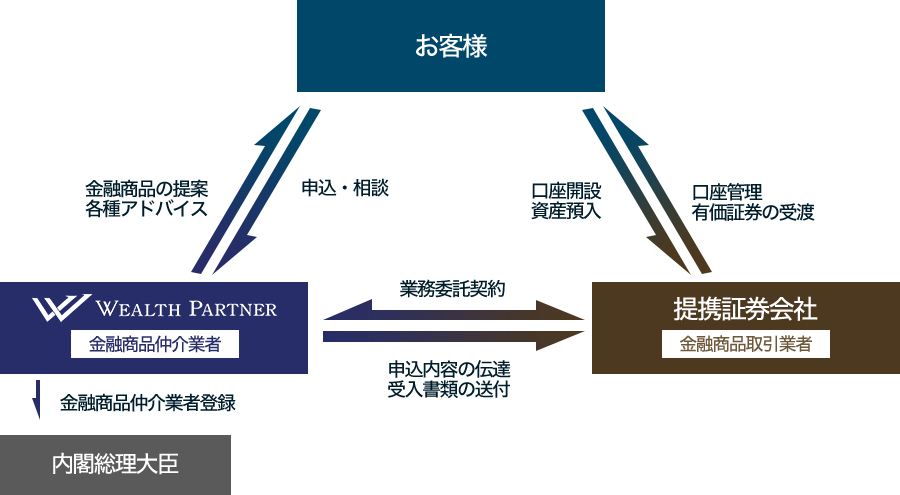

販売手数料を証券会社とシェアしている

IFA(資産運用アドバイザー)に相談を行った際、報酬の一部が金融商品の販売手数料に含まれる場合があります。

この販売手数料は、IFAが提案する金融商品を顧客が購入することで生じ、証券会社とIFAでシェアされます。具体的には、IFAが顧客に提案するファンドやその他の金融商品の成約時に、証券会社がIFAに対して一定割合の手数料を分配するシステムです。これによりIFAは報酬を得ることができますが、顧客は手数料によるコストが生じる点を理解しておく必要があります。したがって、金融商品を購入する際には「どれくらい手数料がかかるのか」を確認する必要があります。

ネット証券との手数料比較

資産運用における手数料は、IFA経由か金融機関を利用した直接投資かで大きく異なります。IFAを経由する場合の手数料はアドバイスや相談の報酬を含むため、金融機関の直接投資より高めです。ただし、IFAを経由する場合は次のような点でメリットがあります。

・継続的に資産運用のサポートが得られる

・税務や相続・事業承継など、資産運用以外のサポートを受けられる

また、証券会社など金融機関は、新しい金融商品の開発に莫大なコストをかけています。このため、開発コストを回収すべく「新商品に偏った提案を行う」「手数料の高い商品を推奨する」といった販売手法をとることもあります。

一方、IFAは金融仲介業(販売店)であるため、商品開発コストを考慮することがありません。このため、顧客本位の提案を行うことが可能となり、長期的にみて大きなメリットがあるといえるでしょう。

IFA(資産運用アドバイザー)経由でしか買えない金融商品もある

IFAを利用する大きな魅力のひとつに、「IFA経由でしか投資できない商品」の存在があります。

例えば劣後債(※)などリスクの高い債券や、仕組みの複雑な金融商品などはIFA経由でしか購入できない場合が多くあります。

※劣後債 : 社債のうち、デフォルト時の元利金支払い順位が劣る債券。リスクが大きい分、高い利回りが得られる。

このため、IFA経由の資産運用は「高い運用成果を目指したい」「さまざまな金融商品に分散投資したい」という方にとって大きなメリットがあります。

まずは無料相談で手数料について聞いてみる

資産運用を検討する場合、IFA(資産運用アドバイザー)への手数料が気になる方は多いでしょう。このため、まずは無料相談を活用して手数料体系を確認することが重要です。また、無料相談では、具体的な手数料体系だけでなく、サービスの内容と範囲について確認することも大切です。

なお、無料相談の際に注意したいのは、手数料の低さだけでIFAを選ぶことです。

資産運用は単なる金融商品の購入ではありません。ポートフォリオ構築や運用成果の評価、適切なリバランス、税務対策などが必要となるため、「どこまで対応してもらえるか」がIFA選びの重要なポイントになります。

IFA(独立系ファイナンシャルアドバイザー)をフル活用する賢い富裕層の資産運用実例

ウェルス・パートナーでは無料相談も可能

ここまで紹介してきたとおり、IFAから資産運用のアドバイスを受けるには手数料がかかる一方、さまざまメリットがあることがお分かりいただけたことでしょう。

なお、ウェルス・パートナーは、資産運用アドバイスを必要とするすべての方に向けて、無料相談を実施しています。

無料相談では、まずお客様のご意向やお悩み、運用目標などを伺ったうえで、プロのIFAが最適な資産運用プランを提案させていただきます。

また、金融商品による資産運用だけでなく、不動産投資や資産管理会社の設立、資産承継対策など、あらゆる相談を承っております。

「信頼できるIFAを探している」「長く付き合えるアドバイザーを探している」という方は、ぜひウェルス・パートナーの無料相談をご活用ください。

株式会社ウェルス・パートナー

ポートフォリオマネージャー

早稲田大学国際教養学部卒業後、大和証券株式会社へ入社。富裕層と会社経営者を中心とした資産運用のコンサルティング業務に従事。顧客の資産全体の最適化や会社経営者への相続対策まで支援をしたいという思いがあり、株式会社ウェルスパートナーに入社。