目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナーの代表の世古口です。

それでは本日のテーマは「今、米ドル債券への投資を急ぐ医師が増えている理由とは」といった内容でお届けしたいと思います。米ドル債券についてご相談いただくときは長期投資でありますし、まとまった資金の運用のご相談ですので慎重に検討して、ゆっくりと投資の準備や投資実行を進めたいという医師の先生方が非常に多いのですが、実は今年の後半に入ってから米ドル建て債券でご相談いただく医師の先生方に関しては、急いで投資をしたい、早く投資準備をして実行まで行きたいと、急いで米ドル債券への投資を急いでいらっしゃるという先生方が非常に多いと感じました。

今回はその「今、米ドル債券投資を急ぐ医師の先生が増えている理由とは」を私なりに分析してお伝えできればと思います。

▼今回の内容はYouTubeでご覧いただけます

アメリカ10年国債利回りの推移(過去3年)

では、米ドル建て債券の投資を急ぐ医師が増えている理由をお伝えするために、こちらのチャートをご準備させていただきました。

アメリカの10年国債利回りの推移で過去3年のものです。こちらが社債などを含めた全ての米ドル建て債券の利回りの基となっていますので、この国債の利回りが上がれば全ての債券の利回りが上がりますし、下がれば下がるというものになっていますので、米ドル建て債券を検討される時は一番と言っていいぐらい大事な指標となっています。

この米国債の利回りの推移は医師の先生方が今投資を急いでいる理由そのものとなっていますので、ご覧いただければと思います。

基本的に3年前から上昇傾向にあるのですが、2024年以降見ていただくと分かるように、2024年の4月が今年一番高かったアメリカ10年国債利回りのタイミングで、4月が4.7%の水準もありました。そこから利回りが下がってきていまして、今年7月だと4.3%。そこからさらに切り下がって3.6%というのが2024年の9月の水準になっていますので、今年の1番高かった4.7%からは1.1%ぐらい下がっている状況が今のアメリカ10年国債利回りの水準となっています。

ですので、今年の4月の債券の利回りの水準からすると、米国債や他の米ドル建ての社債などの利回りも基本的に1%ほど概ね下がっていると考えていただいてよいと思います。

このチャートを見ていただくと分かるように、2024年4月以降を見ていただくと、このように下がってきているわけです。4.7%・4.3%・3.6%と下がってきていますから、さらに今後下がっていく可能性が高いのではないかと多くの医師の先生方が考えています。さらにこの利回りが下がる前に米ドル建て債券に投資しておきたいという医師の先生が増えており、投資を急いでいる理由となります。

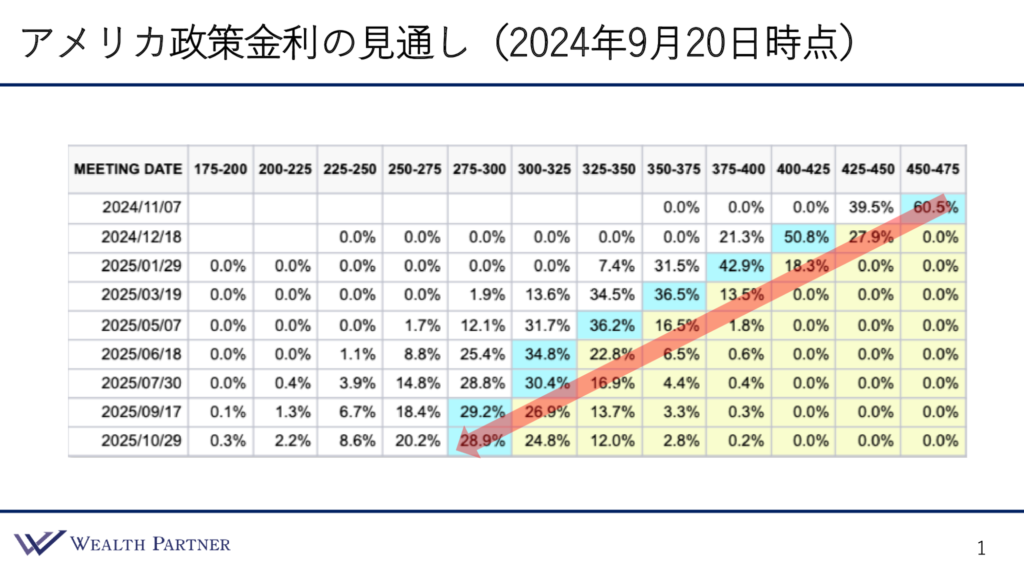

アメリカ政策金利の見通し(2024年9月20日時点)

金利のところをもう少し詳しく見ていきたいのですが、先程のアメリカ10年国債利回りというのは債券を米国債に投資したり、買ったり売ったりされている方たちの売り買いによって、利回りの水準というのは決まっていますので市場で決まっているものになっています。

その市場の金利を決めるさらに根本的な基になっている金利がアメリカの政策金利と言われるもので、こちらはアメリカの中央銀行、FRBという中央銀行が何%にするというのを決められる水準になっていますから、政府がこの政策金利を変えることによって、アメリカ10年国債利回りなどの水準もコントロールすることをやっているわけです。ですので、この政策金利が上がれば10年国債利回りも基本的に上がりますし、下がれば下がっていく可能性が高いという代物になっているわけです。

この政策金利の推移は非常に重要なわけです。このアメリカの政策金利は、いつの中央銀行の会議で何%になるのかという市場予想が毎日されていて、パーセント単位で確率が計算されているわけです。ですので、最新のデータをお伝えすることによって今後の金利の見通しをお伝えできればと思います。

こちらはまさに2024年、今日の撮影日が9月20日なので、その同じ日、本日の政策金利の見通しということになっています。実は9月18日にこの政策金利がもともと5.25%だったものが0.5%利下げが行われて、今4.75%~5%という水準になっています。もうすでに0.5%利下げがあったわけです。そこからさらに今年の11月も利下げが行われる確率が高いとなっています。一番左側の縦の列が中央銀行の会議の日付になっています。ですので、ちょうど1年後ぐらいまで、来年の10月までのFRBの会議で金利が何%になるかという確率が推計されているわけです。今年の11月も金利が1回下げられて、12月の年末は2回利下げされる。0.5%そこから下がります。

さらに、来年の9月や10月になってくるとどれぐらいかというと、2.75%~3%ですので、もともと今月の利下げされる前の金利が5.25%~5.5%でしたので、今の予想では、トータルで2.5%、1年間で金利が下がるという、政策金利が下げられる可能性が高いと皆考えているということです。この政策金利の見通しが表しているものということです。

2.5%という数字をよく考えていただきたいのですが、1年間で政策金利を下げるというのは凄いことで、日本では考えられないわけです。日本で金利を0.1%や2%上げて、日経平均がブラックマンデーに次ぐほど大暴落しているほどのことなのですが、それをアメリカは1年で2.5%変えるということになっていますので、もの凄い利下げをハイスピードでかなりの水準で行うということを皆が予想しているというのを表したのが、この政策金利の見通しとなっています。

このように政策金利が短い期間の間にかなりの幅下がるということになっていますから、実際にこの政策金利が下がっていくことを確認しながら、1年後にアメリカ10年国債利回りがその2.5%、そのまま下がるかといえば下がらないのですが、やはりこの国債利回りにも影響を与えて、今3.6%ぐらいの利回りですが、さらに3%・2%台と推移していく可能性が高いと、やはり医師の先生方も考えていて、今のうちに利回りがまだ高いうちに米ドル建て債券に投資しておこうという投資行動に繋がっているのかなと思います。

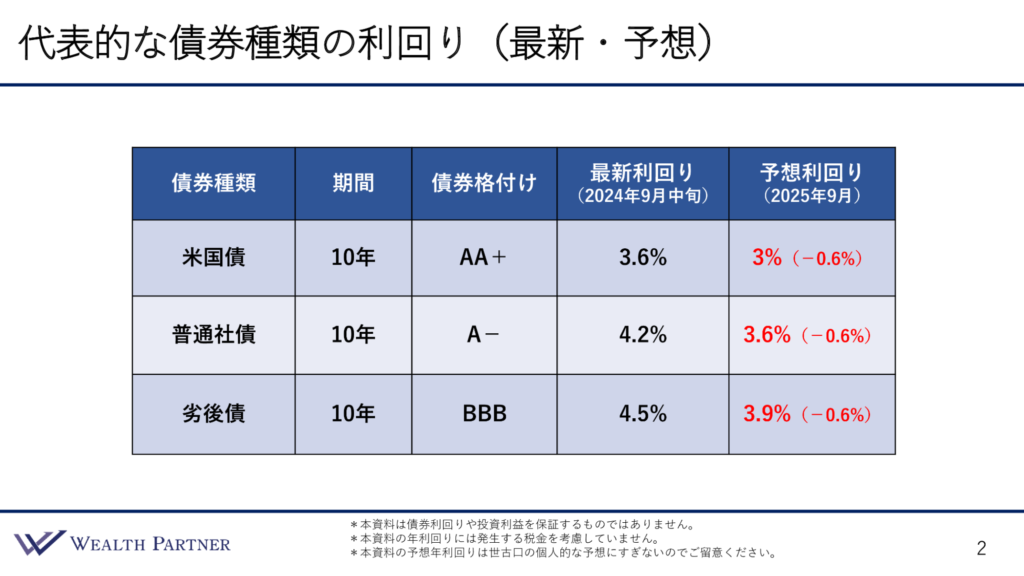

代表的な債券種類の利回り(最新・予想)

代表的な債券、一般的に証券会社などで扱っている皆さんが投資されるような債券の種類の最新の利回りと、あとは予想です。1年後どれぐらいの利回りになっているのかを、あくまでも私の個人的な今までの経験による推測にはなるのですが、予想の利回りもお伝えして、今後のご参考にしていただければと思います。

債券種類は米国債・普通社債・劣後債と3種類あります。全て期間は債券種類全て期間10年で、米国債は債券格付けAA+です。最新利回りはアメリカ10年国債利回りそのものですから3.6%となっています。1年後どうなっているかというと、3%ほどになっている可能性が高いと思います。ですので、-0.6%ほど金利が下がって、3%前後になる可能性が高いのではないかと思います。

政策金利で1年で2.5%下がるという予想にはなっていますが、ただそれほど金利を下げるということをある程度織り込んでいるのが、今のアメリカ10年国債利回りの3.6%となっていますので、政策金利が2.5%下がったら、そのまま下がるというわけではないです。

ここを少し勘違いされている方もいらっしゃるのですが、もちろんそのまま下がるわけではなく利下げを織り込んでいる分もあるという前提で、それでも金利が下がっていくということを実際に確認して、今後も金利が下がっていくのではないかという新たな未来の予想も立てられていきますので、そういうものを織り込みながら、3%程度に落ち着く可能性が高いのではないかと考えています。これが米国債の利回りです。

普通社債は、格付けA-、メガバンク程度の格付けの債券と思っていただければと思います。最新の直近の利回りだと4.2%となっています。米国債は今3%台ですが、普通社債だと4%以上は利回りが得られるという状況です。ただ、1年後どうなっているかというとやはり米国債と同じぐらい利回りが下がる可能性が高いわけです。-0.6%下がると普通社債も3%台になっていきます。3.6%になってくるわけです。

最後は劣後債です。会社が倒産した時にお金が返ってくる順番が普通社債よりも遅いという代物ですが、債券格付けBBBだと最新利回りで4.5%。普通社債よりも少し利回りが高いわけです。ただ、そういう劣後債でも1年後、-0.6%になると3.9%という3%台になってしまいます。格付けBBBの劣後債を持っても、3%台の利回りになりますので、これが投資を急ぐ理由なわけです。

今、米国債・普通社債・劣後債でバランスよく全部合わせてポートフォリオを組みますと、4%前半ぐらいの利回りのポートフォリオができると思うのですが、1年後、同じポートフォリオを組んだとすると、どうなるかというと、やはり3%中盤ぐらいのポートフォリオになりますので、多くの医師の先生方が目標とされている利回りは4%~5%ぐらいの先生が多いですので、今は達成できますが、1年後だと3%台になってしまうのでそれが叶わないわけです。ですので、今のうちに投資してしまおうということに繋がっています。

まとめ

「今、米ドル債券への投資を急ぐ医師が増えている理由」の最後にまとめができればと思います。

ポイント1)利回りがさらに低下する前に投資しておきたい

アメリカの金利、米ドル債券の利回りが、さらに低下する前に投資しておきたい、まだ高い今のうちに投資しておきたいというのが、医師の先生方が急いで投資されたい理由かと思います。

ポイント2)今なら高格付け社債に投資しても利回り4%以上

アメリカ10年国債利回りは4%を割って3%後半の推移をしていますが、ただ、今であれば社債です。先程の表で見ていただいたように格付けが比較的高いA-以上の社債に投資をしても利回りは4%以上得られますので、多くの医師の先生方の目標利回りが4%~5%程度だとすると、高格付けの社債に投資して利回り4%以上得られるのであればよいということで、投資されている医師の先生が多いと思います。

ただ、それも今だからということです。先程の1年後の予想で見ると社債や劣後債に投資しても3%台になっている可能性があるので、今だから4%台を得られますので、今だったら格付けが高い社債に投資して4%前半の利回りを得ましょうという先生が多いということです。

ポイント3)1年後は米国債3%割れ、社債も3%台の可能性

1年後のあくまでも予想ですが、米国債は3%割れをしていたり、格付けの高い普通社債や劣後債であったとしても利回りが3%台になっている可能性は十分にあると思います。

ポイント4)今、米ドル円は投資しやすい140円台の水準

最後の4つ目が為替です。米ドル円は2024年の今年、一時期1ドル160円前半ぐらいまでいきましたので、米ドル債券に投資されたい医師の先生も「さすがに少し為替がドル高すぎる」「円安すぎる」ということで、投資になかなか踏み切れないという先生が多かったのですが、150円を切って足元140円前半となっていますので、かなり為替が投資しやすい水準になっています。

まだ1ドル150円や160円にいかないうちに、今の投資しやすい米ドル円の水準のうちに、米ドルに投資しておきたいということで、その為替の観点でも、急がれて投資をされている先生が多い理由かと思います。

本日は「今、米ドル債券への投資を急ぐ医師が増えている理由」といった内容でお届けをさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中

<ご注意事項>

- 当社の所属金融商品取引業者等は株式会社SBI証券、東海東京証券株式会社、エアーズシー証券株式会社です。

- 当社は所属金融商品取引業者等の代理権は有しません。

- 当社はいかなる名目によるかを問わず、その行う金融商品仲介業に関して、お客様から金銭および有価証券のお預かりを行いません。

- 各商品等へのご投資には、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。

[金融商品仲介業者]

商号等:株式会社ウェルス・パートナー

登録番号:関東財務局長(金仲)第810号

[所属金融商品取引業者]

商号等:株式会社SBI証券

金融商品取引業者 登録番号:関東財務局長(金商)第44号、商品先物取引業者

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会

商号等:東海東京証券株式会社

金融商品取引業者 登録番号:東海財務局長(金商)第140号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本投資顧問業協会、一般社団法人日本STO協会

商号等:エアーズシー証券株式会社

金融商品取引業者 登録番号:関東財務局長(金商)第33号

加入協会:日本証券業協会