はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「資産が増えない!医師がハマる保険沼に要注意」です。私たちのお客様であるお医者様がハマっているのが保険沼です。大量に保険に加入してしまっていることを、私は保険沼にハマっているといっています。そのような方にお話を伺ってみると、毎月の保険料だけで20万円~30万円支払っている方がいらっしゃいます。そこで、「では、20万円~30万円の保険料に対してどれぐらいの死亡補償にしていますか?」と質問すると、多くのお医者様は「わからない」とお答えになります。「保険の営業の方に勧められて入っている」というお医者様が大変多いです。今回は、保険に対する正しい認識の仕方と保険の入り方、保険と証券の違いについてわかりやすくご説明できればと思います。

▼今回の内容はYouTubeでご覧いただけます

医師の間違った保険の入り方

まずは、医師の先生方の間違っている保険の入り方について、代表的なものを4つご説明します。

保険に加入している目的が明確ではない

1つ目は、保険に加入している目的が明確ではないということです。何のために保険に入っているのか、そもそもわかっていない方が多いです。とりあえずお勧めされるので入っておくという方がほとんどですが、それではたくさん入ってしまいます。何かの保障を得るために入るのが保険ですから、そのようなことをしてはいけません。

過剰な保障を得ている(保険に入りすぎ)

2つ目は、過剰な保障を得ているということです。亡くなったときの死亡保障が3,000万円で十分なのに、5,000万円~1億円、3億円の保障を付けている方がいらっしゃいます。何も考えずに入るとこうなるのは当然です。つまり、保険に入りすぎているということです。入院オプションや介護オプションなどを付ければ保険料は上がるので、余計な保障を取りすぎている方が多いです。

保険を効率性が高い資産形成法だと思っている

3つ目は、保険を効率性が高い資産形成法だと思っている方がいらっしゃいます。このように思うと、入れば入るほどよいというロジックになってしまいます。保険に入れば入るほど、老後の資産形成のためになると思ってたくさん入ってしまいますが、これは間違っています。後ほどご説明しましょう。

保険営業マンの言いなり

4つ目は、保険営業マンの言いなりになっているということです。自分でこの保険が必要かどうかを見定めるのではなく、営業マンの言いなりになるとたくさん入ってしまいます。当然、営業の方は入れば入るほど自分の成績になって報酬が上がるので勧めるわけです。ですから、言いなりになっていると毎月何十万という保険沼に足を踏み入れることになるので、それはやめたほうがいいです。

保険に対する正しい認識

保険に対する正しい認識を一言で表してみました。

自分が心配なイベント、死亡、癌、入院、介護状態、長生き、そのようなイベントに対して、万が一起こってしまったときのために保障される金額、死亡したときはご家族のために、3,000万円、4,000万円もの保険金が入るなど、適切な保障を得るための金融資産、これが保険に対する正しい認識です。決して、将来の老後の生活資金を貯める、資産形成のための金融商品ではありません。「特定のイベントに対する保障を得るための金融商品・資産」、これが保険の正しい認識ですのでご理解いただければと思います。

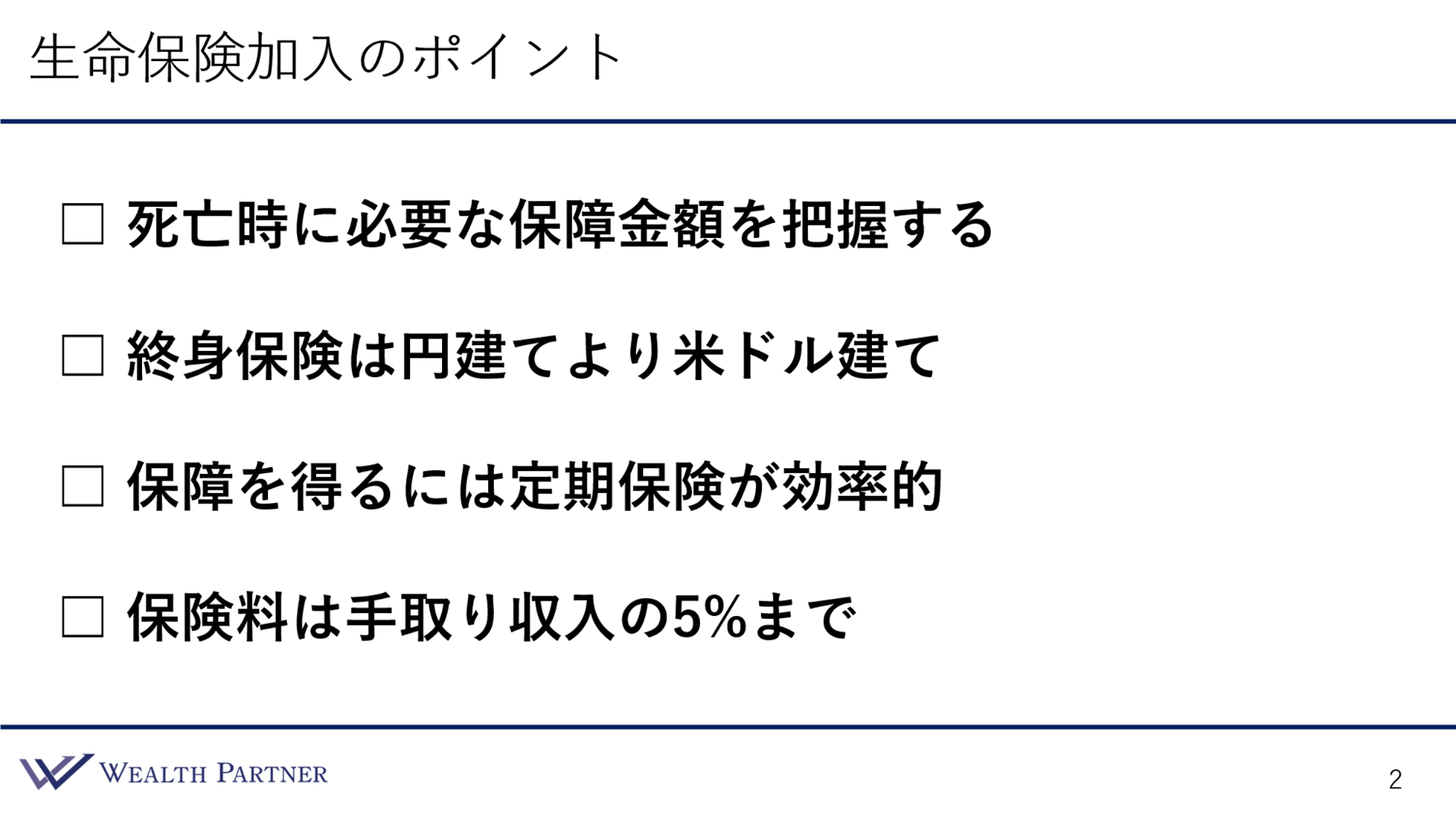

生命保険加入のポイント

保険といえば、一番加入されるのは生命保険だと思います。ご自身が亡くなったときに、ご遺族の方々が滞りなく生活していけるように入るのが生命保険です。特に医師の先生方は収入が高い方が多いので、亡くなるとその収入がなくなってしまい、たくさんの保険が必要になるので、生命保険は特に大事です。ここからは、加入のポイントについて端的にご説明します。

ポイント1)死亡時に必要な保障金額を把握する

これが最初のステップです。ご自身が亡くなったときに、その収入がなくなってしまうので、亡くなった後のご遺族の生活費、お子様が独立するまでの生活費と教育費がいくらになるのかを計算します。私立に行ったらいくら、大学に行ったらいくら、公立の中学まではいくらというような教育費の計算も必要です。家賃も考慮しなければなりませんが、住宅ローンに関しては団信が効いているので、返済されることが多いです。このように、まずは必要な保障額を計算したうえで、それに合った保障を得るために保険に加入するのがファーストステップになります。これを間違わないようにしていただければと思います。

ポイント2)終身保険は円建てより米ドル建て

2つ目は終身保険、自分が亡くなるまで入っている保険です。亡くなるまで保障を受け続けられる保険ですが、いまだに円建ての終身保険に入っている方が多いです。保険は、保険会社が保険料を預かって債券で運用するのですが、円の保険は円建ての債券で運用しているので、全然増えません。死亡保障もほとんどが低い水準です。しかし、これを米ドル建てで入ることで高い保障を得ることができるので、終身保険に入るのであれば、円建てより米ドル建ての方がいいと思います。

ポイント3)保障を得るには定期保険が効率的

3つ目は、保障を得るという目的にフィーチャーすると、本当は終身保険よりも定期保険の方が効率的です。定期保険は掛け捨てになるので、払った保険料は返ってきません。終身保険は積み立てなので、最後に解約したら自分の手元に戻ってきます。掛け捨て保険の方がその分高い保障を得ることができるので、効率的に保障を得るという目的では、定期保険が有効です。

お医者様は、基本的に一般のその他の職業の方よりも収入が高い分、必要な保障金額が高くなるので、定期保険を使っていく、組み合わせていくのが重要になります。例えば、終身保険と定期保険の保障を半々ずつ得ることや、終身保険の保障が2割~3割で、残りの6割~7割は定期保険で得ていくなど、このように組み合わせをするのが非常に大事です。

ポイント4)保険料は手取り収入の5%まで

4つ目のポイントは、保険に入りすぎて保険料を払いすぎると、将来の資産形成のための積み立てができなくなり、老後の資産形成ができなくなります。資産が増えなくなる原因になるので、適切な範囲で入った方がいいです。その目安は、収入(手取り)の5%ぐらいまでが適切な水準かと思います。

例えば、年収が1,000万円の方であれば730万円が税引き後の手取りなので、毎月の保険料は12分の1×5%で3万円ほどになります。年収1,000万円の方は、毎月3万円ぐらいまでの保険であれば適切な範囲といえます。年収1,500万円の方は、同じ計算をすると、大体毎月4.2万円、2,000万円の方は、毎月5.4万円までであれば、手取りの5%なので、適切な範囲の保険だといえます。これぐらいに止めておいた方が、資産形成上はよいでしょう。

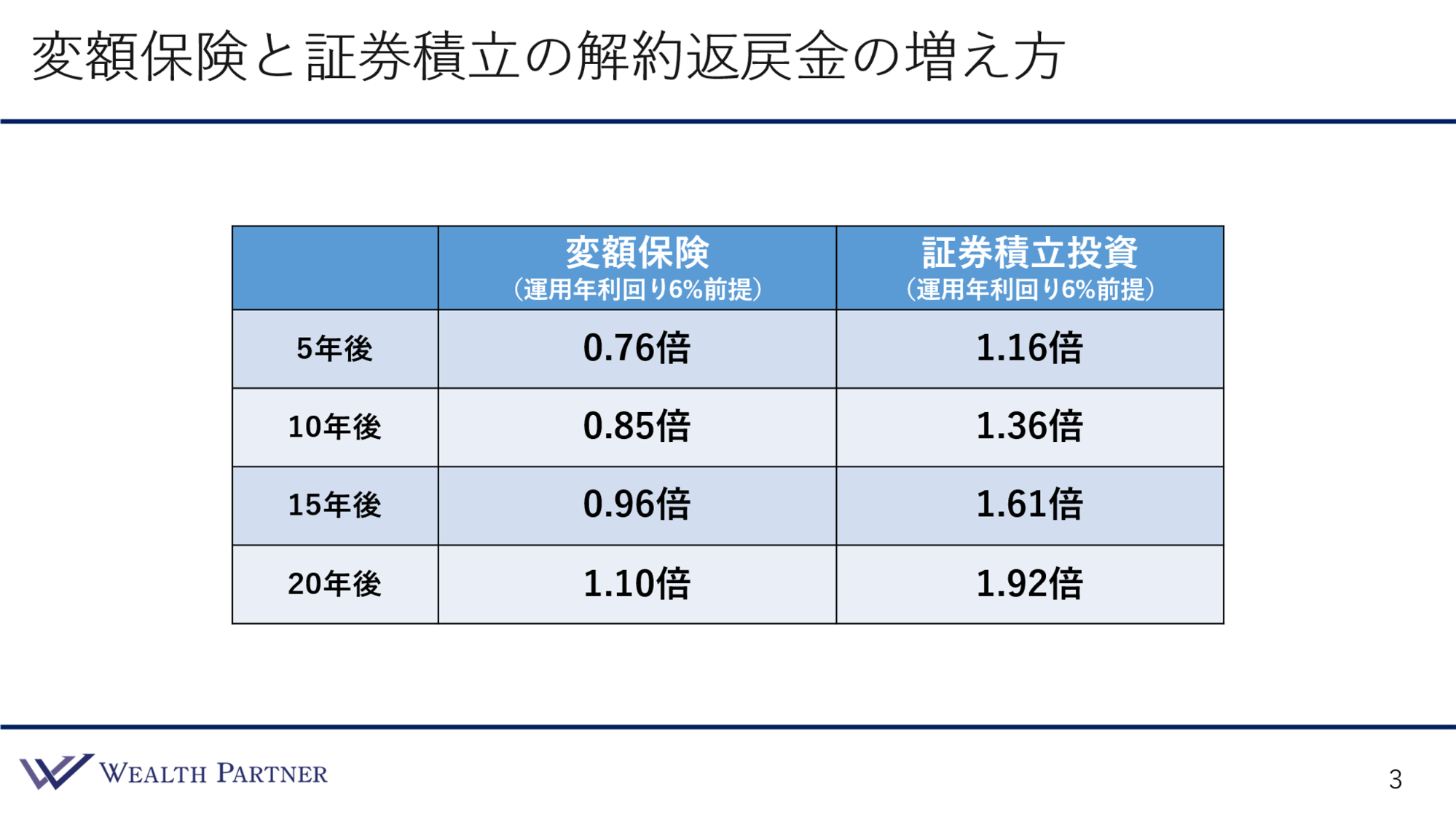

最初の「医師の間違った保険の入り方」のところでご説明した、保険が資産形成に向いていないことがよくわかる証明になるのがこちらです。変額保険なのですが、中身は株式のように資産運用されている生命保険の種類があります。この変額保険と、ご自身で普通に株(証券)を積立投資した場合の資産の増え方を比較してみます。保険の場合は解約返戻金で、証券積立の場合は時価です。この二つを、同じ利回りで運用した場合の増え方を比較したのがこちらの表です。

運用年利回りはどちらも6%という前提です。5年後、10年後、15年後、20年後に、元々1倍だった資産が何倍になっているかが記載されています。この増え方は、年齢や、厳密には保険会社の保険によって違いますが、大体私の感覚的な平均値を取っています。

変額保険の方から見てみると、ずっと1倍を割っています。6%で増えてきても、1倍を超えておらず、超えてくるのは20年後です。6%で運用できて1倍を超えて1.1倍になるのが約20年後なので、ほとんど増えません。なぜかというと、生命保険は亡くなったときの保障が効いているからです。その分、普通に運用しているようには増えないわけです。ですから、資産形成という観点からすると、間違いなくこの変額保険は効率が悪いといえます。

右側の証券積立は、積み立てた金額の6%で運用できた場合、20年後には元本が1.92倍に増えています。これが通常の運用です。それに比べると、変額保険は増える効率は非常に悪いということになります。

まとめ

今回のテーマである「資産が増えない…医師がハマる保険沼に要注意」をまとめました。ポイントは4つです。

ポイント1)何のためにいくら保障が必要かを明確にする

何のために、自分にどのようなイベントが起こったときのために、いくら保障が必要なのかを明確にするのが、保険を考えるうえで第一ステップになります。これが一番大事です。

ポイント2)保険に入りすぎない(適切な保険料に止める)

とにかく保険に入りすぎないことが、資産形成上、大事です。適切な保険料の範囲で止めるということで、その目安は手取り×5%です。これが保険に支払っていい保険料の適切な範囲と考えていただければと思います。

ポイント3)保険は資産形成には向いていない

保険は資産形成には向いていないということが、今回の説明でご理解いただけたと思います。保険に入りすぎて保険ばかりになってしまうと、老後の生活資金が枯渇してしまいます。引退された後に生活するお金がなくなってしまうので、資産形成は、先ほどの証券積立のように株式などで積立投資して増やし、必要な保障を保険で得るというのが適切な考え方だと思います。また、保険に関しては、手取り収入の5%でいいので、割合としては小さく、大部分の投資は証券積立で投資するのがセオリーです。

ポイント4)保険営業マンを完全にコントロールする

保険営業マンの言いなりになると保険沼にハマるので、ご自身で考えを持って、「保障がこれぐらい必要で、このような保険に入りたいので、いい保険はないですか?」という相談の仕方がいいでしょう。保険営業マンに丸投げして、最初から全て考えてもらって、「好きなだけ保険に入ってください」という言い方ではダメです。自分の考えで、「3,000万円・5,000万円の死亡保障が欲しい」「保険料はこの範囲でしか入れない」「保障額を達成するために、設計として定期保険をこれぐらい、掛け捨ての保険をこれぐらい、終身保険をこれぐらいの割合にしてください」というのが正しいオーダーの仕方です。保険営業マンとは、そのような付き合いをしていただければと思います。

本日は「資産が増えない!医師がハマる保険沼に要注意」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中