目次

はじめに

皆さん、こんにちは。株式会社ウェルスパートナー代表の世古口です。

本日のテーマは、「富裕層が実践する。財産をリスクから守る『資産3分法』」です。皆さんは、この「資産3分法」という言葉を聞いたことはあるでしょうか。我々のような資産運用の世界ではたまに聞く言葉です。

本来、この資産3分法は何の資産を3分割するのかというと、預金、株式、不動産、この3つに大体均等に投資することによりリスク分散され、上手くアセットアロケーションできて、資産運用できるというのが、資産3分法です。

私が富裕層の方々の資産運用を20年ほどお手伝いしてきて、この資産3分法は、若干本来の事実とは違うところがあると思っています。ですから、私が考えた資産3分法、本当に富裕層が実践している資産3分法、「新説・資産3分法」と言ってしまいますが、それについて、実際の富裕層の方の資産運用の実例を踏まえながらご説明させていただきます。

▼今回の内容はYouTubeでもご覧いただけます

新説・資産3分法

「新設・資産3分法」についてご説明します。それほど大それたものではないですが、私なりの経験を踏まえて、この形がよいのではないかとアレンジさせていただいた資産3分法がこちらです。

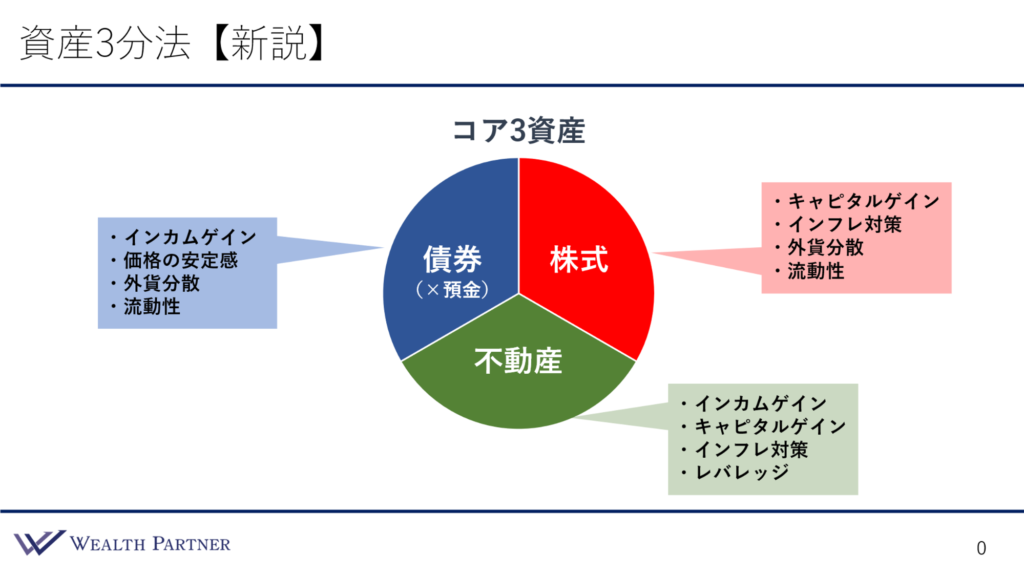

こちらのイラストをご覧ください。コア3資産(債券、株式、不動産)に大体均等に分散して投資するのが「新設・資産3分法」と考えています。

本来、この債券のところが元々の3分法では預金でした。しかし、預金に資産の3割や4割を置いておくのはもったいないと思いませんか?預金は何も生み出しませんから。円預金は金利がゼロなわけですから、円預金に3割4割置いておくのは、キャッシュの比率が高すぎて、投資効率が悪いと思います。ですから、ここの部分を債券に置き換えるのが「新説・資産3分法」、私が考える3分法になっているわけです。

それぞれ簡単にご説明しましょう。コア3資産といっていますが、コア資産とは、資産全体の中核になる、土台になる資産のことをいいます。例えば、預金、債券、株式、不動産、大体この4つがコア資産と呼ばれています。その中でも預金は除いて、コア資産の中で投資効率が高い3資産、債券、株式、不動産を集めたものが、「新説・資産3分法」になっているわけです。

それぞれの資産を見ていきましょう。

左側の青いところが債券です。預金にとって変わった債券はどういう効果があるかというと、まずはインカムゲインです。定期収入(利金)が毎年発生しますので、インカムゲインを得ることができます。次に価格の安定感です。それから、外貨建ての債券が多いと思いますので、外貨に分散できます。あとは流動性が高いということです。1週間ほどあれば現金化できますので、そういったところが債券の役割になっています。

では株式を見ていきましょう。同じ金融資産ですが、株式の役割は債券とは違っています。投資のメインの目的はキャピタルゲインになります。どういったリスクヘッジになっているかというと、インフレ対策です。現在のように物価が上昇するタイミングでは、保有していることによって、株価が上昇する可能性が高いので、インフレ対策になります。

残りの2つは債券と一緒で、アメリカの外貨建てが多いと思いますので、外貨分散ができることや流動性が高い点です。債券とは全く同じではなく、債券はインカムゲインと価格の安定性、株式はキャピタルゲインとインフレ対策、それぞれお互いが持っていないような経済効果なので、一緒に持つことで補完性が高いといえるわけです。

最後が実物資産である不動産です。不動産の経済効果は株や債券とは違います。インカムゲインやキャピタルゲインがそれぞれ狙えるのは同じですが、インフレ対策になるという意味では株式と似ていまして、特徴的なのはレバレッジです。借入が活用できるのが不動産の特徴になります。物件の金額の大体6割~7割を借入して投資するのが不動産です。そこは株や債券と異なる特色になっています。借入をすることによって、テコの原理で投資効率を高めることができます。

このように債券、株式、不動産というコア3資産ですが、それぞれ被る経済効果もありますが、それぞれが持っていない経済効果があることにより、いろいろな経済現象に対して、債券は上がっても株が下がったり不動産が上がったり、逆のことが起こったりすることによって、上手くそれぞれを補完しあって資産運用していくことができるというのが、この資産3分法の真骨頂になっているわけです。

資産3分法による富裕層の資産運用実例

理屈がわかったところで、実際に資産3分法に則って資産運用していただいた富裕層の方の実例についてお話ししましょう。

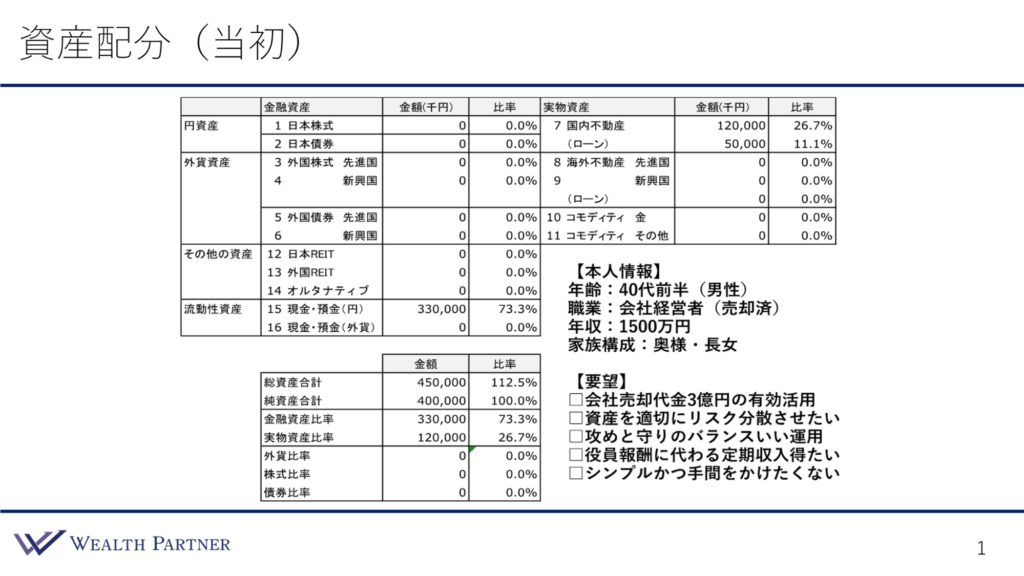

ご相談時の資産配分

ご相談いただいた当初の状態で、資産の大半が現預金になっています。左側が金融資産です。現預金が3.3億円、これが金融資産の中心になっています。右上の実物資産は国内不動産のみで、1.2億円のご自宅です。それに伴う住宅ローンが5,000万円という状況になっています。

資産全体のバランスは左下です。純資産が4億円、借入の住宅ローンがありますので4億5,000万円、レバレッジ比率が112.5%、金融資産と実物資産の比率は金融が73.3%、実物資産が26.7%、外貨、株式、債券は全く持っていないので0%です。これが全体のバランスです。

ご本人の情報は、40代前半の男性、職業は会社経営者、元々は保有していましたが、現在は売却し、その後は雇われている社長として現職で継承されている状況です。年収はその会社からの役員報酬の1,500万円、家族構成は奥様とご長女様です。

この方のご要望は5つあります。会社売却代金が税引き後で3億円、この資産配分の3.3億円のうちの3億円です。これを有効活用させたいというのが1つ目の要望です。この方は、資産を適切にリスク分散させたいという要望が強い方です。このような分散をしっかり効かせた運用したいというのが2つ目の要望です。

3つ目は攻めるばかりではなくて、守りもちゃんとしたいというご要望です。年齢もまだ若いので、守るばかりではつまらないということで、やはり攻めと守りのバランスをしっかりとっていきたいというご要望がありました。

4つ目は役員報酬に代わる定期収入を得たいというご要望です。現状は役員報酬がありますが、既に売却した会社ですので、今後退職する可能性も結構高いということで、その時に備えて、役員報酬がなくなってもいいように、それに代わる程度のインカムゲイン(定期収入)を投資から得たいというのが4つ目の要望です。

最後の5つ目の要望です。結構ご多忙な方なので、資産運用に大変さとか、煩雑さはできるだけ避けたいとのことです。シンプルかつ手間をかけずに運用したいというのが最後の要望でした。

このようなご本人様の情報や現状の資産配分、ご要望をまとめて、資産3分法を当てはめて運用していくというのが、この方にとっては良いと判断しました。「シンプルさ」「わかりやすさ」「攻めと守り」、そういったご要望やニーズを考慮すると、コア資産に重点的に分散して運用するというご提案をさせていただいき、再配分いただいたのが次の資産配分シートです。

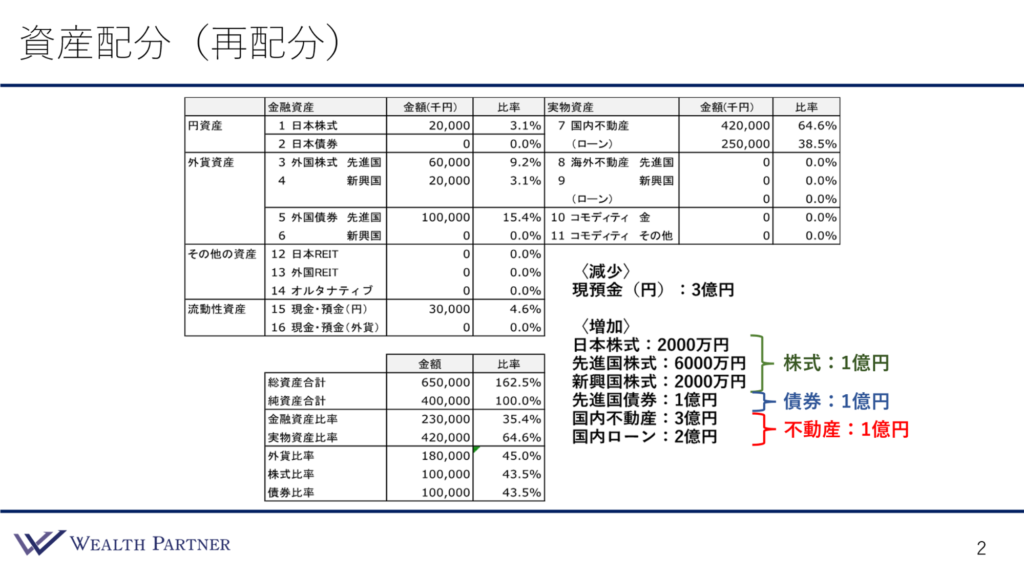

提案後の資産配分

再配分案は右下です。減少させる資産である現預金3億円を使わせていただき、増加させる資産はその下のようになっています。日本株式に2,000万円、先進国株式に6,000万円、新興国株式に2,000万円、株式に合計で1億円、先進国債券に1億円投資しています。最後に、国内不動産に1億円を頭金にして2億円借入し、3億円の物件に投資しています。不動産の頭金の自己資金の金額としては1億円です。株と債券と不動産は、自己資金での投資金額が1億円ずつ均等になっていますので、まさに3分法に則った運用のご提案をさせていただいたのが、この方の実例です。

このように再配分していただくことによって、全体のバランスがどうなったか、左下を見ていきましょう。純資産4億円は変わりませんが、借入が2億円増えていますので、総資産は6億5,000万になっています。レバレッジ比率は162.5%です。元々のレバレッジ比率は112%でしたから、50%程度レバレッジ比率が高まり、投資効率は非常に高いですが、かといってリスクを取りすぎている比率ではありませんので、丁度いいといえるでしょう。

金融資産と実物資産の比率は、金融資産が35.4%、実物資産が64.6%です。元々は金融の方が圧倒的に多かったのですが、借入を使っていることもありますが、金融:実物は大体4:6が丁度いいので、それに近い状態になっていると思います。外貨比率は45%まで高まっています。元々0%だったので、円高にフルベットしていたわけですが、ほぼ50%に近い状態になっているので、円高に行っても円安に行ってもニュートラルな状態になっていると思います。非常に良いバランスだということです。

株と債券の比率は、それぞれ1億円ずつ投資していますので、金融資産に占める株と債券の割合は43.5%ずつ1:1の割合になっています。40代前半という年齢を考えると、株式の比率が高すぎるわけでもなく、債券の比率が高すぎるわけでもない、株と債券は丁度いいバランス、まさに半々、「攻めと守り」を両立させたような、全体の株と債券の配分になっていると思います。

このように再配分をして全体のバランスになりましたので、ご要望の「3億円の有効活用」「資産を適切にリスク分散させたい」「攻めと守り」「役員報酬に代わる定期収入」、役員報酬は現状で1,500万円得ているので、税引き後、社会保険等の控除後で1,000万円の手残りですが、この投資によって、丁度同じ程度の税引き後の定期収入を得ることができていますので、要望を満たしていただくことはできると思います。

また、「シンプルかつ手間をかけたくない」ということで、まさにシンプルな3つのコア資産だけに、重点的に均等に投資金額を分けて運用できました。手間がかかるような資産は国内不動産ぐらいですので、慣れればそれほど大変ではありませんから、「シンプルかつ手間をかけたくない」という要望も満たし、全ての要望をかなり満たした状態で資産を再配分することができたと思います。

まとめ

今回のテーマである「富裕層が実践する財産をリスクから守る『資産3分法』」をまとめます。ポイントは4つです。

ポイント1)コア3資産に分散投資するのが新説・資産3分法

債券、株式、不動産というコア3資産に分散投資する、均等に分散投資するのが「新説・資産3分法」です。旧説の資産3分法は、預金、株式、不動産ですが、私は実践的ではないと思っています。私の経験上では、債券、株式、不動産の3つの資産に分散投資するのが一番いいと思います。

ポイント2)リスク分散、攻守のバランス、シンプルさがウリ

「新説・資産3分法」のウリとしては、リスク分散や攻守のバランス、シンプルな運用ができるところではないかと思います。

ポイント3)投資経験少ない30代40代の富裕層にオススメ

どういった方にこの「新説・資産3分法」がオススメかというと、あまり投資経験が多くない、30代や40代の富裕層の方ではないかと思います。今回の実例の方のように、会社を売却し、手元に突然キャッシュができて、資産運用が初めての方、若年層の方にオススメです。株や債券に均等に投資するので、50代や60代の方の場合、株と債券が半々というのは結構リスク過多かと思います。ですから、この均等投資が成立する条件として、年齢が比較的若く、シンプルな運用が良いという意味で、投資経験が少ない富裕層の方にオススメします。

ポイント4)投資経験と好みでサテライト資産を徐々に追加

コア3資産に分散して、ある程度均等に投資することが最初のスタートと考え、その後は、ご自身が積まれていく投資の経験や、その後出てくる好みなどによって、サテライトの資産に投資していくと良いでしょう。コアが中心になる、土台になる資産だとしたら、サテライトはその周辺を固める資産ということになります。コアはこれでしっかり固まりますので、その後増えていく資産に関しては、サテライト資産で金に投資したり、太陽光に投資したり、海外の不動産に投資したり、ヘッジファンドに投資してみたり、そのような投資をしていくことによって、サテライト資産に徐々に投資していっても良いと思います。

本日は「富裕層が実践する財産をリスクから守る『資産3分法』」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中