皆さん、こんにちは!

株式会社ウェルス・パートナー代表の世古口です。

今回のテーマは資産管理会社の相続対策への「本当」の使い方を教えますといった内容をお届けしたいと思います。

資産管理会社には主な使い方が2つあります。

1つ目は資産運用の拠点としての使い方です。個人で資産に投資するよりも資産管理会社を設立しそこで運用した方が税務効果が高い場合があります。

2つ目は資産承継の拠点としてお子様や資産を円滑に渡していくためのプラットフォームとしての役割があります。今回はこちらの内容でお話していきたいと思います。

目次

純資産が薄いお子様名義の資産管理会社

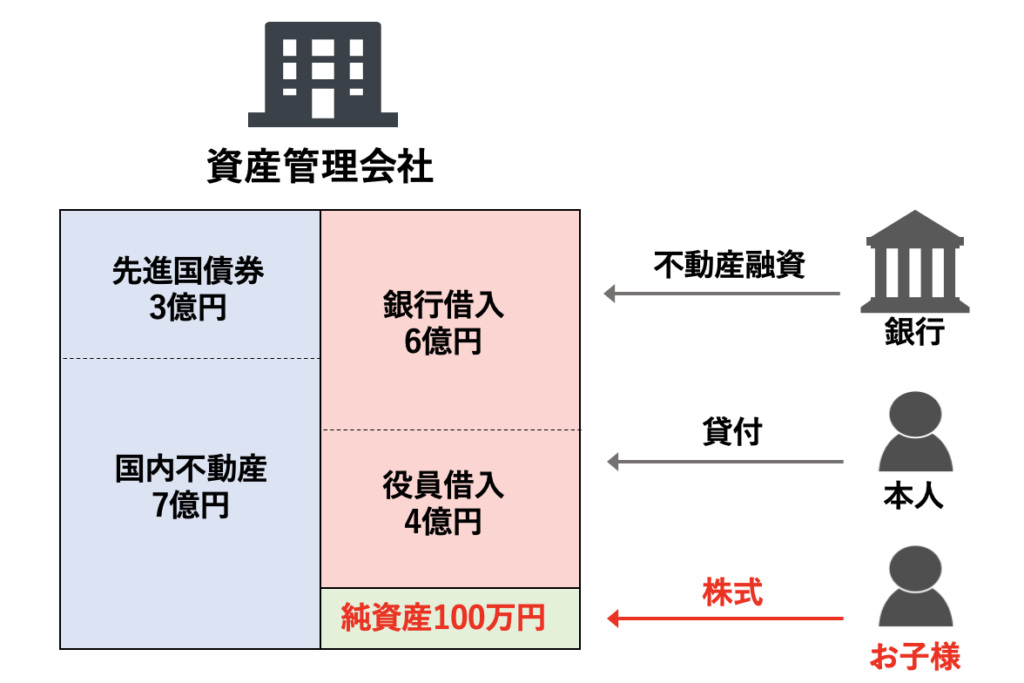

今回例としてお話させていただく資産管理会社は下記のイラストになります。

お子様が管理会社の株式を保有していますが、お子様なので資産は沢山お持ちでありません。

100万円ぐらいの資本、純資産が薄い状態です。資産運用をする資金もありませんので富裕層であるご本人様から貸付をしていただいて、管理会社から役員借入金がある状態です。 それが4億円ある状態です。

銀行から不動産融資を6億円借りて、左側の資産のところで先進国の債券や国内の不動産に3億円、7億円と投資して総資産10億円になります。

純資産が薄いお子様名義の資産管理会社という形になっています。

この形よりももっとポピュラーなのが、ご本人様が株式を保有して資本金を純資産でたくさん出している場合です。

例えば、今回4億円貸付し、4億円の純資産を持った管理会社というパターンはよく見られると思いますが、実は使い方がこのイラストのパターンと違います。

ご本人様は資本が厚い会社を作っているパターンというのは、その方が万が一亡くなった時不動産などの相続税評価が下がりますので、その相続税が下がる効果を得る相続税対策を選んだパターンになります。

選んだパターンの対策になりますが、この純資産が薄いお子様名義の会社を作っている形っていうのはご本人様が亡くなった時、相続税が下がる効果を実は全然得れていません。

このイラストを見ていただくと、この会社にまつわるご本人様の資産っていうのは株式ではありませんから、国内不動産の評価を7億円持ってるので5億円ぐらい下がりますが、その評価が下がる株式の価値っていうのは100万円分のお子様の名義の株式しかないわけですから評価減の効果が得れてないわけです。

ご本人様が亡くなった場合、何が相続評価になるかっていうとこの貸付金4億円が満額で評価されますので4億円に相続税がかかってしまうということになります。

実はこの形の管理会社を作ることに対する相続税の効果は全くありませんので相続税対策ができないダメな対策になってるわけです。

なぜこの形の資産管理会社を作るケースが多いのかっていうと、ご本人様が年齢的にお若い場合(60代以下など)の富裕層の方がされている資産承継戦略なわけです。そのため、ご本人様は長生きするということとともにこの資産運用が成功するということに賭けたのです。長期的な資産承継対策になるわけです。

予定通りご本人様が長生きして、この債券や不動産の運用がうまくいき資産が増えたとします。そうするとその資産がお子様名義で増えてきます。純資産が厚くなっていきますので、長期的に考えると効果的な資産承継対策になります。

多くの若い富裕層の方がこの形で資産形成を行っているということが多いのかなと思います。

今回この先のシミュレーションをしたいと思います。大事なのはご本人様が長生きするということは大前提です。

債券や不動産で運用してますが、この投資が成功する可能性はもちろん高いと思うんですが、ただ失敗する可能性もあるわけです。なので成功した場合と失敗した場合で将来的にそういう状況になった時にどういう対策を取ればいいのかが非常に大事になってくるわけです。

今回はそこまで考えて シミュレーションしていきたいと思います。

パターン①投資に成功して純資産が増えた

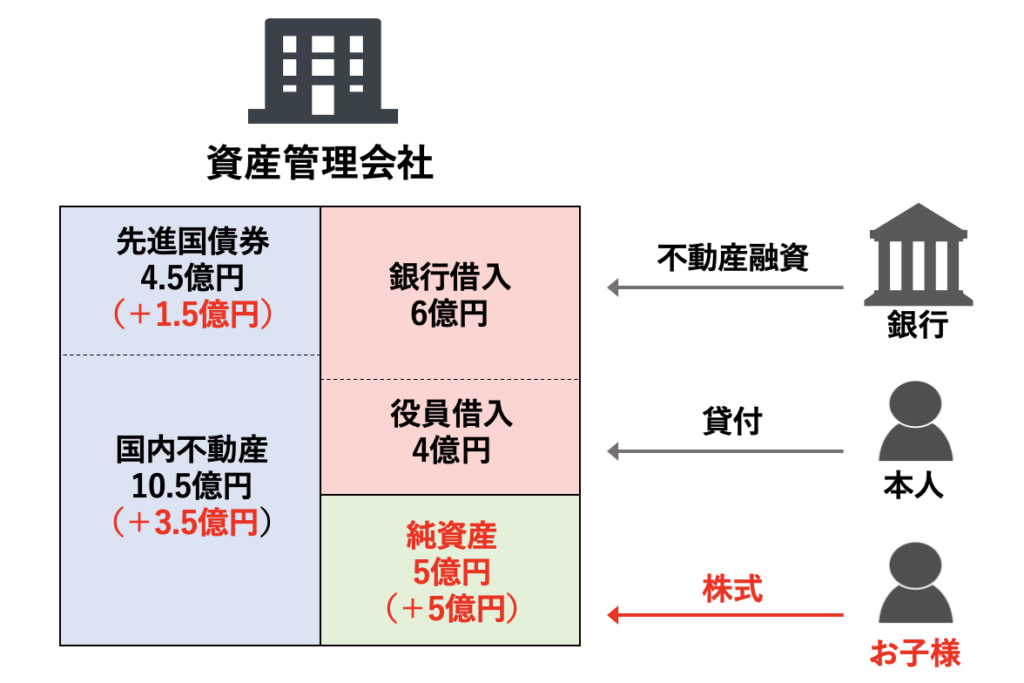

ではパターン1として 投資に成功した場合です。

債券や不動産投資がうまくいき、純資産が増えたというパターンはこのイラストのようになるわけです。資産部の債券と不動産がそれぞれ増えています。もともと3億円だった債券が 1.5億円増え、4.5億円になっています。時価評価になっています。国内不動産の方はもともと7億円だったものが3.5億円増えていますので10.5億円になってます。

ということで 元々総資産が10億円だったものが合わせて15億円になってますので、純資産が5億円増えてるわけです。

そうすると、お子様の管理会社名義になっていますので、お子様の純資産として5億円増えています。この5億円がご本人様でなくお子様名義で増えたということで資産成長分がそのまま資産承継対策になっています。ということで資本が厚い純資産が薄いお子様名義の管理会社を設立した対策になります。狙い通りにベストシナリオになっているわけです。

パターン②投資に失敗して純資産が減った

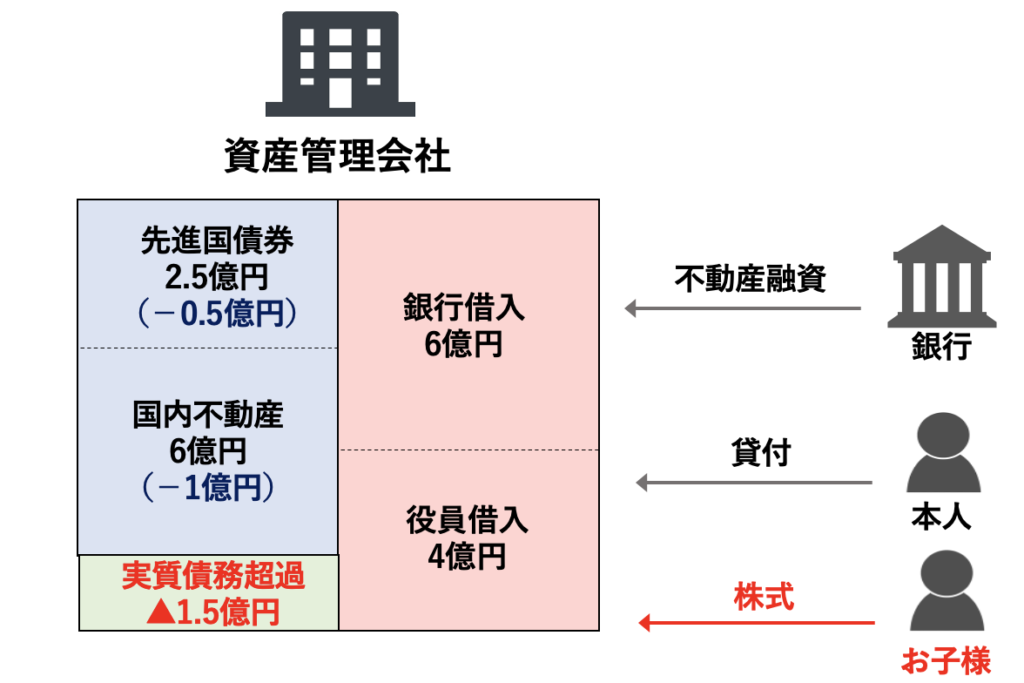

対策が必要な投資に失敗してしまった場合です。

資産が増えずに減ってしまい、会社の純資産も減ってしまった場合についてはこちらのイラストをご覧ください。

会社が投資してる資産の債券と不動産を見ていただくと、5000万債券の方は減ってしまい、元々3億円だったのが2.5億円になっています。

国内不動産は7億円だったのが1億円減ってしまい、6億円になっています。もともと10億円でしたので時価評価すると8.5億円の資産ということで実質的な債務超過は1.5億円の状態になっています。

この状態をどういう風に捉えるかですが、実はこの形はものすごく相続税上は無駄が多い状態になってるわけです。なぜかというとこの管理会社の純資産は今2.5億円程度しか実質的にはないからです。

純資産は何かというと、ご本人様がお金を貸していて、その資産が実質4億円だとするとそれに対して債務超過が1.5億ありますので それ差し引き2.5億円の状況ですが、このご本人様が亡くなった時にどうなるかっていうと相続税評価としてはこの貸付金4億円っていうのがそのまま相続税評価されてしまいます。なので実は相続税上はもったいない状態になってるということが言えるわけです。これを個人で資産を持っていたとしたら、実際にもっと相続で評価が下がって資産が減ってるわけですので、この状態を解消する必要があります。

DES(債務株式化)

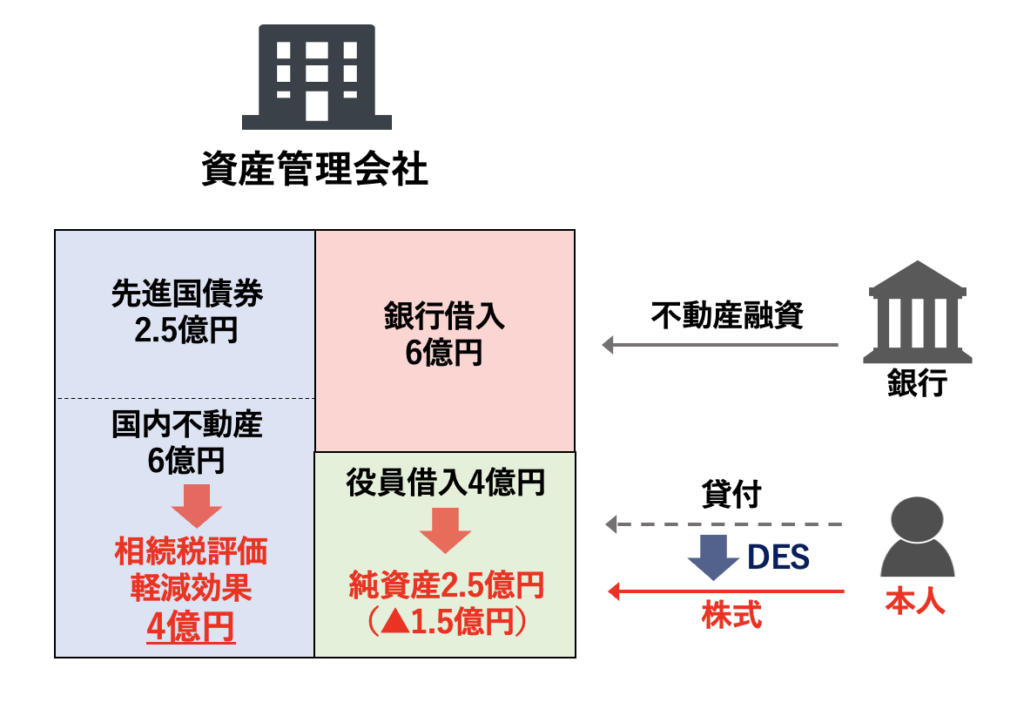

投資に失敗した場合のリカバリー策としてあるのがこのイラストをご覧ください。

「DES(債務株式化)」という、保有しているこの管理会社の貸付金をそのまま株式に戻す債務の株式化という資本政策があります。

貸付金がそのまま株式になりますので、この管理会社の株式の大半はご本人様が保有するという形になります。

資金的な流れとしては、この管理会社のバランスシートの右下の資本のところの役員借入金が4億円あったのがそのまま純資産に振り替えられ、1.5億円の債務超過がありましたので4億円の貸付が株式になっています。差し引きで 2.5億円の純資産の会社になってるわけです。そうすると左側の先進国の債券2.6億円、国内不動産6億円ありますが、この国内不動産の6億円っていうのは相続税評価の軽減効果としておそらく都内の物件とかであれば4億円ぐらい評価が下がる効果があります。

この効果によって、このご本人様の純資産2.5億円の会社でございますので、評価を差し引いてもおそらく相続税評価(株式の評価)っていうのはゼロになります。この状態だと大半の株式をご本人様が持っておりますので、投資には確かに失敗しまして、お子様名義で資産を増やせなかったんですけれど、この現段階では相続税対策にはなっているという状態になるわけです。

仮にこの純資産が薄いお子様名義の会社作って、資産が増えて狙い通りのベストシナリオでだと万々歳でOKなんですが、そうならずに資産が減ってしまい投資で失敗してしまったという時は、このように「DES(債務株式化)」をすることによって貸付を株式に切り替えることによって、お子様名義は増えずに承継効果は得られなかったけれども、相続税対策にはなる状態にできる方針に転換するということが可能なわけです。

こういった戦略変更をフレキシブルにやっていくということが、非常に重要になってくるのかなと思います。

まとめ

今回の内容のまとめに入りたいと思います。

本人名義かお子様名義か

1つ目が管理会社を設立するときにご本人様名義なのかお子様名義なのか、この最初の2択があるのでまず間違いないというのが大事です。

今回お子様名義の純資産が薄い管理会社を作るという前提でお話しさせていただきましたが、最初にお話しさせていただいた通り、このご本人様がお若くて、死亡確率が低く、なおかつ投資に成功するという前提で、投資に成功すれば有利に働くといった状況があってやっておりますので、そうではなくご年齢がある程度増されている富裕層の方の場合は、最初からご本人様名義で純資産が厚い管理会社を作った方がいい可能性もあるわけです。しっかり状況に応じて適切な方を選ぶ 間違わないということです。

お子様名義の場合は安定的な資産運用を

2つ目はお子様名義で純資産の薄い管理会社を作った場合(今回のお話の場合)投資に成功することがベストシナリオではありますので、何より投資に失敗しないことは大事なわけです。

基本的に安定運用するということを念頭に資産運用するというのが大事だと思います。成功するかどうかわからないような株式の個別銘柄に投資をしたり、仮想通貨に投資するとかはい不確実性が高い投資になるので、外国債券や国内不動産などの安定的な投資対象に投資って安定的に成功を収めるというのがです。

お子様名義で純資産が増えない場合は「DES(債務株式化)」を検討

3つ目がお子様名義で成功すればいいんですけど、純資産が増えなかった場合は、むしろ減ってしまった場合は「DES」を検討してみてください。

株式に振り返ることによって、相続税評価が下がる効果を得ることができる状態にはできます。実際に実施する時には特に相続に詳しい税理士や専門家に相談しながら進めていくということをおすすめいたします。

相続対策設計は状況に応じた柔軟な発想のが必要

最後4つ目が相続対策設計は状況に応じた柔軟な発想が必要です。

ご本人様の状況やご希望によって相続対策が変わってきます。また、途中で不測の事態が起こる場合もあります。投資が失敗することはもちろんあるわけですし、あとは相続の法律や判例とかが変わることがあります。そのため100%で未来予測をして計画立てるというのは少し難しいです。

ただ、投資に失敗した場合はや法律が変わった場合はこうするなどお子様が年齢を増して10年後になったらこういう対策に切り替えるといった柔軟な対応をしていく必要があります。

本日は 資産管理会社の相続対策への本当の使い方をしますといった内容でお届けいたしました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中