H30年度の税制改定により配偶者控除・配偶者特別控除の見直しが行われました。

これにより主に給与収入1120万円以上の中高所得層のサラリーマンは税金の負担が増加します。年末調整の手続きの中ですでにご存じの方もいるかもしれませんが、もう一度整理してみます。

■配偶者控除を活用して節税したいけれど、自分で調べてもよくわからない…とお悩みの方は、ぜひ当社の無料個別相談にお申し込みください。

・お申込みはこちらから。

(1)年末調整とは

年末調整とは、会社員が1年間の所得と所得税を年末に確定して、税金を納付するための手続きです。通常1月の給与支払いまでに扶養控除申告書を作成して、概算で所得税率を算出し、それに基づいて毎月の給与から所得税相当額を天引き(源泉徴収)しています。

ただ実際には1年の間に昇給や残業などで収入金額の増減があり、また結婚や出産、子供の就職などで扶養家族の増減があります。そのために年末に実際に支払われた金額をもとに所得税額を計算しなおして、最終的な税金の還付や徴求を行うものです。これが年末調整です。

実際に計算するのは総務担当者が行いますが、基本的な知識を整理しておきましょう。

「収入」とは、源泉徴収票に記入されている支払金額で給与明細の「額面金額」の合計です

「所得」は、税金を計算するための経費(各種控除)を差し引いたあとの金額とお考え下さい。

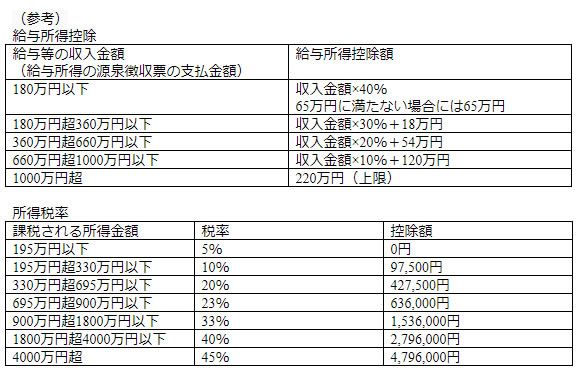

まず給与所得を計算する際には以下のような計算になります。

収入(給与収入)―経費(給与所得控除)=所得(給与所得)

給与所得が計算出来たら次は、各人別の所得控除を差し引いて、実際に税率を掛け合わせる課税所得を計算します。

給与所得―各種所得控除=課税所得

(2)所得控除とは

「所得控除」は所得税を計算する際に控除するもので、給与所得から各種所得控除を差し引いたものが「課税所得」となります。この課税所得に税率が掛けられます。

所得控除は14種類あります。年末調整で控除できるものは11種類で、残り3種類は確定申告で手続きを行います。

(年末調整で行う所得控除)

・基礎控除

・配偶者控除

・配偶者特別控除

・扶養控除

・障害者控除

・寡婦(寡夫)控除

・勤労学生控除

・社会保険料控除

・生命保険料控除

・地震保険料控除

・小規模企業共済等掛金控除

(確定申告で行う所得控除)

・医療費控除

・雑損控除

・寄付金控除

なお住宅ローン控除(住宅借入金等特別控除)は税額控除と呼ばれるもので、課税所得に税率が掛けられた後の税額から控除されます。

(3)配偶者控除とは・・・改正ポイント

「配偶者控除」は控除対象となる配偶者がいるときに摘要される控除です。

今年から配偶者控除の控除額が本人の収入により変わります。

【要件】

・配偶者の年間合計所得が38万円以下(年収103万円以下)

【控除額】

(従来)

・(給与所得者本人の収入(所得)金額に関わらず)38万円

(今回)

・合計所得金額900万円(年収1120万円)以下 →38万円

・合計所得金額900万円超950万円以下(年収1120万円超1170万円以下) →26万円

・合計所得金額が950万円超1000万円以下(年収1170万円超1220万円以下)→13万円

・合計所得金額が1000万円超(年収1220万円超) →控除なし

すなわち年収1120万円以上のサラリーマンは控除額が少なくなり、1220万円を越えると配偶者控除が使えなくなります。

実際にいくら税金が変わるのかというと、

課税所得695万円~900万円・所得税率23%・住民税10%の合計33%が実効税率の場合、

38万円×33%=125400円

年間で12万円の税金が増えることになります。

課税所得900万円~1800万円・所得税率33%・住民税10%の合計43%が実効税率の場合、

38万円×43%=163400円

年間で16万円の税金が増えることになります。

(4)配偶者特別控除とは・・・改正ポイント

配偶者特別控除は配偶者控除の対象とならない場合で、一定の条件を満たすと受けられる控除です。

【要件・控除額】

(従来)

・配偶者の合計所得が38万円超76万円未満(年収141万円未満)であること、

・給与所得者本人の合計所得が1000万円(年収1220万円以下)であること

の2つの条件を満たしている場合 →38万円

(今回)

・配偶者の合計所得金額が38万円超123万円未満(年収103万円超201万6千円未満)であること

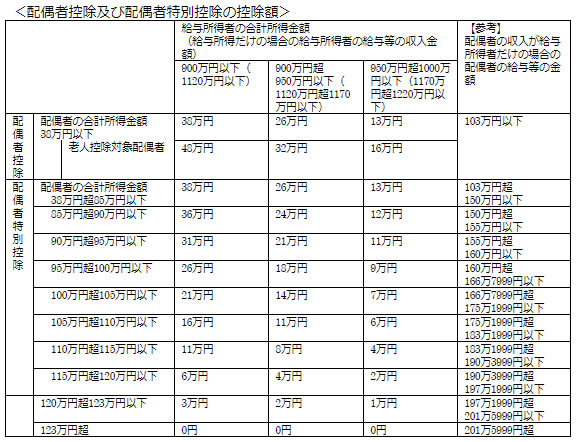

・給与所得者本人の合計所得金額により、控除額が下表のようになります。

給与所得者の合計所得金額が1000万円を超える場合には、配偶者控除及び配偶者特別控除の適用を受けることができません。

まとめ

今回の改正では中高所得層の給与所得者に対する課税が強化されています。給与天引き(源泉徴収)されていると、いつのまにか税金が引かれているのであまり意識することもありませんが、今後も中高所得者層への課税が強化されていく懸念はあります。

普段は関心が少ない方も多いかもしれませんが、こうして税負担が増加してくると、私たちも支払った税金がどのように使われているかなど、税金に対する関心をもっと高めてゆく必要があります。