皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回のテーマは、「子どもにトラブルを残さないための相続対策と資産管理会社の作り方」です。

純資産が数億円を超える富裕層の多くは、何かしらの形で相続対策に取り組んでいます。しかしその一方で、「子供の人生を狂わせてしまうのではないか」というお悩みをお持ちの富裕層の方からのご相談をよくいただきます。

生前に現預金や有価証券を子供に渡していくという相続対策は、富裕層にとっては有効である反面、子供が若いうちに多額の資産を手にすることで、労働意欲や健全な金銭感覚を失ってしまうケースが少なくありません。場合によっては、金銭感覚が麻痺して崩壊してしまうことさえあります。

「相続対策はしたい。けれども、子供の人生を狂わせたくない」と悩む富裕層は、実はかなり多くいらっしゃいます。今回は、このような懸念を回避しながら、子供の人生を狂わせないために不可欠な富裕層の相続対策を解説します。

目次

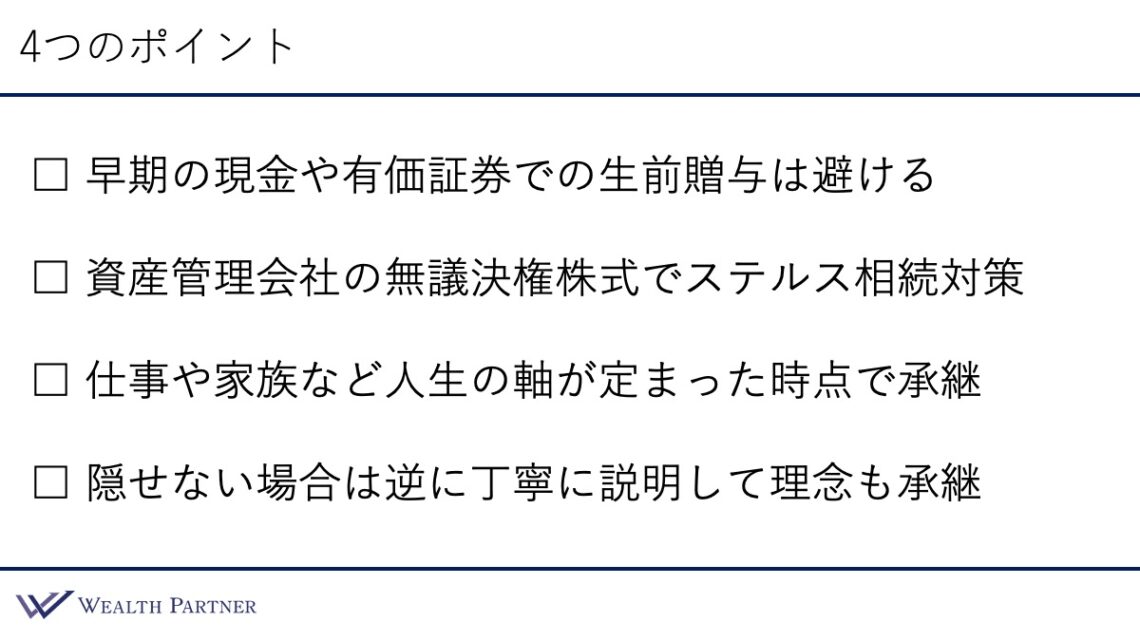

子供の人生を狂わせない富裕層の相続対策の4つのポイント

子供の人生を狂わせない富裕層の相続対策の4つのポイントについてご説明します。

ポイント1)早期の現金や有価証券での生前贈与は避ける

子供の年齢が若いうち、特に20代までのタイミングで多額の現金や有価証券を保有することは、金銭感覚や精神衛生上の観点から、決して望ましい状態とはいえません。

10代までであれば、親が資産管理することは一般的で、親が法定代理人になることも可能です。そのため、子供自身が資産を認識せずに贈与を進めることもできるでしょう。しかし、リスクが高く、判断が難しいのは20代です。

20代は最もセンシティブな時期ではないでしょうか。社会に出たばかりで、人生の軸がまだ定まっていない時期であり、家庭を持っていないケースも多く見られます。このタイミングで多額の資産が自由に使えるようになると、金銭感覚の麻痺や労働意欲の減退を招く可能性もあります。

20代はそのようなリスクが大きくなる時期であるため、早すぎる段階で現金や有価証券での生前贈与は避けるべきだと考えます。子供に「資産があるから大丈夫。経済的に安心だ」と思わせないことが重要なのです。

実際に私たちのお客様の中でも、資産が数十億円規模の超富裕層の多くは、子供に自由にお金を使わせない方が多い印象があります。生前贈与もあえて行わず、「親の資産を自由に使っていい」と言うこともありません。

親は十分な資産を保有し、余裕のある生活を送る一方で、子供は仕事を始めてから自分なりに生計を立て、お金が足りないと感じながら試行錯誤する毎日を送る—このような状態は一見すると不可解に映るかもしれませんが、むしろその方が健全といえます。苦労しながらお金をやりくりし、働きながら少しずつ資産を成長させていく経験こそが、健全な金銭感覚と資産形成力を育てる意味では重要であると考えます。

ポイント2)資産管理会社の無議決権株式でステルス相続対策

では、現金や有価証券による生前贈与を避ける場合、どのように相続対策を進めればよいのでしょうか。その対策が、「資産管理会社を活用し、無議決権株式を子供に保有させる方法」です。

無議決権株式は、その名の通り議決権を持たない株式であるため、会社の経営方針や意思決定に関与することはできません。また、原則として売却することもできず、資産管理会社の株式であるため流動性もありません。さらに多くの場合、子供を役員に就任させることもありません。つまり、子供は「資産管理会社の株式を保有している」ものの、資産を持っているという実感が持てない状態になります。

現金や有価証券を保有していれば、何もしなくても「自分には数千万円、数億円の資産がある」と認識してしまいますが、無議決権株式では、そのような感覚は生まれません。この何もできない状態が重要なポイントになっているのです。

しかし一方で、この状態にすることは、相続対策としては極めて有効です。資産管理会社の資産の大半を、名目上は子供が保有していることになるため、その資産管理会社で親の資産を運用し資産が成長すればするほど、純資産の増加分は子供名義で増えていくことになります。これが相続対策になっているのです。

子供自身は、自分の資産が増えている認識を持たないままですが、実際には着実に資産が増えているので、まさに「ステルス相続対策」が可能になっているといえるでしょう。

実際に、この手法を選択する富裕層はかなり多く見られます。子供に「自分には資産があるんだ」という意識を持たせることなく相続対策を進めていくこの方法は、子供の金銭感覚にも精神面にも配慮した、富裕層ならではの判断といえるでしょう。

ポイント3)仕事や家族など人生の軸が定まった時点で承継

ここまでお読みになり、「では、どのタイミングで子供に全てを承継すればよいのか」と思われる方も多いでしょう。「現金や有価証券の生前贈与を行うタイミング」、あるいは「資産管理会社の議決権株式を渡すタイミング」は、多くの富裕層の方が頭を悩ませる論点の一つです。

ベストな承継時期は人それぞれで、一律に決められるものではありません。ただし、一つの目安として考えられる判断基準は「仕事」と「家族」です。ご自身の仕事やビジネスが確立し、「自分はこの道で生きていくんだ」という覚悟ができている状態、そして、配偶者や子供を持ち、守るべき家族がいる状態、この人生の2つの軸が定まった時点が、一つの目安と考えられます。

この状態であれば、仮に数千万円の生前贈与を行うことや、資産管理会社に数億円の資産があることを認識したとしても、それによって生き方や価値観、労働意欲が大きく揺らぐ可能性は高くはないでしょう。精神的にも安定している時期と考えられるので、現金や有価証券の生前贈与を開始し、資産管理会社の議決権株式を渡し、完全に承継することはベストなタイミングといえるでしょう。

もちろん個人差はあります。早ければ30代でそのような状態になる人もいますし、40代以降に人生の軸が定まる人もいます。最終的な見極めは、親自身が子供の状態をどう判断するかに委ねられています。

なお、資産管理会社の議決権株式を渡すタイミングは先述以外にも、ご自身、あるいは配偶者の死亡時に、遺言によって承継させる方法でもいいでしょう。いずれかのパターンを選択する富裕層が多くいらっしゃいます。

ポイント4)隠せない場合は逆に丁寧に説明して理念も承継

会社を売却した富裕層の方は持っている資産は現預金だけなので、これまでの3つのポイントを抑えれば問題ありませんが、富裕層の中には、資産があることや相続対策を隠せない方もいらっしゃいます。例えば、現役の事業会社経営者や、上場企業のオーナー一族の方たちです。

このような立場の方ほど、相続対策を怠れば将来の相続時に多額の税負担が生じ、最悪の場合、事業会社自体を売却せざるを得ないリスクを抱えています。そのため、子供にもわかる形で相続対策を進めざるを得ない、しなければならないケースは少なくありません。

このように隠せない状況にある場合、中途半端に隠すよりも、あえて丁寧に説明する方が健全であると考えられます。説明の仕方はさまざまですが、多くの富裕層が実践しているのは、創業一族としての資産に対する考え方や価値観、理念を言語化した「ファミリー憲章」という方法です。

このファミリー憲章には、「資産をどのように運用していくのか」「事業会社の株式はどのように承継するのか」「経営権は誰が担うのか」「本家とその他の株主の位置づけ」「その他の金融資産や不動産をどのように管理・運用するのか」といったルールや考え方にとどまらず、「一族の資産をどのように守り次世代につないでいくのか」という理念までを含めて明確に定めます。これを子供、さらにその孫へと代々承継していくことが重要なのです。

このようにファミリー憲章を作成し、早い段階で正しく伝えていくことで、早期に資産を承継したとしても、金銭感覚を麻痺させたり労働意欲を喪失したりしないよう、しっかり教育して鍛えてあげることは、親世代の責務といえるでしょう。隠せない場合は下手に隠さず、誠実に説明責任を果たし、教育していくことが子供の健全な成長には不可欠です。

ここまで4つのポイントを見てきました。全体を通していえるのは、「子供の人生が最も重要である」ということです。相続対策において重視すべき点は、税金をどれだけ減らせるかではありません。子供の人生を一番に考え、子供の心の健全性や中長期的な幸せ、それらを重視して対策をすることが根本的な考え方として極めて重要であると考えます。

多くの富裕層にとって、本当に守りたいものは、単なる資産額よりも次世代の人生であるはずです。これこそが、富裕層の相続対策における真の本質といえるでしょう。

本日は「子どもにトラブルを残さないための相続対策と資産管理会社の作り方」という内容でお届けさせていただきました。

相続対策は、資産を残すためのものではなく、次世代の人生を守るための設計です。私たちウェルス・パートナーは、資産と人生の両方を見据えた相続対策をお手伝いします。まずは無料相談をご活用ください。

https://wealth-partner-re.com/meeting/