目次

はじめに

相続資産が3億円以上という大きな額の場合、相続における資産運用には戦略的なアプローチが求められます。この記事では、相続資産3億円以上の資産運用のポイントや具体的な相続税対策について詳しく紹介していきます。

資産運用と相続対策における専門家の活用の重要性についても解説しているので、ぜひ参考にしてください。

【資産3億円以上】富裕層の運用戦略のポイント

資産3億円を超える富裕層の運用戦略では、主に以下の2つの方向性が重要になります。

・相続税の支払いに向けて資産を増大させる

・資産の減少を防ぐ

相続税の支払いに向けて資産を増大させる

資産運用の主な目的は、資産を成長させることです。特に富裕層の場合、相続発生時に莫大な相続税が発生すると予想できます。

遺された家族の生活や事業に影響が出るのを防ぐため、生前にできる限り資産を成長させておきましょう。

資産の減少を防ぐ

潤沢な資産を持つ富裕層でも、資産減少のリスクに備えなければなりません。富裕層の資産減少の主な原因は以下の2つです。

・インフレによる資産の目減り

・相続税の支払い

リタイア後の生活や万一の際の家族の生活に必要なお金は、安定的な資産で運用し、インフレに備える必要があるでしょう。また、相続時に資産を大きく減らさないような相続税対策が必要です。

3億円の資産の効果的な運用方法

3億円以上の相続資産を効果的に運用するためには、以下の2つのポイントを考慮する必要があります。

・ポートフォリオを作成して分散投資する

・長期運用を心がける

ポートフォリオを作成して分散投資する

ポートフォリオを作成して複数の資産に分散することで、リスク分散になります。ます。具体的には、株式、債券、不動産などの異なる資産クラスに投資すれば良いでしょう。

資産クラスだけでなく、異なる国や地域、通貨に資産を分散するのも効果的です。

長期運用を心がける

3億円以上の資産に対しては、長期的な成長を目指す戦略が適しています。投資先を長期にわたって保有することで、市況の変動の影響を受けにくくなるからです。

また、長期間市場にい続けることで、上昇局面を経験する確率も高くなります。

資産3億円の相続税額

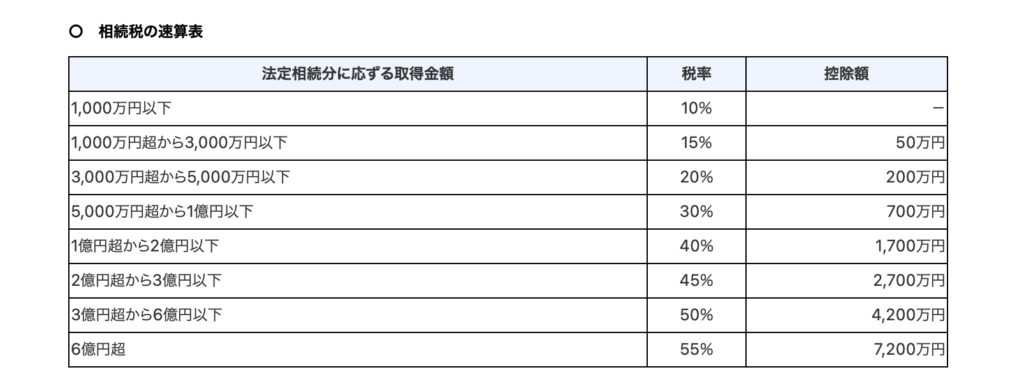

資産3億円以上の場合、実際に相続税はいくらかかるのでしょうか。以下は国税庁が公表している相続税の速算表です。

この表では、相続による「取得金額3億円超から6億円以下」では税率は50%です。実際には債務や基礎控除が差し引かれるため、資産の半分も税金で取られることはありません。しかし、法定相続人の数により2,000万円〜4,000万円ほど相続税がかかると予想できます。

相続を見据えた3億円の資産運用のポイント

3億円以上の資産を運用する際には、以下の資産や制度を有効活用することが重要です。

・賃貸アパート取得による土地評価額の圧縮

・不動産の取得による資産の圧縮

・養子縁組の活用による基礎控除額の増額

賃貸アパート取得による土地評価額の圧縮

建物のない土地を保有している場合、賃貸アパートを取得すれば相続税対策になります。小規模宅地等の特例を使用することで、評価額が50%まで下がるからです。

また、賃貸アパート取得のために金融機関から借入を行えば、債務があることでさらに相続取得額が圧縮されます。

さらに、当然賃貸アパートの家賃収入は長期的な安定収入が期待できます。相続税の節税との、両面での効果が見込めるでしょう。

不動産の取得による資産の圧縮

不動産の取得による資産の圧縮も効果的です。現金で保有している資産を不動産に変えることで、相続時の評価額を圧縮することができます。

相続時に現金はその金額のまま評価されますが、不動産は現金のよりも20%程度評価額の低い「相続税評価額」で評価されるからです。

例えば1億円相当の不動産を所有していた場合、相続時の評価額は8,000万円程度になります。すると2,000万円程度の資産にかかる相続税の節税になるというわけです。

養子縁組の活用による基礎控除額の増額

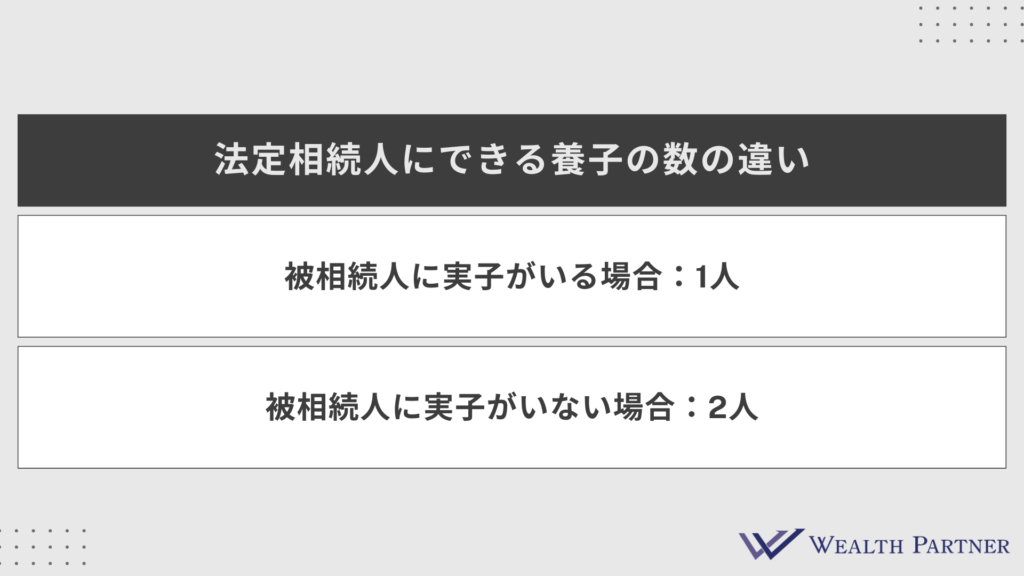

養子縁組をすることで、法定相続人が増加し、基礎控除額の増額につながります。相続税の基礎控除額は「3,000万円+ (600万円×法定相続人の数)」という計算式によって算出されるからです。

つまり、法定相続人が1人増えるごとに、相続税の課税対象額から600万円を差し引けるということになります。ただし、被相続人に実子がいる場合といない場合では、以下のように法定相続人にできる養子の数が異なります。

富裕層の資産運用と相続税対策における専門家の活用

効果的な資産運用には専門家との相談が欠かせません。市場のトレンドやリスクに精通しているアドバイザーは、常に的確なアドバイスを提供してくれます。

重要な意思決定を行う際には、人間は感情的になりがちなものです。アドバイザーの知識や経験に助けてもらいながら、冷静に判断することを心がけましょう。

さらに、日頃から富裕層の相談を多く受けているアドバイザーなら、相続税の節税対策にも対応できます。資産を効率的に運用しながら、相続に備えられるでしょう。

まとめ

相続資産3億円以上の資産運用には、戦略的なアプローチが求められます。ポートフォリオの作成による分散投資、長期運用を意識しながら、専門的知識を持つアドバイザーの活用も検討しましょう。

富裕層にとっては、相続税の節税対策で資産を減らさないことも重要なポイントとなります。ウェルス・パートナーでは、経験豊富なアドバイザーが、相続税対策についても相談を承っております。

無料相談もお受けしておりますので、ぜひ一度お問い合わせください。

経営者・ビジネスエグゼクティブの人生を豊かにするための情報を発信しています。

富裕層向けにIFAを始め不動産、税務などの資産全体のコンサルティングを行う

株式会社ウェルス・パートナーが運営