目次

はじめに

相続対策とは、相続が発生することで遺族が困ったり、相続人同士が争ったりすることのないように、生前に準備しておくことを意味します。

殊に多くの資産を保有している富裕層の場合は、相続対策の如何により、遺産分割をめぐって相続が争族となったり、相続税の納税額に大きな差が出てしまいます。この重要な相続対策の基本について解説します。

相続対策の基本

生前贈与の活用

主な生前贈与としては、贈与税の基礎控除、贈与税の配偶者控除、相続時精算課税制度の三つの方法があります。

1)贈与税の基礎控除

贈与税の基礎控除は、1年間で1人につき110万円まで非課税になる制度です。この制度を利用して生前贈与を行うことで、将来の相続財産を減少させることができます。また、現金を贈与することで、将来の納税資金としても活用できる他、親世代が生きている間に財産を移転させることで、遺産分割をめぐる争いを防止する効果も期待できます。

なお相続税には生前贈与加算という規定があり、相続開始前3年以内に相続人に対して行われた贈与は、相続税の課税対象となりますが、贈与税の基礎控除は孫や相続人の配偶者など、相続人以外にも適用できます。対象者が多く対象期間が長期であるほど有効です。

2)贈与税の配偶者控除

贈与税の配偶者控除は、夫婦間で自宅や自宅を取得するための資金を贈与した場合、2,000万円まで贈与税が非課税になる制度です。基礎控除と併用することで、非課税枠が2,110万円まで増える他、生前贈与加算の対象にもなりません。

一方、相続税にも配偶者に対する税額軽減措置があり、配偶者が相続した遺産については、法定相続分または1億6,000万円のいずれか高い方まで相続税が課税されません。この為、相続税の軽減という観点からは、然程効果があるとは言い難い面もあります。

3)相続時精算課税制度

贈与税の代わりに、相続時に相続税を課税するのが相続時精算課税制度です。贈与する年の1月1日時点で60歳以上の父母または祖父母が、20歳以上の子や孫1人につき、2,500万円まで財産を贈与できます。

相続時に相続財産に合算する際の評価額が贈与時の評価額の為、将来評価額が高まると予測される財産の贈与について有効です。

なお、この制度を選択すると撤回できず、贈与税の基礎控除を利用することもできなくなることに注意が必用です。

不動産の活用

不動産は、時価と相続税評価額に差があることから、金融資産で相続するよりも、相続財産を減少させることができるケースが多くなります。

また、更地に賃借物件を建てることで、貸家建付地として相続税評価額を最大で80%減少できる他、建築資金を借り入れることで債務控除も適用でき、相続税の課税価格をさらに圧縮できます。

ただし、こうした対策は不動産の管理が必要になり、需給動向に伴う空室リスクや、賃借収入状況によっては借入金の返済負担、さらに建物の老朽化による修繕費の負担や、建て替えの問題などについて、十分検討しておく必要があるでしょう。

生命保険の活用

生命保険金は、相続人の生活保障や納税資金対策として大変有効な対策です。契約者と被保険者が同一である契約の死亡保険金は、みなし相続財産として相続税の課税対象となりますが、受取人が相続人である場合は、「500万円×相続人数」の金額が非課税となります。

また、代償分割を利用する場合、代償交付金の財源としても活用できますが、この場合は保険金の受取人を、財産の大半を受け取る相続人に指定しておくことが重要です。

なお、相続はいつ発生するかはわかりません。この為、相続対策として保険金を活用する場合は、終身保険やできるだけ長期の定期保険などを活用することが望ましいでしょう。

信託銀行のサービスの活用

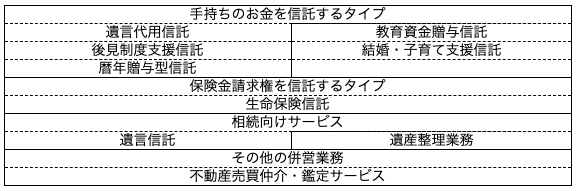

相続対策には、専門知識に基づく入念な事前準備が必要です。専門家に相談して助言を得ることが一般的と思われますが、信託銀行を利用するのも一つの方法です。信託銀行では、下記のようなサービスを手掛けています。

1)遺言代用信託

信託された財産を、死後に家族等に渡すサービスです。遺言の代わりに活用できます。

2)教育資金の贈与信託

30歳未満の子や孫に対する教育を目的とした贈与が、1人1,500万円まで非課税になる手続きを代行するサービスです。

3)後見制度支援信託

後見制度による支援を受けている人の財産のうち、日常使用しない資金を後見人に代わり信託銀行が管理するサービスです。家庭裁判所の関与のもとで、財産を安全に管理できます。

4)結婚・子育て支援信託

子や孫の結婚や出産、子育てに関する資金を、1,000万円まで非課税で贈与できる手続きを代行するサービスです。

5)暦年贈与型信託

基礎控除を利用した贈与の手続きを代行するサービスです。

6)生命保険信託

保険金を受け取り、適切に管理、引渡すサービスです。毎月一定額ずつ渡したい、等々、様々なニーズに対応できます。

7)遺言信託

遺言書の相談や作成支援、保管、執行、等、一連の手続きを提供するサービスです。原則として、公正証書遺言が対象です。

8)遺産整理業務

法定相続人や遺産の確定、相続財産の名義変更など、相続に伴う様々な手続きを代行するサービスです。

9)不動産売買仲介・鑑定サービス

信託銀行は、併営業務として不動産業務も手掛けています。資産を組み換え、相続税を圧縮する効果が期待できます。

まとめ

相続対策は、多角的、長期的に取り組む必用があります。また、税制改正等の影響により、有効な対策は不変ではありません。

専門家のアドバイスも取り入れ、常に最新の知識を取得しておく必要があることを理解しましょう。