目次

はじめに

皆さんこんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回は、「年齢と資産額だけで最適な株式と債券の保有割合を導く方法」という内容をお届けします。

資産配分に関する話になるのですが、金融資産運用の中で特に大事なのが資産配分です。

特に、2大金融資産である株式と債券の割合を2対8にするのか、5対5にするのか、それとも8対2にするのかによって、資産運用の状態が大きく変わっていきますので、金融資産の中でもっとも大事な配分の調整といえます。

このような中で、「株と債券をどういう割合にしたらよいのか分からない」という富裕層の方が多いですが、意外とご自身の年齢と保有している資産額だけで、最適な株と債券の保有割合というのを簡単に導くことができます。今回は、その導き出す方法について説明できればと思います。

2大要素「年齢と資産額」の掛け算で決める

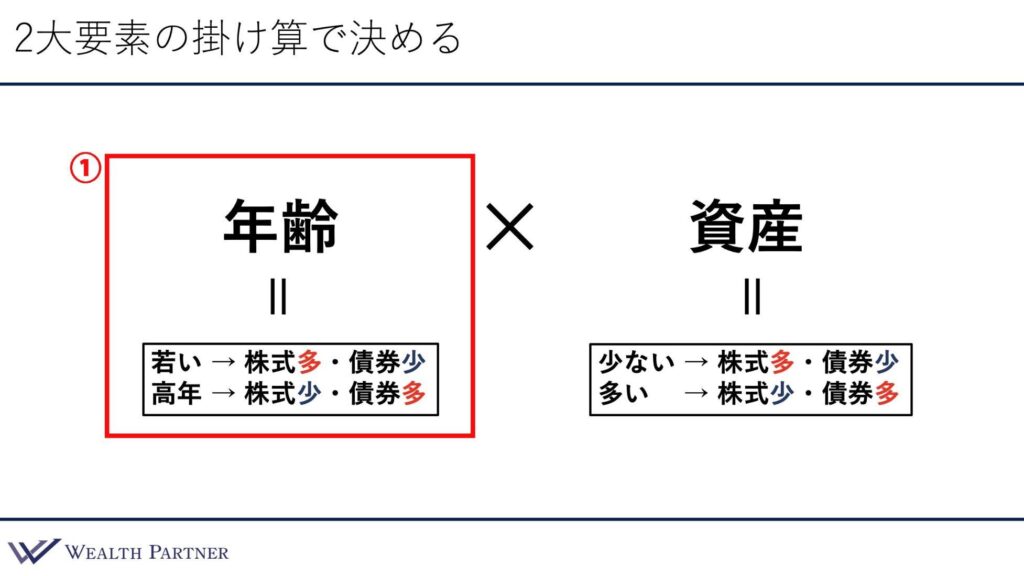

私は、年齢と資産額が株と債券の保有割合を決める2大要素と考えています。

どちらかだけでなく、年齢と資産の掛け算で決めるというのが大事になってきますので、そのイメージについてお話しできればと思います

私たちが富裕層の方々の資産運用をお手伝いするときに、株と債券の割合を決める場合はもっと他の色々な要素を含めて考えることが多いです。しかし、皆さんがご自身で運用するときは、年齢と資産額によって、概ね配分を決めるということで良いかと思います

まずは年齢(①)です。年齢が若ければ若いほど株式の保有割合を多くして良い、そして債券の割合を少なくする。一方、年齢が増して高齢になるほど、株式の割合を少なくして債券の割合を多くする。これが、年齢による株と債券の保有比率の分け方です。

理由としては年齢が若いほど、仮に投資で損をしてしまった時のリカバリーできる時間がありますし、その時の年収も多いからです。

そして、投資期間が長いため、年齢が若いほど株式に投資してもよいといえ、債券の割合は少なく、株式の割合を多くして期待リターンを高くする。つまり、「リスクを多く取ってリターンを追求してもよい」というのが若い方の特徴であるわけです。

一方、年齢を重ね50代や60代になってくると投資期間が短くなりますし、収入が継続する時間が短くなってくるので、あまりリスクが取れなくなってきます。

そうすると、やはり高年になるほど「株式の割合を減らして債券の割合を増やす」という運用をしていかなければならないわけです。

したがって、これが「年齢による株式と債券の保有割合の決め方」ということになります。

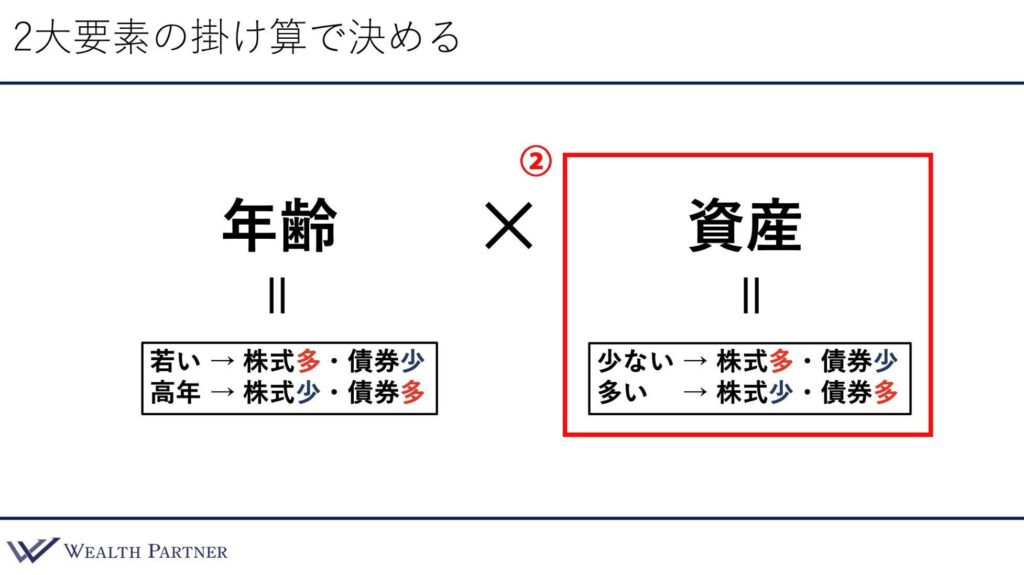

続いて、右側の資産額(②)の方をみていきたいと思います。保有する資産額が少ないほど、株式の割合を多くして債券を少なくするという調整をして行く。

一方、資産額が多くなるほど、株式の割合を少なくして、債券の割合を多くするということを考えてもよいと思います。

理由としては、保有資産が少ない方であるほど「資産をもっと増やしたい」という気持ちが強いと思います。また、「退職した時にまとまった資金を手にしたい」と考える方もいらっしゃると思いますので、資産額が少ない方ほど株を多めにして運用するということです。

したがって、基本的に資産額が少ないほど株式の保有割合を多くして、債券の割合は少なくすると考えてよいと思います。

逆に、資産が増えてきて富裕層といわれるような、資産額が1億円以上などになってくると、資産を2倍や3倍に増やしたいとか、5倍に増やしたいかといえば、そういうことはないはずです。

物価が上昇するのに勝てるくらいとか、インカムゲインで毎年3%から4%年を生み出したいとか、そのように考える方が多くなるので、株式の割合を減らして債券の割合を増やすという考えに至るわけです。

したがって、保有資産が少ない場合は、株を多くして債券の割合を少なくする。富裕層になってくると株の割合を減らして債券の割合を多くする、ということを考えていく必要があると思います。

これが資産による株と債券の比率の決め方といえます。

そして年齢だけでなく、資産額だけでもなく、「年齢と資産の掛け算で金融資産における株と債券の比率を考えていく」というのが今回の具体的な話になってきます

株式と債券の最適な割合(年齢×資産)

それでは、年齢と資産を掛け合わせて、株と債券の最適な割合を決めるには、どうすればよいのか、具体的に表を作りましたので、だいたいこれくらいの債券の比率にしていけばよいという例をみていきたいと思います。

左側縦の列(③)が年齢で、上から20〜30代、40〜50代、60代以上となっています。資産額(④)は、左から1億円未満、1億円〜5億円、5億円以上です。

まず、保有資産が1億円未満の方から、年齢ごとにどれくらいの割合で株と債券を持つのがよいのかを見ていきたいと思います。

資産額が1億円未満で年齢が20代から30代(⑤)、比較的若い方の場合は株8対債券2のバランスが良いと思います。

年齢が若いと株はたくさん持ってよいという話ですし、資産額が少ない場合は株をたくさん持つということでしたので、その掛け算になると、株の方が圧倒的に多くなる。これが、資産1億円未満で20代から30代のケースということになります。

次に、資産1億円未満で40代から50代くらいの場合(⑥)は、半々くらいの割合、株5対債券5の割合がよいということになります。

やはり、年齢が増して行くごとに株の割合を減らして債券の割合を増やすという調整をして、ちょうど半々くらいになるのが40代から50代のイメージです。

続いて、引退が近くなり、今後は年金収入が中心になってくる可能性が高い60代以上の方(⑦)は、さらに株を減らし、株2対債券8くらいの割合で、債券中心のポートフォリオにしていく、というのが資産額1億円未満の最適な比率ということになります。

次に、資産額1億円から5億円の富裕層と呼ばれる方の年代別の株と債券比率をみてみます。

20代から30代の方(⑧)、会社を売却された方や相続された方であれば、結構いらっしゃると思います。このような方だと、資産額的には富裕層ではあるのですが、年齢的には株を持った方がよいという方もいらっしゃるわけです。したがって、株が6対債券4という比率でよいと思います。

続いて、40代から50代の方(⑨)です。株の比率を減らして、株3対債券7のような比率にして、債券を中心にしていくというイメージです。

そして、60代以上(⑩)であれば、さらに株が減って株1対債券9という割合ですので、大半が債券のポートフォリオということになります。

金融資産5億円以上の方、さらに富裕層といえる方の場合であれば、より債券の割合を増やしていくということになります。

20代から30代の方(⑪)でも、資産を5億円以上のお持ちの方であれば、「資産を30億円や40億円にして行きたい」という方は、あまり多くないと思います。つまり、株の割合を減らしてもよいと考えるわけです。

したがって、株の割合を4割にして債券を6割というような配分が良いと思います

40代から50代の方(⑫)になると、さらに株の割合を減らすわけです。株が2割で債券が8割です。

そして60代以上(⑬)になって、資産が5億円以上ある場合は、株を持つ必要性というのがあまりなくなってきます。

したがって、株がゼロで債券の割合が10割という資産配分にしても良いと思います。

これが、年齢と資産を掛け合わせて導く株式と債券の最適な割合のイメージとなります。

まとめ

それでは最後に、「年齢と資産額だけで最適な株式と債券の保有割合を導く方法」のまとめをして行きたいと思います。

株式と債券の割合は年齢と資産の掛け算で決める

1つ目です。株式と債券の割合は、年齢だけでもなく、資産だけでもなく、2つの掛け算で最適な保有比率を決めていくというのが今回のまとめです。

年齢が若いほど株式を、高年ほど債券を多くする

2つ目です。年齢をどう考えるかといえば、若ければ若いほどリスクを取れる期間も長いという状況にあるため、株の割合を高めにしていく。そして、年齢が増していくほどリスクが取れなくなり、安定運用の必要性が高まってくるので、債券の割合を多くする、というのが年齢による株と債券の決め方のイメージとなります。

資産が少ないほど株式を、多いほど債券を多くする

3つ目です。やはり、資産が少ない方ほど「資産を増やしたい」という気持ちが多いと思いますので、期待リターンが高いわけです。このため、資産額が少ない方ほど株の割合を高くして行くという考えになります。

一方、資産額が多ければ多いほど期待リターンは下がってくる方は多いと思います。したがって富裕層であるほど、「株を減らして債券の割合を増やしていく」という調整をして行くわけです。

したがって、年齢と資産の掛け合わせで株と債券の比率を決めていくようなイメージになるわけです。

個人的な考え方やリスク許容度でバイアスをかける

そして最後の4つ目です。今回お伝えした株と債券の比率というのは、あくまでも私の経験則に基づく一般的な例です。

したがって、これまでお伝えした「年齢と資産による最適な株と債券の割合」をベースにしながら、個人的な考え方やリスク許容度で株と債券の比率にバイアスをかけていくというのが大事になってくると思います。

例えば、年齢が40代から50代で資産額が1億円から5億円だとした場合、お伝えした比率では株が3割で債券が7割というのが最適なのですが、「もっと資産を増やしたい」というご希望が強いとか「リスクを取れる」」ということであれば、株が5割で債券が5割というような配分にしてよいわけです。

一方で、逆に資産額が1億円から5億円、40代から50代の方で、最適な比率が株3割対債券7割であったとしても、「あまりリスクをとれない」「株を持っているだけで落ち着かない」という方であれば、株を3割も持つ必要はありません。

したがって、株の割合を1割、債券の割合を9割にするという調整を加えるのが大事になってくると思います。

あくまで、お伝えさせていただいた比率というのは、一般的なモデルの配分ということになりますので、ここに個人的な事情や考えを加味して最適な比率の精度を高めていく、というのが大事になってくると思います

本日は「年齢と資産額だけで最適な株式と債券の保有割合を導く方法」という内容をお伝えいたしました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中