目次

はじめに

これまで蓄えてきた貯金をどのように活かすか、悩んでいる方もいらっしゃるのではないでしょうか。本記事では、貯金が3億円ある方向けに、効果的な資産運用方法をご紹介いたします。資産運用のシミュレーションを通じて、ご自身の資金を最大限に活用し、安定的な収益を得るための戦略の重要性について、考えていきましょう。

また、リスクマネジメントや税金の視点からもアドバイスを提供し、資産を守りながら増やすためのポイントをお伝えします。3億円の貯金を持つ方々にとって、将来の安定した生活を実現するため、具体的にとるべき資産運用方法をみていきましょう。

貯金3億円での資産運用シミュレーションの必要性

貯金3億円といえば、個人にとって非常に大きな資産です。正しい運用によって、安定的に大きな収益をあげることができますが、無作為な運用によって大きな損失につながることも考えられます。

貯金3億円を運用するにあたって、次の点を考えていくことが大切です。

– 貯金を最大限に活用するための資産運用の重要性

– 資産運用シミュレーションによる効果的な戦略の構築

低金利が続く日本において、貯金を最大限に活かすために資産運用は重要な問題です。銀行預金や国内債券などに資産が偏っている場合は、効果的な資産運用方法を考えていくべきでしょう。

また、資産運用にあたっては、綿密なシミュレーションを行うことも大切です。

資産運用シミュレーションは、収益目標やライフスタイルに合わせた適切な資産配分を立てるために非常に重要です。貯金や国内債券だけでは満足なリターンを得ることができず、将来のインフレなどによって資産価値が減少する可能性があります。資産運用によって、貯金を最大限に活用し、安定的な収益を得ることができます。

貯金3億円の資産運用シミュレーション

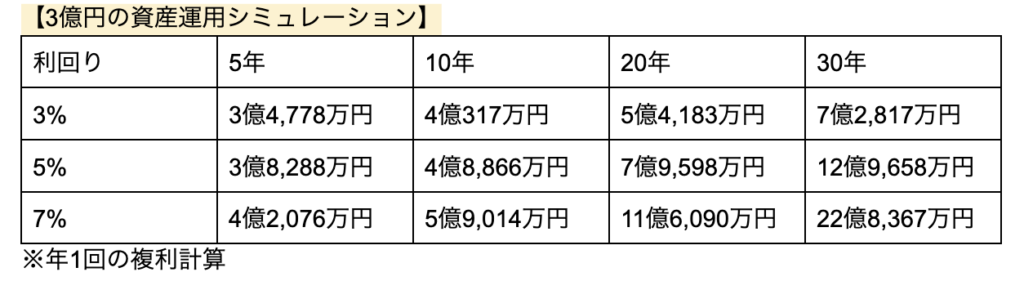

年間の想定利回りをもとに、貯金3億円の運用シミュレーションをみてみましょう。

シミュレーションの結果、利回りだけではなく、いかに長期運用が重要であるか分かります。

仮に30年間運用を続けた場合、債券運用を想定した3%の利回りで7億円超、株式運用を想定した7%の利回りでは約23億円まで資産が成長することが分かります。

このため、資産運用はできるだけ早く始めるとともに、長期運用できるように綿密な資金プランをたてることが重要といえるでしょう。

資産運用のポイントと戦略

資産運用におけるポイントと必要な戦略についてみていきましょう。

– リスクマネジメントの考え方と対策

– 税金に関する視点からのアドバイス

資産運用においては、リスク管理が非常に重要です。リスクを適切に管理するためには、多様な資産クラスに分散投資することや、定期的なパフォーマンス評価と資産バランスの調整を行うことが大切です。また、税金に関しても適切な知識と計画が必要です。税制の変更に対応するために、最新の情報を得るとともに、新NISAなどの有利な制度をうまく活用していくことが必要です。ただし、これらをすべて自分で実践していくのは困難です。必要に応じて、IFA(資産運用アドバイザー)など、運用のプロに相談することも必要です。

資産運用の具体的な方法とポートフォリオの組み方

資産運用を行うにあたっては、適切なポートフォリオの構築が必要です。ここでは、資産運用の具体的な方法とポートフォリオの組み方を紹介します。

– 債券投資や株式投資のメリットとデメリット

– 不動産投資のポイントと収益性の考え方

– ポートフォリオの組み方

資産運用の具体的な方法としては、債券投資や株式投資、不動産投資などがあります。

債券投資は安定したインカムゲインが得られるうえ、比較的価格変動を抑えた運用を行えることが特徴です。ただし、資産を成長させることが難しいため、インフレリスクに対応できない点がデメリットです。

株式投資は、資産の成長や配当収入を得ることができますが、相場の変動によるリスクも存在します。

不動産投資は、安定したキャッシュフローや資産価値の増加を見込むことができますが、資金や管理の面での負担もあります。

ポートフォリオ構築するにあたっては、目標リターンやリスク許容度を考慮して、これらの資産をバランスよく組み合わせることが必要です。

また、外貨資産の割合も大切です。ご存知の通り、この数年で急速な円安が進んでいることから、円建て資産の価値は大きく減少しています。

長期的な円安リスクに備えるためには、円建て資産だけでなく外貨立て資産にもバランス良く投資していくことが重要です。

資産運用成功のための基本的な考え方とアドバイス

最後に、資産運用成功に向けた基本的な考え方とアドバイスを紹介します。

– 長期的な視点を持った資産運用の重要性

– 定期的な評価と調整の必要性

– 専門家の知見を活用した資産運用戦略の構築

資産運用の成功には、長期的な視点を持つことが重要です。短期的な利益に左右されず、長期的な資産成長を見据えた運用を行うことが重要です。また、定期的な資産価値の評価と資産バランスの調整を行うことで、長期的に安定したパフォーマンスを得ることが可能となります。さらに、IFAなど、専門家のアドバイスや知見を活用し、適切なタイミングで資産運用戦略を見直ししていくことも有益です。

まとめ

貯金3億円を持つ方々にとって、資産運用は資産の成長と将来の安定的な収入を実現するための重要な手段です。本記事では、資産運用シミュレーションを通じて、最適な資産配分や戦略の構築に役立つポイントを解説しました。また、リスクマネジメントや税金の視点からのアドバイスも紹介してきました。ぜひご自身の資金を最大限に活用し、将来の安定的な収益を得るため、最適な方法と計画で資産運用に取り組んでみてください。

経営者・ビジネスエグゼクティブの人生を豊かにするための情報を発信しています。

富裕層向けにIFAを始め不動産、税務などの資産全体のコンサルティングを行う

株式会社ウェルス・パートナーが運営