目次

はじめに

皆さん、こんにちは。株式会社 ウェルス・パートナー 代表の世古口です。

今回は、「米金利低下に備えた米ドル債券の利回り向上2大戦略【前編】」という内容でお届けします。

今回と次回、2回にわたり米ドル債券に関する内容となります。

現在、アメリカ国債の利回りが4%くらいありますので、皆さんが投資される米ドル建て社債のような債券も、比較的高い利回りで投資できる投資環境にあるかと思います。

ただ一方、2024年の今年はアメリカ政策金利という、全ての債券の利回りの基準になっている金利の水準が、今の状態から低下していくということが予想されています。

どれくらい下がるかといえば、今の水準が5.25%くらいなのですが、ここから1.5%くらい年末にかけて低下していくというのが市場見通しになっています。

そのまま下落するかどうかは分からないのですが、当然皆さんが、投資される債券の利回りも、2024年は低下していくことが予想される中で、債券ポートフォリオ平均で5%とか6%と、それなりに高い利回りを得たいという方が取るべき2大戦略について、前編と後編でお届けできればと思います。

したがって今回は、前編の一つ目の戦略についてお話していきたいと思いますので、ぜひ参考にしていただければと思いますます。

2大戦略とは

まず、この2大戦略について簡単にみていただきたいと思います。

今回、前編でご紹介するのが劣後債と低格付け債、これが一つ目の戦略になります。

債券ポートフォリオの中に、このような劣後債や格付けの低い債券を組み込んでいくことによって、ポートフォリオ全体の平均利回りを底上げしようという戦略です。

まず、1つ目の戦略である「劣後債低格付け債での利回り向上戦略」について、紹介できればと思います。

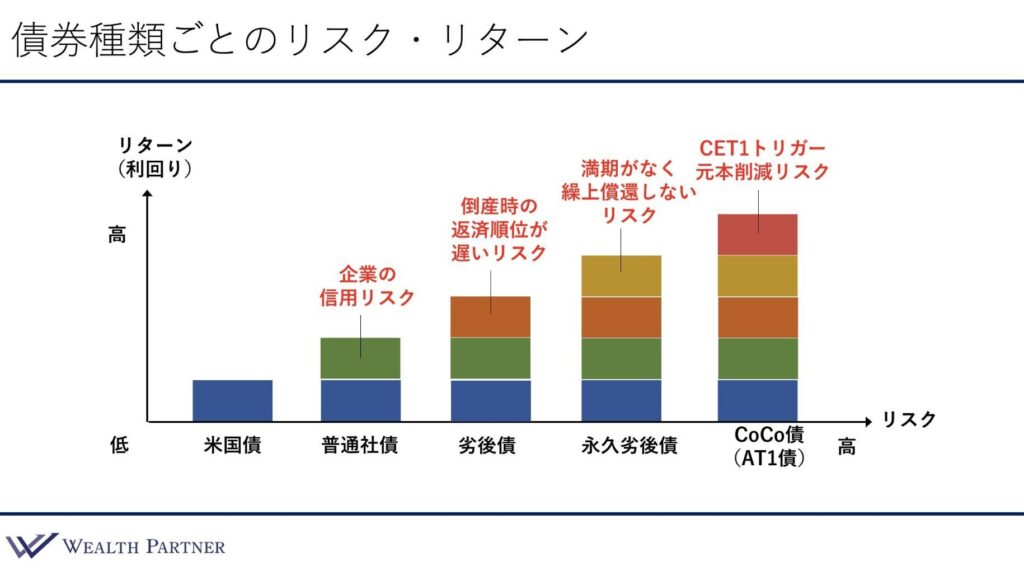

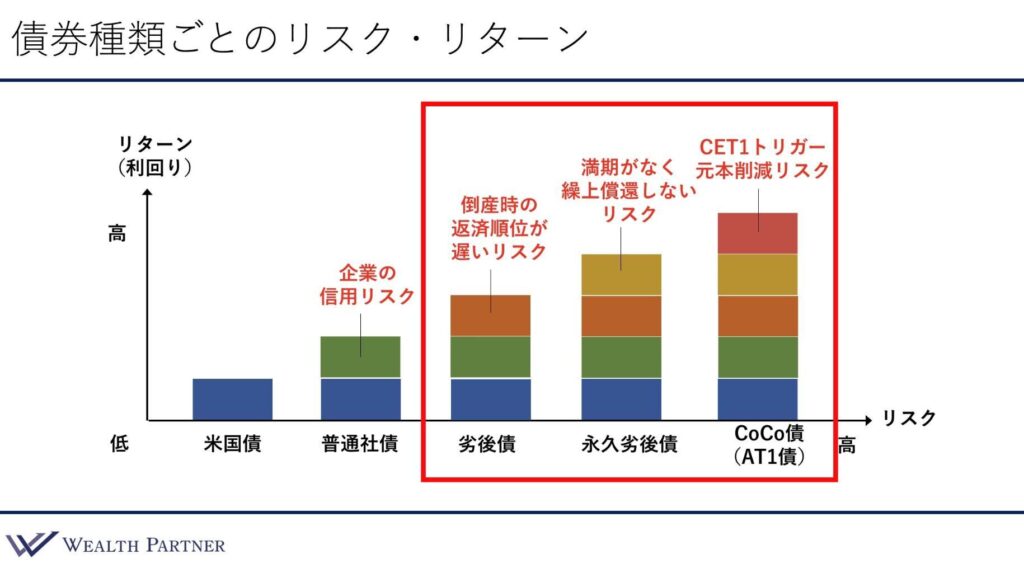

債券種類ごとのリスク・リターン

劣後債については、よく説明させていただくので、詳細は割愛するのですが、簡単におさらいしたいと思います。

こちらのイラストは、債券の種類ごとのリスクとリターンになっています。

債券には5つの種類があって、左側に行けば行くほど安全性が高く、リターンは低くなっています。

一番左側は米国債です。最も安全性が高く、リターン(利回り)が低い、それが米国債です。

そこから右に行くにつれて、リスクも高まり、リターンも高まるというようなイメージです。

この中で、劣後債は右側3つの債券になります。

企業が倒産したときに、お金が返ってくる順番が普通社債もよりも遅いのが劣後債です。

満期が設定されておらず、繰上償還日が設定されているものの、そのタイミングでお金が返ってこないリスクがある。発行している会社が繰上償還するかどうか選択できるオプションが付いてるのが永久劣後債です。

他に、自己資本比率が何%以下になると元本が削減されてしまう、という条件が付いているCoCo債というものがあるのですが、このように条件が付いてる劣後債・永久劣後債・CoCo債が、一般的に劣後債と呼ばれるカテゴリーになっています。

したがって、世の中の金利全体が低下していくので、左側二つの米国債や普通社債だけでは、なかなか高い利回りが得られなくなってくる可能性が高いのですが、劣後債・永久劣後債・CoCo債といった劣後債をポートフォリオへ組み入れることで、全体の利回りの底上げを図っていく、というのが今回紹介する戦略です。

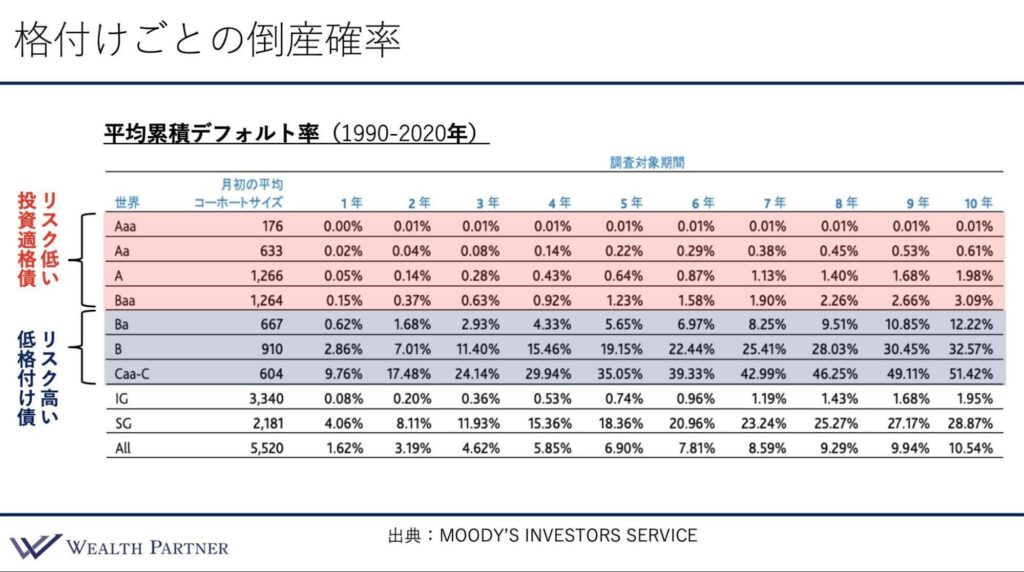

格付けごとの倒産確率

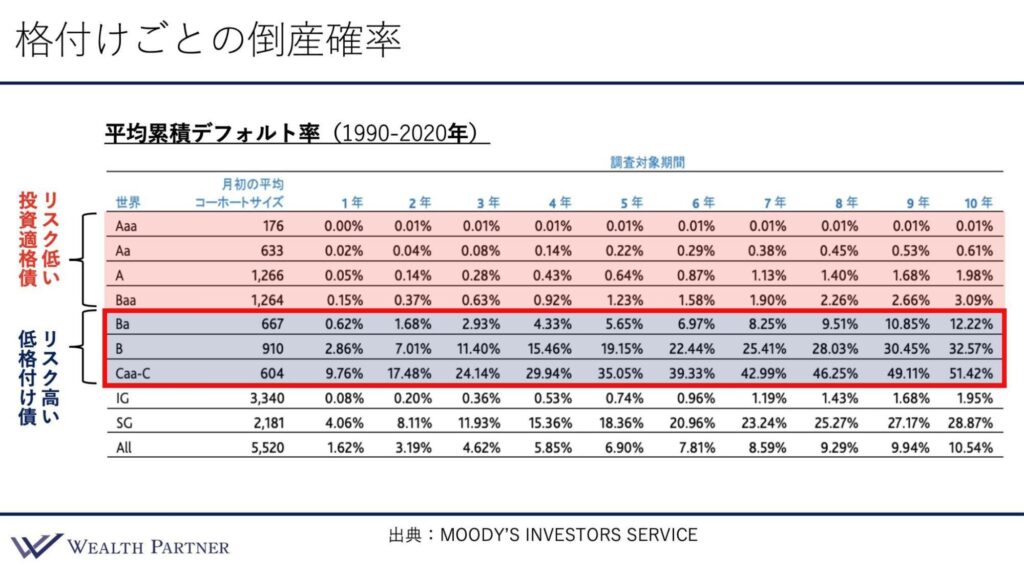

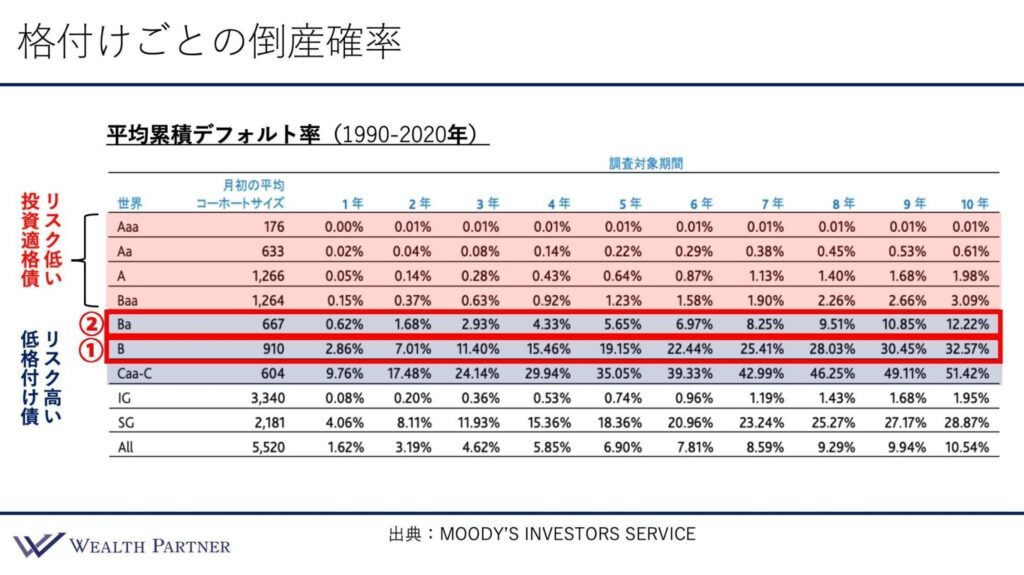

次は、低格付け債を説明するのに分かりやすい資料になっています。これも、たまに紹介するのですが、格付けごとの企業の倒産確率になっておりまして、格付け会社が出している過去30年くらいのデータになっております。

格付けごとに、その企業が何年間の間に何%の確率で倒産したというのを出しています。

上に行けば行くほど格付けが高く、下に行けば行くほど格付けが低くなっています。

この中で低格付け債に該当するのは、BB以下の債券になります。

BB以下の債券になると、期間が長くなればなるほど、企業の倒産確率は当然高くなります。

BBB以上の投資適格債、薄い赤になっているところと比較すると、やはり倒産確率はそれなりに高くなります。

では、ポートフォリオの利回りを高めるため、低格付け債全てに、どれだけでも投資してよいのかといえば、そんなことはありません。

当然、倒産確率が高くなるわけなので、この低格付け債の中のB(①)のところを見ていただきたいのですが、なかなか倒産確率が高いわけです。期間10年の債券だと10年の間に32%、つまり3分の1の会社が倒産するといわれてますので、ここまでの格付けが低い債券に投資するのはやはりリスクが高いわけです。

したがって、低格付け債といってもBB(②)、低格付け債の一番上の行だと5年で5.6%、10年で12%という倒産確率になりますので、ギリギリ許容できる範囲の倒産確率のリスクということができると思います。

こういう低格付け債を活用するとしても、BBくらいの格付けまでに止めておいて、その中でも財務状況がよいとか、業績がよいとか、そういう債券をポートフォリオに組み込んで、平均利回りを底上げしていくことが大事だと思います。

もちろん、低格付け債だけに投資するというわけではなく、劣後債も含めてポートフォリオの一部に組み込むという考えですので、その点をご留意いただければと思います。

これが、低格付け債に関する説明です。

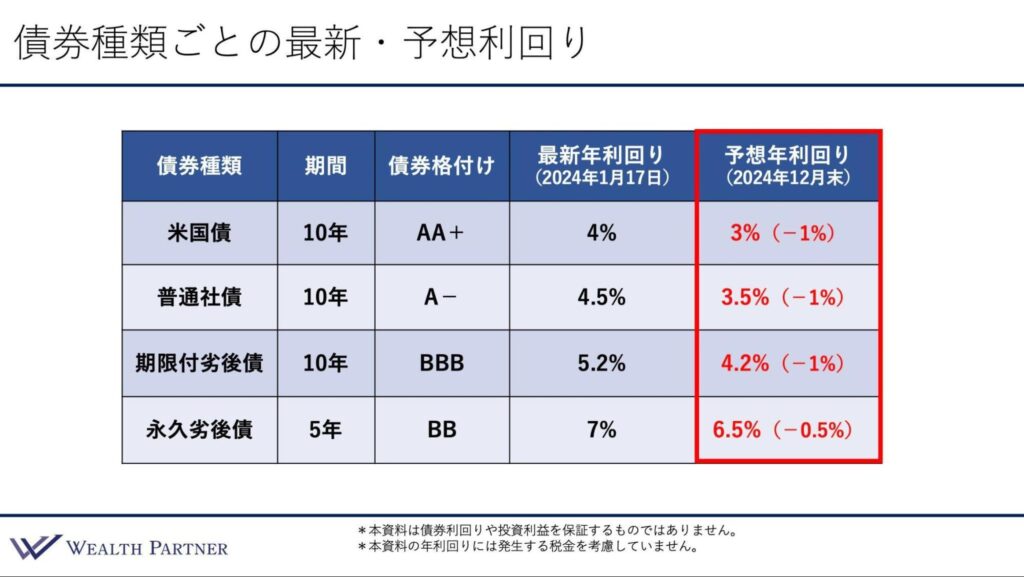

債券種類ごとの最新予想・利回り

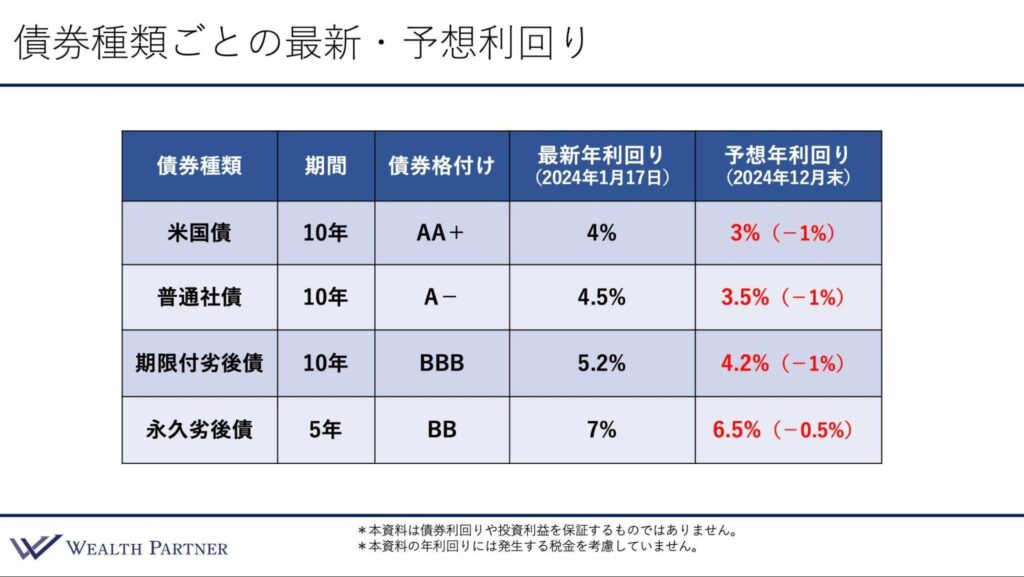

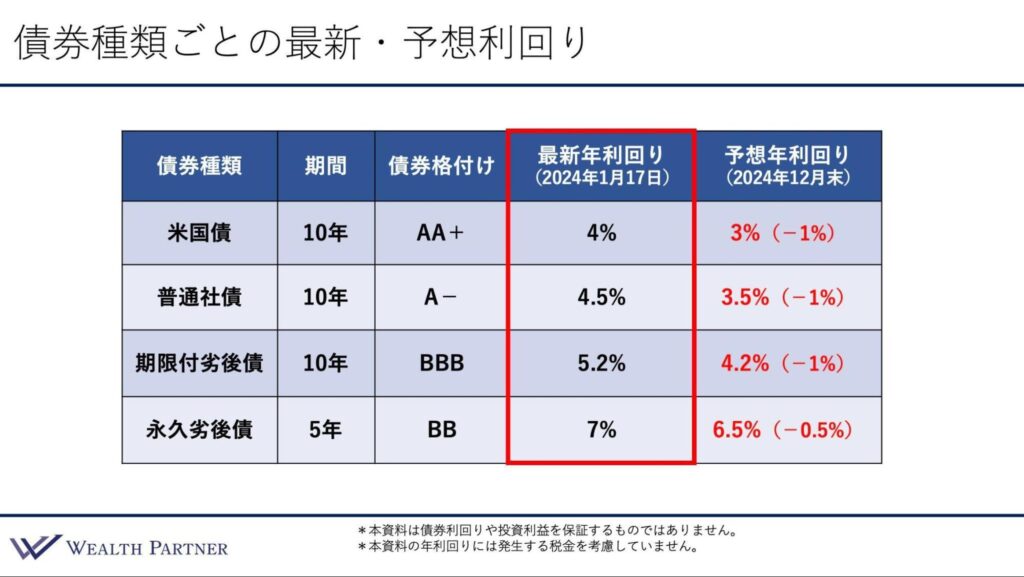

続いて債券種類ごとの最新の予想の予想利回りについて、簡単に紹介できればと思います。

こちらもよく紹介させていただく表なのですが、4行あります。一番上がもっとも安全性が高い米国債です。

2行目は普通社債、3行目が期間付劣後債、普通の満期がある劣後債です。一番下が永久劣後債、CoCo債も含む永久劣後債です。

これらの債券に、仮に期間を設定して格付けがこれくらいの債券だと、現在はどれくらいの利回りなのかというのが、右から2行目の最新年利回りになっています。

これは、1月17日時点のざっくりとした最新の利回りです。

米国債だと、現在ちょうど4%くらいの年利回りになっています。普通社債のA-の格付けの債券だと4.5%ぐらいです。期限付劣後債、BBBの格付けのもので大体5.2%くらい、CoCo債を含む永久劣後債、期間5年で債券格付けBBぐらいだと大体7%くらいというのが現行の利回りです。

これが2024年の12月末、今年の年末だとどうなるか。これはもう未来のことなので、どうなるか分からないので、私の個人的な予想ということでご理解いただきたいのですが、12月末の予想年利回りは一番右側です。

米国債で1%利回りが下がっています。政策金利が1.5%下がるといわれていて、そのまま1.5%下がらないと思うのですが、それでも政策金利低下の影響を受けて1%くらいは利回りが下がる可能性が高いと考えています。

そうすると、米国債は3%ちょっとくらいの利回りだという予想です。

普通社債と期間付劣後債も、同じぐらいの期間の債券だとすると、1%くらいずつ利回りが下がる可能性が高いと思います。

通常普通社債で3.5%、期限付劣後債で4.2%の利回りという予想です。

最後に永久劣後債ですが、期間が短いものが多いので、5年くらいのものだと、利回りで下がるイメージとしてはマイナス0.5%くらいかと思いますので、年末は6.5%くらいになっている可能性が高いと考えています。

したがって現在、2024年1月の状態だとすると、普通社債や期限付き劣後債だけでも平均の債券ポートフォリオの利回り5%を生み出すことは、そこまで難しくはないです。

永久劣後債などを組み込んでいくと、平均6%の利回りを作っていくことも決してできないわけではありません。

しかし、同じくらいの利回りを2024年12月末とか来年に作り出すことができるかというと難しくなると思います。

平均利回りで1%くらい低下していますので、今年の年末とか来年のどこかで債券ポートフォリオを組む場合は、下の2行の劣後債であったり、永久劣後債をうまく組み込むことによって、平均利回りを底上げしていって、5%以上の利回りを作っていくっていく必要があります。

多くの債券投資家の方にとって、目標の利回りというのは、やはり5%以上というのが多いと思いますので、そう考えると劣後債や永久劣後債を一部ポートフォリオに組み込んで、そのような水準の利回りを目指していくのが現実的になると思います。

米ドル債券ポートフォリオ設計

それでは実際に劣後債、CoCo債であったり劣後債を組み込んだ米ドル債券ポートフォリオの設計例をみていただければと思います。

こちらの債券ポートフォリオは、10の債券に分散投資していて、1債券3,000万円で総額3億円の債券ポートフォリオのイメージでみていただければと思います。

一番左側が発行体(①)なのですが、業種や国でいうと劣後債などを組み込んでるので、やはり金融機関が多くなります。

ヨーロッパの銀行であったり、アメリカの銀行とか、あとは日本の企業が発行してる社債になっています。

債券の種類(②)ですが、今回お伝えしてる戦略の重要な債券の種類に関してはこのようになっています。10債券中、5債券が劣後債といわれるカテゴリーの債券になっています。

その中でも、5債券の中の4債券を占めるのが、CoCo債と呼ばれる自己資本比率が一定の水準を下回ってしまうと元本が削減されてしまうという、特別な条件がついている債券なのですが、そういった債券が10債券中4債券含まれています。

10債券中、1債券が期限付劣後債という劣後債の中で一番リスクが低いといわれてる債券が組み込まれています。

10債券中5債券は、普通の社債、社債の中で一番リスクが低い債券ということなっています。

通貨(③)は全て米ドルで、金額(④)は1債券3,000万円、総額3億円となっています。

債券の格付けがその右側にあるのですが、2つ格付けがあって、企業そのものに付与されてるのが発行体格付け(⑥)で、その発行している債券に付与されてるのが債券格付け(⑤)になっています。

劣後債などは、その企業の発行体の格付けよりも、その債券の格付けの方がリスクが高いとみなされますので、債券格付けは低くなっているのが一般的です。

債券格付けの方が劣後債であることのリスクを加味しますので、債券投資において重要な要素になりますので、債券格付けの方を主に見ていきたいと思います。

そうすると、一番上から、BBフラットの格付けであったり、BBB-の格付けの債券が多いです。

期間ですが、10年前後以上になると、基本的に投資している期間が長くなるので、基本的に投資適格の債券にしています。A-とかBBB+、Aなどの格付けの債券が期間の長い物の中心になっています。

10債券の平均の格付けを出すと、BBB-という格付けになっていますので、債券ポートフォリオ全体の平均でいうと、ギリギリ投資適格のBBB-という格付になっています。

これが発行体格付けなると、劣後債が多いので発行体格付けは高くなり、平均でBBB+になっています。

次に期間、残存年数(⑦)は右側に名の列になっていて、短いものが多いです。

CoCo債などは、繰上償還のタイミングを残存年数としているのですが、繰上償還の期間が短いものが多いので、基本的に5年前後くらいまでの債券が多くなると思います。

したがって、2年とか4年、5年とか6年〜9年、期間10年以上のものだと、10年、18年、27年と10債券中の3債券になっています。

平均の残存年数がどれくらいかといえば、9年です。こういう劣後債であったりCoCo債をポートフォリオに組み込んでいくと、債券投資のリスク自体が高まるし、格付けも全体的に低くなりますので、やはり普通に組むよりは期間を若干短めにするというのが一般的な戦略になると思います。

最近紹介させていただいてる債券ポートフォリオに関しては、平均期間で10年以上のものが多いですが、今回はCoCo債や劣後債が多いということを考慮して、期間を10年以内平均で9年くらいで止まるような債券ポートフォリオになっています。

最後に一番重要な年利回り(⑧)です。

ここを高めるために劣後債などを組み込んでいるので、やはりCoCo債などの利回りは基本的に高く、8%とか6%〜7%台になっています。

後の普通社債や、期限付劣後債も低格付け債だったり劣後債なので、基本的に5%以上での利回りの債券が中心になっています。

この債券ポートフォリオ全体の平均利回りだと、6%ということになります。

今のアメリカ国債の利回りが4%ですから、それプラス2%の6%という利回りになっていますので、6%というのは、それなりに野心的な収益性、利回りということができます。

したがって、これくらいの利回りを得るためには、やはりCoCo債や劣後債を積極的に活用していって、債券ポートフォリオの半分くらいをこのように劣後債すれば、利回り全体を高めて6%を目指していける可能性も高いと思います。

まとめ

それでは、今回のテーマ「米金利低下に備えた米ドル債券の利回り向上2大戦略 【前編】」について、最後のまとめを行っていきたいと思います。

まとめポイントは4つあります。

劣後債・低格付け債を組み込み平均利回りを向上

1つ目は先ほどのポートフォリオを見ていただいたように、劣後債や低格付け債を組み込むことによって、債券ポートフォリオ全体の平均利回りを向上させるというのが、1つ目の戦略になるということです。

先ほどのポートフォリオも、今現在という前提であれば、アメリカの国債とか普通社債などで普通にポートフォリオを組むと、平均利回りが5%もいかない状況になるのですが、10債券中に劣後債を5つ組み込んだり、10債券中に低格付け債を3債券組み込むことによって、平均利回りを6%台に押し上げることが十分に可能だと思います。

今回のテーマのとおり、アメリカ金利が低下してきて、私が今年の年末予想してるようなイメージ通りで、米国債利回りや債券利回り全体が1%低下したとしても、あのように債券ポートフォリオを組めば、平均利回りで5%をキープしている形になります。

したがって、今年は劣後債や低格付け債をうまくポートフォリオの中で組み込んでいって、利回りを向上させるような戦略を考えていく必要があるのだろうと考えています。

信用不安、景気後退時はさらに高利回りのチャンス

2つ目のポイントです。信用不安が高まった時や、景気後退時はさらに高い利回りで投資できるチャンスということです。

これは格付けが高い普通社債だけでなく、劣後債や低格付け債を組み込むことによる特徴にもなります。

世の中の信用不安が高まった時というのは、例えば2023年のアメリカの銀行が倒産、または倒産するのではと不安になった時のような場合です。

あとは景気が後退する、景気が悪く結構長く続くという、景気後退っていうのですが、この信用不安や景気後退の時は、劣後債や低格付け債は価格が下がって、利回りが上昇する傾向にあります。

このようなタイミングで債券ポートフォリオを組むと、仮にアメリカの利回りが下がっていたとしても、その利回りが下がることによる債券価格の上昇、利回りの低下よりも、信用不安や景気後退の影響の方が大きい可能性があります。

このような時は、債券ポートフォリオでお伝えしているような状況よりも、さらに利回りが高い状態で投資できる可能性も考えられるので、これは劣後債や低格付け債をポートフォリオに組み込む一つの特徴だと思います。

CoCo債・低格付け債の銘柄選定は特に慎重に行う

3つ目のポイントです。やはり、CoCo債や低格付け債に関しては、一般的な格付けが高い債券や普通社債と比較して、特殊なリスクがあります。

低格付け債は、単純に倒産確率が高くなるだけなのですが、主に銀行が発行するCoCo債に関しては、自己資本比率が何%以下になると元本が削減されてしまうといった特別なオプションや条件がついていますので、やはり発行体や銘柄、その企業の財務状況の分析など、銘柄選定は特に慎重に行っていく必要があると思います。

IFAなどプロによる債券ポートフォリオ設計が必要

4つ目のポイントです。米国債や格付けが高いAとかAAなど、普通の企業に投資するのではなく、劣後債や低格付け債の場合、債券投資リスクが高くなるので、扱いが難しくなってきます。

自分でインターネットで購入できる劣後債は少ないのですが、ご自身の判断で投資するよりも、やはりIFAであったり証券会社など、債券の取り扱いに詳しいプロのアドバイザーに債券ポートフォリオをしっかり組んでもらい、銘柄選定と分散をしてポートフォリオ設計を行う必要性が高いと思います。

以上4つが、今回のまとめになります。

本日は、「米金利低下に備えた米ドル債券の利回り向上2大戦略 【前編】」というテーマでお届けしました。

次回は二つ目の戦略ということで、「米金利低下に備えた米ドル債券の利回り向上2大戦略 【後編】」という内容でお届けします。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中