皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

目次

はじめに

本日のテーマは、「医師が今、期間20年以上の米ドル債券に投資する理由」です。今、アメリカの金利が高く、米ドル債券投資をするにはよいタイミングです。とりわけ、すごく期間が長い債券に投資する医師の先生方が増えています。

具体的には、お金が返ってくるまでの期間(満期)が20年以上ある超超長期債に投資をしたいという医師の先生が最近増えてきています。そのような「期間が20年以上の債券だけで投資したい」「ポートフォリオを作ってほしい」というご要望をいただき設計することも増えてきました。そこで、なぜ今、医師の先生方が期間20年以上の米ドル債券に投資するのかという理由や、具体的に期間20年以上の債券だけでポートフォリオを設計した場合の設計例をお伝えできればと思います。

アメリカ10年国債利回りの推移(過去20年)

こちらが、アメリカ10年国債利回りの推移、過去20年のかなり長いチャートになっています。

こちらのアメリカ10年国債利回りは、全ての米ドル建て債券の金利の元になっています。この利回りの金利が高いと、皆さんが投資するような米ドル建ての社債等の利回りも高くなります。このチャートが、今回のテーマである、期間20年以上の米ドル債券に投資する理由そのものです。

これを見ていただくと分かるように、20年前の金利は4~5%程度でしたが、アメリカも国として成熟国になってきましたので、基本的には金利が低位で推移していました。リーマンショック以降で金利4%を超えるタイミングはありませんでした。直近では、コロナがあった2020年は1%を切り、アメリカ10年国債の利回りが0.数%の時代もありました。その後、コロナからの復活でリベンジ消費等があり、急激に金利が上昇したのは2022年です。コロナ明けで消費などが活発になったり、いろいろな資材の物価が上がったり、ロシアのウクライナ侵攻、原油価格の高騰など、いろいろなインフレが起こることで物価の上昇があり、それを抑えるために金利を抑えようとアメリカが政策金利を上げて、アメリカ10年国債利回りも上昇しているわけです。2020年から見ると、3年間でうなぎ上りでした。元々0.6%~0.7%でしたが、5%程度まで上がり、数年で4%以上アメリカの基準金利が上がっているので、すごいことではないかと思います。

では、今のアメリカ10年国債利回りの水準はいつぶりの高さなのでしょうか。チャートの点線を追っていただくと分かります。現在、2023年11月30日で4.3%の金利で、点線を追って同程度の金利なのは2007年10月です。今の金利の高さは16年ぶりということですので、基準金利だけで考えると、投資する債券の利回りは16年ぶりの高い利回りで投資できるタイミングであると言い換えることができます。

今の高い金利が当たり前なのかというと、そうではありません。今後下落していく可能性の方が皆さん高いと思っています。今は金利4%程度ですが、アメリカの実力を考慮すると、2010年~2020年の間が実力ではないかと思っています。中央値はどの程度かというと、2.5%~3%程度の10年国債の利回りがあったらいいと思っているので、そう考えると、今は4%を超えている状況ですから、今のうちに米ドル債券に投資した方がよいと考えるわけです。今ほどの水準はしばらくないだろうと考え、今の高い金利でできるだけ長期間、利回りを固定できるように、期間が20年や30年の長い債券に投資しようという発想に繋がっています。

実際に、来年からアメリカの金利が下がっていくだろうという予想が強くなっています。今年(2023年)10月には、長期金利も5%までいきましたが、その後、11月末からは下落傾向にあります。5%から足元では4.3%なので、0.7%程度アメリカ10年国債利回りが下がっています。それは、来年のアメリカの金利の低下を予想して、このように下がってきているので、急いで、今のうちに期間の長い債券に投資しておいて、今の高金利を長期間享受しようと医師の先生方も考え、期間が20年以上の米ドル債券に投資しているわけです。こちらが理由そのものになるのではないでしょうか。

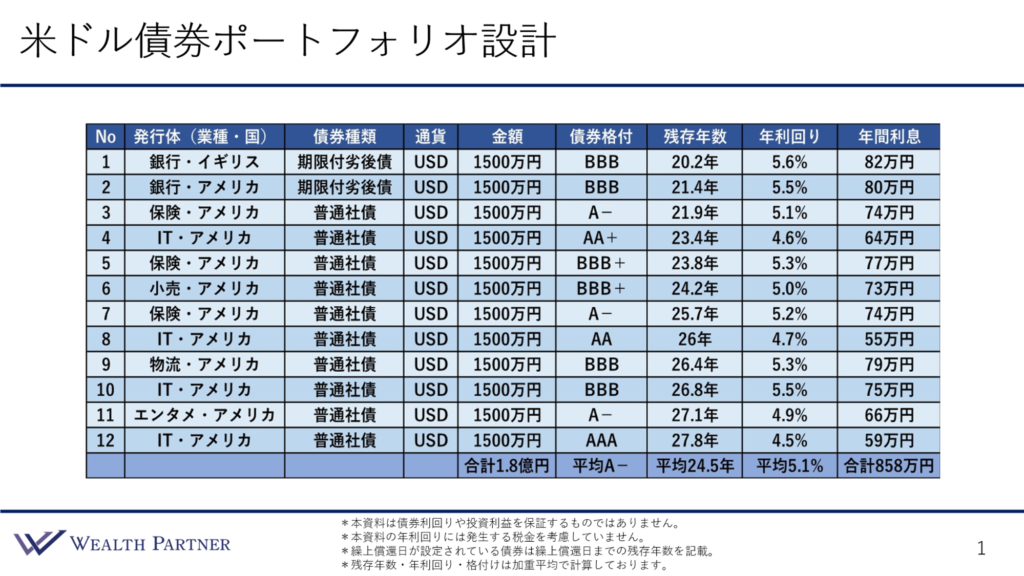

米ドル債券ポートフォリオ設計

期間20年以上の米ドル債券だけでポートフォリオを組むと、どのような設計が考えられるのか、こちらを見ていきましょう。

具体的に私たちがご提案やお手伝いをさせていただいているような米ドル債券のポートフォリオ設計です。左から、12債券に分散投資し、1債券1,500万円、債券ポートフォリオ全体で1.8億円になっています。

発行体の業種・国については、銀行・保険会社・IT・物流・エンタメの業種があり、割合としてはアメリカの会社が多いです。特徴としては、超長期債といわれる期間が20年以上の債券は、発行している会社の多くが米ドル建てということもあり、アメリカの会社が多くなります。ですから、カントリーリスクとして、アメリカが発行する企業に集中してしまいます。

債券種類は、劣後債が2つ、10債券が普通社債です。通貨は全て米ドル、債券格付けは概ねBBB、BBB+、A-、高いものではAAやAAAがあります。基本的に全て投資適格債になっており、高格付け債のポートフォリオといっても過言ではないと思います。債券ポートフォリオ全体の平均格付けはA-です。三菱UFJ銀行や日本のメガバンクの発行体格付けがA-なので、こちらの債券ポートフォリオ全体でいうと、日本のメガバンクに投資するのと同程度の信用リスクであると言えます。

残存年数は20年以上の債券に絞っていますので、いずれも長く、一番短い債券で20.2年、21年・23年・25年・26年・27年、一番長い債券で27.8年です。平均の残存年数は24.5年になります。平均で24.5年は相当長いです。長い債券がいいとご要望をいただかずに債券ポートフォリオを組む場合、大体十数年になると思います。ですから、このように「超長期債で長い間金利をロックしたい」というご希望があったからこそ組んだ債券ポートフォリオになります。

年利回りは5%前後の債券が多く、格付けが高いもので4%後半になります。平均利回りは5.1%です。年間に具体的に発生するインカムゲイン(利金収入)は、こちらの債券ポートフォリオ全体の合計で858万円になります。今の為替の水準が続いたとすると、円ベースでこの程度の利金が発生するという予想になっています。

このように期間20年以上の債券でポートフォリオを組み、1.8億円を、平均格付けA-で平均年利回り5.1%で毎年運用していけるわけです。基本的に債券ポートフォリオは、一度組んだら何かが起こらない限り、組み替えたり売買したりすることはありません。これを言い換えると、20年間何も手を加えなくても特段問題ない可能性が高いポートフォリオということができます。ですから、「お金が返ってきた時の再投資を考えたくない」「極端に忙しくて仕事のことだけを考えたい」「放ったらかしにしておきたい」という方にとっては、最適な債券ポートフォリオであると言えると思います。20年間何もせずに、平均年利回り5.1%、平均格付けA-で運用し続けられるわけですから、ご自身のお考えと合う方にとっては非常によい債券ポートフォリオではないでしょうか。

まとめ

本日のテーマである「医師が今、期間20年以上の米ドル債券に投資する理由」をまとめます。ポイントは4つあります。

ポイント1)16年ぶりの米高金利を見逃したくない

そのような考えを持っている医師の先生の多くは、16年ぶりの高金利を見逃したくないと考えています。アメリカはずっと低金利で、この程度の高い状況はありませんでした。米国債に投資して4%の利回りが得られるのは、16年ぶりほどになるので、今の状態でアメリカの期間の長い債券に投資しておきたいと考えているわけです。

ポイント2)来年には米金利が下がる可能性が高いと考えている

来年にはアメリカの金利が下がるという予想が強くなっています。それに伴い、アメリカの政策金利が下がり、アメリカ10年国債利回りも下がり、皆さんが投資するような米ドル債券の利回りも下がる可能性が高いと考えています。今の金利(4%前半)は異常に高く、通常は2~3%程度と考えている方が多いです。ですから、通常よりも高い金利の今の状態で、長期間(20年以上)利回りをロックして債券で運用していきたいと考えている方が多いわけです。金利が下がるので、当面このようなチャンスは来ないと思っているのです。

ポイント3)年利回り5%で20年以上ほったらかし運用できる

今の高金利の状態であれば、債券ポートフォリオ全体で平均の年利回り5%は難しくありません。平均年利回り5%で運用して、一番短い債券でも20.2年なので、20年以上放ったらかしで運用できます。極端に言えば、債券ポートフォリオを組んでから20年間何もしないこともできるわけです。特に、日々投資をチェックしたり、残高を確認したり、売ったり買ったりを考えることができないほどお忙しい医師の先生方にとっては、向いている運用方法と言えると思います。

ポイント4)高格付け債券の割合を高めて長期安定運用を目指す

最後は投資のポイントになります。期間が長い債券に投資することは、20年間、投資先の発行体(発行会社)のリスクを取り続けることになるので、それなりに格付けが高い、有名な会社に投資すべきかと思います。期間が10年ほどの債券ポートフォリオを作るよりも、より格付けが高い債券の割合を高めて、長期安定運用を目指すことをする必要があると思います。

先ほど見ていただいた債券ポートフォリオの例では、いろいろな格付けの債券がありましたが、全て投資適格債で、格付けが非常に高い債券が多いので、平均債券格付けはA-になっています。日本のメガバンクの発行体格付けの債券ポートフォリオと同等です。ですから、医師の先生が今求めている期間20年以上のドル建て債券は、その程度の格付けの高さで、できるだけ長期で安定的に運用することができ、考え方として合っていると思います。

本日は「医師が今、期間20年以上の米ドル債券に投資する理由」という内容でお届けさせて頂きました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中