皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

目次

はじめに

本日のテーマは、「事業会社にオススメの米ドル債券投資戦略【後編】」です。前編では、事業会社にオススメの米ドル債券投資戦略の基本的な内容について詳しくお話しさせていただき、この後編では、具体的な米ドル債券ポートフォリオの設計例、どういったポートフォリオに投資したらよいのかという具体的なお話を中心にさせていただきます。前編をお読みになっていない方は、後ほどお読みいただければと思います。

https://wealth-partner-re.com/wealthjournal/saiken-45/

事例①安定的に利益が出ていて、銀行の借入が少ない会社

事業会社の状況によって、債券運用が2パターン考えられます。パターンごとの米ドル債券ポートフォリオを具体的にお伝えします。

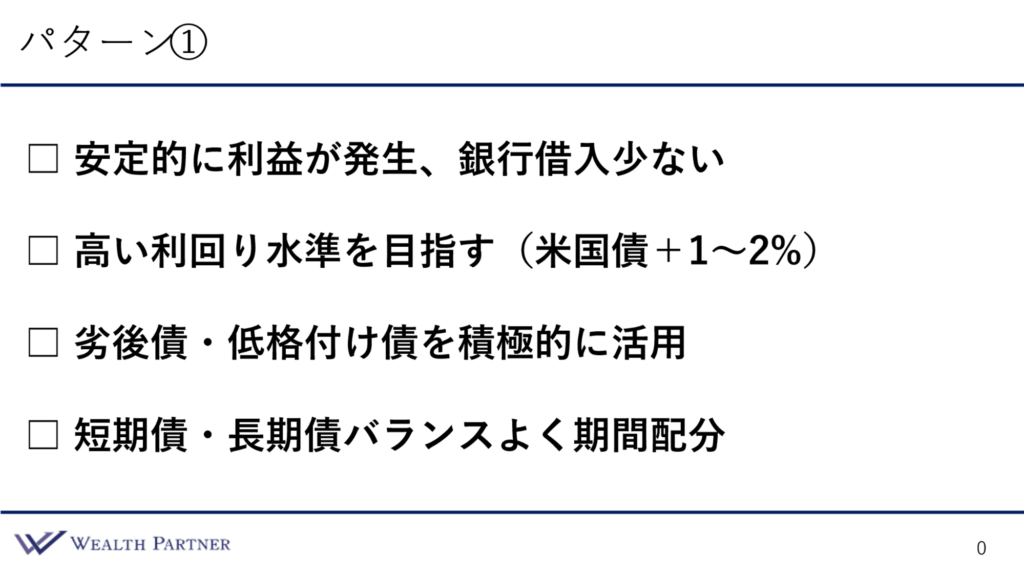

1つ目のパターンとして、安定的に利益が出ていて、銀行の借入が少なく、それほど外部の目を気にせず、万が一の損失もそこまで気にせず高い利回りを目指して運用していくことができる状態を前提とした会社をパターン①として、この会社に相応しい米ドル債券ポートフォリオからお伝えしていきます。このような前提の会社は、劣後債や低格付け債なども積極的に活用し、比較的高い利回りを目指します。期間は、短期債や中長期債をバランスよく配分するのがよいと思います。

米ドル債券ポートフォリオ設計例①

安定的に利益が出ている会社の米ドル債券ポートフォリオ設計例がこちらです。

2億円を債券運用する前提で、1債券に2,000万円ずつ、10債券に投資しています。発行会社が左の列で、業種と国を記載しています。業種は、銀行・保険会社・投資会社・自動車会社などバランスよく配分され、国はアメリカが多いですが、イギリス・日本・メキシコなど比較的分散されています。

その右の列の債券種類は、10債券中、普通社債が7債券、劣後債は3債券含まれています。全て米ドル建てで、債券格付けに関しては、BBやBB+などの低格付け債は10債券中2債券含まれています。それ以外は全てBBB-以上の投資適格債です。比較的BBBの格付けの債券が多いと思います。こちらの米ドル債券ポートフォリオ全体の債券の平均格付けはBBBになっています。劣後債がそれほど多くはないので、発行体の平均格付けもBBBになっています。

残存年数(債券の期間)は右側の列で、上から4年・6年・7年・9年・11年と、数年に一度ほど債券が返ってくるようになっています。一番長い債券で22年という期間です。債券の残存年数を平均化すると12.4年というポートフォリオになっています。

一番右側が年利回りです。債券によって利回りは当然異なりますが、比較的、格付けが低い低格付け債の利回りは高く、6.6%や7.1%となっています。債券によっては11%の利回りが出るものもあり、平均化すると6.5%という米ドル債券ポートフォリオ設計になります。

先ほどのパターン①のポイントにあるように、米国債+1~2%を十分達成するような収益性の米ドル債券ポートフォリオになっています。平均の債券格付けもBBBですので、決して低いことはなく、BBBであれば、かなり安定的に運用できるような債券の格付けになっています。適切に劣後債や低格付け債も利用しながら、比較的収益性が高い利回りを目指す、米ドル債券ポートフォリオになっていると思います。

事例②利益の水準が比較的不安定、銀行借入も多い会社

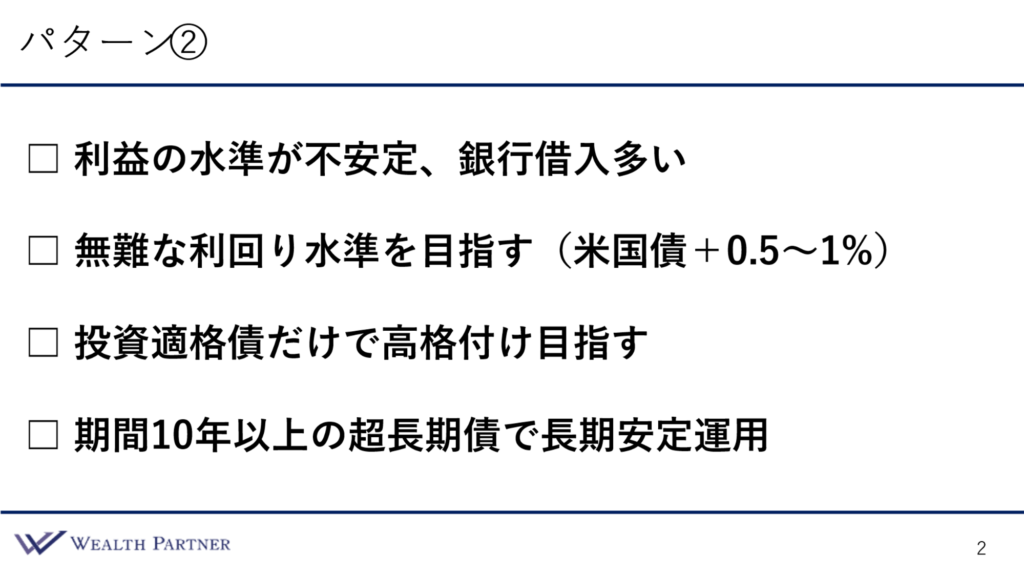

パターン②は、利益の水準が比較的不安定で、尚且つ、銀行借入も多い会社を想定した米ドル債券ポートフォリオになっています。

つまり、リスク許容度が低い会社なので、投資においても無難な運用をしていくべきであると考えます。ですから、債券は投資適格債(格付けが高い債券)だけで投資することや、期間が長めの債券に投資することで長期安定運用していくことを目指して運用していくべきではないかと思います。

米ドル債券ポートフォリオ設計例②

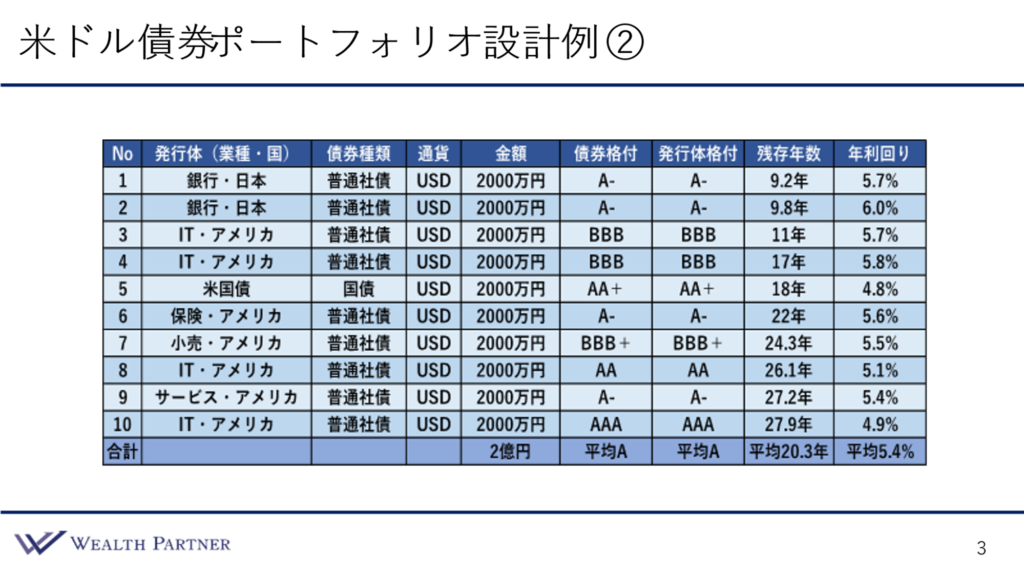

そういった考えに基づいて、利益水準が安定していない会社の場合、このような債券ポートフォリオ設計で運用していくのがよいと思います。

パターン①と同じように、合計の債券投資金額2億円でポートフォリオを作成し、1債券2,000万円で10債券に分散しています。発行体の業種もパターン①と同じようなイメージで、銀行・保険会社があり、アメリカのIT企業の割合が増えています。格付けが高い会社はアメリカのIT企業に多いですし、米ドル債券の発行会社もアメリカのIT企業に多いため、入れています。その他には、高格付けを目指していくこと、且つ、米国債の利回りが結構高まっていますので、米国債も一部入れています。

債券種類は普通社債と国債になっていて、劣後債は含まれていません。全て米ドル建てで、金額は1債券2,000万円です。債券格付けは高格付けを目指すので、基本的にはA-以上の債券が多くなっており、10債券中7債券、一番低い格付けの債券でもBBBになっています。格付けが高い債券はAA・AAA・AA+ですので、債券単体で見ても非常に高格付けであることがお分かりいただけるでしょう。こちらの債券ポートフォリオ全体の平均格付けはAになっています。Aは非常に格付けが高く、日本のメガバンク(三菱UFJ銀行や三井住友銀行)の発行体格付けはA-ですので、日本のメガバンクよりも一段階格付けが高い債券ポートフォリオに投資するというイメージを持っていただければと思います。発行体格付けの平均も、債券格付けと同じAです。

残存年数は、期間を長めに設計した方がよいとお伝えしましたので、基本的には9年以上で債券ポートフォリオを組んでいます。一番短くて9.2年、徐々に長くなっていき、一番長い債券は27.9年です。全体の平均は20.3年ですので、かなり残存年数は長めになっています。先ほどのパターン①の残存年数の平均は12.4年でしたので、それと比較しても平均20.3年はかなり長い残存年数と言えます。

一番右側の年利回りは、かなり格付けの高い債券に投資していますので、5%程度の年利回りの債券が多いです。平均化すると、全体で5.4%になります。先ほどのイメージでお伝えしたように、利益の水準が安定していない会社の場合、このように米国債+0.5~1%程度の利回りを目指して運用していくのがよいと思います。

このような債券ポートフォリオでは、平均格付けがA、平均残存年数が20年になりますので、かなり安定的にこちらの債券ポートフォリオの運用をできるだけ長期間を想定しながら運用していき、尚且つ、年利回りで毎年5.4%は利益を生み出すことができると思いますので、無理のない水準で、非常に安定的で有効な運用をしていくことができると思います。このような期間の長い債券は、今は世の中の金利がかなり高い水準ですが、金利が全体的に下がったりすると、キャピタルゲインが出ます。その債券の価格が上昇する可能性が高くなりますので、会社の状況によっては、一部債券を売却してキャピタルゲインを確定し、事業会社の利益の水準を調整してもよいと思います。

まとめ

本日のテーマである「事業会社にオススメの米ドル債券投資戦略【後編】」をまとめます。ポイントは4つです。

ポイント1)利益の安定性や銀行借入の多寡でリスク許容度を判断

先ほどは、パターン①と②に分けてご説明しましたが、事業会社の利益の安定性や銀行借入の多寡(多さ・少なさ)によって、その会社のリスク許容度を判断し、どのような債券ポートフォリオで運用するのかを決めていく必要があると思います。

ポイント2)許容度が高い場合は高めの利回り、期間は分散

利益がたくさん出ていたり、銀行借入がなかったりしてリスク許容度が高い場合は、高めの利回りを目指し、比較的格付けが低い債券や劣後債を活用し、期間を分散して短い債券と長い債券をバランスよく持つのがよいでしょう。

ポイント3)許容度が低い場合は無難な利回り、期間を長くとる

利益の水準が安定していない、銀行借入がたくさんある、自己資本比率が低いなどリスク許容度が低い場合は、絶対に無理をせず、無難な利回りを目指していくのがよいと思います。その代わりに、格付けをかなり高い水準のものだけに絞り、高格付けで、できるだけ長期の運用を目指し、安定的に運用していくのがよいと考えます。

今回は、リスク許容度によって運用する債券ポートフォリオのパターンを決めています。あくまでも客観的な数字だけを見て、そうした方がよいというオススメになっています。もちろん、オーナー様の考え方によって、高めの利回りを得たいのであれば、どのような会社の状況であっても、高めの利回りのポートフォリオで運用するのもよいと思います。また、会社が潤沢に利益が出ている状況であったとしても、「米国債中心で高格付けだけで運用したい」というご要望があれば、そのように運用していただいてもよいでしょう。あくまで客観的な数字だけで捉えてオススメをお伝えしていますので、その点はご留意いただければと思います。

ポイント4)万が一の売却に備えて流動性の高い債券だけ保有

個人とは違って、事業会社ですので、事業の状況、事業環境の変化、融資環境の変化によって、万が一売却するという事態は、個人の余剰資金で運用している時よりも可能性が高くなります。「万が一の売却」が可能性として少しあることは、常に考えていただき、できるだけ流動性が高い債券だけに投資して保有していただくのが基本的にはよいと思います。

最後の流動性に関しては、リスク許容度の高い・低いに関係なく、基本的に流動性の高い債券だけを保有して運用するのがよいわけです。ですから、格付けが低い、発行金額がそもそも少ない(数百億円程度の)債券や仕組債のような債券などの流動性が低い債券は、事業会社では保有しない方がよい可能性が高いということをご理解いただければと思います。

本日は「事業会社にオススメの米ドル債券投資戦略【後編】」という内容でお届けさせて頂きました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中