2025年の米国金利は転換点を迎える可能性が高く、米国債投資に注目が集まっています。現在の高利回りは魅力的な一方で、金利や為替の変動次第ではリスクも大きくなります。本記事では、米国債の役割や2025年の金利見通しを整理し、富裕層投資家にとって「最適な投資タイミング」と戦略的な資産運用のヒントを提示します。

米国債投資の基本と役割

米国債が「世界で最も安全な資産」と言われる理由

米国債は、世界の金融市場において「無リスク資産(risk-free asset)」と呼ばれる代表的な存在です。その最大の理由は、発行主体である米国政府の信用力にあります。米国は世界最大の経済規模と基軸通貨ドルを有し、財政赤字や国債残高が増加しても、理論上は自国通貨を発行することで返済が可能とする説もあります。この点から、デフォルトの可能性は低いとされ、世界中の金融機関や中央銀行が「最後の拠り所」として保有しています。

また、米国債は市場規模の大きさと流動性の高さにおいても他国の国債を圧倒しています。発行残高は40兆ドルを超え、世界最大の債券市場を形成しており、日々膨大な売買が行われています。これにより、投資家はいつでも売買可能であり、資金流動性を確保できるという安心感があります。加えて、国際的な金融機関や機関投資家が米国債を担保として利用することで、金融システム全体の安定性を支えているのです。

つまり「信用力」「流動性」「市場規模」の三拍子が揃っていることが、米国債が世界で最も安全な資産とされる所以です。

利回りの推移と過去比較:今は割高か割安か

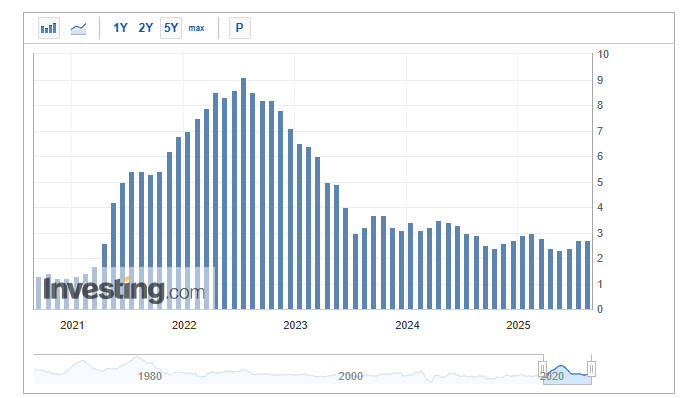

次に注目すべきは、米国債利回りの推移です。10年物米国債を例にすると、2008年のリーマン・ショック以降は長らく低金利時代が続き、利回りは2%前後を下回ることが一般的でした。その後、景気回復やFRBの利上げ局面では一時的に3%台に乗せたこともありましたが、2020年のコロナ禍では再び1%を割り込む歴史的な低水準を記録しました。

しかし、2022年以降は世界的なインフレ高進を受けてFRBが急速に利上げを実施したことで、10年債利回りは一時5%近くまで上昇。これは過去10年以上ではほとんど見られなかった水準であり、富裕層投資家にとっては「ドル建てで安定的に高い利回りを確保できる希少な局面」となっています。

過去比較で考えると、利回りが1%〜2%だった時期と比べて、現在の4%台は相対的に「割安」な水準と見ることもできます。もちろん、金利がさらに上昇すれば債券価格は下落しますが、長期的に見れば「今の水準は投資妙味がある」と判断できるのです。

歴史的に振り返ると、利回りがピークに達した局面で米国債を購入した投資家は、その後の利下げ局面で大きなキャピタルゲインを得ることができました。つまり、現在の高金利環境は、インカム収入とキャピタルゲインの両面から魅力的なタイミングと言えるのです。

富裕層ポートフォリオにおける役割

富裕層が資産運用を考える際、米国債は「安定の核」として重要な役割を果たします。資産3億円、10億円といった規模になると、株式や不動産といったリスク資産だけに偏ることは危険です。市場の急落や不動産価格の調整局面で資産全体が大きく毀損する可能性があるからです。

その点、米国債は定期的に利息収入(クーポン)が得られるため、キャッシュフローの安定性を高めることができます。特に、長期債を保有することで、将来にわたり予見可能な収入を確保できることは大きな安心材料です。さらに、米国債は株式や不動産と価格変動の相関が低い傾向にあるため、ポートフォリオ全体の分散効果を高め、リスク調整後リターンを向上させる効果もあります。

実務面では、例えば資産10億円規模のポートフォリオであれば、米国債を20〜30%組み入れることで、リスクを抑えつつ安定的な収益を確保する戦略が考えられます。これにより、株式市場の下落局面や為替の乱高下に直面しても、資産全体の耐久力を維持することができます。

また、ドル建て資産を保有すること自体が通貨分散の効果を持ち、円資産に偏ったポートフォリオのリスクを低減する点も重要です。特に円安局面では、為替差益も享受できる可能性があり、円資産のみで運用する場合と比べて優位性が生まれます。

安全資産とはいえリスクは存在する

もっとも、米国債が「安全資産」とはいえ、リスクが全くないわけではありません。富裕層が押さえておくべき注意点を整理します。

- 金利変動リスク

債券価格は金利の上下と逆向きの関係にあります。FRBが想定以上に利上げを継続した場合、米国債価格は下落し、一時的な含み損を抱える可能性があります。特に長期債ほど価格変動が大きいため、投資期間とリスク許容度を考慮することが不可欠です。 - 為替変動リスク

米国債はドル建て資産であるため、為替の影響を大きく受けます。円高が進行すると、ドルベースで得られる利息や償還金が円換算で目減りする可能性があります。為替ヘッジを活用するか、資産全体で為替変動リスクをどの程度許容するかを設計する必要があります。 - 流動性の確保

米国債は流動性が高いとはいえ、金利上昇局面で売却を余儀なくされると損失確定につながります。資金需要に応じた満期構成(ラダー戦略)を組み、計画的に保有することが重要です。 - インフレリスク

名目利回りが高くても、インフレ率がそれを上回れば実質的な利回りは低下します。米国債だけに依存せず、インフレヘッジ効果のある資産(不動産やコモディティ)と組み合わせることが望まれます。

2025年の金利動向とマーケット見通し

FRBの政策金利動向:利下げ局面の可能性

2025年の米国金融政策は、世界の投資家にとって最重要テーマの一つです。2022年から続いた急速な利上げにより、政策金利(フェデラルファンド金利)は5%台という歴史的な高水準に到達しました。その結果、インフレ抑制には一定の成果が見られたものの、景気減速や信用市場への負担も強まっています。

2025年のFRBは「利下げサイクルへの転換」が焦点となるでしょう。すでにインフレ率はピークアウトの兆しを見せており、消費者物価指数(CPI)はかつての9%近い水準から大きく低下し、3%前後で推移しています。FRBが目標とする2%には依然届いていないものの、「インフレ率の鈍化傾向」が確認できる中で、政策当局は引き締めスタンスを和らげる必要に迫られる可能性があります。

ただし、利下げのタイミングは極めて慎重に見極められます。景気が底堅く推移すればFRBは高金利を長期維持する「高止まりシナリオ」を選択し、逆に雇用や消費が急速に冷え込めば想定以上のペースで利下げを進めることもあり得ます。つまり2025年は「利下げはあるが、そのペースと規模は不透明」というのが現状の市場コンセンサスです。

インフレ・雇用・経済成長率など主要指標の影響

金利動向を占う上で、インフレ率・雇用統計・経済成長率は欠かせない指標です。

インフレ率

エネルギー価格や地政学リスクによる供給制約が再燃すれば、インフレは再び加速する恐れがあります。特に2025年は大統領選を経た政策不透明感や、関税・貿易摩擦の影響も見込まれ、物価動向は予断を許しません。FRBが利下げに踏み切るかどうかは、インフレが2%目標にどの程度接近するかに大きく依存します。

雇用統計

米国の労働市場は依然として強さを保っています。失業率は4%前後で安定しており、賃金上昇率もインフレを支える要因の一つです。ただし、金利高止まりの影響で企業の設備投資や採用活動に慎重さが出始めており、雇用の鈍化が顕在化すればFRBは緩和に傾きやすくなります。

経済成長率

米国GDP成長率は、2024年の3%前後から2025年には2%を下回るとの予測もあります。高金利による住宅市場の冷え込みや企業の資金調達コスト増加が影響しているためです。一方で、AIやインフラ投資といった構造的な成長要因が下支えする可能性もあり、成長シナリオは二極化しています。

これらの指標が複合的に作用することで、2025年の金融政策は「柔軟な判断が繰り返される年」になると見込まれます。

長期金利の見通しとドル円為替への影響

政策金利の動向は短期金利に直結しますが、投資家にとって重要なのは長期金利、特に10年物国債利回りの見通しです。

2025年の10年債利回りは、4%台で推移しています。市場はFRBの利下げ期待を織り込みつつも、財政赤字の拡大や国債供給増加を背景に、利回りが簡単には下がらないとの見方が根強いです。つまり、長期金利は「下がりにくく、上がりやすい」バイアスを持ちつつも、経済減速が強まれば4%を割り込む余地もあります。

ドル円相場への影響も見逃せません。日米金利差は為替の最大のドライバーであり、FRBの利下げが進めば円高圧力が強まります。ただし、日本も金融緩和からの脱却途上にあり、金利上昇余地は限定的です。結果としてドル円は「160円近辺を天井に、140円前後まで円高が進む可能性がある」というのがベースシナリオでしょう。

富裕層にとっては、ドル円相場が米国債投資のリターンを大きく左右するため、為替ヘッジの有無を戦略的に判断することが不可欠です。特に長期債を保有する際は、為替変動による影響が累積的に効いてくるため、資産全体の通貨バランスを見極める必要があります。

予測の不確実性と急激な変動リスク

マーケット見通しを語る際に忘れてはならないのは、「予測は常に不確実である」という点です。

過去を振り返れば、リーマン・ショック、コロナ危機、ウクライナ戦争など、誰も予測し得なかった事象が金融市場を大きく揺るがしました。2025年も例外ではなく、大統領選後の政策変更や、地政学的リスク、国際的な金融不安などによって、金利や為替が急変動する可能性があります。

投資家が取るべきスタンスは「一点予測に賭けないこと」です。利下げが早まるシナリオと遅れるシナリオ、インフレが沈静化するシナリオと再燃するシナリオ、それぞれのケースに備えた分散戦略が求められます。具体的には、短期・長期の米国債を組み合わせる、為替ヘッジと非ヘッジを併用する、あるいは現金比率を一定程度確保して柔軟に動ける体制を整えるといった方法です。

米国債投資の適切なタイミングをどう判断するか

金利ピークアウト局面での投資妙味

米国債投資において最も重要な判断軸の一つは、「金利がいつピークアウトするのか」という点です。債券価格は金利が上昇する局面では価格が下落し、逆に金利が下がり始める局面では価格が上昇します。したがって、金利のピークアウトを捉えることは、米国債投資でリターンを最大化するための大きなチャンスとなります。

過去の局面を振り返ると、1980年代のボルカーFRB議長による高金利政策や、2000年代初頭のITバブル崩壊後の利下げ局面など、いずれも「金利が下がり始めた直後」に米国債を購入した投資家は、インカム収入に加え大きなキャピタルゲインを得ることができました。

2025年は、インフレ沈静化の兆しと景気減速の組み合わせにより、「利下げサイクル入り」が強く意識される可能性があります。つまり、政策金利がピークを打ったタイミングを見極められれば、今後数年にわたり安定した収益と値上がり益を同時に狙える局面にあるのです。

早すぎても遅すぎても機会損失につながる可能性

もっとも、タイミングを狙いすぎるのは大きなリスクを伴います。金利がまだ上昇している局面で米国債を購入すれば、含み損を抱える可能性があり、逆に利下げ局面に完全に入ってから投資した場合には、すでに魅力的な利回りではないことがあります。

富裕層投資家が陥りやすいのは、「最高のタイミングを待ちすぎる」ことです。市場は常に先を織り込み、完璧な底値や天井を捉えるのは不可能に近いものです。特に米国債市場は世界最大規模の機関投資家が参加しており、情報の織り込み速度は非常に速くなります。したがって、あまりに慎重に待ち続けると、結局は高利回り局面を逃してしまうリスクがあるのです。

一方で、焦って全額を一度に投入するのも危険です。金利の先行きは不確実であり、短期的には想定外のインフレ再燃や政策変更によって市場金利が再上昇する可能性もあります。重要なのは「機会損失を避けつつ、リスクを分散させる」姿勢です。

短期国債 vs 長期国債の使い分け

投資のタイミングを考える上で、短期国債と長期国債をどう使い分けるかも重要です。

短期国債:インカム重視

米2年債や5年債といった短期国債は、金利変動に対する価格変動リスクが比較的小さいため、安定的に利息収入を得たい投資家に向いています。特に現在のように政策金利が高止まりしている局面では、短期国債で4〜5%台の利回りを確保できるため、「安全かつ高利回り」を享受できる魅力があります。

また、短期国債は満期までの期間が短いため、再投資の機会が多く訪れます。もし数年以内に金利が下がる局面が訪れれば、短期国債を満期償還後に長期債へ乗り換えることで、キャピタルゲインのチャンスを狙うことも可能です。

長期国債:キャピタルゲイン狙い

一方、10年債や30年債といった長期国債は、金利が下がり始めた局面で大きな価格上昇を期待できる資産です。たとえば10年債利回りが5%から3%へ低下すれば、債券価格は大幅に上昇し、インカム収入とキャピタルゲインの両面で恩恵を受けられます。

ただし、長期債は金利上昇時の価格下落リスクが大きいため、投資判断には慎重さが必要です。富裕層ポートフォリオでは、短期債でインカムを確保しつつ、長期債を一部組み込むことで「攻守のバランス」を取るのが合理的な戦略といえます。

分散的な投資タイミングの重要性

米国債投資のタイミングを考える際、最も重要な考え方は「一度にまとめて投資しない」ことです。

金利がピークアウトしたかどうかは事後的にしかわからず、どの局面も不確実性を伴います。そのため、数回に分けて投資を行う「時間分散」を取り入れることが賢明です。たとえば、資産の一定割合を今すぐ短期債に振り向け、残りは数カ月ごとに段階的に長期債へ配分していくといった方法です。これにより、金利変動のリスクを平均化し、機会損失を抑えることができます。

また、分散は「時間」だけでなく「銘柄・満期・通貨」にも適用すべきです。短期・長期の組み合わせに加え、為替ヘッジの有無やドル建て以外の通貨建て債券を併用することで、より強固なポートフォリオを形成できます。

富裕層にとって重要なのは、米国債投資を単発の売買と捉えるのではなく、資産全体の安定性を高める長期的な設計の一部として位置づけることです。

富裕層に求められるポートフォリオ戦略

株式・不動産・オルタナティブとのバランスの取り方

富裕層にとって資産運用の本質は、「守りと攻めの両立」にあります。資産が数億円を超えると、単純な利回り追求だけでなく、資産全体の安定性・流動性・相続設計まで含めた総合的な戦略が不可欠です。そのため、米国債のような安全資産だけではなく、株式、不動産、オルタナティブ(ヘッジファンド、PEファンド、コモディティなど)とのバランスを取ることが求められます。

株式は高い成長リターンを狙える一方で、ボラティリティが大きく、相場急落時には資産全体の毀損リスクとなります。不動産は安定した賃料収入とインフレ耐性を持ちますが、流動性が低く価格調整局面では回復に時間を要します。オルタナティブ投資は一般に株式や債券との相関が低いとされ、分散効果をもたらしますが、運用の透明性や手数料負担が課題です。

こうした資産の特徴を踏まえると、米国債は「安定の核」として全体の基盤を形成し、その上に株式や不動産でリターンを狙い、オルタナティブで補完する構造が理想的です。

米国債を「安定の核」としつつ他資産との組み合わせを検討

米国債は、富裕層ポートフォリオにおける「安定の核」となります。定期的な利息収入を生み、リスク資産が値下がりする局面で資産全体の変動を緩和する効果を発揮します。

ただし、米国債だけに依存するのは危険です。インフレが長期化した場合、実質利回りが低下する恐れがあるため、他の資産クラスとの組み合わせが不可欠です。

- 株式:AI、再生エネルギー、医療など成長分野への投資でキャピタルゲインを狙う。

- 不動産:インフレヘッジ効果や安定収入源。海外不動産を加えることで通貨分散も可能。

- オルタナティブ:ヘッジファンドで下落耐性を高め、プライベートエクイティやベンチャーで非公開市場の成長を取り込む。

- コモディティ(金・原油など):地政学リスクやドル安局面のリスクヘッジ。

米国債を基盤に据えながら、各資産の強みを活かして相互補完させることが、富裕層の資産を守り育てるうえで重要になります。

実際の組み入れ例:資産10億円規模のケーススタディ

ここで、資産10億円を保有する投資家を例に、実際の組み入れイメージを考えてみましょう。

ケーススタディ(モデルポートフォリオ例)

- 米国債(短期+長期):30%(3億円)

→ 高利回り確定とキャピタルゲインの両面を狙う - 株式(日本株+米国株):35%(3.5億円)

→ 成長力のあるセクターに分散投資 - 不動産(国内外の賃貸・商業物件):20%(2億円)

→ 安定的なインカム収入とインフレ耐性を確保 - オルタナティブ(ヘッジファンド・PE・コモディティ):10%(1億円)

→ 分散効果とリスクヘッジを補完 - 現金・流動資産:5%(0.5億円)

→ 市場急変時の備えや投資機会の即応資金

このような配分であれば、米国債がポートフォリオ全体の安定性を担保しつつ、株式や不動産で成長力を確保、さらにオルタナティブでリスク分散を行うという立体的な設計が可能です。

また、同じ10億円でも投資家の性格や事業背景によって最適解は変わります。事業でリスクを取っている経営者なら債券比率を厚めに、不動産をすでに多く保有している資産家なら不動産比率を抑え、その分株式やオルタナティブを増やすなど、資産全体の状況に応じた調整が必要です。

米国債一本足打法ではなく全体設計を

米国債は確かに安全性が高く、富裕層にとって頼れる資産です。しかし「一本足打法」で米国債に偏重してしまうと、思わぬリスクにさらされる恐れがあります。

- インフレ長期化 → 実質利回り低下

- ドル円の急激な変動 → 円建て資産価値の目減り

- 財政赤字拡大 → 米国債需給の悪化による利回り上昇圧力

こうしたリスクに対応するためには、ポートフォリオ全体を俯瞰して設計する視点が不可欠です。米国債はあくまで「安定の核」であり、それを中心にしながら他の資産をどう組み合わせるかが富裕層投資の肝となります。

また、リスク資産が大きく値上がりした局面ではリバランスを行い、米国債比率を引き上げることでリスクを抑制するなど、定期的な見直しも求められます。

まとめ

米国債投資は、金利や為替の動向を見極めて「最適なタイミング」を待つのではなく、計画的に段階的に組み入れていく姿勢が求められます。現在の金利水準は魅力的ではあるものの、金利や経済の先行きを完全に読み切ることは不可能です。だからこそ、短期・長期の米国債を分散的に取り入れ、リスクを平準化しながら安定的なリターンを追求することが重要になります。

ただし、市場環境は常に変化し、予測不能な要因が突発的に影響を及ぼすことも少なくありません。投資判断を個人で抱え込むのはリスクが高く、富裕層の資産家ほど、専門家の助言を取り入れる価値は大きいと言えます。IFA(独立系ファイナンシャルアドバイザー)やプライベートバンクといったプロに相談することで、最新の市場分析やオーダーメイドの資産設計を得ることができます。投資を成功に導くためには、信頼できる専門家との連携が不可欠なのです。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中