目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「富裕層の有価証券担保ローン完全攻略#2【使い道】」です。今回は、有価証券担保ローンシリーズの2回目ということで、使い道編です。有価証券担保ローンで調達した資金をどのように使っていく方が多いのか、その使い方や事例をお話しします。

アジェンダ

こちらは、有価証券担保ローンシリーズの全体のアジェンダです。第1回で基本編をお伝えしていますので、今回は2回目で使い道をお話しします。

基本編では、有価証券担保ローンの特徴として借入金の資金使途が自由であるので、何に使ってもいいということに触れました。今回は、実際はどのようなことに使われている富裕層の方が多いのか、使い道のお話ができればと思います。使い道についてはセオリーとして、主に3通りあります。それについて、資産配分も交えてお伝えしていきましょう。

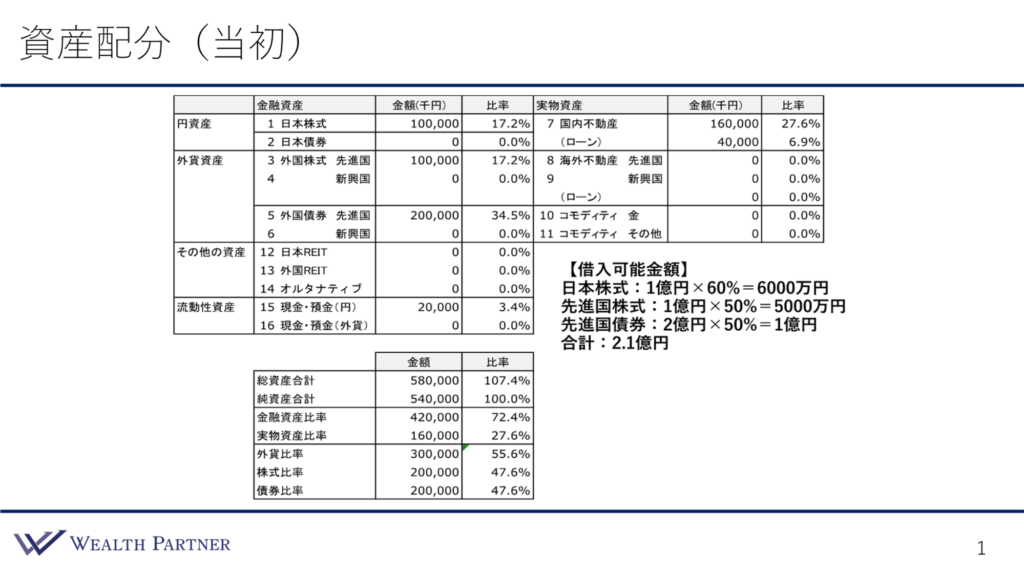

資産配分(当初)

実際にこのような資産配分の方がいて、このような金融資産を担保にしてお金を借り、その資金をどのように使っていくのかを見ていただくのが分かりやすいと思います。こちらの資産配分シートを使いながら、有価証券担保ローンを使うとどのローンが増え、金融資産が増えたかを見ていただきながら確認していきます。

このケースの方は、日本株式を1億円、先進国の株式を1億円、先進国の外国債券を2億円分保有しています。この合計4億円の有価証券を担保にローンを組むことになります。

借入可能額は右下にあり、日本株式が1億円の場合、掛目が60%ですので6,000万円、先進国株式が1億円の場合、掛目は50%ですので5,000万円、先進国債券が2億円の場合は、掛目が50%ですので1億円借りられます。このように保有している金融資産、有価証券を担保にした時の借入可能額を合計すると、2億1,000万円になります。

これをフルで借りてしまうと、担保にしていた資産が下落した時に担保割れになってしまいますので、余裕を持って借入する方が多いわけです。借入可能額は2.1億円ですが、今回は1.5億円を借入したとして考えていきます。

有価証券担保ローンで借入した1.5億円をどのように使うことが基本的に多いのか、今回はセオリーについてお話しします。主に3通りの使い道が多いと思いますのでご説明しましょう。

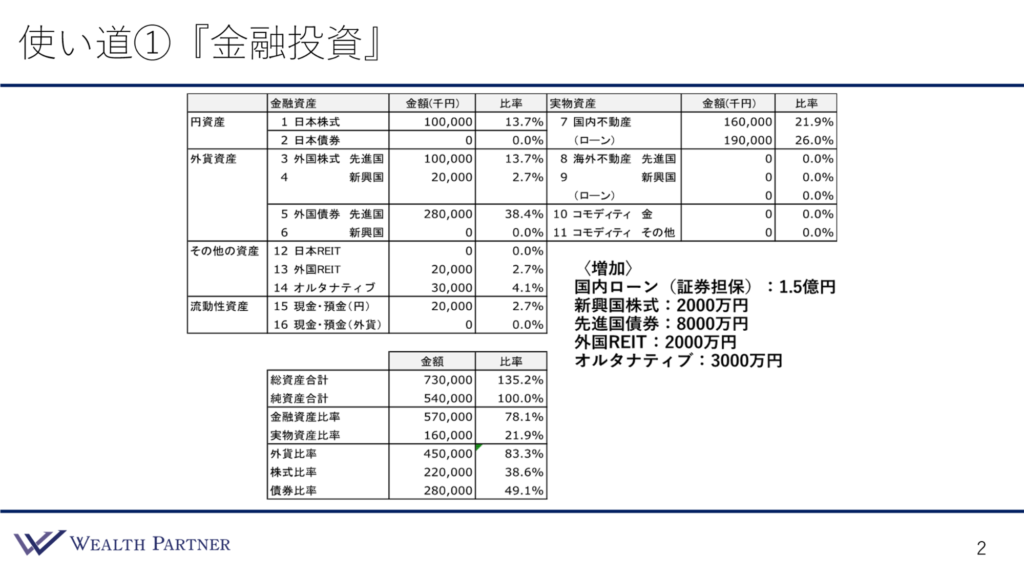

使い道①『金融投資』

金融投資に使う方が一番多いと思います。有価証券を担保にしてお金を借りて、金融資産に投資する方が結構多いです。

こちらは例として挙げている再配分案です。右下に増加させる資産があります。有価証券担保ローンによって、国内ローンを1.5億円借入したことにします。増えている分は、資産配分シートの右上の国内不動産の下のローンが元々4,000万円でしたが、1.5億円増えて1億9,000万円になっています。ですから、1.5億円のキャッシュが増え、それを金融資産に再配分しているイメージになっているわけです。

元々持っていなかった新興国株式に2,000万円、元々持っていましたが、プラスアルファで先進国債券に8,000万円、そのほか、外国REITに2,000万円、オルタナティブに3,000万円投資し、1.5億円の再配分をしています。

この再配分のイメージは、いろいろな考え方で何に投資されるかをその方が自由に決めることができます。しかし多くの場合、金融に再投資する際は、借りたお金で投資するので、安全性が高く、利金が安定的に入ってくることをイメージして、米ドルを中心とした先進国債券を中心に投資することが多いと思います。

金融投資の場合、米ドル建てを含めた先進国債券、プラス、資産分散効果を求めて、持っていなかった資産クラスへの再配分というパターンが基本的には多いです。この事例でも、8,000万円の半分強の借入金は債券に投資し、残りの7,000万円に関しては元々持っていなかった資産クラスに分散して投資しています。

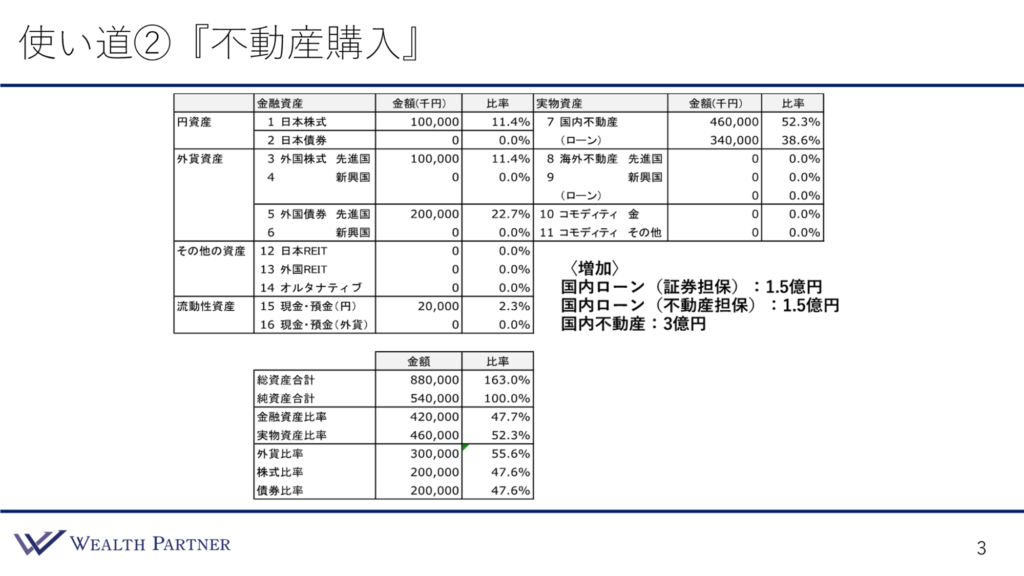

使い道②『不動産購入』

2つ目に多い使い道は不動産購入です。不動産購入を原資にすることが結構あります。不動産と言っても、投資の不動産なのか、住むための自宅、実需の不動産なのかがありますが、どちらもあります。自宅の頭金にすることもあれば、不動産投資の頭金にすることもあるので、まとめて不動産購入としました。

資産配分の増減のイメージは、右下の<増加>にあります。証券担保ローンの国内ローンで1.5億円増えています。これを不動産投資の頭金にするわけです。この頭金でプラスで購入する不動産を担保にして1.5億円の不動産担保ローンを組みます。そうすると3億円になりますので、3億円分の国内不動産投資や自宅を購入する形の資産の再配分になっています。

このように不動産自体の不動産担保ローンが効きますので、ローンを組んで投資することはできます。しかし、どうしても頭金の部分は元々あったお金で投資する必要がありますので、その部分を有価証券担保ローンで金融を担保にして借入して頭金に充て、手出しなしで不動産に投資することができるのです。このような使い方をする方も非常に多いです。

使い道③『緊急資金』

緊急資金は、必要になるかどうかはその時になってみないと分かりませんが、必要になる時は急に必要になるわけです。急に必要になる資金のことを、私が緊急資金と呼んでいます。

例えば、経営者の方が事業に損失が出てしまい、急にキャッシュが必要になった場合の資金にしたり、相続して富裕層になった方が、資産の相続が終わって相続税を申告し、その後に税務調査が入り、追加で相続税の納税が必要になった場合の資金にしたりするケースがあります。このように急に資金が必要になり、想定外のことが起こってお金が必要になることもあるわけです。

特に経営者や会社オーナーは、そのような時のために「いつでもローンを組めるようにしておきたい」「お金を借りられるようにしておきたい」という方が結構多く、緊急資金的な使い方をされる方が多くいらっしゃいます。

持っている金融資産は流動資産なので、売却してそれを使うという考えがあるかもしれませんが、保有している金融資産を売却したり、ポートフォリオを変えたりするのは、基本的にしたくないと思う方が多くいらっしゃいます。運用している金融資産は有価証券のままにして、それを担保にお金を借り、緊急時にはそのお金で対応することができれば非常に良いと思うわけです。

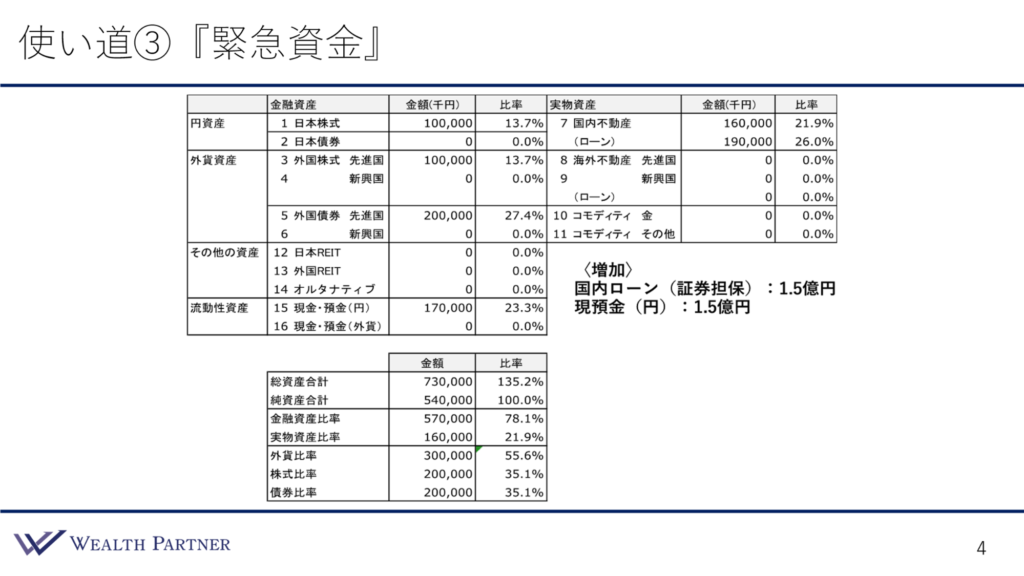

こちらの資産配分シートをご覧ください。緊急資金を使用した資産配分は右下にあります。お金が必要になった時に、国内の証券担保ローンで借りて1.5億円増え、それが現預金に入ります。1.5億円プラスされた現預金と、元々あった2,000万円、トータルで1.7億円を使って、緊急に事業に必要になったら事業費用に充て、納税が必要になったら納税することに使用します。

その他に多いのは、会社売却したり、上場株をまとまった金額売却したりする上場会社オーナーや未上場会社オーナーの方などです。翌年、譲渡益課税を利益の20%納税しなければならないので、1億円や2億円納税しなければいけないこともあります。しかし、運用に関しては、売却時の5億円を元手にそのまま運用し、翌年の納税のタイミングに、1億円の納税が必要なら、有価証券の5億円を担保にして1億円借りて納税資金に充てるというような使い方をされる方がいらっしゃいます。

まとめ

今回の「富裕層の有価証券担保ローン完全攻略#2【使い道】」をまとめます。ポイントは4つです。

ポイント1)王道の使い道は金融投資や不動産購入の原資

王道の使い道は、借りた資金を金融資産に投資したり、不動産購入の原資にしたりすることが基本的に多いと思います。

ポイント2)金融投資は安全性が高い先進国債券中心

使い道が一番多い金融投資に使う場合は、借りたお金でレバレッジをかけて投資することになりますので、安全性が高い先進国債券を中心に投資するのがよいでしょう。プラスアルファあるとすれば、今保有していない資産の割合を増やして、資産全体のバランスを取って資産配分をする、資産分散効果を得て資産配分するのが基本戦略になります。

ポイント3)不動産購入は不動産担保ローンとの組み合わせ

不動産購入の場合は不動産担保ローンを使いますので、それと併用することが多いです。例えば、不動産担保ローンで不動産の物件価格の6割を賄えるとしたら、証券担保ローンでは頭金に必要になる4割を賄い、手元資金なしで併用して不動産を購入するという使い方が多いと思います。

ポイント4)経営者や相続富裕層は緊急資金の用途も多い

経営者や相続で富裕層になった方、事業で必要になった方、追加で納税する必要になった方など、緊急資金的な用途でこの有価証券担保ローンを使う方が多いです。

本日は「富裕層の有価証券担保ローン完全攻略#2【使い道】」という内容でお届けさせて頂きました。#3は【リスク管理】です。このような有価証券を担保にしてお金を借りて投資する際は、投資リスクも伴いますので、それを詳しくご説明します。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中