はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。本日のテーマは「2025年を制する米ドル債券投資戦略」と「2025年米ドル債券ポートフォリオの3つのモデル設計例」について解説していきます。1つ前の記事では「米ドル債券利回りの現状と2025年の見通し」と「米ドル円の現状と2025年の見通し」について解説しております。

2025年を制する米ドル債券投資戦略

2025年を制する米ドル債券投資戦略のまとめです。戦略は4つあります。

戦略1)米国債4%以上・社債4.5%以上の利回りを目指す

米国債であれば4%以上、普通社債であれば会社が発行する債券で4.5%以上の利回りを目指すことを基本戦略とするのが良いと考えます。2025年は高い利回りが続く可能性がある一方で、利回りが上下する場面も予想されます。たとえば、3%を切るタイミングや、4%を超える、あるいは4%中盤に達するタイミングもあり得る中で、米国債が4%以上、普通社債が4.5%以上という基準を意識し、そのタイミングで投資を行える準備を整えることが重要だと考えます。これが1つ目の戦略で、債券利回りの投資基準に相当します。

戦略2)残存期間を長くし高利回りを長期間固定

残存期間をできるだけ長く設定し、高い利回りを長期間固定することが大切です。現在の利回り水準は非常に高いため、このチャンスを逃さないためにも、長期の残存期間を持つ債券を選ぶことが有効です。トランプ大統領が再選した場合でも、その景気刺激策がどれだけ持続するかは不明であり、次期大統領の政策次第で状況が変化する可能性もあります。そのため、4%という高い利回りを活用するためには、15年から20年程度の長期債券を中心にポートフォリオを構築することが望ましいでしょう。

たとえば、単独で米ドル債券を1本や2本選ぶ場合でも、長い期間の債券を選ぶべきです。また、複数の債券を組み合わせたポートフォリオを作成する場合も同様で、さまざまな残存期間の債券を組み合わせつつ、平均の残存期間を15年から20年程度に高めることを目指します。これにより、現在の高利回りを長期間享受できる設計が可能となります。

戦略3)不確実性に備えリスク管理と分散を徹底

具体的には、トランプ大統領の政策による影響が企業や業界ごとに異なることを念頭に置く必要があります。政策の恩恵を受ける企業もあれば、逆に倒産リスクが高まる企業も出てくる可能性があります。特に、業績が悪化する可能性がある企業や業界については、発行体の選別を慎重に行い、投資金額を抑えるなどの対応が必要です。また、1社や2社に集中するのではなく、10社から20社程度に投資を分散することでリスクを軽減することが求められます。このように、発行体の選別とリスク分散を徹底することで、より強固なポートフォリオを構築することが可能です。

戦略4)円金利上昇を考慮しレバレッジ米債投資は自制

米ドル債券を担保に金融機関から資金を借り、その資金でさらに米ドル債券に投資する、いわゆるレバレッジを用いた投資についての考え方です。2025年以降は、これをできるだけ控えることが望ましいと考えます。その理由として、2025年から本格的な円金利の上昇が始まると予想されていることが挙げられます。日本は諸外国と同様にインフレが進んでおり、インフレの抑制のために日銀は金利を引き上げる必要性を感じています。ただし、2024年のように少し金利を上げただけで市場が大きく下落したため、すぐに金利を引き上げられない状況にあります。それでも、中長期的には金利を引き上げる方向に動く可能性が高いと見られています。

こうした中で、借入金利、つまり円金利が上昇すると、レバレッジをかけた場合のコストも増加します。例えば、現時点では証券担保ローンの借入金利が約1.5%程度ですが、2025年にはこれが0.5%上昇して2%に、2026年にはさらに0.5%上昇して2.5%になる可能性があります。一方、米ドル債券の利回りが4.5%であると仮定すると、その差は3%となります。しかし、金利が上昇するにつれて、この利回り差が縮小し、レバレッジをかけた投資のメリットが薄れてしまいます。

さらに、円で資金を借りて米ドル債券に投資する場合、外貨建て資産の比率が大幅に増加します。これにより、為替リスクや金利リスクが増大し、投資全体のリスクが高まる結果となります。こうした状況を踏まえると、2025年以降はレバレッジを用いた米ドル債券投資はリスクとリターンが見合わない可能性が高く、控えるべきと考えられます。

2025年を制する米ドル債券投資戦略の概要をまとめると、2025年はアメリカの高金利が継続する可能性が高いため、米国債に投資する際は利回り4%以上、普通社債では4.5%以上を目指すべきです。また、できる限り残存期間が長い債券を選ぶことで、高い利回りを長期間固定することが重要です。

さらに、リスク管理においては、債券の銘柄選別や分散投資を徹底することが求められます。発行体の信用力を慎重に見極めつつ、複数の債券に投資することでリスクを分散させることが重要です。一方で、円金利が上昇する可能性を考慮し、レバレッジを用いて借入資金で米ドル債券に投資する手法は避けるべきです。

以上が、私が考える2025年を制する米ドル債券投資戦略です。

2025年米ドル債券ポートフォリオの3つのモデル設計例

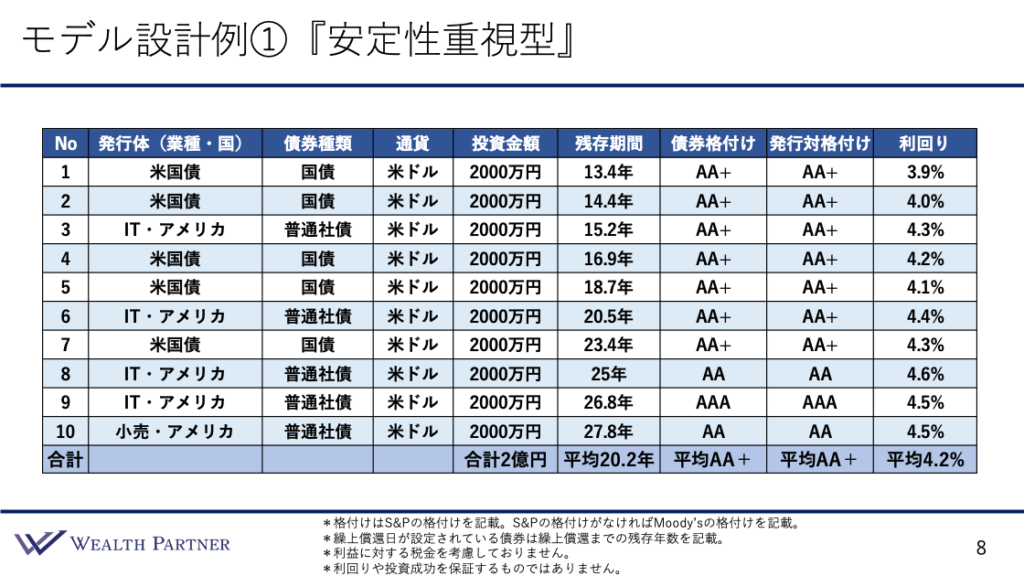

モデル設計例①『安定性重視型』

2025年の米ドル債券ポートフォリオの3つのモデル設計例は、2025年を制する米ドル債券投資戦略を基に構築していますが、投資される富裕層の方々のご要望や考え方に応じて柔軟に調整する必要があります。そのため、ニーズ別に3つのポートフォリオを作成しましたので、ご自身の状況や目的に合ったものを参考にしていただければと思います。

設計例1つ目の債券ポートフォリオは、『安定性重視型』のモデルです。このポートフォリオは、保守的な運用を希望する方や安定性を重視する富裕層に適しており、その特徴を以下に説明します。

このポートフォリオは10本の債券で構成され、発行体は米国債が5本、企業債(普通社債)が5本含まれています。企業債は主にアメリカのIT企業が多く、一部に小売業の債券も含まれており、リスクの低い国債と安定性の高い普通社債で構成されています。

投資額は1債券あたり2000万円、合計2億円です。残存期間は13.4年から27.8年と長期債が中心で、平均残存期間は20.2年と非常に長めに設定されています。この長期債主体の構成により、現在の高い利回りを長期間享受することが可能となっています。

格付けは非常に高く、米国債は「AA+」、企業債は「AAA」や「AA」などで、最低格付けでも「AA」です。ポートフォリオ全体の平均格付けは「AA+」で、安全性の高い設計が特徴です。

利回りは米国債で約4%、企業債では4%前半から中盤となり、平均利回りは4.2%です。現在の高金利状況を反映し、安定性を保ちながらも十分な収益性を確保しています。

要点をまとめると、1つ目は米国債と高格付けの社債だけで運用する保守的なポートフォリオです。この設計は、利回りや収益性よりも安定性や安全性を重視する富裕層、例えば医師などの方に適しています。平均年利回りは4.2%で、現在のアメリカの金利水準の高さを反映しており、高格付け債としては非常に良好な数字といえます。

このポートフォリオの特徴として、10年以下の短期債を排除し、13年以上の長期債のみで構成されています。平均残存期間は20.2年で、現在の高利回りを長期間享受できるよう設計されています。例えば、最短の13年間は4.2%の利回りで運用を続けることが可能であり、長期投資として十分な利益を見込めます。

また、格付けが非常に高い債券のみで構成されており、最低でも「AA」の格付けが付与されています。そのため、長期保有に伴う倒産リスクはわずかに増加するものの、全体として高い安全性が維持されています。この設計により、長期投資を行う際の破綻リスクを最小限に抑えながらも、安定した運用が可能です。

以上が、モデル設計例の1つ目『安全性重視型』の概要です。

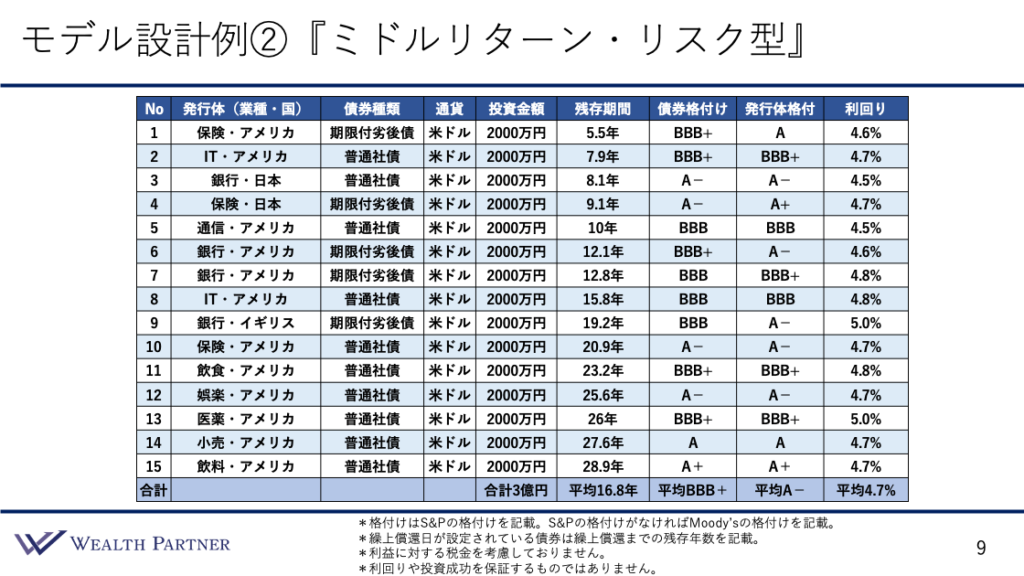

モデル設計例②『ミドルリターン・リスク型』

こちらは、米ドル債券ポートフォリオのモデル設計例2つである『ミドルリターン・リスク型』です。このポートフォリオは、『安定性重視型』に比べて若干のリスクを許容しつつ、高い利回りを追求する設計となっています。リターンとリスクのバランスを重視する投資家に適したモデルといえるでしょう。

このポートフォリオは15本の債券で構成されており、リスクを取る分、分散投資が進んでいます。発行体は保険会社、銀行、IT企業、飲食、娯楽、医薬、小売など多岐にわたり、国別ではアメリカが中心ですが、日本やイギリスの発行体も含まれています。これにより、幅広い業種と地域で分散効果を高めています。

債券の種類は、15本中10本が普通社債、残り5本が期限付劣後債です。劣後債は倒産時の返済順位が低い分、利回りが高い特徴を持っています。すべて米ドル建てで、1本あたりの投資金額は2000万円、合計3億円のポートフォリオです。

残存期間は5.5年から28.9年と幅広く分散され、平均残存期間は16.8年です。この構成により、1年から2年に1回程度、債券が償還される仕組みとなっており、金利変動の影響を抑える効果が期待できます。

格付けは「BBB」以上が中心で、「A-」や「A+」の債券も含まれています。発行体の平均格付けは「A-」となっており、信用性の高い企業の債券で構成されています。

利回りは4%中盤から5%の債券が多く、平均利回りは4.7%です。

要点をまとめると、普通社債と期限付劣後債を組み合わせ、投資適格債(BBB-以上)で構成された比較的安全性の高い設計となっています。平均利回りは4%後半、債券格付けは平均BBB+で、優良企業が発行する債券のみで構成されており、多くの富裕層投資家が求めるリスクとリターンのバランスを重視した、最も需要の高いポートフォリオです。

残存期間は平均16.8年で、『安定性重視型』より短めですが、それでも一般的な残存期間(10年前後)よりは長めに設定されています。長めの債券をポートフォリオに加えることで、高い利回りを長期間維持する設計がなされています。さらに、数年に1回債券が償還される仕組みのため、金利が低い状態で再投資を行うリスクを抑える効果があります。この設計により、金利変動の影響を受けにくいポートフォリオとなっています。

以上が、モデル設計例の2つ目『ミドルリターン・リスク』の概要です。

モデル設計例③『高利回り追求型』

最後の設計例である3つ目『高利回り追求型』は、その名前の通り、ミドルリターン・リスク型よりもさらにリスクを取り、高い利回りを追求した設計となっています。ポートフォリオは20本の債券で構成されており、ミドルリターン・リスク型に比べて5本増加しており、より幅広く分散されています。

このポートフォリオの発行体は投資会社、銀行、石油関連企業など多岐にわたり、国別ではアメリカが中心ですが、フランス、日本、イギリスなどヨーロッパや日本の企業も含まれています。債券の種類はさらに多様化しており、全体の約半数が普通社、残り半数が劣後債で構成されています。劣後債には、期限付劣後債、満期のない永久劣後債、さらに銀行が発行するCoCo債(自己資本比率が一定の水準を下回ると元本が失われるリスクを伴う条件付き劣後債)が含まれています。

投資金額は1本あたり3000万円、合計6億円のポートフォリオです。残存期間は2.6年から27.1年と幅広く分散されており、平均残存期間は13.9年となっています。『安定性重視型』や『ミドルリターン・リスク型』よりも短めの設定です。これは低格付けやリスクの高い債券を多く含むため、保有期間を短くして倒産リスクを軽減する工夫がなされています。

格付けについては、No,1~No,3の債券が低格付け「B」で、それ以外は投資適格債となっています。平均格付けは「BBB」で、発行体の平均格付けは「BBB+」となっており、リスクを伴う設計です。

利回りは4%後半~6%まで幅があり、平均利回りは5.3%と高水準です。

要点をまとめると、このポートフォリオは利回りを重視し、低格付け債やCoCo債(リスクの高い劣後債)を組み合わせた設計です。残存期間を短めに設定しつつ、多様な発行体でリスクを分散することで高い利回りを追求しています。経営者やリスクを許容できる投資家にとって魅力的な選択肢です。

以上が、モデル設計例3つ目『高利回り追求型』の概要です。

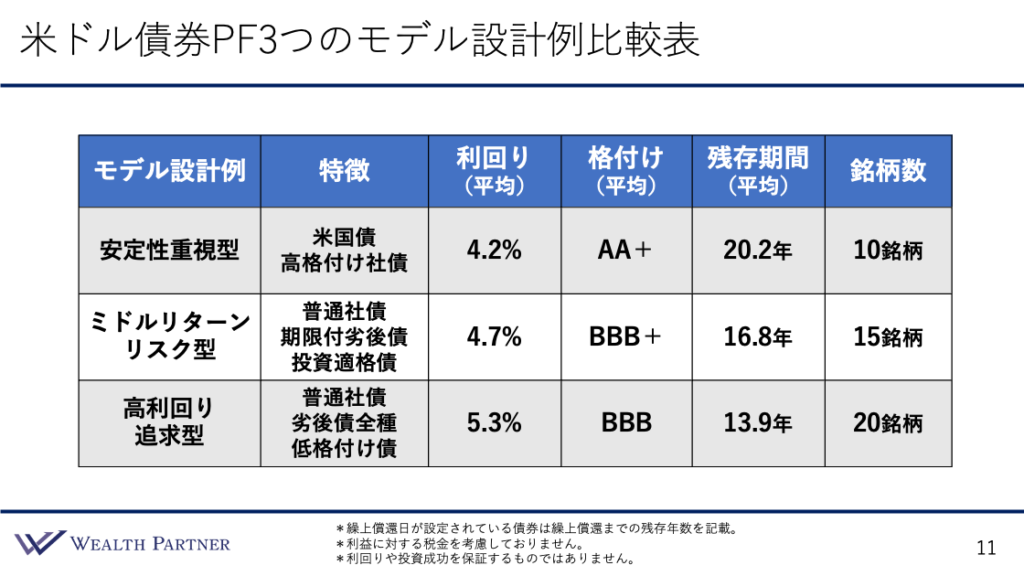

米ドル債券PF3つのモデル設計例比較表

ここまで、2025年の米ドル債券ポートフォリオに関する3つのモデル設計例をご紹介しました。それぞれの設計例について、自分に適した選択を判断しやすくするため、3つの設計例を比較した表を作成しました。この表を参考に、『安定性重視型』、『ミドルリターン・リスク型』、『高利回り追求型』の中から、自分に合ったポートフォリオを確認していただければと思います。

比較表には、各設計例の特徴、利回り、格付け、残存期間、銘柄数などの平均値がまとめられています。たとえば、安全性を最優先し、利回りが4%程度で十分と考える方には『安定性重視型』が適しています。一方、利回りを4.5%以上求める場合は『ミドルリターン・リスク型』、さらに高い利回りを求める場合には『高利回り追求型』を選ぶことが推奨されます。

ただし、利回り5%程度を目標とし、格付けを「BBB+以上」に限定したい場合など、『ミドルリターン・リスク型』と『高利回り追求型』の間で迷うことも考えられます。その場合には、設計例の要素を組み合わせ、利回りを5%程度に調整しつつ、格付け条件を満たすポートフォリオを構築することが可能です。

さらに、この表を活用して工夫する方法として、設計例ごとのリスクに応じて残存期間や銘柄数を調節することが挙げられます。たとえば、安全性が高い設計例の場合は、残存期間を長めに設定し、高い利回りを長期間固定することが望ましいです。一方、リスクが高い設計例では、倒産リスクを軽減するために残存期間を短めに設定するのが適切です。また、格付けが高い場合は10銘柄程度の分散で十分ですが、格付けが低くなるほど銘柄数を増やし、特定銘柄の倒産による影響を抑える工夫が重要です。

まとめ

では、今回のテーマ、「2025年米ドル債券ポートフォリオの3つのモデル設計例」をまとめます。ポイントは4つです。

ポイント1)米債新黄金時代の投資チャンスを見逃すな

「米債新黄金時代」が到来する可能性についてです。2022年から2024年にかけての黄金時代は一旦終息しましたが、2025年以降はトランプ大統領の政策による景気回復や需要拡大を背景に、新たな黄金時代が訪れる可能性が高いと考えています。この投資チャンスを逃さないことが重要です。

ポイント2)残存期間を長くして高利回りを長期固定しろ

「残存期間」をできるだけ長く設定し、高い利回りを長期間にわたって固定することの重要性です。

ポイント3)不確実性に備えリスク管理と分散を徹底する

利回りや期間が魅力的である一方で、不確実性が高まる点への備えも重要です。トランプ大統領の政策によって恩恵を受ける企業もあれば、倒産リスクが高まる企業も出てくる可能性があります。したがって、債券の銘柄選別やリスク管理、分散投資を徹底することが求められます。

ポイント4)自分だけのワガママ米債ポートフォリオを設計しろ

これは特に2025年だからというわけではなく、常に意識すべき考え方です。個別債券、いわゆる生債券を活用することで、自分だけのオンリーワンのポートフォリオを作成できることが最大の魅力です。ETFや他の金融商品とは異なり、自分の目的や夢、人生目標を達成するために、完全オリジナルのポートフォリオをこだわりを持って設計することが望ましいでしょう。

本日は、「2025年米ドル債券ポートフォリオの3つのモデル設計例」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中

をリバランスする富裕層が増えている理由-300x158.jpg)