目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回のテーマは、「米ドル債券の投資タイミングで迷わなくなる秘訣をお伝えします」です。

多くのお客様から「米ドル債券に投資したいが、タイミングが分からない」とのご相談をいただきます。「今投資すべきか、見送るべきか」と迷っているうちに、半年から1年が経過してしまう方も少なくありません。そこで今回は、米ドル債券の投資タイミングに迷われている方が、スムーズに判断できるようになるための秘訣や考え方をお伝えしたいと思います。

▼今回の内容はYouTubeでご覧いただけます

米10年国債利回りと米ドル円の推移(過去3年)

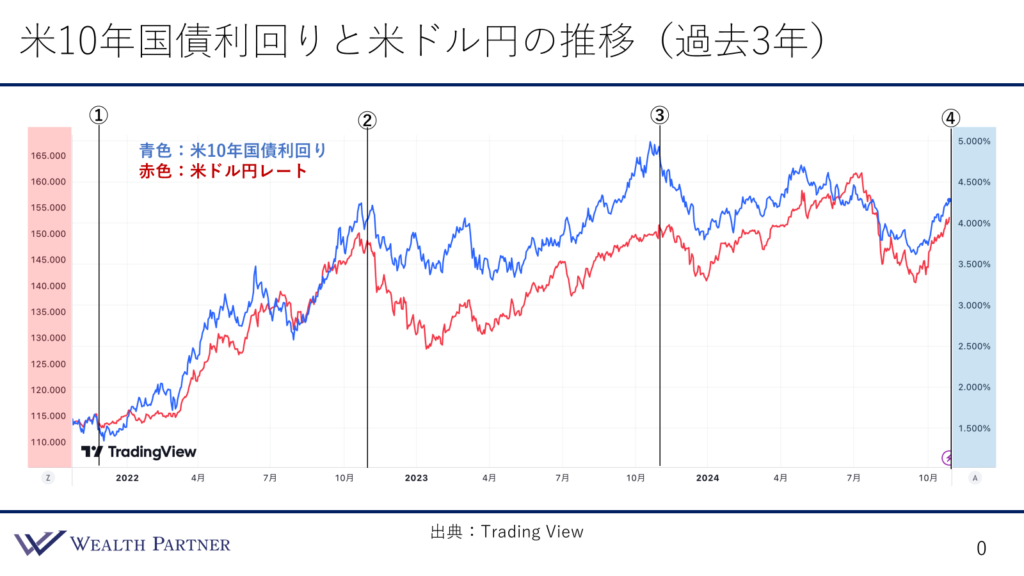

米10年国債利回りと米ドル円の推移(過去3年)をもとに、今回のテーマである「米ドル債券の投資タイミングで迷わなくなる秘訣」をご紹介します。以下のチャートをご覧ください。

こちらは、米10年国債利回りと米ドル円の推移(過去3年)を示したチャートです。米10年国債利回りは、すべての米ドル債券の利回りの基準となります。この利回りが上昇すると米ドル債券の利回りも上がり、逆に下がると全体の利回りも下がります。

青のチャートが米10年国債利回り、赤が米ドル円の推移を示しています。このように、米10年国債利回りと米ドル円のレートは基本的に連動しており、米10年国債利回りが上がると米ドル高に、逆に利回りが下がると円高に向かう動きが見られます。タイミングによってはチャートが多少乖離することもありますが、基本的には似た動きをしていることが確認できます。

米ドル債券に関しては、基本的に「米10年国債利回り(青)」と「米ドル円(赤)」の2つの尺度が重要です。この2つの水準を把握することが、大切な考え方となります。10年国債の利回りが高く、米ドル円が安い、つまり青いチャートが上にあり赤いチャートが下にあるタイミングが投資に適していることをご理解いただけるかと思います。

ただし、冒頭でもお伝えしたように、米10年国債利回りと米ドル円レートは基本的に連動します。利回りが高い時は米ドル円も高く、利回りが低い時は米ドル円も安くなるため、両者の水準はトレードオフの関係にあります。つまり、一方が有利な時はもう一方が不利になる関係にあるため、どのタイミングで投資しても同様の結果になることが多いです。このような考え方を理解していると、投資タイミングに迷わずに済むでしょう。

ただし、利回りが高く米ドル円が比較的安い時、つまり青いチャートが上にあり赤いチャートが下にあるタイミングで投資するのが理想的です。例えば、①2021年10月、②2022年10月、③2023年10月、④2024年10月といった、米10年国債利回りと米ドル円のチャートが乖離しているタイミングを比較すると、③2023年10月末が最も有利と言えます。この時点では、利回りが比較的高く米ドル円がそれほど高くないため、投資に適した好条件となっています。

比較的有利なタイミングは、米10年国債利回りと米ドル円が乖離している時と言えます。このような有利なタイミングで投資を検討する場合、両者のチャートを並べて乖離の大きさを確認し、その乖離が大きいほど投資の好機と判断することができます。

個人的には、利回りが上がれば米ドルも高くなり、利回りが下がれば米ドルも下がるという考え方に基づき、タイミングを待つよりも、余剰資金ができ次第、早めに米ドル債券に投資して早期から利息を得る方が良いと考えています。

米ドル債券の損益分岐為替

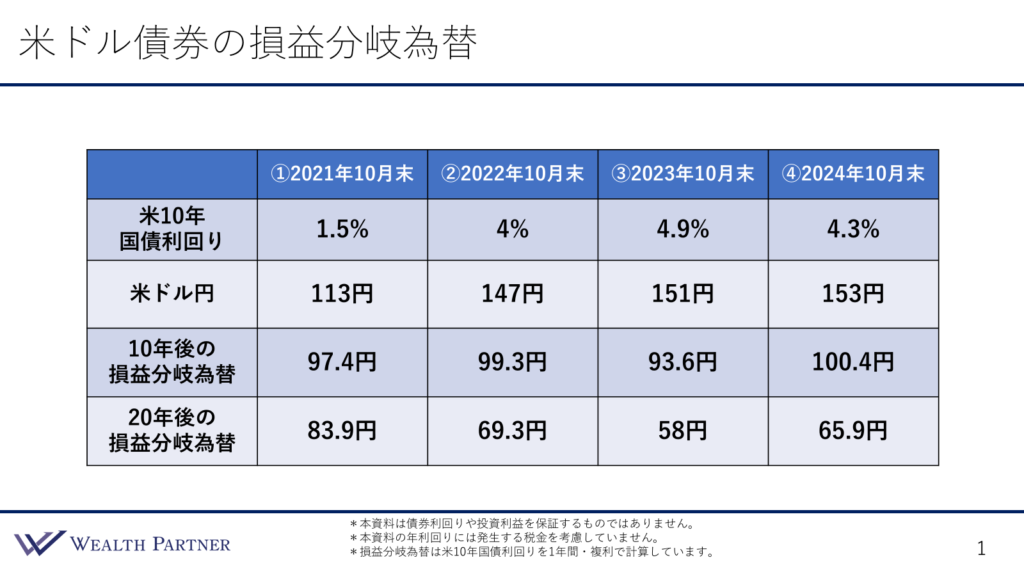

米ドル債券の投資タイミングについて、さらに詳しく考えていきます。この表は、先ほどの①②③④、2021年から2024年までの10月末時点での米10年国債利回りと米ドル円の水準を示したものです。

このように、米10年国債利回りと米ドル円の2つの尺度があるため、米ドル債券投資の判断は少々複雑です。

そこで、投資の経済効果を測りやすくするための指標として「損益分岐為替」があります。例えば、10年国債の利回りが4%であれば、10年後に債券が返済されます。今投資をした後に、米ドル安円高が進んだとしても為替の影響はマイナスとなり、毎年4%の利回りが得られるため、為替がある程度ドル安円高に動いても、総合的にはプラスとなる場合があります。この10年後の為替水準が損益分岐為替より円安であればプラス、円高であればマイナスという判断が可能です。この損益分岐為替は、債券投資の為替と利回りを含めたトータルの損益の水準、すなわち損益分岐点を示す指標です。

米10年国債利回りと米ドル円、2つの尺度を同時に考えるのは難しいため、これらを1つとして考えることが有用なアプローチとなります。損益分岐為替は、米10年国債利回りと米ドル円の両方を用いて計算されるため、この指標を使って米ドル債券投資のタイミングを考える方法をお伝えしたいと思います。

この表の上から3行目、10年後の損益分岐為替に注目してみましょう。各タイミングの米10年国債利回りと米ドル円の水準をもとに、10年後の損益分岐為替を計算しています。

まず、①2021年10月末の米10年国債利回りは1.5%と低かったものの、米ドル円は113円程度と割安でした。この場合、10年後に為替水準が97.4円より円安であれば、総合的に利益が出るという水準となります。

次に、②2022年10月末では、米10年国債利回りが4%に上昇し、米ドル円も147円とドル高になっています。2021年から利回りは高まり、4%に達しましたが、米ドル円も上昇し147円に達しています。その結果、10年後の損益分岐為替は99.3円となり、2021年とほぼ同じ水準となっています。①2021年は米10年国債利回りが低く、米ドル円が113円と割安な状況でした。これに対し、②2022年は利回りが高く、ドル高の状況でしたが、為替面では不利となったため、損益分岐為替の水準はほぼ同じになったのです。このように、損益分岐為替の尺度を使うと、異なる経済状況においても投資タイミングの比較がしやすくなります。

次に、③2023年10月末について見ていきます。この時点では、利回りが4.9%と②2022年からさらに上昇し、米ドル円は151円という水準となっています。この状態で10年後の損益分岐為替を計算すると93.6円となり、①2021年のタイミングと比べてかなり低くなっています。

そして、最新のタイミング④2024年10月末では、米10年国債利回りは4.3%、米ドル円は153円となり、損益分岐為替は100.4円となっています。

このように、①、②、③、④の10年後の損益分岐為替を比較すると、投資のタイミングの有利不利を1つの指標で判断できるため、③2023年10月末のタイミングが最も有利であることが分かります。ただし、損益分岐為替は概ね90円台から100円前後で、実際にはそれほど大差はありません。誤差の範囲とも言えるため、投資のタイミングを半年や1年待つよりも、余剰資金があれば早期に投資する方が個人的には良いと考えます。

ここで話が終わるわけではなく、実際に10年後の損益分岐為替だけを見ても、大きな差はありません。そのため、タイミングにそこまで悩む必要はないとも言えます。ただし、場合によっては悩む価値が出てくることもあります。投資タイミングに迷う際、実際に注目すべきは米10年国債利回りや米ドル円の水準ではなく、「残存期間」、すなわち債券の期間が重要な要素となります。

悩まなくなる秘訣というテーマで「悩む価値がある」と言うのは少々分かりづらく感じるかもしれませんが、唯一悩む価値があるとすれば、それは債券の期間です。この点は、20年後の損益分岐為替を見ていくとより明確になります。

先ほどは10年後の損益分岐為替を見ましたが、ここではさらに10年長い20年後の損益分岐為替を、米10年国債利回りと米ドル円の水準に基づいて確認し、同じタイミングで比較していきたいと思います。

例えば、①2021年10月末のタイミングでは、米10年国債の利回りが1.5%と低く、20年後の損益分岐為替は83.9円となり、10年後と比較してやや低下しています。次に、②2022年10月末では利回りが上昇し、20年後の損益分岐為替は69.3円となります。また、③2023年10月末では米10年国債の利回りが4.9%と最も高く、20年後の損益分岐為替は58円まで下がります。そして、④2024年10月末では20年後の損益分岐為替は65.9円となっています。

このように、20年後の損益分岐為替では利回りの水準による差が明確に現れます。例えば、①のタイミングでは利回りが低いため、20年後の損益分岐為替は83.9円とやや高めです。一方、②~④のタイミングではいずれも米10年国債の利回りが4%以上であるため、20年後の損益分岐為替は60円台以下となり、将来的により安定した為替水準を目指しやすくなります。

したがって、どのタイミングであっても米ドル債券への投資は有効と考えられますが、利回りの水準に応じて投資する債券の期間を慎重に検討する必要があります。10年後の損益分岐為替に問題がなければ10年の債券で十分ですが、20年後の損益分岐為替をより低く設定したい場合には、20年後の水準を意識した長期の期間設定が重要です。残存期間が長くなるほど損益分岐為替も低くなるため、利回りが高いタイミングでは残存期間を20年や30年と長めに設定し、さらに低い損益分岐為替を目指すことが有利です。

米ドル債券への投資タイミングを検討する際には、利回りや為替水準に加え、残存期間の設定にも注目することが重要です。

まとめ

では、今回のテーマ、「米ドル債券の投資タイミングで迷わなくなる秘訣をお伝えします」をまとめます。ポイントは4つです。

ポイント1)米ドル債券の利回りと米ドル円はトレードオフ

米ドル債券の利回りが上がると、米ドル円は高くなり、割高になります。このため、利回りは有利であっても、為替面では不利となります。逆に、利回りが下がると米ドル円は割安になり、利回りでは不利ですが、為替面では有利になるというトレードオフが成立しています。したがって、米ドル債券の投資タイミングに悩む必要はあまりなく、これが大枠の結論となります。

ポイント2)経済効果を損益分岐為替という1つの尺度で判断する

米ドル債券の投資タイミングを見極める際、利回りと米ドル円の2つの尺度があるとタイミングが分かりにくくなるため、これらを1つにまとめて損益分岐為替を「経済効果」として捉え、その1つの尺度で投資タイミングを判断するのが有用です。例えば、あるタイミングでの損益分岐為替が90円、別のタイミングで80円であれば、損益分岐為替が円高に切り下がっている方が、債券投資のトータル経済効果は高くなります。したがって、そうしたタイミングを見て投資判断を行うことも1つの方法と言えるでしょう。

ポイント3)本当に迷うべきはタイミングではなく残存期間

結論として、利回りと米ドル円はトレードオフの関係にあるため、投資のタイミングで悩む意味はそれほど大きくありません。しかし、実際に注目すべきはタイミングではなく、債券の残存期間です。利回りが高いほど残存期間を長くすることで、損益分岐為替を大きく切り下げる効果が期待できます。逆に、利回りが低いタイミングでは、短い残存期間が適しています。そのため、米ドル債券の投資においては、タイミングで迷うのではなく、投資するべき債券の残存期間を何年にするかを考えることにこそ意味があると言えるでしょう。

ポイント4)迷ってる時間は無駄なので早く投資して金利を得る

利回りと為替のトレードオフを考慮すると、タイミングに迷う時間はむしろ無駄になる可能性が高いです。迷っている時間があるなら、早めに投資して金利を得る方が効率的です。米ドル円や利回りの先行きは予測が難しいため、遊ばせている資金がある場合には、早期に投資してリターンを確保する方が合理的と言えます。迷っている間に得られるはずだった利回りは戻らないため、余裕のある資金があるなら、早めに運用を開始することをおすすめします。

本日は「米ドル債券の投資タイミングで迷わなくなる秘訣をお伝えします」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中