目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは「今から米ドル債券に投資するなら『IFA』に相談した方がいい理由」といった内容でお届けをしたいと思います。

今回も米ドル債券に関する動画にはなるのですがその米ドル債券を今、今は2024年の9月ですけども、今から今後米ドル債券に投資するということするんだったら、IFAと言われる金融業者に投資のご相談をした方がいいという風に私は思ってるという理由を説明する動画になります。

このIFAというのは、証券会社から金融商品を販売するという業務を委託されています。

保険代理店の証券会社版みたいに資産運用を提案している、そういう独立した金融業者をIFAという風に呼ぶのですが、証券会社そのものに依頼するとか、ネット証券で自分で投資するとか、そういう米ドル債券投資の色々な選択肢がある中で、IFAという金融業者に相談した方が良いという風に思う考えです。

私が考える理由について、今回は詳しくご説明できればと思います。

▼今回の内容はYouTubeでご覧いただけます

代表的な債券種類の最新利回り

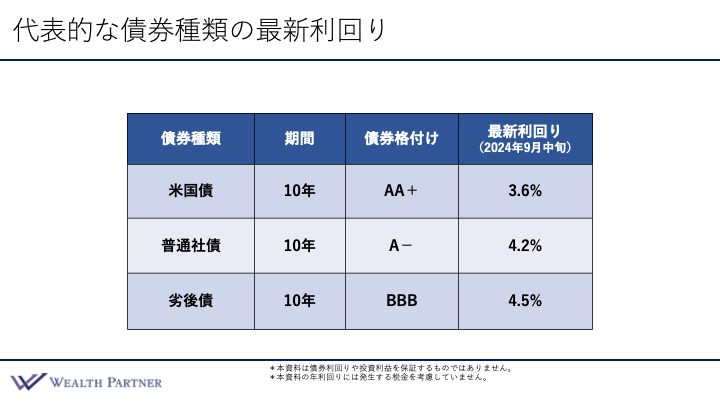

それでは早速。もし今から米ドル債券に投資するのだったら、IFAに相談した方がいい理由についてご説明していきたいと思います。本題に入る前に、ちょっと今の債券の利回りが、足元どうなっているのかというのを見ていくというのが前提になっていますので、まずそちらをアップデートできればと思います。

代表的な債券の種類です。米国債、普通社債、劣後債。それぞれ期間10年・債券格付がAA+、A-、BBBという格付けの前提で、今の2024年9月中旬時点の最新の利回りを見ていただければと思います。米国債3.6%と、普通社債だと4.2%で、劣後債だと4.5%というのが今の状況です。実は数ヶ月前とかはもっと利回り高かったです。米国債だと4%前半、普通社債だと4%後半、劣後債だと5%ぐらいというような利回りでした。

なんですけども、その数か月前、今年の7月にアメリカの景気が急速に悪くなって、政策金利を一気に下げるという予想に切り替わったことによって、この10年の国債利回りも一気に下がったわけです。全体のドル建て債券の利回りが下がったわけです。それによって今こういった債券の利回りになっているわけです。

多くの富裕層の方の、目標にされている利回りがどれぐらいかというと、大体4%から5%ぐらいという方が多かったわけです。

ですので、今年のどのタイミングでもこの米国債に投資をしておけば大体利回り4%達成することができたということで、米国債投資に対する需要がすごく高かかったのですが、今だとやはりこの4%以上の利回りを得るためには、普通社債とか劣後債とか、いわゆる会社が発行している社債と言われるものに投資しないと、4%ということを達成できませんので、多くの富裕層の方が今は米国債よりも社債に投資するということを選ばれるという方が、実は増えています。

社債に投資するのと米国債に投資する、大きな決定的な違いが1つあるのですが、それは債券の選別が非常に難しいということです。米国債に投資するのは非常に簡単でシンプルなんです。

なぜかというと、そのリスクはアメリカが破綻するということだけですので、米国債というのは仕組みも簡単ですしリスクも明快ですので、非常に投資しやすい。

なおかつインターネット証券とかで、ラインナップがたくさんあるわけです。結構細かく色々な期間の債券、ゼロクーポン債とか利付債とかを含め、たくさんの種類が、ラインナップがあるので、米国債に投資する場合は、インターネット証券でポチッと投資することができるわけです。

されてきた方も、結構いらっしゃるわけです。ですが、普通社債とか劣後債みたいな社債に関してはもっと複雑なわけです。その債券を発行している会社、発行会社がどういう会社かというのも非常に重要ですし、それをいちいち分析しなきゃいけないわけです。

その発行会社の数も無数にあるわけです。なおかつ劣後債とかになると、その劣後債の中でも種類がたくさんあるわけです。何種類もあるわけです。

その劣後債によって、債券の仕組みが違いますし、普通社債よりもリスクが大きくなるわけです。そういった社債とか劣後債ですと、やはりこう選ぶのが厳しくなってくるわけです。

個別の社債とか劣後債選ぶだけでも、どれに投資すれば良いのかって選ぶだけでも難しいですし、さらに富裕層の方だと、色々な債券を組み合わせてポートフォリオで運用しますので、それを有機的に組み合わせてポートフォリオを合理的に作るということは、さらに難しくなってくるわけです。

そこで、やはりこの社債であったり投資する場合は、アドバイザーからのこの債券投資に関するアドバイスが、必須になってくるわけです。

そういった社債であったりの選定の難しさというところから、今米ドル債券に投資される方々は、ご自身でインターネットでポチポチと投資するのではなくて、こういう米ドル債券に詳しいアドバイザーの方に、この米ドル債券のアドバイスを求めるという富裕層の方がかなり増えてるわけです。

米ドル債券を扱う金融業者比較

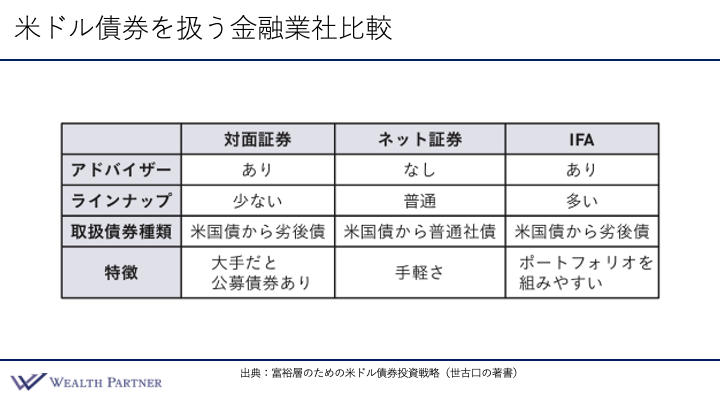

今社債に投資される方が多いのですが、社債はたくさんラインナップがありますので、数があります。その中からご自身に合ったものを選ぶには、自分で選ぶんじゃなくて、アドバイザーからのアドバイスが必要であるということをお伝えしたのですが、では、その中でその色々なアドバイザーがいる中で、なぜ、このIFAに相談した方が良いのかという理由を説明していきたいと思います。

こちらに表があると思うのですが、この米ドル債券を扱う主な金融業者を比較しています。

3社比較していまして、1つが対面証券、大手の証券会社とか、証券で店舗を持ってそこに相談していくイメージの対面証券。

2つ目が、ネット証券です。インターネットでポチポチと取引するネット証券。

最後右側がIFAと言われる独立系ファイナンシャルアドバイザー(IFA)で比較したいと思います。

比較項目が一番左側でして、まず上のアドバイザーですが、当然、対面証券というぐらいですから、アドバイザーがいるわけです。IFAもアドバイザーはもちろんいます、アドバイスしてくれる人がいます。ネット証券だけはないという風になっているわけです。

お伝えしたように社債に投資する場合は、無数にある発行会社の発行債券から、ご自身で債券を選ばなきゃいけないし、劣後債とか特別なリスクを持った債券だと、詳しくリスクを理解して選んでいくという必要がありますので、やはりアドバイザーがいないと難しいわけです。

米国債とかだったらネットでポチポチしていいかもしれないのですが、やはり社債とかになってくると、リスクも高くなりますので、やはり選んでくれる、選ぶのをアドバイスしてくれるそういうアドバイザーが必要かと思いますので、そういう意味で対面証券とかIFAはアドバイザーがいますから、安心できる部分もあるのかなと思います。

次がラインナップと取り扱いの債券種類です。この2つを同時に見ていきたいと思います。ラインナップは債券A、B、Cとかでどれぐらいの数の債券を扱っているかというラインナップのことで、取扱債券種類というのはさっきの最初の表で見たように、米国債とか劣後債とか普通社債とか、劣後債も色々な方向に債券の種類がありますので、そういった債券の種類がどれぐらい扱っているのかというのを見ていきたいと思います。

対面証券はどうかといいますと、ラインナップとしては米ドル債券ラインナップとしては、少なめなのかなと思います。理由としてはそもそも米ドル債券に、力を入れている対面証券は基本的に少ないからです。

米ドル債券よりもやはり投資信託、あと今だとラップ口座とかああいうものに注力したいという風に考えている証券会社がやはり多いですから、基本的にこの米ドル債券は、積極的に扱っていないわけです。そういったところもあって、そういった証券会社の考えもあって、ラインナップは基本的に少ないわけです。

取扱債券種類は、米国債であったりが多いと思いますけど、それプラス劣後債であったりも、扱っている証券会社はあるかと思いますので、米国債から劣後債まで割と幅広く扱っているのかなと思います。

次は、ネット証券です。ネット証券はどうかといいますと、ラインナップは結構普通にあるのかなと思います。まあまあ、あるかなと思いますね。証券会社にもよるとは思うのですが、数十社とかではやはり扱っている証券会社が中心かなと思います。ですが、取り扱債券の種類がやはり米国債が中心になってくるわけです。割合としては証券によると思うのですが、やはり米国債の割合が大半で、社債は少しみたいな、そういう証券会社がネット証券だとやはり多いのかなと思います。

あとはやはり劣後債とか一部扱っていると思うのですが、たくさんは扱ってないという印象です。中心は米国債から普通社債、米国債が中心で、ラインナップは数十とかです。もうちょっとあるかもしれないですけど、そういったイメージです。

それではIFAのラインナップと取扱種類はどうかといいますと、ラインナップはやはり多いのかなと思います。あと債券種類は米国債から劣後債になっているわけです。

このIFAのラインナップがなぜ多いのかというと、例えば、このネット証券と提携しているIFAとかだと、そのネット証券の米国債とか、そういうものに加えまして、IFA専用の米ドル債券であったりもあるわけです。

IFA経由だから投資できる米ドル債券とかもたくさんありますので、そういった意味で、そもそもラインナップがあるネット証券に加えて、IFA専用の債券が一気にこう増えますので、そういった意味で単純にラインナップは普通に多いわけです。

なおかつプラスIFAの場合は、その1社のネット証券だけと提携してるという証券会社はIFA少なくて、大体複数社と提携しているわけです。当社でも3社の証券会社と提携していますので、その3社の債券を全て扱えるわけです。

ですのでIFA専用の米ドル債券にアクセスできるプラス、複数の証券会社と提携していますので、単純にラインナップはこの3社比較するとやはり一番多いということができるのかなと思います。

債券種類も豊富で、米国債も当然できますし、さらに普通社債もたくさんありますし、劣後債もかなりのラインナップ投資できるかなと思いますので、ラインナップも扱える債券種類も一番幅広いのは間違いなくIFAという風に考えることができるのかなと思います。

こういったところからアドバイザーがしっかりいて、なおかつラインナップや取扱債券種類も一番豊富なIFAが、今富裕層の方が社債投資してアドバイスを求めるのであれば、IFAが一番いいんじゃないかという理由になっているわけです。

あとはこのアドバイザーの方が、ちゃんとした富裕層の方に合ったポートフォリオを、1つの債券じゃなくて、ポートフォリオを組み合わせる能力というのを持ってる方であれば、しっかりした債券ポートフォリオを作ることができると思いますので、そういったアドバイザーが存在してる、そういう考えのIFAがあって、能力を持ったIFA、アドバイザーがいるというのも、やはり私が色々見ていく中ではIFAの方が多いのかなと思いますので、そういった意味でも今、やはり米ドル債券投資するんだったらIFAに相談するのが一番合理的なのかなと考えている理由になります。

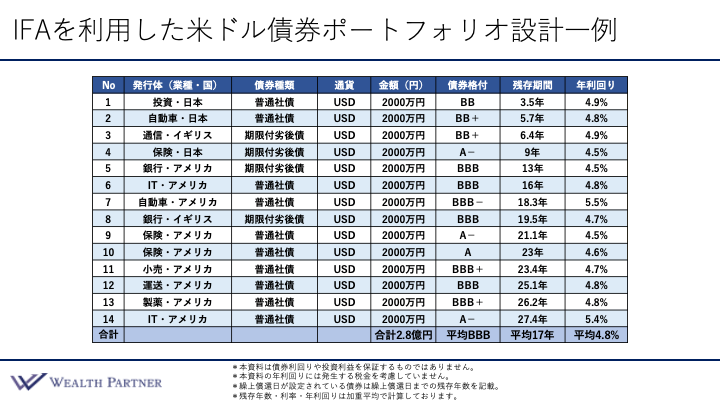

IFAを利用した米ドル債券ポートフォリオ設計一例

こちらがIFAを利用した米ドル債券ポートフォリオの設計の一例という風になっています。この債券ポートフォリオを、全てネット証券経由だと投資できない債券で構築している形になっていますので、ネット証券でご自身で投資する前提だとこの債券で1個も投資できないわけです。

ですがIFAを経由した場合はこのように複数の色々な業種の、色々な会社の債券、社債に投資をしてポートフォリオ作れるというのを見ていただくために出させていただいた設計例になっていますので、見ていきたいと思います。

14債券に分散して投資してまして、1債券2000万全てドル建ての債券で、合計2億8000万のポートフォリオになっています。

発行会社・発行体(業種・国)は、このようになっていましてかなりバラバラです。投資とか、自動車とか、通信・保険・銀行・IT・自動車・銀行・保険・保険・小売り・運送・製薬・ITとかかなりに色々な業種の会社が多いかなと思います。

これも1つ、IFAを経由して投資する場合の特徴かなと思っていまして、インターネット証券で債券、ドル建ての債券を見ていただくと分かるように、社債は大体銀行が基本的には多いわけです。金融機関が発行している、誰かが一度は聞いたことあるような債券であったりが多いのですが、そのようにネット証券とかでポートフォリオを組んだりすると、結構金融ばかりになっちゃったりもするわけです。

そうすると金融の不安の時に弱かったりもしますので、こういった発行体の業種もある程度分散した方が良いという理屈もありますので、そういった意味でこのように発行体の業種を分散させる形で、ポートフォリオを組めるのもこのIFAを利用するメリットなのかなと思うわけです。

債券種類はこのように普通社債が中心ではありますけど、この中の4債券期限付き劣後債ということになっていますので、比較的少しリスクが高いですけども、利回りが少し高めの債券を加えることによってポートフォリオ平均利回りを底上げする、というようなことも試みているわけです。

では債券格付を見ていきたいと思います。格付No.1~3は低格付け債券になっていいます。

1番上のBBですし、BB+の債券が2つという風になっているわけです。No.4以降は全て投資適格の債券になっていますけども、BBBの債券とかBBB+の債券とか、あとA-の債券も多いですから、BBB+前後ぐらい格付の債券が、期間の長いものだと多いのかなと思います。このポートフォリオの平均の格付ですと、BBBということになっています。

工夫の仕方として、このように比較的格付が低い債券を入れることによって、利回りを底上げを試みていますが、さらに格付けが低い債券ほどできるだけ期間が短い債券にした方が良いという理屈があるわけです。

やはり、長い期間格付けが低い債券のリスクを取れば取るほど、倒産リスクがやはり、その保有期間に於ける倒産リスクが高くはなりますので、そういった債券はできるだけ短めにした方がいいということで、基本的にこの低格付け債に関しては、No.1~3の、1番期間が短い3債券だけに絞っているわけです。3年、5年、6年の債券になっていますので、その短い期間の間だけ少し高いリスクの発行体リスクを取っていただくという形の設計になっているわけです。

基本的に期間がそれ以上の9年以上とかの債券は、投資適格債に全部なっているわけです。あとは、残存期間です。お金の返ってくるまでの期間はこのようになっていまして、3年、5年、6年から定期的にお金が返ってくるような仕組みになっていまして、1番長いものだと27年ということになっています。

平均の残存期間17年ということですので、まだ比較的世の中の利回り高い状況かと思いますので、比較的長い間この長い利回りをフィックスできるように、17年という風に比較的長めに設計させて頂いています。

あとは、1番右側の利回りです。年利回りはどうかといいますと、4%後半の債券が多いと思います。低格付け債であったり、利回りを今の相場の中で利回りを高めて、あとは5%を超える債券もあると思いますので、そういったもので利回りを全体を底上げして平均の債券利回りで、4.8%ということになっているかなと思います。

お伝えしたように最初の表でお伝えしたように、劣後債で、平均格付BBBで期間10年の債券とかだと、今だと平均利回り大体4.5%ぐらいのものが多いという風にお伝えしましたけども、それよりも比較的、この格付のわりには利回りが高い債券を選んだりとか、低格付けで期間が短いものを選んだりすることによって、全体の利回りが格付けよりは格付の相場よりは高くなるような設計に組んでいるわけです。

そうすることによって、この債券ポートフォリオも平均格付BBBですけども、年利回りだと平均で4.8%です。そういう収益性とリスクの債券ポートフォリオになっているわけです。

ただ、そういうことをご自身で考えて組むのは結構難しいわけです。自分でこう選んで、そもそもこういった社債はIFA経由じゃないと投資できないので、ご自身で選んで組むというのは、そもそも現実的・物理的にまずはできないですし、仮にできたとしてもここまで有機的に組んだり、リスクを考えて組むことは難しいので、そういった意味でやはりIFAであったりを利用してアドバイスをもらいながら、このようなポートフォリオを組むというのが良いのかなという風に思うわけです。

まとめ

それでは今回の、今から米ドル債券に投資するならIFAに相談した方がいい理由、の最後のまとめができればいいと思います。

ポイント1)今は社債でなければ利回り4%以上は得られない

1つ目は今は、社債でなければ利回り4%以上は得られないというようになってしまったというのが大きいのかなと思います。多くの富裕層の方の目標の債券に求める利回りというのは、大体4%~5%ということが多いですが、今、米国債の利回りが3%後半ということになっていますので米国債に投資していても4%の目標は達成できないわけです。社債であれば今でも4%~5%の債券運用ができますのでそういった意味で、今IFAに相談してという方が増えているのかなと思うわけです。これが1つ目です。

ポイント2)IFAは社債、劣後債、低格付け債の取り扱いが充実

IFAは比較のところでお伝えしたように、社債であったり、劣後債、低格付け債、こういった債券の取り扱いが非常に充実しているわけです。他の証券会社とかネット証券でそのまま自分で取引するという今の主な選択肢と比較しても、やはり社債のラインナップとか債券種類のラインナップとか低格付け債も扱えるということとか、IFA専用の米ドル債だったりも存在するというところを総合的に考えると、やはりIFAが色々な業者の中で取り扱い債券、社債のラインナップが一番充実していますのでIFAに相談いただいた方が有効な投資ができるんじゃないかなと考えているわけです。これが2つ目です。

ポイント3)アドバイザーによる債券や発行体の選別が必須

3つ目が、社債に投資した方がいいのは分かった、それで自分でも投資されるという方もいらっしゃるかもしれないのですが、やはり社債に慣れていない。米国債は簡単ですが、社債とかだとその発行会社の分析とか、あとは劣後債とかだと特別なリスクとかもありますので、そういった発行体選びとか債券選びというのが、非常に難しくなってくるわけです。ですのでそういった社債投資の場合は基本的にはアドバイザーによる米ドル債券のアドバイス、選別が必要になってくるかと思いますのでそういった意味でもIFAを選んでいただいている理由になっているのかなと思います。これが3つ目です。

ポイント4)IFAの債券ポートフォリオ構築能力が投資成功のカギ

4つ目です。個別の債券を選ぶ、これがいい、あれがいいと選ぶのはもちろんなのですが、やはり富裕層の方の債券運用においてはそれを組み合わせて、個別の債券を組み合わせてポートフォリオを作るというのが一般的かと思います。ですのでIFAの中でもそういう米ドル債券の構築能力が高いそういうIFAに相談していただくのが非常に重要で、それが今後の米ドル投資の成功の鍵なのかなと思います。やはり適切なリスク分散とかあとは先程の設計例で見ていただいたように利回りを底上げするために低格付け債をポートフォリオに入れるとか、入れるにはどうしたらいいかとか、入れるのはいいけどどれくらいの範囲で入れた方がいいのかとか、どのように入れた方がいいのかとか、あとは相場環境に適した利回りとか、残存期間の設計とか、それをどうするのかとか、ご相談される富裕層の方の状況とかお考えとか、相場環境に合ったポートフォリオを作るということがどこまでできるIFAに相談するかというところが、投資成功の鍵かと思いますので、IFA選びも非常に重要かなと思うわけです。

そういうところで本日は、「今から米ドル債券に投資するなら『IFA』に相談した方がいい理由」といった内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中