目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「米債黄金時代最終戦2024年秋以降の米ドル債券投資戦略【前半】」です。いよいよFOMCの発表により、アメリカの金利が久しぶりに下げられます。

ここから継続的に金利が下がっていく予想になっており、いよいよ米ドル債券の利回りを謳歌できた時代が終盤になってきたため、このように最終戦と表現しています。2024年秋以降の米ドル債券投資戦略について、足元の状況や今後の予想を具体的にご説明できればと思います。

米債黄金時代最終戦2024年秋以降の米ドル債券投資戦略を、前半・後半の2回に分けて解説します。前半では、米ドル債券利回りの現状と今後の予想と、米ドル債券投資の大きな要素である米ドル円、気になる為替の現状と今後の予想をお話しします。後半では、本題である、2024年「秋」以降の米ドル債券投資戦略と、米ドル債券ポートフォリオの最新設計例をお話しします。

▼今回の内容はYouTubeでご覧いただけます

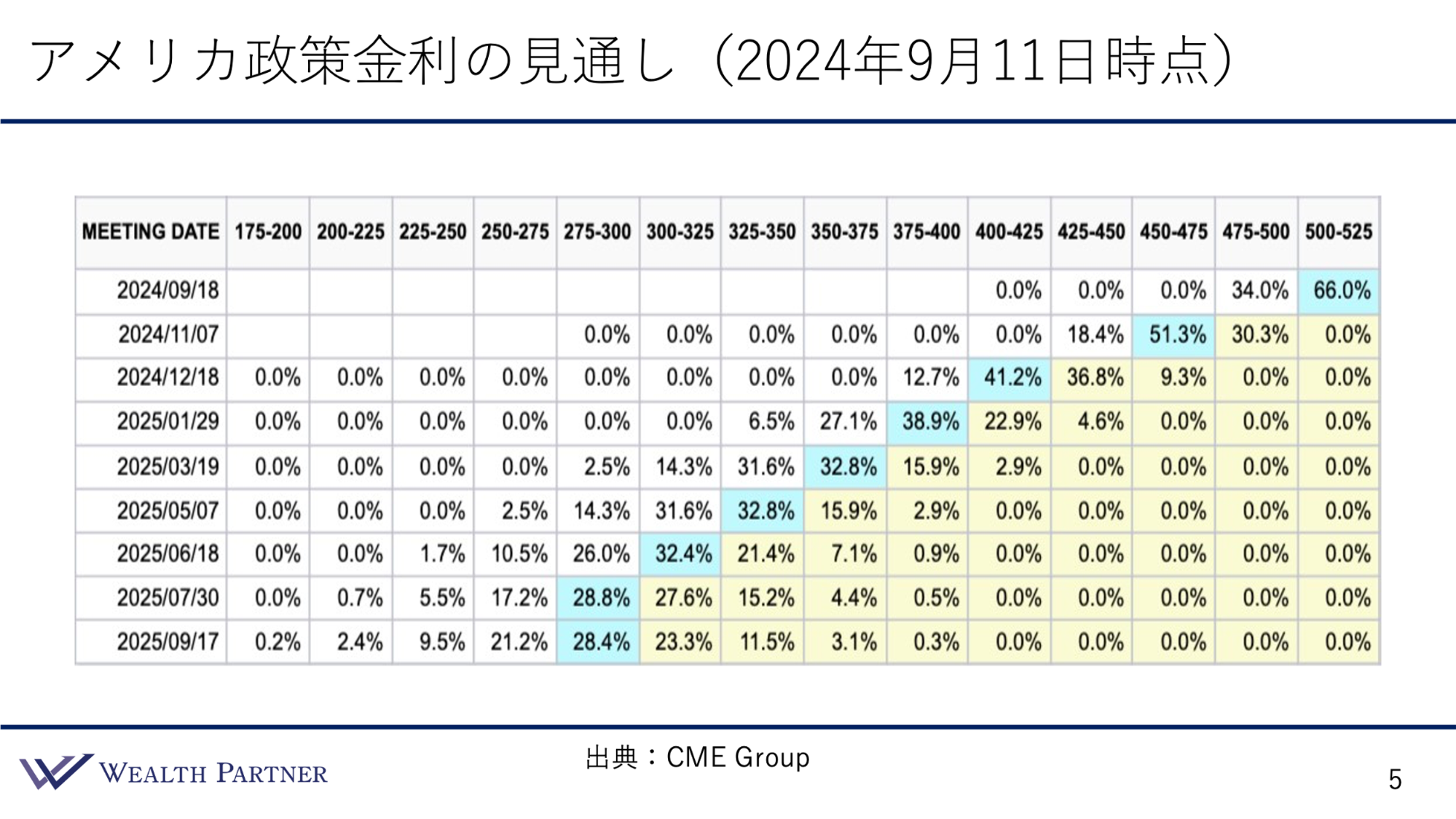

アメリカ政策金利の見通し(2024年9月11日時点)

まずは、米ドル債券利回りの現状と今後の予想をお伝えします。こちらが、皆さんが投資されているような米ドル債券の利回りの大元といっても過言ではないくらい、債券の利回りに影響与える重要な指標である、アメリカの政策金利の見通しです。

ここでは、アメリカの政策金利が何%になるかという市場予想を表しています。例えば今は5.25%ですが、5%になる確率が66%、0.5%金利が下がって4.75%になる確率は34%です。ですから、3対7の割合、7割方は0.25%金利が下がって5%になり、3割は0.5%金利が下がって4.75%になるかもしれないという予想になっています。

とにかく、金利が1回は下げられることが市場予想的には100%といわれています。ですから、よほどのことがない限り覆らない部分といえます。またさらに、今年の11月の予想は、4.5%になるのが市場予想としては一番大きいです。つまり、今月1回利下げがあって、11月にはまた利下げされると予想されているわけです。その後はさらに12月に4%になる予想ですから、今年の年末まで、この3ヶ月の間に1.25%、アメリカの政策金利が下げられるという予想が立てられています。

では1年後はどうなるでしょうか? この表の一番下が2025年の9月ですが、予想の確率が一番高いのは青色にマーキングしているところで、2.75%になっている可能性が28.4%あると予想しています。今は5.25%なので、政策金利が1年間で2.5%下がっているという予想が一番確率が高いと思われています。ですから、今のところ、ものすごく金利が下がるという予想がされているのです。

ちょうど3ヶ月前の6月の中旬に同じようなセミナーで、夏以降の米ドル債券投資戦略をお話しさせていただきました。そのときは、1年後にどれくらいの金利になっていると予想していたかというと、今よりも1%ほど金利が下がり、5.25%が4.25%くらいになるという予想でした。しかし、今や1年後に2.75%にまでなるというのが、アメリカ政策金利の大まかな見通しになっているわけです。

今後の市場予想に基づいて、皆さんが投資されているようなアメリカ国債の利回りや米ドル債券の利回りが動きます。元々はそれほど急ピッチに利下げしないという予想でしたが、1年後には一気に2.75%になると、急速に変わったわけです。それによって、皆さんが投資されているような米ドル債券の利回りも大きく下がることになっているのです。その見通しが急速な利下げの方向に変わったのは、今年の7月のタイミングです。そこから2ヶ月ほどして、より金利が下がるという方向に動いている状況です。

アメリカ10年国債利回りの推移(過去3年)

そのアメリカ政策金利に伴い、アメリカ10年国債利回りも動いています。こちらは過去3年のチャートです。

2024年以降の節目になっているところに〇でチェックしています。2024年の初めはそれほど高くなく3.8%くらいでした。そこからアメリカのインフレが懸念され、アメリカの金利は上がり、2024年の4月は4.7%になりました。その後は、アメリカの景気がよくないのではないかという懸念が強まり、7月には4.3%まで下がり、そこからアメリカの経済の数字が一気に悪くなり、FRBが金利を下げるという予想に急速に切り替わりました。

先ほどのようなアメリカ政策金利の予想になることによって、10年国債の利回りも足元では3.6%になっています。利回りが2ヶ月ほどで0.7%も下がっている状況ですから、それに伴い、米ドル債券の利回りも結構低くなっているという状況です。

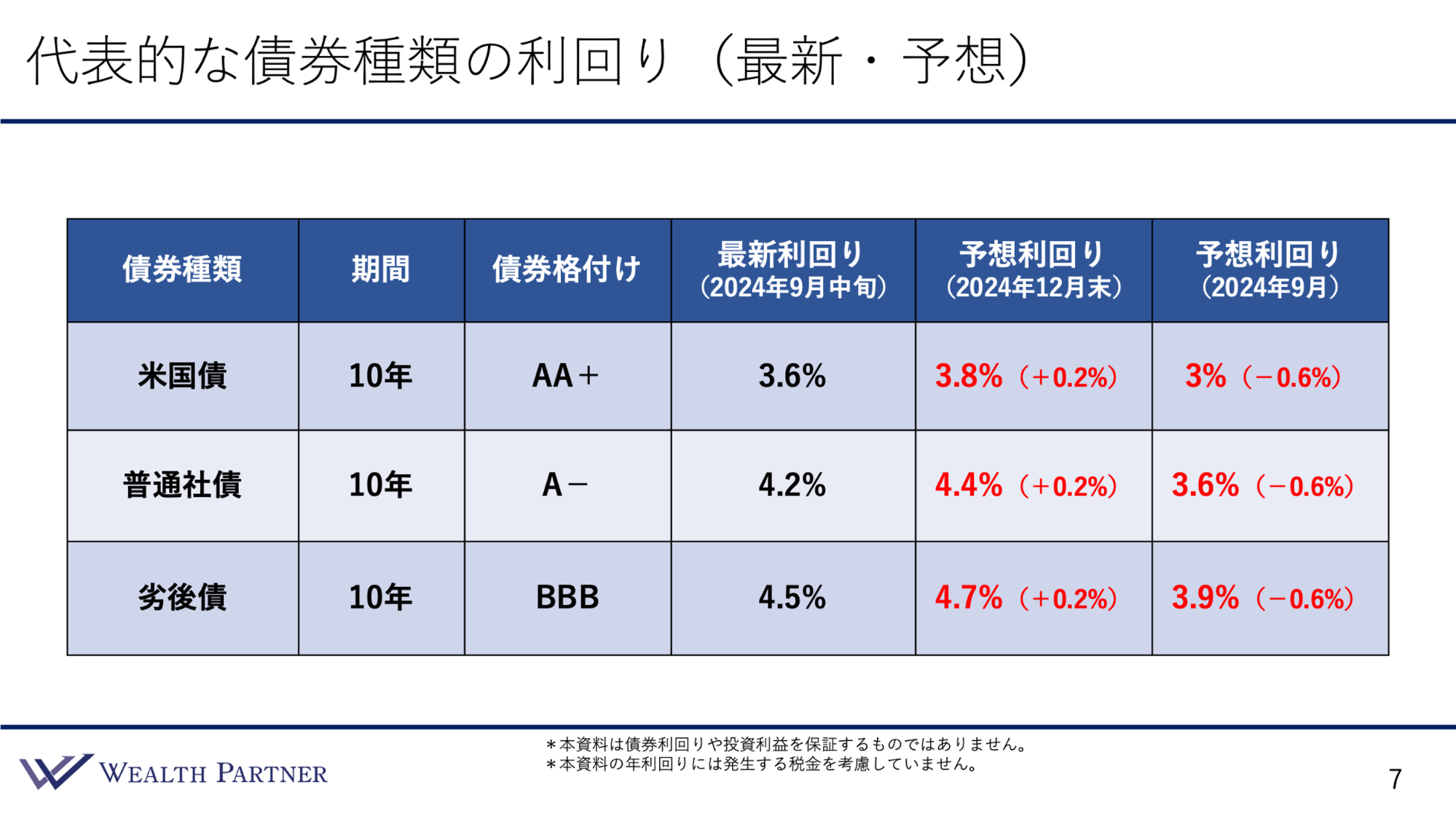

代表的な債券種類の利回り(最新・予想)

皆さんが投資されるような代表的な債券種類の利回りの最新の数字と今後の予想についてお伝えします。これは、私の個人的な経験に基づく予想です。外れる可能性もあるので、その点はご留意ください。

債券の種類は3種類あり、1つ目は米国債、先ほどお伝えした10年国債利回りそのものです。2つ目は普通社債、比較的有名な企業が発行している安全性が高い社債で、債券格付けはA-と考えています。最後は劣後債です。会社が倒産したときに、お金が返ってくる順番が普通社債よりも遅い代わりに利回りが高い債券で、債券格付けはBBBです。

3種類の債券の9月中旬の最新利回りは、米国債が3.6%、普通社債が4.2%、劣後債は4.5%で、普通社債よりも0.3%高くなっています。数ヶ月前は、米国債の利回りはこれよりも0.5%~0.6%高く、普通社債や劣後債の利回りも高かったので、非常に金利が高い状況でした。普通社債や劣後債を組み合わせれば、債券ポートフォリオの平均利回りは5%を目指せる状況でしたが、それが米国債の利回りが下がることによって、普通社債と劣後債も下がっている状況です。

では、今後の予想利回りを見ていきましょう。個人的には、3ヶ月後の2024年12月末は、少し利回りが上がるのではないかと思っています。私の予想に過ぎませんが、0.2%ぐらい上がっている可能性が高いのではないかと思います。「アメリカの政策金利があれぐらい下がるの?」というくらい利下げすると予想し、それを10年国債利回りにも織り込んで数字が形成されているので、「少し織り込みすぎではないか」「10年国債利回りも下がりすぎではないか」と私は考えています。

実際のアメリカの経済はそれほど悪くないのではないかとみているので、そのような修正がされることによって、10年国債利回りも少し持ち直し、利回りが上がると予想しています。0.2%程度と微々たるものですが、年末にかけてはやや上昇すると考えます。ですから、米国債は3.8%くらいで落ち着くとみており、それに伴って普通社債は4.4%、劣後債は4.7%になるのではないかと個人的には思っています。

では次に、1年後の2025年9月の予想を見ていきましょう。やはり下がっている可能性が高いと思います。政策金利の予想ほど下がらなかったとしても、1%後半程度は下がると思うので、そのようなものを確認しながら、やはり金利は下がっていくと実感して、10年国債利回りもある程度下がっていく可能性が高いのではないかと思っています。今は3.6%ですが、それよりも0.6%低い3%程度に落ち着く可能性が高いと予想します。普通社債も同じくらい金利が下がって3.6%、劣後債も3.9%と考えています。

3%はあるので、ものすごく低金利というほどではありませんが、普通よりも少しよい程度の米国債の利回り、アメリカの金利の状態になる可能性が高いのではないでしょうか。今年は普通社債以上の債券ポートフォリオを組んで5%を得ることができましたが、1年後は難しくなってくる可能性が高いと考えています。

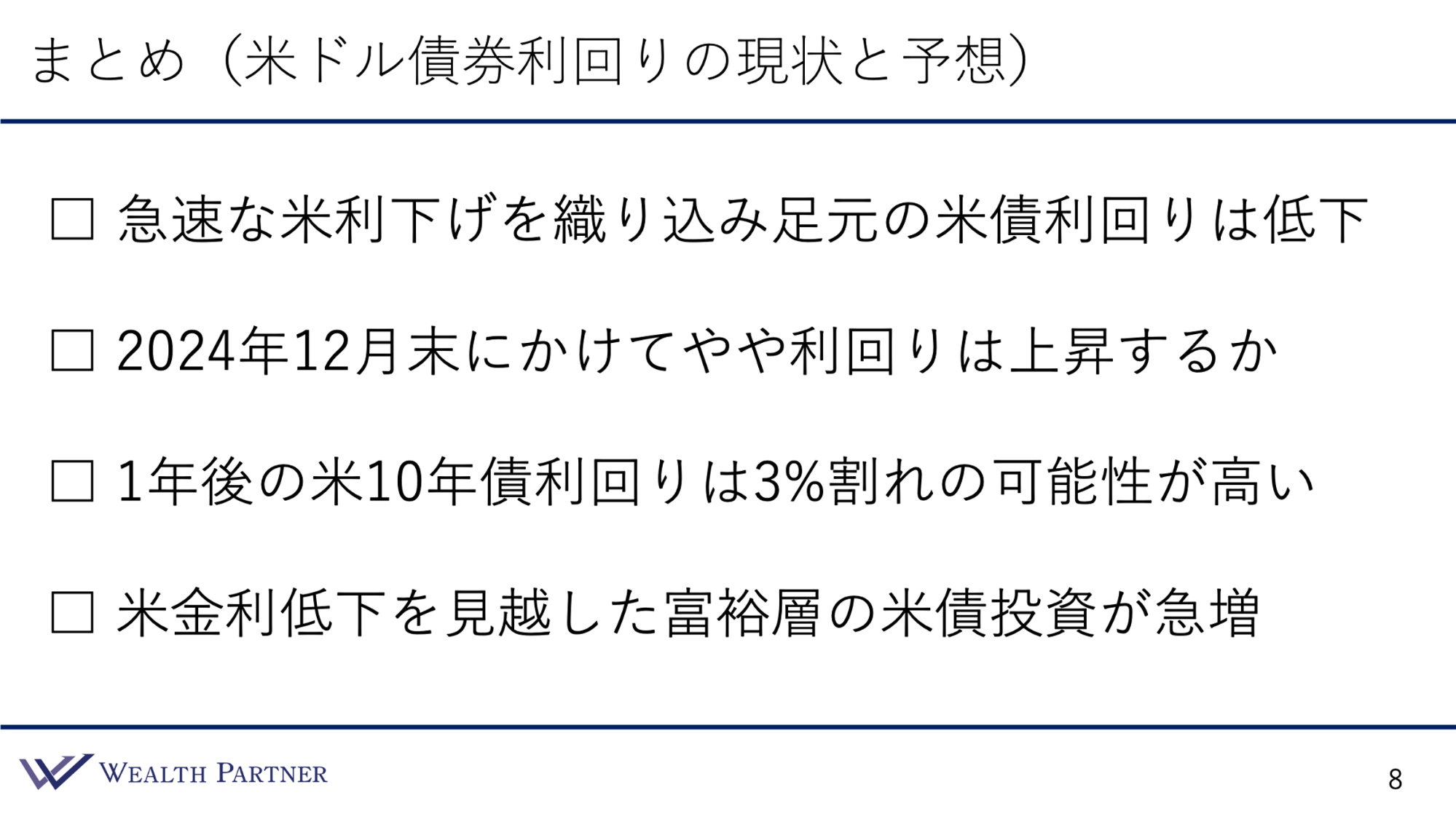

まとめ(米ドル債券利回りの現状と予想)

ポイント1)急速な米利下げを織り込み足元の米債利回りは低下

急速なアメリカの利下げを織り込む形で、足元の米債の利回りは全体的に低下しています。

ポイント2)2024年12月末にかけてやや利回りは上昇するか

この折り込みは激しすぎる、利下げの予想もいき過ぎているのではないかと思うので、個人的には、今年の年末にかけてやや利回りは上昇する可能性があると思います。

ポイント3)1年後の米10年債利回りは3%割れの可能性もある

とは言え、アメリカの政策金利は1年ぐらいかけて1%後半程度は下がっていく可能性は高いと思うので、1年後のアメリカの10年国債利回りは3%割れている可能性もあると考えています。

ポイント4)米金利低下を見越した富裕層の米債投資が急増

アメリカの金利低下を見越している富裕層の方が多いです。そのような方は、金利が下がる前に債券に投資して長期間高い金利を得たいということで、米金利低下を見越した富裕層の方の米債投資が急増しているのが足元の状況です。最終戦を意識しているということでしょう。

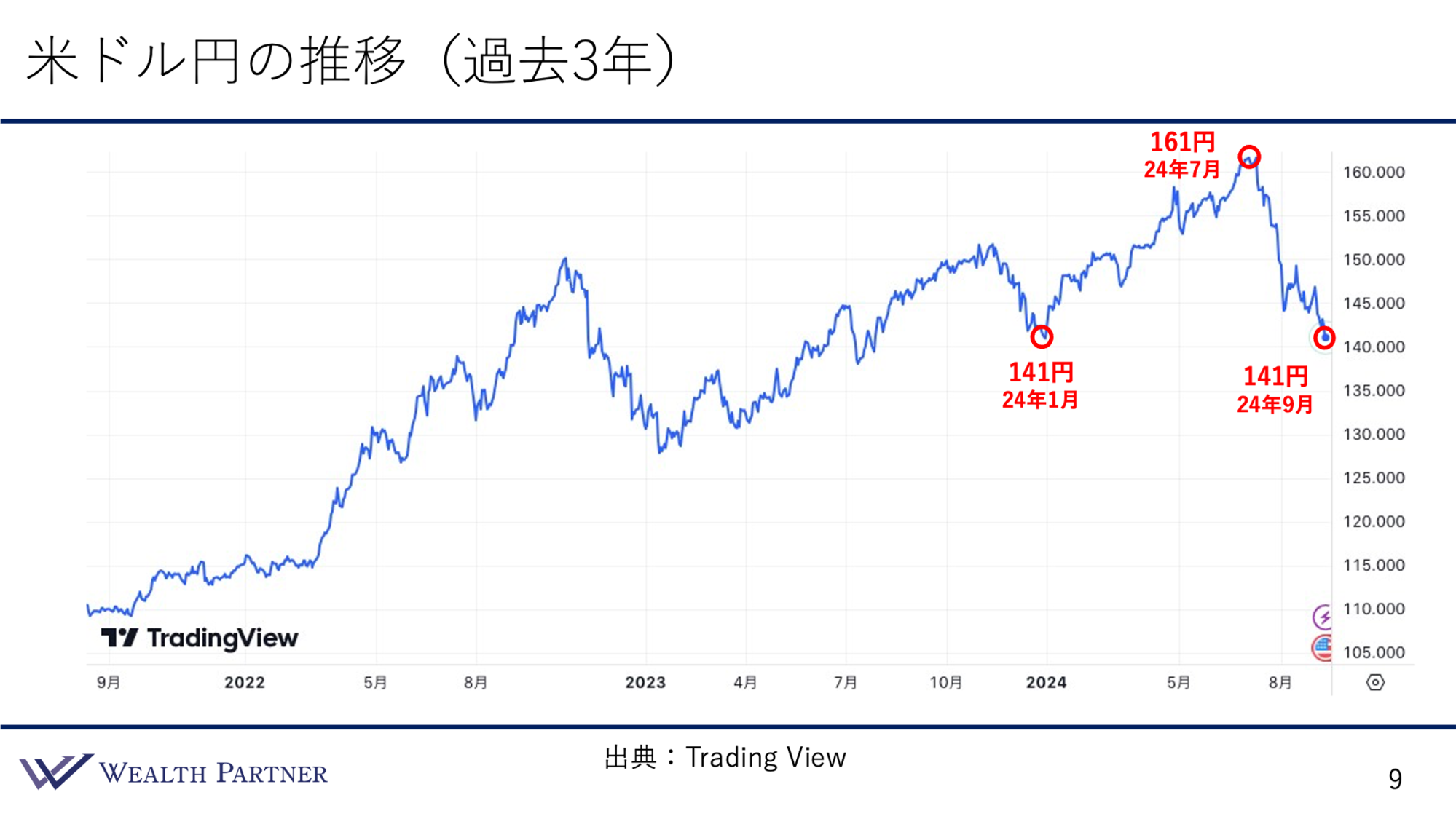

米ドル円の推移(過去3年)

米ドル円が米ドル債券投資では重要な要素ですので、足元の状況と今後の予想についてお話しします。こちらは米ドル円の過去3年の推移です。

2024年以降の節目をマークしているので見ていきましょう。2024年1月の為替は141円でした。そこからアメリカの金利が上がるとともに、7月には161円と、歴史的にもかなりドル高円安に進みました。ここからアメリカの景気が相当悪くなるのではないかという懸念があり、それによってアメリカの金利が大幅に下がったことに伴い、ドル円もかなり円高に進みました。

またアメリカの金利だけでなく、日銀が利上げするということで、実際に利上げを実施しました。これもかなりインパクトが大きく、その二つが重なったことによって、一時的かもしれませんが、最高値から20円ほど円高に進んだのが足元の状況です。

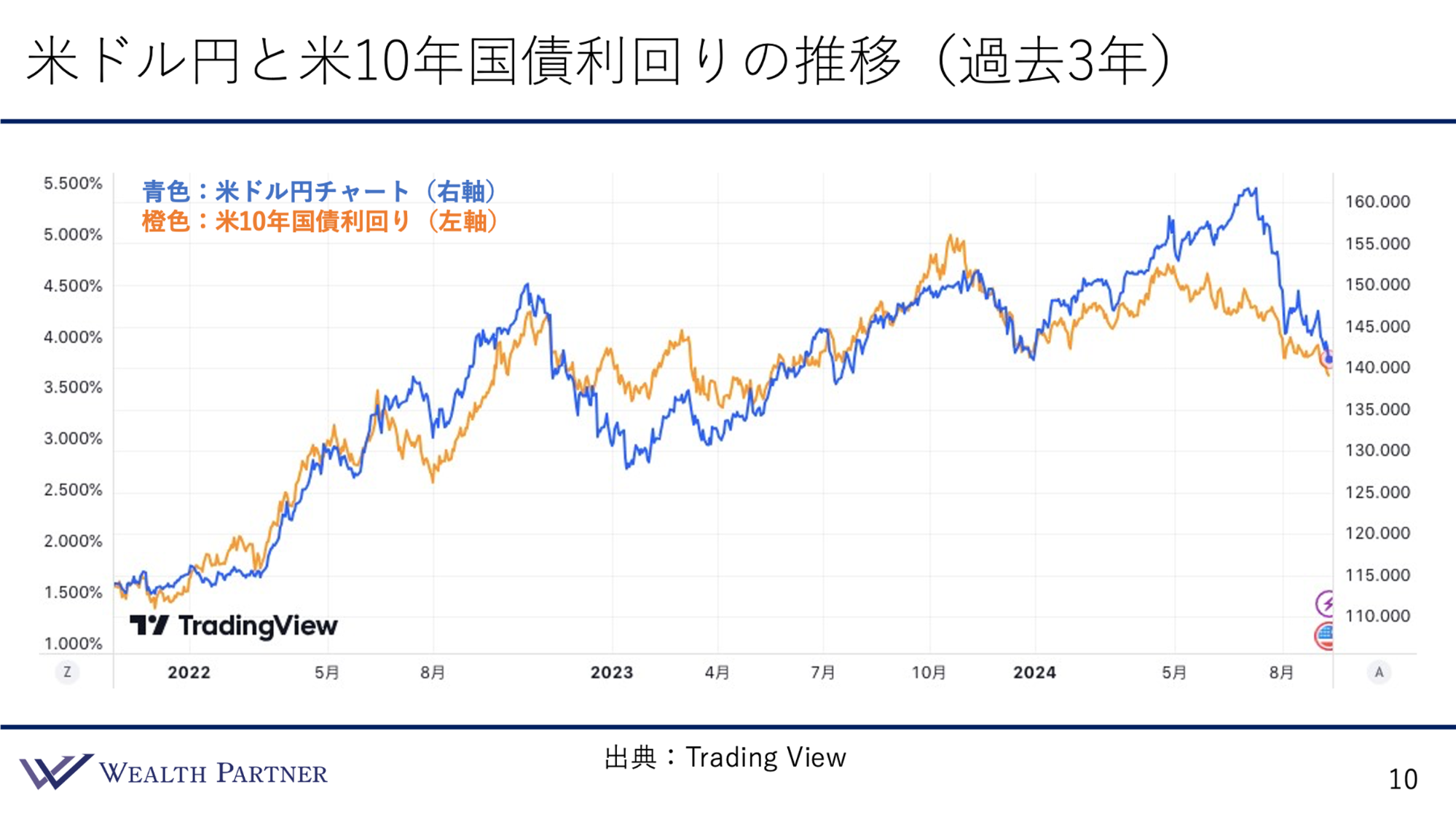

米ドル円と米10年国債利回りの推移(過去3年)

米ドル円、為替だけでなく、アメリカ10年国債利回りとの連動性がどうなっているかというのが非常に重要です。ここからは、過去3年のそれぞれの推移、チャートを合わせたものを見ていきましょう。

米ドル円は先ほどと同じチャートで青色、数値は右軸です。オレンジ色がアメリカ10年国債利回りで、数値は左軸です。ほぼ連動しているのがおわかりいただけると思います。しかし、今年2024年、右側の方を見ていただきたいのですが、今年の5月くらいからこれが乖離していました。アメリカ10年国債利回りが4.7%をMaxに下がる傾向にありましたが、それを無視して米ドル円はドル安円高が進んでいました。

利回りとドル円は連動していましたが、ドルが高くなって利回りが下がるというように乖離していたわけです。しかし、アメリカの利下げや日銀の利上げによって、またドル安円高になり、足元ではドル円と利回りの差が縮小しているという状況になっています。右側の開いている状態から縮小しています。

足元の状態は、ちょうど2024年の年始や昨年の年末の状況になっています。為替は140円、10年国債利回りは3%後半くらいになっているので、同じような状況に戻ってきている状況です。

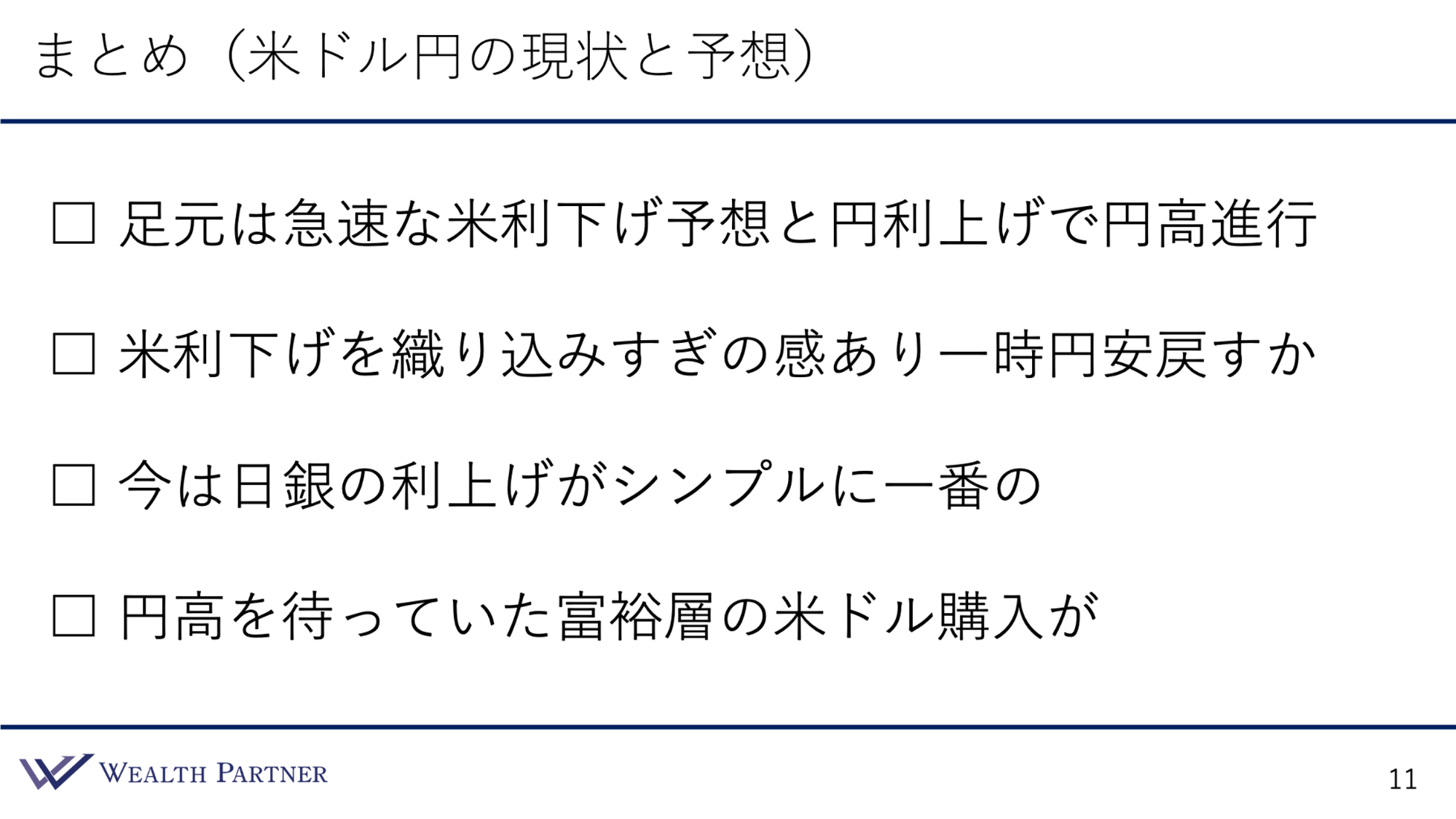

まとめ(米ドル円の現状と予想)

ポイント1)足元は急速な米利下げ予想と円利上げで円高進行

足元は、急速なアメリカ利下げの予想と日本円の利上げによって、円高が相当優位になっているのは紛れもない事実かと思います。

ポイント2)米利下げを織り込みすぎの感あり一時円安戻すか

金利のところでもお伝えしたように、アメリカの利下げを織り込みすぎている感があるので、一時的にはドル高円安に戻すのではないかと思います。

ポイント3)日銀のサプライズ利上げが一番の円高要因

アメリカの利下げを相当織り込んでいます。ですから、ここから予定通りに利下げが進んだとしても、それほどサプライズではありません。サプライズがあるとすると、それは日銀の利上げでしょう。7月に行った利上げによって、日経平均がブラックマンデーに匹敵するほど、歴史上2番目くらい値下がりし、大変な事態になりました。

あれを見て、「もう利上げはしません」という日銀の審議の方の発言があったので、なかなか利上げはできないでしょう。このことから、利上げはしないと皆思っているので、日銀が利上げすることはサプライズになるわけです。それが起こったとすると、相当円高に動く可能性があります。今一番の円高要因は、アメリカの利下げではなく、日銀のサプライズ利上げではないかと思います。

ポイント4)円高を待っていた富裕層の米ドル購入

このように今年の5月以降、金利は下がっているのに、ドル高円安にいっていたので、米ドル債券に投資しづらい状態で、待っている方が多くいらっしゃいました。円高に戻ってきたら投資したいという方が多かったわけです。現状は、実際に160円から140円まで戻ってきました。円高を待っていた富裕層の方の米ドル債券の購入が非常に増えているのが足元の状況です。

本日は「2024年秋以降の米ドル債券投資戦略【前半】」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中