目次

はじめに

米国社債は、安定した収益が期待できるため米国債に並んで高い人気の投資先となっています。しかし、どの米国社債を選べばよいのか、リスクはどうやって管理すればいいのか、といった疑問を抱える方も少なくありません。そこで、この記事では、初心者の方に適した米国社債の選び方や信用格付けの重要性、さらにリスク管理のポイントを詳しく解説します。

米国社債の基本知識

米国社債投資について詳しく解説する前に、まずは米国社債投資の基本知識についておさえておきましょう。

米国社債とは何か?

米国社債とは、アメリカの企業が発行する債券です。

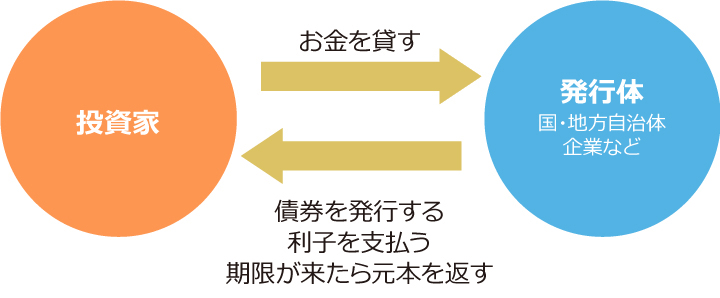

債券とは、国や地方自治体、企業などが資金調達のために発行する有価証券です。

画像出典 : https://www.okasan.co.jp/start/beginner/bond/about.html

債券の発行体は投資家に対して定期的に利子を支払い、期限が来れば元本を返済します。

債券は有価証券のため、満期前でも必要に応じて売却して換金することが可能です。

ただし、債券にはデフォルト(倒産)リスクがあるため、発行体の信用度を見極めることが重要です。

米国社債と米国国債の違い

米国社債とは、米国の企業が資金調達のために発行する債券を指します。企業は社債を発行することで資金を集め、その対価として投資家に利息を支払います。米国社債の特徴としては、発行体の業績や信用力によって利回りが異なることが挙げられます。信用力が高い企業の社債は安全性が高いものの、利回りが低めに設定される傾向があります。一方、信用力が低い企業の社債は高い利回りが期待できますが、リスクも高くなるため注意が必要です。

一方、米国国債は、米国政府が資金調達のために発行する債券です。米国債はアメリカ政府の信用力に基づいて発行されるため、信用格付けが高くリスクが低い点が特徴です。米国国債の利回りは社債に比べて低い傾向にありますが、安定した収益を期待できるほか世界的に流通しており、流動性が高いことも大きな特徴です。

米国社債と米国国債を比較すると、リスクとリターンに大きな違いがあります。米国社債は企業の信用力に依存しており、リターンが高い反面、リスクも高まります。一方、米国国債はアメリカ政府の信用力に基づいており、リスクが低い代わりにリターンも低めです。

総じて、安定性を求めるなら米国国債を、リスクを取ってでも高利回りを狙うなら米国社債を選ぶと良いでしょう。それぞれの特徴を理解し、自身の投資目標に合った選択を行うことが重要です。

米国社債のメリットとデメリット

米国社債は、米国債に比べて高い利回りが得られる点が大きなメリットです。

また、アメリカには数え切れないほどの企業があり、さまざまな業種や特徴から投資する社債を選べる点も特徴です。

加えて米国社債は、普通社債だけでなく劣後債と呼ばれる利回りの高い債券を選べる点もメリットといえます。

一方、米国社債は米国債に比べて信用力で劣る点がデメリットです。

米国社債の中には米国債よりも信用力の高い銘柄・発行体もありますが、数は決して多くありません。

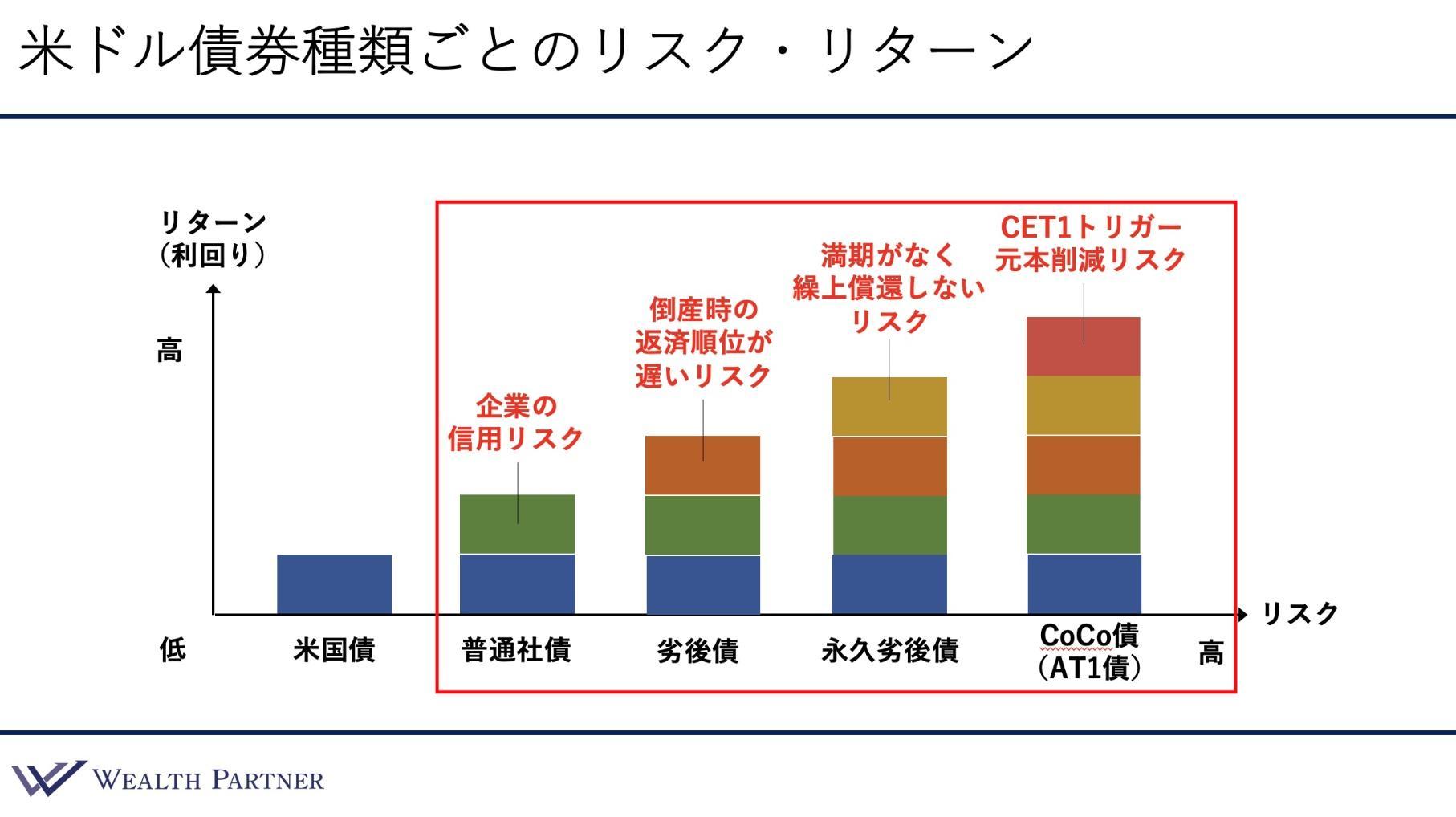

米国社債の債券種類と利回り・リスク

米国社債には次のとおり、普通社債・劣後債・永久劣後債・CoCo債と4つの種類があります。

普通社債とは、企業が発行する通常の社債です。米国債に発行会社の倒産リスクが上乗せされている債券と考えてよいでしょう。

劣後債とは、企業が倒産した場合のお金が返ってくる順番が普通社債よりも劣る債券です。普通社債よりリスクが高い分、利回りも高くなります。

永久劣後債とは文字通り満期を設定せず、繰上償還条項によって発行体が「繰上償還日に償還するか・償還しないか」を決められる債券です。

繰上償還せず長期間保有するリスクがあるため、利回りは劣後債より高くなります。

CoCo債とは、自己資本比率が基準値を下回る等、発行時に定めた条件に抵触した場合に、元本の一部または全部が削減、または強制的に株式に転換される条項がついている債券です。

元本の削減、株式転換リスクが上乗せされているため、利回りは永久劣後債より高くなります。

このとおり、米国社債は債券種類が豊富であり、求める利回りに応じて柔軟な運用が可能です。

なぜ米国社債が今おすすめなのか?

アメリカの金利引き下げが確実視される中、米国社債への関心が高まっています。

ここでは、なぜ米国社債が今おすすめなのかについて解説します。

高い利回りを狙える

記事執筆段階(2024年9月5日)でアメリカの金利は低下傾向にあり、今後も金利引き下げは確実な状況となっています。

このため、今後米国債券投資で4%〜5%程度の利回りを追求するには、より高い利回りを狙える米国社債の活用が鍵となってくるでしょう。

また、一層高い利回りを狙うのであれば劣後債や永久劣後債、CoCo債の組み入れを検討する必要もあります。

発行体リスクを分散できる

この2年の間、アメリカが歴史的な高金利だったということもあり、「米国債だけに投資していればいい」と考えてきた方も多いのではないでしょうか。

しかし、米国債とはいえ発行体を1つに絞るのは、発行体リスクが集中するという点では好ましくありません。

このため、発行体リスクを分散するという点で米国社債への投資は賢い選択といえるでしょう。

また、米国債と米国社債の組み合わせは、保有割合によってリスク・リターンを容易に調整できる点でもメリットがあります。

期間を分散できる

米国債のみに投資する場合、問題となるのが期間分散です。

証券会社にもよりますが、米国債のみだと取り扱い銘柄が限られるため、うまく保有期間や償還時期を分散できないためです。

一方、米国社債を組み入れる場合は銘柄が豊富なため、保有期間や償還時期を自由に分散することが可能です。

米国社債の選び方

米国社債の選び方において、もっとも注目すべきポイントは信用格付けです。

ここでは、米国社債の格付けと発行体イメージ、米ドル普通社債の銘柄一例から米国社債の選び方を解説します。

格付けと発行体のイメージ

米国社債の発行会社が「どれぐらい信用できるか」を判断する際の、格付けと発行体のイメージをみてみましょう。

AAAという最高位の格付けの発行会社はほとんどありません。アメリカの企業ではマイクロソフトやジョンソン・エンド・ジョンソンがAAAの格付けです。

続いて、AAは米国債やGoogleの運営会社アルファベットなどが該当します。

そして、Aは日本国債や日系のメガバンク、トヨタなどが該当し、BBBは野村ホールディングスや武田薬品工業などが該当します。

続いて、投資判断の基準についてです。

S&Pの格付けでいうAAAからBBBは信用リスクが低い「投資適格債」と呼ばれる債券です。

債券は信用リスクが高いほど債券の利回りも高くなりますが、投資銘柄は「投資適格債」から選ぶのが基本です。格付けBB以下の「低格付け債」へ投資する際は、企業個別の財務状況や償還年数、組み入れ比率など、さまざまな観点から検討する必要があります。

米ドル普通社債の銘柄一例

米ドル建ての普通社債には、具体的にどのような債券の銘柄があるのか、ここで一例をみてみましょう。以下の銘柄はすべて普通社債となっています。

1つ目は日本の投資会社で、残存期間は6.7年、債券格付けはBBのため低格付け債です。

この銘柄は格付けが低いため利回りは高く「リスクを取りながら高い利回りを目指したい」という人であれば投資する価値があるといえます。しかし、安定運用を望む人にはおすすめできません。

2つ目以降はすべて「投資適格債」ですが、業種や残存年数、格付けや利回りがさまざまです。

業種や残存年数を細かく分散するのは、リスクヘッジの観点から有効といえます。

特に債券は残存年数を細かく分散して、償還タイミングをずらすことは大切です。

利回りが高い状況であれば長期債中心で金利を固定するのがセオリーですが、自身の資金用途や債券の格付けなどから、適切な残存年数の銘柄を選ぶことが重要です。

まとめ

初心者の方に適した米国社債の選び方について解説してきました。

米国社債は利回りが高く、発行体の分散が容易など、米国債にはない特徴があります。

このため、米国債と組み合わせてお互いのメリットを活かす運用がおすすめです。

ただし、初心者の方の場合は「どの銘柄がよいか」「ポートフォリオの設計方法が分からない」など、さまざまな疑問を持つ方も多いのではないでしょうか。

米国社債は銘柄が多く、それぞれ発行体の格付けやリスクも異なることから、まずはIFA(資産運用アドバイザー)などプロに相談するとよいでしょう。

ウェルス・パートナーでは、経験豊富なIFAが無料で相談を承っております。

米国社債運用に興味のある方は、ぜひウェルス・パートナーにご相談ください。