目次

はじめに

皆さん、こんにちは。株式会社ウルスパートナー代表の世古口です。

2024年8月9日に、私は『富裕層のための米ドル債券投資戦略』という新著を出版させていただきました。今回は出版記念スペシャルの第2回として、

「米ドル債券のキホン!最初に押さえるべき7つのポイント」をお伝えさせていただきます。

▼今回の内容はYouTubeでご覧いただけます

https://www.youtube.com/watch?v=2PlxlIzAxhw

米ドル債券の7つの基本情報

それでは、米ドル債券の基本についてお話ししていきます。

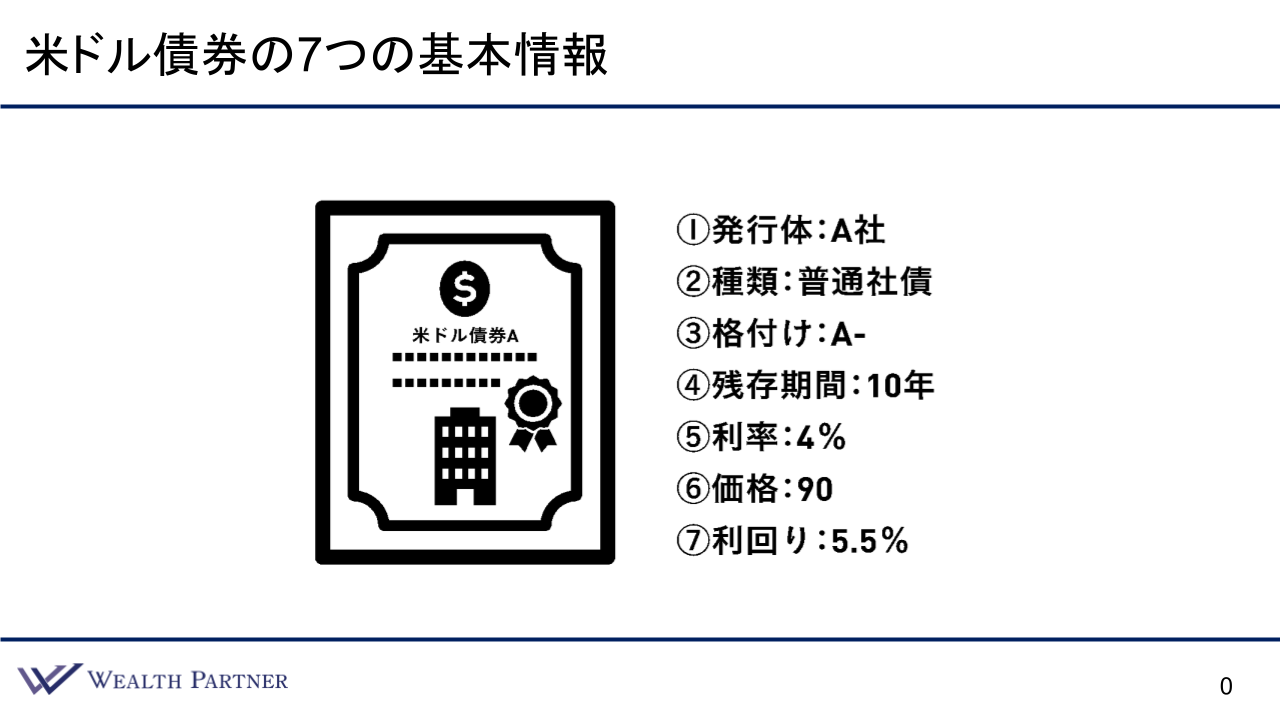

まず最初に、米ドル債券の7つのポイントを確認します。米ドル債券に関して押さえるべき7つの基本情報があり、これを確認することで、米ドル債券に投資するかどうかを判断する際の重要なチェックポイントとなります。

こちらのイラストをご覧ください。これは、先ほどお伝えした新著のイラストを引用しています。本来は紙媒体ではありませんが、紙媒体で表現するとこのような感じになると考え、米ドル債券Aと名付けました。そして、米ドル債券(米ドルで発行している債券)の基本情報を①から⑦まで示していますので、一つずつ見ていきたいと思います。

発行体

1つ目は「発行体」です。発行体とは、この米ドル債券を発行している国や会社を指します。つまり、お金を貸す投資家からすると、誰にお金を貸すのかを示しているのがこの発行体です。この債券に関しては、Aという会社が発行しているため、この債券を購入することは、A社に米ドルを貸すことを意味します。誰にお金を貸すのかという観点では、この「発行体」は最も大事なチェックポイント、情報の1つなわけですね。

種類

そして、2つ目が「種類」です。債券の種類、つまり債券種類にはいくつかのタイプがあります。実際、この米ドル建て債券にもいろんな種類の債券があります。例えば、国が発行している「国債」もあれば、会社が発行している「社債」もあります。社債には、一般的な社債の他に、リスクが高い「劣後債」などもあり、他にも様々な種類があります。投資する債券の種類によって、その債券のリスクが異なるため、非常に重要なポイントです。ですので、2つ目に押さえるべきなのが「債券種類」ということになります。

この米ドル債券Aは「普通社債」となっていると思います。これは、会社が発行している債券の中で最も基本的なものです。普通社債は、非常にプレーンな債券となっているわけですね。

格付け

3つ目のポイントは「格付け」です。格付けとは、アメリカの大手格付け会社が、債券を発行している会社や財務状況、債券種類などを評価して、その債券の信用度や安全性を客観的に評価したものです。債券投資においては、この格付けを見て、その債券の安全性を測ることが一般的です。リスク管理の観点から、格付けは非常に重要です。

格付けは、例えばS&Pなどの大手格付け機関では、最も安全性が高いものが「AAA」、次に「AA」、その次に「A」、さらに「BBB」、「BB」、「B」、そして「CCC以下」といったランクで示されます。「AAA」に近づくほど格付けが高く、安全性が高いとされます。逆に「CCC」に近づくほど格付けが低く、リスクが高いと考えられます。

格付けの基準としては、「BBB」以上から「AAA」までが「投資適格債」と呼ばれており、多くの機関投資家やファンドが投資対象とする安全性が高い債券とされます。一方、「BB」以下の債券は「低格付け債」と呼ばれ、倒産リスクが高いと見なされます。

この米ドル債券Aは「A-」の格付けとなっています。これは、投資適格債の中でも比較的高い格付けに該当します。A-は、日本のメガバンクである三菱UFJ銀行や三井住友銀行と同じ格付けの債券ですので、比較的高い安全性があるといえます。安全性が高い債券を選ぶ際には、格付けを参考にしてリスク管理を行い、債券の選別をすることが重要です。

残存期間

4つ目の基本情報は「残存期間」です。残存期間も非常に大事なポイントです。残存期間とは、債券投資において、お金が返ってくるまでの期間を指します。

残存期間と呼ばれる理由は、多くの場合、債券投資は既に発行されている債券を途中で購入する形で行われるためです。例えば、最初に10年の期間で発行された債券を途中の5年で購入した場合、残りの期間が5年となります。これが「残存期間」と呼ばれるわけです。

この米ドル債券は残存期間が10年です。10年後には、債券は100の価格で発行され、100の価格でお金が返ってくることが約束されているというイメージになります。

利率

5つ目の重要なポイントの1つが「利率」です。利率とは、利息が何%入ってくるか、つまり投資元本に対して利息が何%入ってくるかを表すものです。インカムゲイン、つまり利息収入を目的に投資される方にとっては、非常に重要な要素です。

例えば、1億円を投資して、利率が4%であれば400万円、5%であれば500万円の利息が入ってくるということになります。インカムゲインが重要な方にとっては、利率は必ずチェックすべき項目です。

米ドル債券の主な利益は、利率によるものが大きいため、この点は非常に重要なポイントとなります。

価格

次に6つ目のポイントが「価格」です。債券も株と同じように価格が存在します。債券の価格は、前回の動画でもお話ししたように、最初は100で発行され、残存期間が終わり満期になると、100で返ってくるという「債券価格100→100の法則」があります。

この法則に基づいて、価格は基本的に100から大きく離れることはありませんが、途中で価格が動くことはあります。例えば、債券の価格が90になったり80になったり、あるいは110になったり120になったりすることがあります。

投資する債券の価格のタイミングによって、最終的にいくらで戻ってくるか、つまり投資した時点での価格がどの程度変動するかが、投資利益に大きな影響を与えます。例えば、90で購入した場合、最終的に100で返ってくるので、利益が出ることになります。一方、110で購入した場合、最終的に100で返ってくるため、損失が発生します。

したがって、債券の価格も非常に重要な要素です。

利回り

最後に7つ目のポイントが「利回り」です。利回りを簡単に説明すると、この債券を残存期間が終わるまで持ち続けた場合に、利息収入と債券価格の変動を考慮して、年間の利益に引き直したときに何%の利益が得られるかを示すものです。

利回りを求めるためには、例えば、残存期間が10年で、毎年4%の利率があり、90で購入して10年後に100で返ってくる場合、これをトータルで計算して年間の利益に引き直すと、5.5%の利回りになる、というような計算が行われます。

つまり、米ドル債券の投資利益を考える際には、利率や価格だけでなく、「残存期間・利率・価格」を総合的に考慮して算出される「利回り」が最も重要な指標となります。

ここまでが、米ドル債券の基本情報であり、まず最初に押さえるべき7つのポイントとなります。この7つの情報さえあれば、米ドル債券に自分が投資するべきかどうか、ある程度判断することができると考えられます。

特に、収益性を測る基準として大事なのが7つ目の「利回り」です。この債券の場合、利回りは5.5%となります。この利回りの考え方は非常に重要で、これをしっかりと理解することが、米ドル債券を本当の意味で理解するための鍵となります。

米ドル債券の「利回り」は「確定利回り」とも呼ばれます。確定利回りとは、この債券が発行されている残存期間、例えば10年間、この債券を満期まで持ち続けることで、年間の利益が5.5%で運用できることが確定する、というものです。これが「確定利回り」ということになります。もちろん、為替が変動して円高になればマイナスになったり、円安になればプラスになることもありますが、発行されている通貨が米ドルベースの場合、残存期間を持ち切れば、この5.5%の利回りは確定するというのが確定利回りです。

債券が確定利回りの理由「価格100→100の法則」

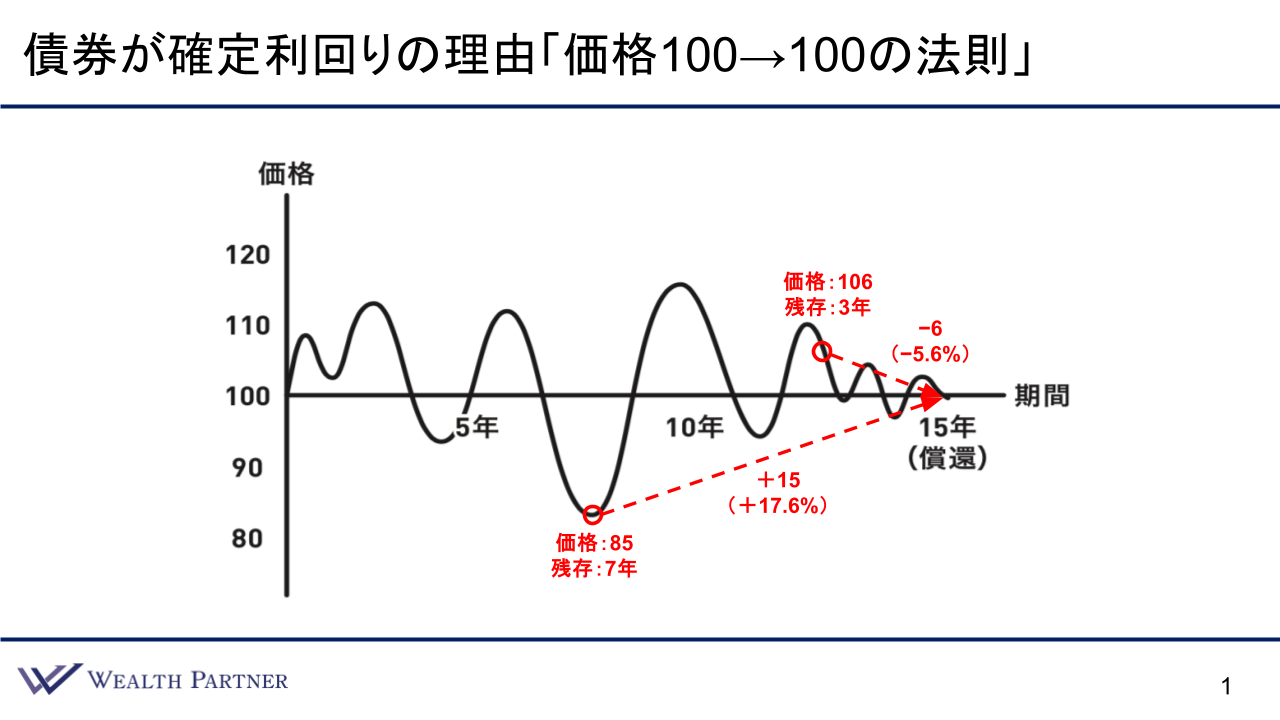

では、なぜ米ドル債券の利回りは確定利回りなのか、つまり残存期間を持ち切れば確定で利益が得られるのかについて、もう少し詳しくご説明したいと思います。

まず、債券の基本情報の1つである「債券価格100→100の法則」についてお話します。これは、前回のSP動画#1の5つの魅力でお伝えした内容にも触れますが、債券には「100で発行されて、100で返ってくる」という「債券価格100→100の法則」があります。この法則があるからこそ、債券は確定利回りと言われるのです。米ドル債券は米ドルベースで確定利回りになるわけですが、これについてさらに詳しく説明します。

こちらのイラストは、新著のイラストを使用していますが、債券の価格のイメージとしてはこのようになっています。

左側の縦の軸が価格を示しており、残存期間が15年の債券を例にして説明します。15年後に債券は償還され、発行されたときの価格である100で返ってきます。この間、価格は市場の動向によって上下しますが、最終的には100で返ってくるのです。

例えば、イラストの下の赤色で示している部分において、残存期間が7年のときに、価格が85で債券を購入したとします。点線で示された通り、15年後には100で償還されるため、価格は15上昇することになります。これは、+17.6%の増加に相当します。この増加率を残存期間である7年で割ると、年間の利益に換算すると、+ 17.6%は年間ベースで約+2.5%となります。

この+2.5%は、毎年の利率である4%に加算され、最終的には約6%強の利回りの債券となります。このように、債券は残存期間を持ち切れば、価格の変動を含めた利回りが確定するため、「確定利回り」と言えるのです。

一方、価格が100より上で購入した場合はどうでしょうか。例えば、価格が106のときに残存期間が3年の債券を購入したとします。この場合、償還時には100で返ってくるため、6下落して返ってくることになります。これにより、-5.6%の減少が生じます。この減少率を3年で割ると、年間で約-1.8%のマイナスが生じます。

このように、債券の利回りに与える影響としては、-1.8%が減少し、毎年5%の利息が入ってくる債券の場合、最終的には約3%の年間利回りとなるわけです。債券は、発行時の利率と残存期間、そして債券価格の値動きを総合的に計算することで、確定利回りが得られるのです。

これが、債券が「確定利回り」となる理由です。「債券価格100→100の法則」があるからこそ、確定利回りが確保されるわけです。

利回りがもっとも重要な収益性の指標

次に、利回りが最も重要な収益性の指標である理由について、もう少し掘り下げてご説明します。債券A、B、Cを仮に設定し、それぞれの利率・価格・残存期間を縦の列に並べて比較してみます。そして、最終的な利回りを計算することで、どの債券に投資するのが最も高い利回りを得られるかを考えてみます。

A、B、C債券があるとします。例えば、右側に表示されている利回りを隠してみると、どの債券に投資するのが一番利回りが高いかを判断するのは難しいでしょう。実際、私のような資産運用のプロでも、すぐに「これが一番利回りが高い」とは判断できません。

例えば、この例で言うと、利率が6%もある債券Bが目立ちます。価格は105ですが、最後に100で返ってくるので、5しか減らない。だから、この債券Bが13年後に100で返ってきても、利率が高いから利回りベースで考えると一番良いのではないかと思うかもしれませんが、実はこの債券Bの利回りは一番低く、5.3%です。

一方、債券Aは利率が4%ですが、価格は89で、残存期間は8年。8年後に100になって返ってくるという値上がりを考慮すると、実は利回りが6%と一番高いです。

次に、債券Cはどうかというと、利率は3%と低いですが、価格が70とさらに低いため、最終的に100で返ってくるものの、残存期間が28年と非常に長いです。そのため、年間利回りに引き直すと5.8%となります。

このように、期間が長ければ長いほど、利回りに与える影響は少なくなりますが、それでも5.8%という利回りが得られるわけです。

このように、利率や価格、残存期間だけで判断すると、どの債券が一番利回りが高いかは判断しにくい。だからこそ、収益性を測る基準として、利回りを見るのが最も早く、正確であることがわかります。

これが、それぞれの利回りと利率・価格・残存期間の関係です。

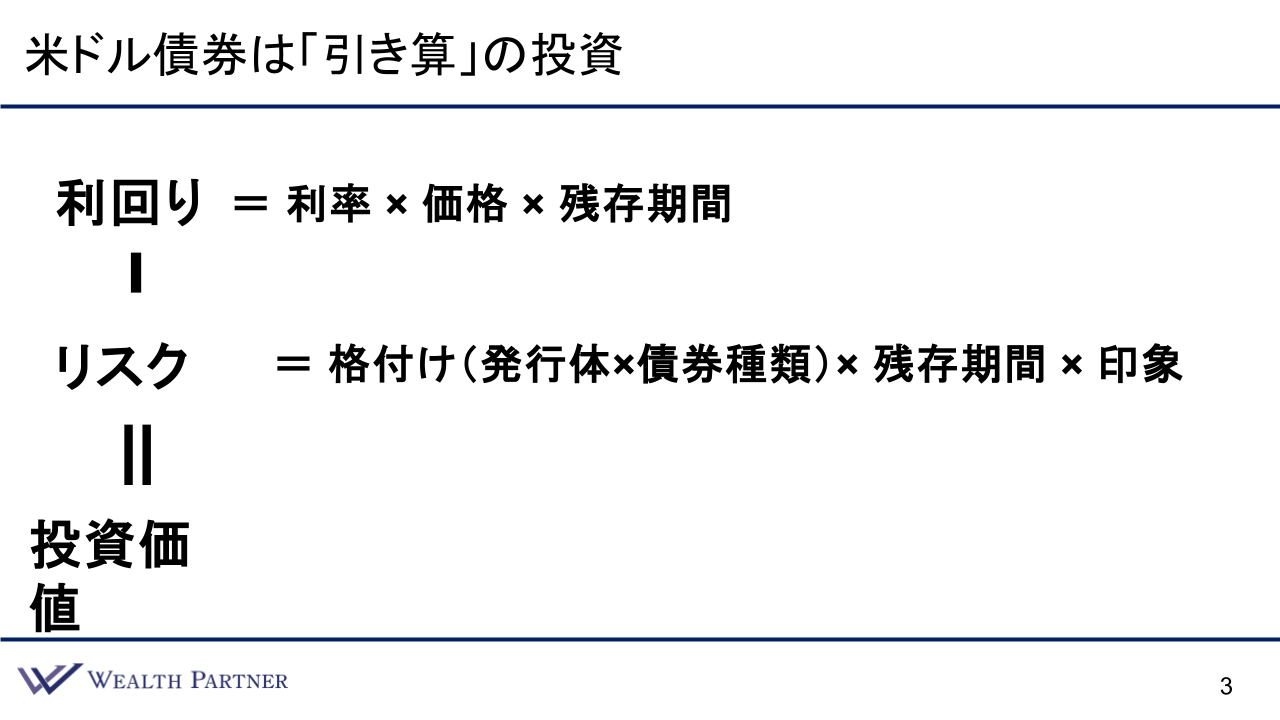

米ドル債券は「引き算」の投資

次に、米ドル債券のキホンの「引き算の投資」についてお話しします。

米ドル債券の投資の基本は、私は「引き算の投資」と考えています。どういうことかと言いますと、株などとは異なり、米ドル債券の主な利益は利回りがほとんどです。利回り以上に儲かることもありますが、基本的には利回りが上限と考えるべきです。

そのため、利回りが上限だと考えると、この差し引きのリスクを少なくすることが、投資価値や最終的な利益の大事な部分になります。この「引き算」の要素がリスクです。では、どのようにリスクが構成されるかを見ていきましょう。

米ドル債券の投資価値を表す計算式は、このイラストに示されています。利回りは、利率、債券の時価、そして残存期間によって計算されます。一方で、リスクを測る際に重要なのは「格付け」です。債券の発行体がどのような会社であるか、また、その債券がどの種類であるかによって、格付けが決まります。

さらに、残存期間が長ければ長いほど、その発行体のリスクを取り続けることになりますので、リスクが増加します。加えて、個人の印象もリスク評価に影響を与える要素として考慮すべきです。

例えば、新聞で得た情報や個人的な印象も、投資判断に影響を与えることがあります。「よく新聞で目にするし、日本で一番大きいから」「トヨタ自動車なら安心でしょう」「ソフトバンクは借り入れが多いので心配ですね、新聞でもよく話題に上がりますし」といった印象を持つことも、当然あるでしょう。それは投資判断における要素として考慮してよいでしょう。長期投資となる債券の場合、印象が良くない会社をポートフォリオに加える必要はありません。このようにして、残存期間や格付け、印象を総合的に評価し、リスクを算出します。

そして、利回りからそのリスクを差し引いて残った部分が、その債券の投資価値となります。世の中には多くの債券がありますが、利回りとリスクを差し引いた後の投資価値が大きい債券ほど、自分に適した投資対象となります。

これが米ドル債券投資における「引き算」の考え方であり、投資すべき債券をソーシングして選定する上で重要な視点です。

まとめ

最後に、まとめとして4つのポイントをお話しします。

ポイント1)まず、米ドル債券に投資する際に確認すべき7つの基本情報をチェック

1つ目は「発行体」、つまりどの会社がその債権を発行しているかを確認します。

2つ目は「債券の種類」です。劣後債か普通社債か、あるいは国債かなど、債券の種類を把握することが必要です。

3つ目は「債券格付け」です。これは、格付け会社がその債券にどれほどのリスクであると判断しているのかを示す指標で、リスクを測るための重要な情報です。

4つ目は「残存期間」、すなわち債券がいつ償還されるのか、5年後なのか、10年後なのか、15年後なのかを確認します。

5つ目は「利率」で、これは債券が提供する利息収入の割合を示します。

6つ目は「価格」で、発行時の価格が100であった場合、途中で購入する時点での価格が90なのか、100なのか、110なのかを確認します。

そして最後の7つ目が「利回り」です。これは収益性を測る最も重要な指標であり、債券を満期まで保有した場合に、年間の利益が何%になるかを表します。米ドル債券に投資する際は、これら7つの情報をしっかりとチェックし、自分に合った債券かどうかを判断することが大切です。

ポイント2)債券投資によってもたらされる利益を測る指標として、「利回り」が最も重要

利回りは、債券から得られる利息収入の利率、価格、残存期間を掛け合わせて算出されるため、これらを総合的に判断することが必要です。

ポイント3)「引き算」の考え方では、利回りから投資リスクを差し引いて判断することが重要です。

格付けは、発行体のリスクや債券の種類を評価したものであり、投資判断において非常に大切な要素です。この格付けに加えて、どのくらいの期間その債券を保有するかという「残存期間」も重要です。2年、5年、10年と期間が長くなるほど、リスクも高くなるため、慎重に検討する必要があります。さらに、「格付け×残存期間×印象」という視点も大切です。

投資する際には個人的な印象や感覚も考慮して然るべきであり、これらを総合的に評価して投資リスクを測ることが求められます。債券投資では、こうしたリスクの「引き算」が極めて重要なのです。

ポイント4)利回りから投資リスクを差し引いた残りが、その債券の投資価値となります。

この投資価値を基にして、自分が投資すべき債券を選定することが重要です。

本日は「米ドル債券のキホン最初に押さえるべき7つのポイント」というテーマでお送りしました。今回、私が出版した新著『富裕層のための米ドル債券投資戦略』ご興味のある方はご覧いただければと思います。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中