目次

はじめに

株価下落時における投資の選択肢として、債券への投資を考えるかたも多いのではないでしょうか。株価の不安定な動きに悩み、少しでもリスクを抑えたいと感じている方も多いでしょう。そこで本記事では、株価下落期における債券投資の基本的な仕組みやその安全性、債券市場の動向、さらに債券の種類とリスクについて詳しく解説します。この記事を熟読することで、債券投資の魅力とその安全性について理解が進み、自信を持って債券への投資に取り組むことができるでしょう。

債券投資の基本を理解する

債券は、企業や政府が資金調達を行うために発行する借用証書の一種です。投資家は債券の購入により発行体へ資金を貸し出して、利息を受け取る仕組みです。債券には複数の種類がある中で、代表的なのが国債、社債、地方債です。

国債は政府が発行する債券で、リスクが低いとされます。社債は企業が発行する債券で、企業の信用力によって異なるリスクと利回りが設定されます。地方債は地方自治体が発行するもので、地域社会のインフラ整備などに使われ、国債に準じるリスクと考えられています。

債券の仕組みを理解するには、発行、償還、利息という3つの要素の理解が必要です。債券は発行時に一定の金額で売り出され、満期時にはその金額が返済されます。債券を保有している間は、発行体から定期的に利息が支払われ、利息はクーポンと呼ばれ利率は発行時に決定されます。

債券投資には複数のメリットがあります。まず株式に比べてリスクが低く、特に国債は安全性が高いとされています。また定期的な利息収入が得られるため、収益が予測しやすい点も魅力の一つです。しかし債券投資にもリスクがあります。例えば、発行体の信用リスクや金利変動リスクです。金利が上昇すると債券の価格が下がるため、満期を待たずに途中で売却すると、売却時に損失が生じる可能性があります。

ただし、債券投資の基本をしっかりと理解すれば、株価下落時の資産運用においても、適切な判断ができるでしょう。

債券投資の利点とリスク

債券投資には複数の利点があります。まず、債券は比較的安定した収益を期待できる金融商品です。債券は一定期間ごとに利息が支払われるため、予測可能な収益が得られる、という大きな特徴があります。さらに、債券は元本保全の可能性が高い金融商品です。特に国債の場合、国家が発行体となるため信頼性が高く、元本が返還される可能性は高いと考えられます。

しかし債券投資にはリスクもあります。代表的なリスクには、信用リスクと金利リスクがあります。信用リスクは、発行体の破綻で利息が支払われない・元本が返還されない、というリスクです。また金利リスクは、市場金利の変動によって債券の価格が変動するリスクです。金利が上昇すると債券価格が下落するため(詳細は後述)、売却時に損失が発生する可能性があります。

債券は種類によりリスクとリターンのバランスも異なります。例えば、国債は一般的に信用リスクが低いものの、利回りもそれほど高くありません。一方、社債は信用リスクが高い反面、高い利回りが期待できます。また、長期債は長期間にわたり固定の利息が支払われるため、金利リスクが高くなるものの、利率が高い場合もあります。短期債券は金利リスクが低い反面、一般的に利回りが低くなります。

このように債券投資にはさまざまな利点とリスクが存在し、投資家はそれぞれの特徴を理解した上で投資判断が必要です。

株価下落時における債券投資の有効性

債券は借入証書の一種で、発行体が一定期間後に元本と利息を返済することを約束する金融商品です。株価が下落する局面では、投資家はリスク回避のために安定した投資先を求める傾向があります。本状況で、債券はその安定性から注目されることが多いです。

債券が安全とされる理由の一つは、株式に比べて価格変動が少ない点です。株式市場が不安定になると、株価は大きく変動するものの、債券は一定の利息を得られるのみならず、価格も比較的安定しています。また、債券は元本返済が約束されており、大きな損失が出にくい点も特徴です。

しかし、完全にリスクがない訳ではありません。債券には信用リスク、金利リスク、インフレリスクがあります。信用リスクは発行体が債務を履行できないリスクです。金利リスクは、金利が上昇すると債券の価格が下がる可能性があることを示します。インフレリスクは、物価上昇によって実質的な利回りが低下する可能性があることを意味します。

株価下落時に適した債券は、国債が一般的に安全とされています。国債は国家が元本と利息の支払いを保証しているため、他の債券に比べてリスクが低いです。また、短期債は金利変動の影響を受けにくくローリスクといえます。投資家は自身のリスク許容度と投資期間を考慮した上で、適切な債券の選択が必要です。

このように、株価下落時は債券投資が有効な選択となりますが、リスクとリターンのバランスをよく理解し、自分に合った債券の選択が重要です。

株式と債券の比較

株式投資は高いリターンが期待できる一方で、リスクも大きいという特徴があります。株価は企業の業績、経済全体の動向、政治情勢などさまざまな要因の影響を受けて変動します。このため、短期間で大きな利益が得られる可能性がある反面、市場の不確実性から大きな損失となるリスクも否定できません。

一方、債券投資は比較的リスクが低い金融商品です。債券は企業や政府が資金を調達するために発行するものであり、投資家は一定期間ごとに利息を受け取り、満期には元本が返済されます。債券のリスク要因としては、発行体の信用リスクや金利変動リスクがあるものの、一般的には株式に比べて価格変動は少なく、安定したリターンが期待できます。

また、株式市場と債券市場はそれぞれ異なる要因に影響されます。株式市場は企業業績や経済状況、投資家の心理状態などに大きく左右されるのに対し、債券市場は主に金利の動向や発行体の信用力に左右されます。よって、経済の変動時に株価が大きく下落する場合でも、債券の価格変動は比較的穏やかであることが多いです。

投資期間によっても、株式と債券の適性は異なります。短期間で高いリターンを狙うなら株式投資による実現可能性が勝るものの、長期的に安定した収益を目指すなら債券投資がより適した選択肢です。

特に株価下落時は、リスクを分散して安定したリターンを得るために、債券への投資は重要な選択肢となるでしょう。

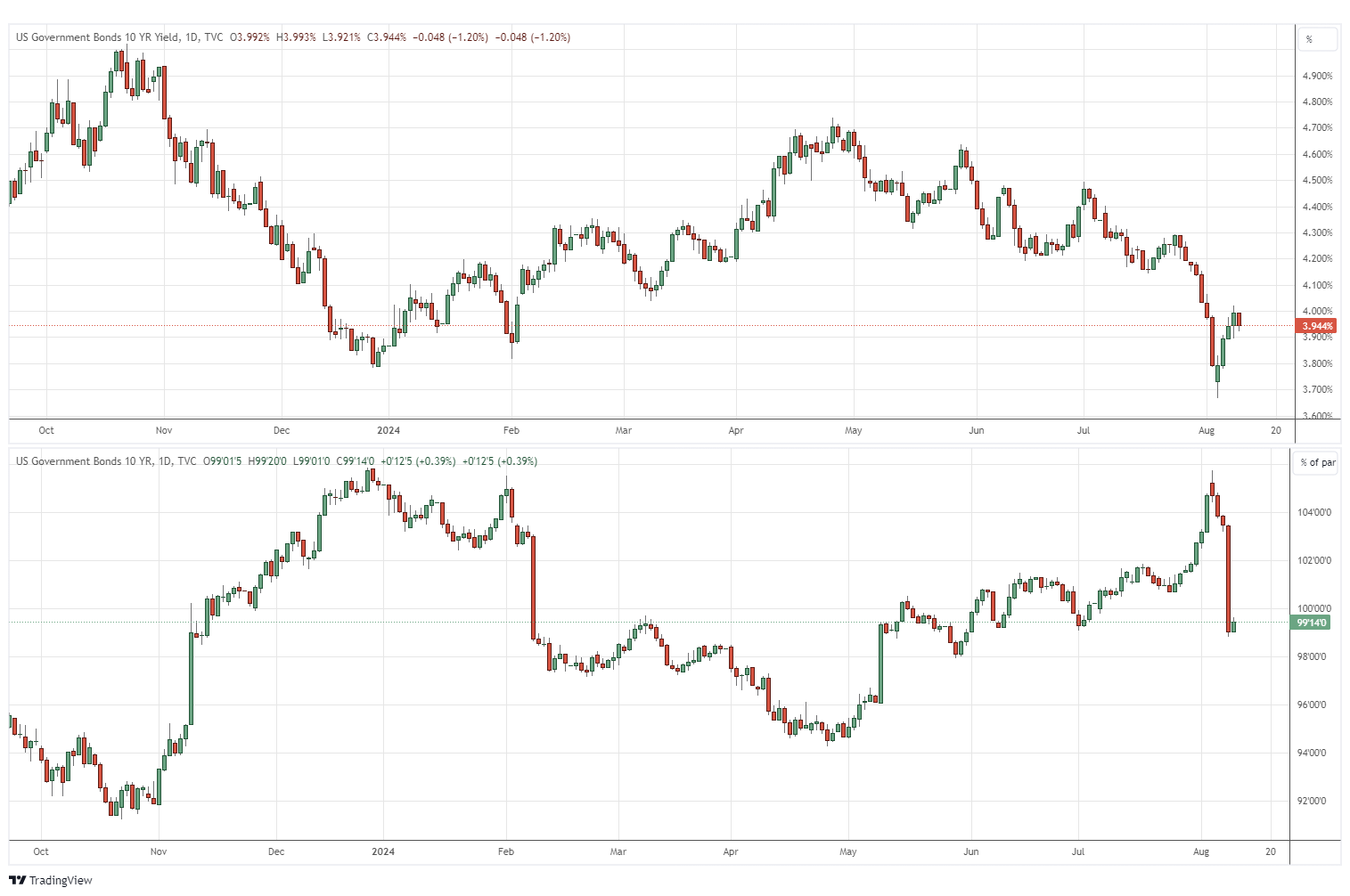

米10年国債金利(上段)と米10年国債価格(下段)のチャート(チャート画像はTradingView)

債券投資と金利の関係

債券投資において、特に注目すべきは債券価格と金利の関係です。債券の価格と金利は、一般的に逆相関の関係にあります。金利が上昇すると債券の価格は下落し、反対に金利が低下すると債券の価格は上昇します。金利の上昇局面では、過去の債券は低い利回りで発行されているため、新しい高金利の債券に比べて価値が下がります。一方、金利が低下局面では過去に発行された高金利の債券が魅力的になるため、その価格が上昇します。このメカニズムにより、金利低下時には債券投資が安全かつ利益をもたらす可能性が高まります。債券投資を考える際は、金利の動向への注視が重要です。

債券購入時のポイント

債券購入時のポイントを押さえるには、まず信用リスクの評価方法を理解が重要です。信用リスクとは、債券発行者が元本や利息の支払いを遅延または不履行する可能性を指します。信用格付け機関による格付けをチェックすることで、そのリスクを判断できます。例えば、AAAの格付けは非常に信用度が高いことを意味し、Dの格付けはデフォルトを意味します。

次に、利回りとクーポンの違いについても知る必要があります。クーポンとは、債券が発行された際に決められた利息であり、通常は半年毎に支払われます。一方、利回りは債券の購入価格に対する年間の収益率です。利回りは、市場価格や残存期間、クーポン率などにより変動するため注意が必要です。

また、債券には複数の種類があります。国債は政府が発行する債券で、信用リスクが非常に低いです。社債は企業が資金調達のために発行する債券で、企業の信用力によってリスクが変わります。地方債は地方自治体が発行する債券で、地域振興のために使われることが多く、リスクは国債に準じます。それぞれの特徴を理解して、自分の投資スタイルに合った債券の選択が必要です。

さらに、債券の満期と流動性も理解しておきましょう。満期とは、債券が発行されてから元本が返済されるまでの期間を指します。長期の債券は通常、短期の債券よりも高い利回りが期待できますが、金利リスクも高いです。また流動性は、市場で債券を買いたい時に購入でき・売りたい時に売却できるかどうかを表します。流動性の高い債券は売買が容易で、万が一の際にもすぐに現金化できます。

これらのポイントをしっかり押さえることで、株価下落時もリスクを抑えた形での債券投資が可能となるでしょう。

外国債券投資の考え方

外国債券投資には、多くのメリットとデメリットがあります。まず、外国債券は国内債券と比べて利回りが高い場合が多いため、収益性を重視する投資家に魅力的な存在です。また分散投資の一環として、異なる経済圏の債券を保有することで、リスクの分散効果も期待できます。しかし外債には為替リスクがつきものです。外国の通貨で発行された債券を購入すると、その通貨が円に対して下落すれば、為替差損が発生します。為替リスクの管理には、為替ヘッジを利用する方法があります。為替ヘッジにより為替変動によるリスクを軽減できる反面、その分のコスト負担が生じる点は注意が必要です。

外国債券には数多くの種類があり、それぞれの国の経済状況や金利政策によって魅力が変わります。例えば、アメリカの国債は信用度が高く安定した利回りが期待できます。また、新興国の債券はリスクが高いものの、高い利回りが狙えます。これらの債券を選ぶ際は、発行国の経済状況や政治リスク、そして投資家自身の投資目的に合わせて慎重な選択が必要です。こうした情報をしっかりと把握し、リスクを管理することで、外国債券投資を効果的に進められます。

債券投資の始め方

債券投資を始めるための第一ステップは、自らの投資目的とリスク許容度を明確にすることです。次に、信頼できる証券会社を選び口座を開設します。その後、自らの投資方針に合った債券を選び、購入時期や購入額を決定します。そして最後に、実際に債券を購入する手続きを行います。

具体的には、証券会社のウェブサイトやアプリを使って債券の種類や条件を確認して、購入ボタンをクリックすれば簡単に手続きが完了します。また、購入後は定期的に債券の状況や市場動向を確認し、適切なタイミングで再投資や売却を検討することが重要です。

まとめ

株式市場の下落局面では、投資家は安定性を求めて債券に目を向ける機会が多くなります。債券投資には、景気変動に対する防御策としてのメリットがあります。また債券は一般的に安全資産と見なされており、特に株価が下落する時期に、その価値が再評価される金融商品です。

債券の価格と金利は逆相関の関係にあり、金利が上がると債券の価格は下がり、逆に金利が下がると債券の価格は上昇します。このメカニズムが、株式市場の変動が激しい時期においても債券投資で安定した収益を期待できる要因です。

債券投資の基本を理解することは非常に重要です。債券には国債、社債、地方債などさまざまな種類があり、それぞれの特徴を把握する必要があります。ただし債券の購入手続きは比較的簡単で、証券会社を通じて購入することができます。しかし債券投資にもリスクがあるため、そのリスクとリターンの正確な把握が必要不可欠です。

債券投資の戦略としては、分散投資が有効です。異なる種類や満期を持つ債券を組み合わせにより、リスクを抑制できます。また債券投資でもタイミングが重要で、金利の動向や市場の状況を見極めながらの投資が求められます。これらを行うことで、債券投資でリスクを抑えながら安定したリターンの獲得が可能になるでしょう。

株式会社ウェルス・パートナー

ポートフォリオマネージャー

慶應義塾大学商学部卒業後、三井住友信託銀行株式会社へ入社。

富裕層や会社経営者、地主を中心とした資産運用、相続対策のコンサルティングに従事。お客様と強い信頼関係を築きたいと思い株式会社ウェルス・パートナーに入社。富裕層、会社経営者の資産配分最適化を行う。具体的な金融資産の投資実行サポートや地主への相続対策を主とした税務の最適化、資産管理会社設立、運営のアドバイス、サポート。また会社経営者の資産承継サポートを行う。