目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「米債黄金時代延長戦・2024年夏以降の米ドル債券投資戦略【前半】」です。2024年夏以降の米ドル債券投資戦略を、前半・後半の2回に分けて解説します。前半は「米ドル債券利回りの現状と予想」と「米ドル円の現状と予想」を、後半は本題である「2024年夏以降の米ドル債券投資戦略」と「米ドル債券ポートフォリオ最新設計例」をお伝えします。

▼今回の内容はYouTubeでご覧いただけます

アメリカ10年国債利回りの推移(過去3年)

アメリカ10年国債利回りの現状と予想についてお伝えします。アメリカ10年国債利回りが全ての米ドル建て債券の利回りの基となっているので、この利回りが上がれば、全ての米ドル債券利回りが上がりますし、下がれば下がるので、米ドル債券において重要な指標といわれています。こちらは過去3年のアメリカ10年国債利回りの推移です。

右側の赤い印をご覧ください。分岐点が4つあります。まずは2023年10月、アメリカ10年国債利回りは5%という高い水準をつけました。そして2ヶ月後の2023年12月、アメリカの景気が悪くなり、金利を下げるのではないかという見方が濃厚になり、1.2%金利が下がって3.8%になりました。

ここで米ドル債券黄金時代は終焉を迎えるのではないかという雰囲気が高まり、私も黄金時代は終わりかと思っていました。しかし、意外とアメリカの経済は強いです。景気後退するのではないかといわれていたにもかかわらず、いつの間にかその噂はなくなり、むしろ物価は上がり、景気も強くて、「FRBは金利を下げないのではないか」という風潮になりました。

2024年1月から10年国債利回りは再上昇し始め、そこから1%弱ほど上昇して4.7%をつけたのが2024年4月です。しかし、今年の9月や11月に利下げが行われるだろうというのが大方の見通しになっているので、さすがに頭打ちではないかということで、2024年6月には4.7%から4.2%まで切り下がってきている現状です。

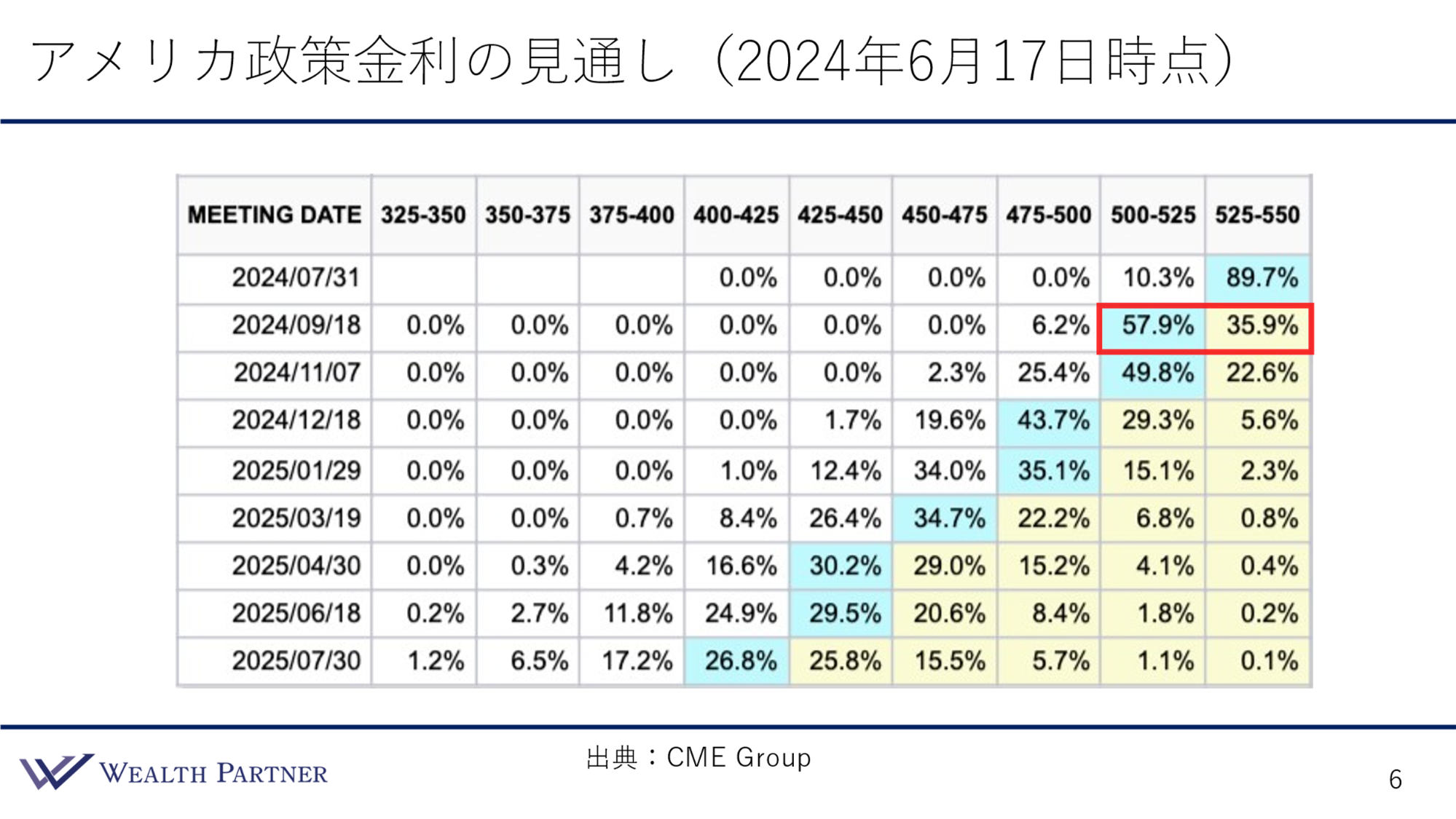

アメリカ政策金利の見通し(2024年6月17日時点)

アメリカ10年国債利回りの先行きを見通すのに最も大事な指標が、アメリカ政策金利です。

先ほどの10年国債利回りは、市場の投資家がアメリカの国債を売買することによって決められる水準なので、株価のようなものです。一方で、こちらはアメリカの政策金利なので、アメリカのFRB、日本の日銀のようなところが決めている数字です。これが上がったり下がったりすることによって、先ほどの10年国債利回りに多大な影響与えます。この政策金利が上がれば当然上がりますし、下がれば下がる可能性が高いので非常に大事です。

現在のアメリカの政策金利は右上の5.25%になっています。一番左に「MEETING DATE」とありますが、こちらは、アメリカのFOMCという日本の日銀決定会合のような、金利を何%にするか決める会議の日程です。アメリカは、このミーティングごとに何%の確率でどれぐらいの金利水準になるかを毎日予測しています。

確率が高いものが青色で示されています。これは6月17日時点なので2日前の数字になりますが、7月31日のFOMCは9割方、現在の5.25%と変わらない水準、据え置きとの予測です。利下げが始まる可能性が高いのは、9月18日のFOMCで57%、大体6割の可能性で0.25%金利が下がって5%になる、値下げが始まる可能性が迫っているということがこれを見るとわかります。

しかし、5.25%の今と変わらない可能性もあるわけです。35%ですから、大体6割:4割の確率でどちらになるかまだわからないので、100%金利が下がるとは言い切れませんが、今のところ下がる可能性が高いといわれています。

ただ、今年11月までいくと、今の金利が続いている可能性は22%、2割程度だと思っているわけです。金利が1回ないし2回は下がる可能性の方が8割あるという予想になっています。

では年末はどうなるでしょうか。2024年12月18日を見てみると、一番確率が高いのは43%が金利4.75%、今の状態から金利が2回0.5%下がっている状態になっている可能性が高いと思われています。基本的には今の5.25%の状態から、3ヶ月後の2024年9月のFOMC以降は、基本的には金利は下がっていく状態で、1年後の2025年7月30日のFOMCでは4%まで金利が下がっているのではないかという予想です。

現状のアメリカ10年国債利回りは4.2%ですが、政策金利で1.25%下がることになるので、4.25%にそのまま下がるとは思いませんが、相当下がっている可能性はあると思います。1年先までアメリカ政策金利の見通し通り進んだとすると、例えば0.7%~0.8%程度下がっている可能性はあるのではないかと考えることができます。ですから利下げは目前であると思います。

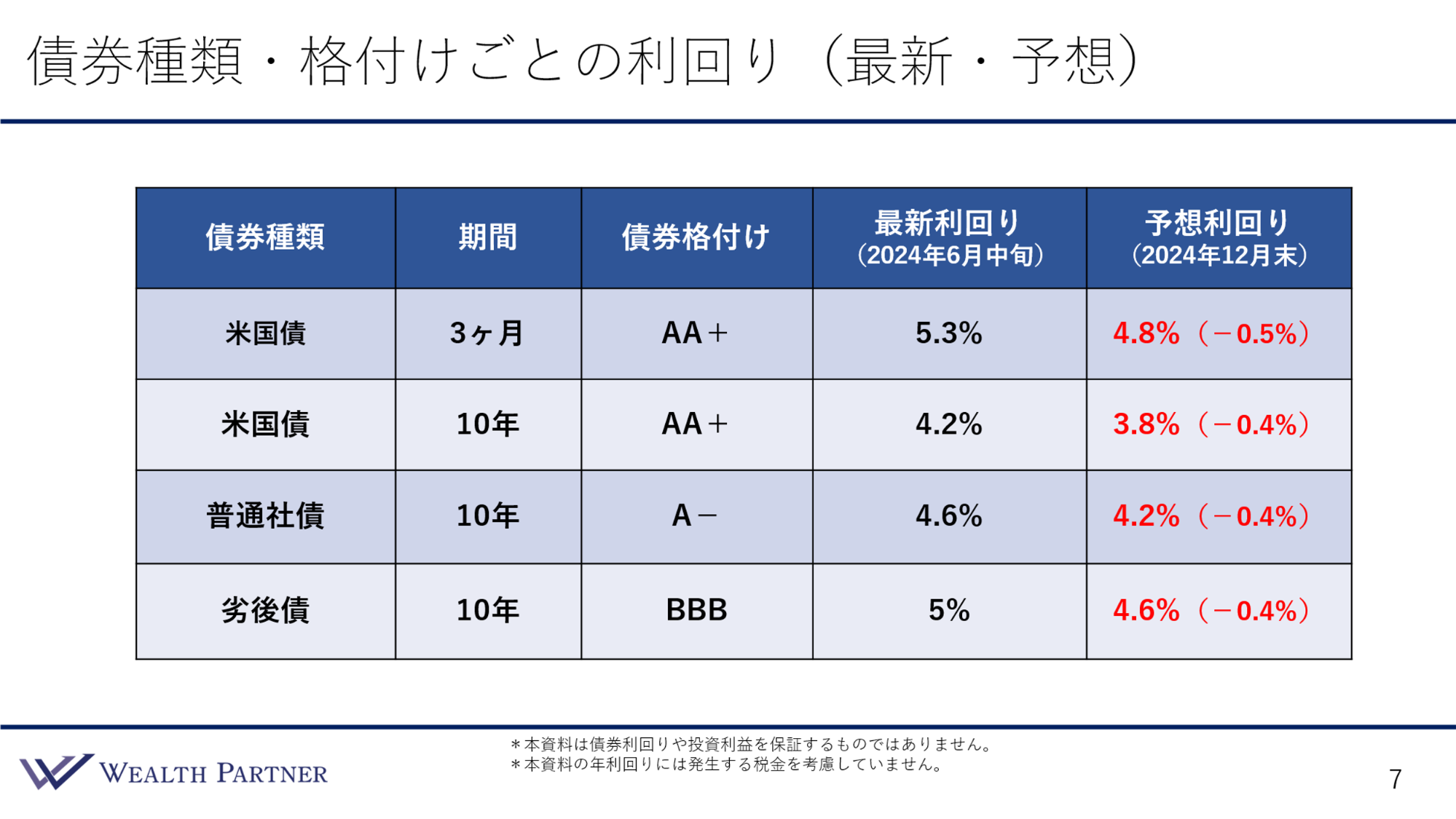

債券種類・格付けごとの利回り(最新・予想)

米10年国債利回りの最新の状況と、今年2024年12月末の私の個人的な予想をお伝えします。

債券種類と格付けごとの利回りになっていまして、上2つは米国債で、期間が3ヶ月と10年です。3行目は普通社債、期間10年、債券格付けはA-です。1番下は劣後債で、期間10年、格付けは少し低いBBBです。このような4種類の債券です。

最新利回りは2024年6月中旬の水準です。3ヶ月の米国債は5.3%、10年の米国債は4.2%、10年の普通社債は、格付けが日本のメガバンク同等のA−で、利回りは4.6%、 10年の劣後債は5%、というイメージです。

半年後の2024年12月末は、政策金利の利下げが2回あると私は思っているので、0.5%金利が下がった分、3ヶ月の米国債は4.8%という予想です。今は利下げを織り込んでいるところもあるので、その通りに下がるとは思いますが、それに近しいぐらいの水準で金利が下がる可能性があると思っています。

ですから、10年の米国債は、今の水準から0.4%下がり3.8%ほどで落ち着いている可能性が高いと考えます。普通社債は同じように0.4%金利が下がって4.2%、劣後債も同じように0.4%下がって4.6%、というのが半年後の米ドル建て債券の利回りと個人的に予想しています。

現状で米ドル債券、例えば米国債や普通社債や劣後債を混ぜて米ドル債券ポートフォリオを作成すると、平均の利回りは4%後半になると思います。しかし、半年後の2024年12月末に同じ債券ポートフォリオを作るとすると、大体4%前半くらいの債券利回りのイメージになるのではないかと考えられます。

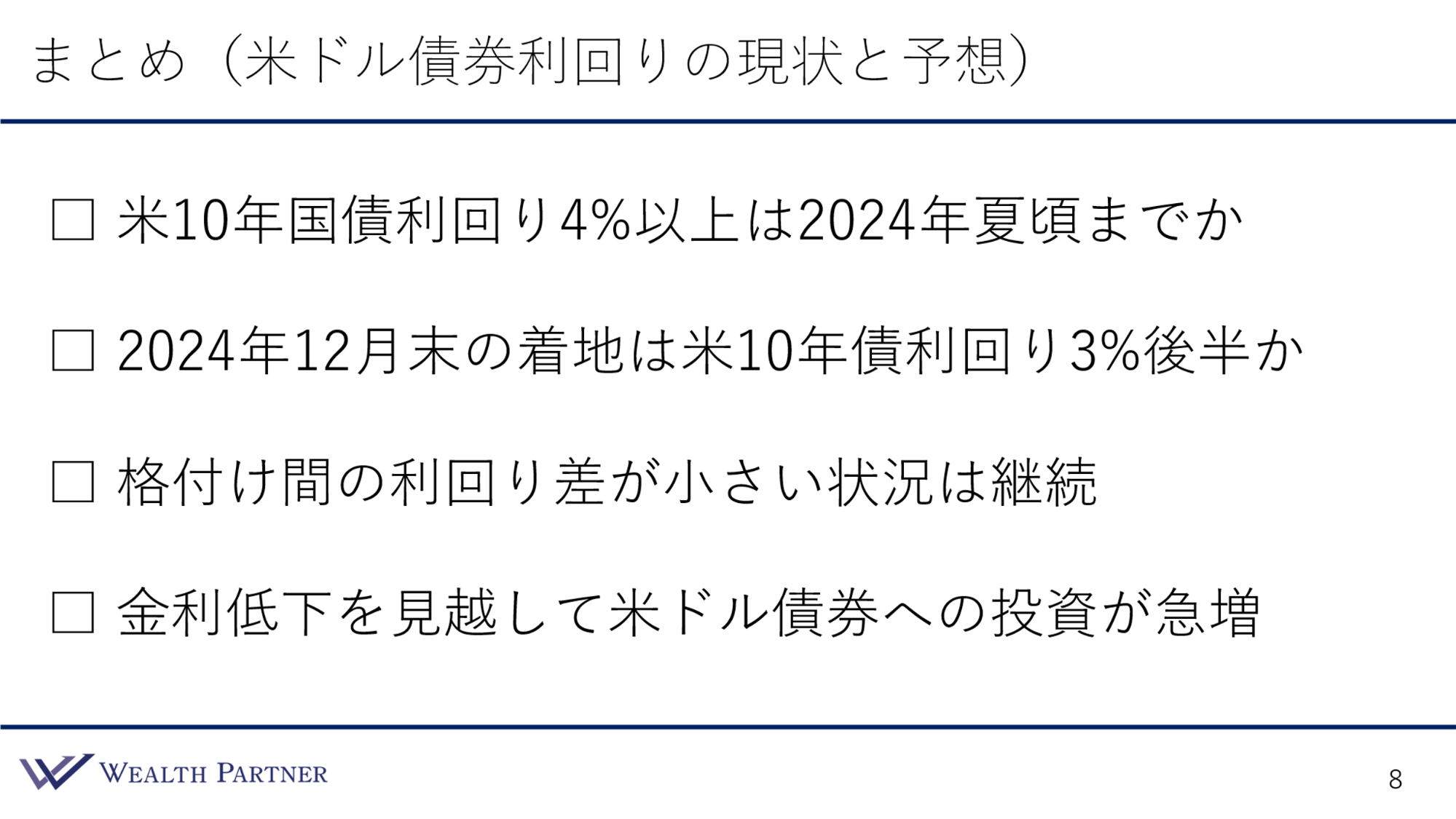

まとめ(米ドル債券利回りの現状と予想)

ポイント1)米10年国債利回り4%以上は2024年夏頃までか

1つ目は、アメリカの10年国債利回り4%以上は、おそらく2024年夏頃までではないかと予想しています。お伝えした通り、年末に3.8%になるとすると、急に下がるよりは徐々に切り下がっていく可能性が高いと思います。アメリカの政策金利が1回・2回下がり、それを確認して少しずつ切り下がっていく可能性が高いと考えています。そうすると、2024年8月頃までが、4%を維持できるギリギリの時期という可能性が高いと予想します。

ポイント2)2024年12月末の着地は米10年国債利回り3%後半か

2つ目は、先ほどお伝えした通り、2024年12月末の着地は、米10年国債利回りで3%後半ではないかと思っています。

ポイント3)格付け間の利回り差が小さい状況は継続

3つ目は、利回りの水準とは別の話です。格付け間の利回り差が小さい状況が継続していると思います。世の中の景気は非常によいと認識されているので、例えば、米国債のA−の債券も、BBBの劣後債も、あまり利回り差はなく0.4%ずつでした。そのような利回り差が小さい状況はしばらく続くでしょう。景気後退の確率はほとんどないと見られています。

ポイント4)金利低下を見越して米ドル債券への投資が急増

4つ目は、そのように金利が下がっていくことを多くの富裕層や投資家は見越しているので、それによって米ドル債券への投資が急増しており、弊社へのご相談も今年の5月頃からかなり急増しています。

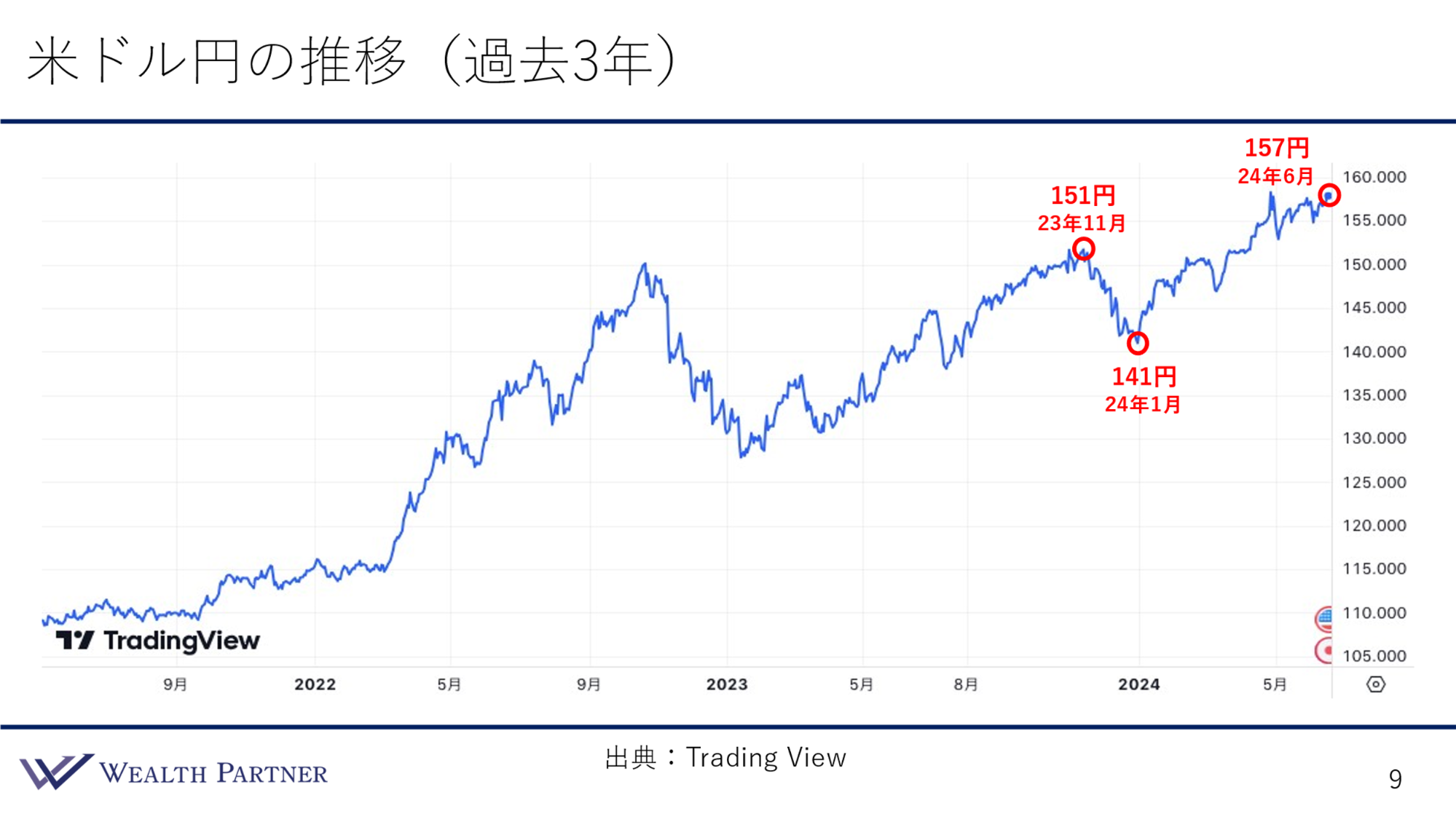

米ドル円の推移(過去3年)

ここからは米ドル円、為替のイメージについてお話しします。こちらは米ドル円の過去3年の推移です。

これも分岐点を赤色で示しています。2023年11月が昨年のなかでは一番高い水準で151円をつけています。そこからアメリカの金利が下がるとともに2024年の1月に141円をつけています。アメリカの金利復活とともに再上昇しており、2024年の6月は157円まで上昇しているので、昨年の高値を超えている状況です。

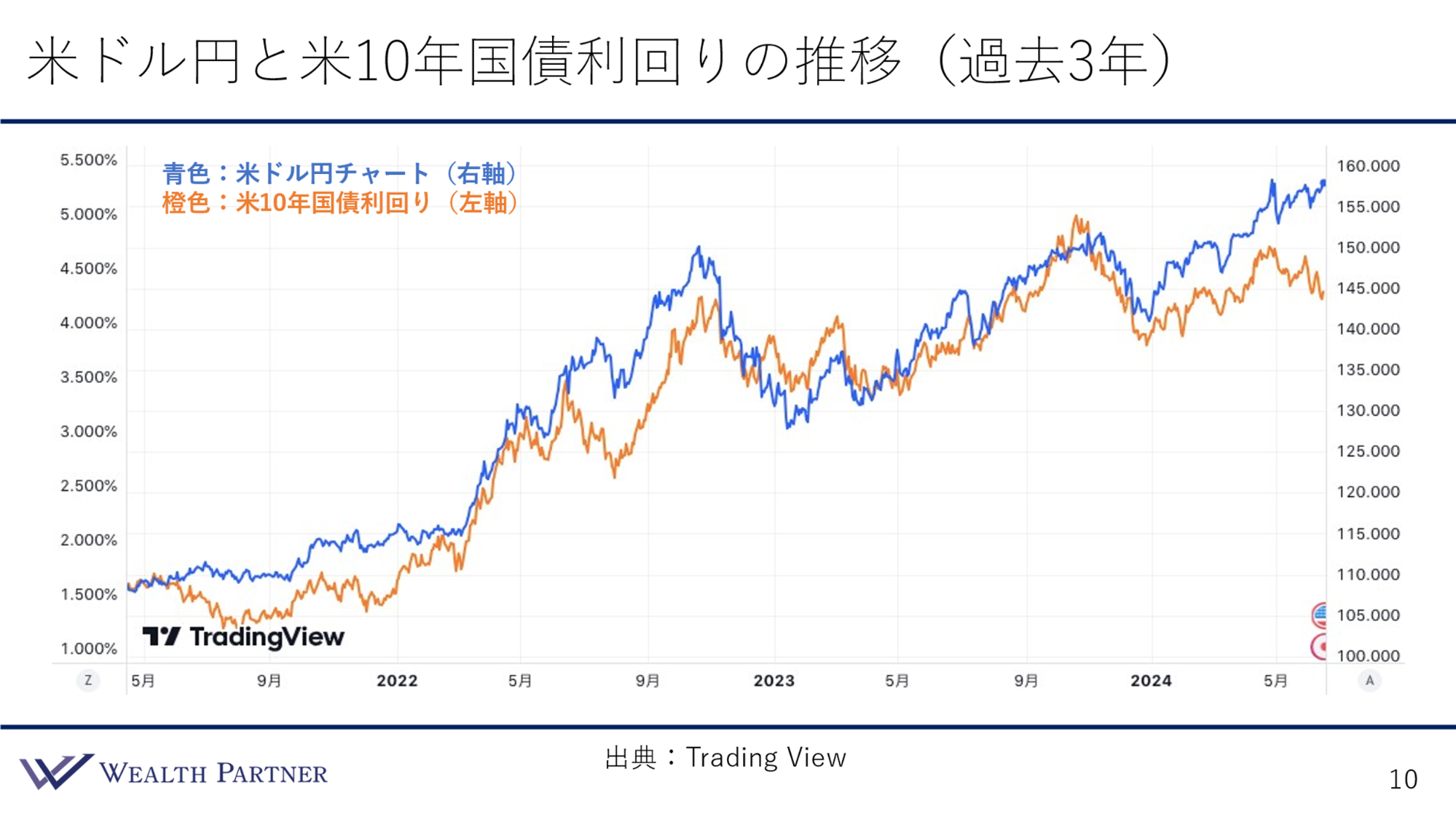

米ドル円と米10年国債利回りの推移(過去3年)

米ドル円とアメリカ10年国債利回りは、基本的に連動する傾向にあります。過去3年のチャートを比較するとわかりやすいのですが、基本的に連動しており、過去3年のなかで一時的に乖離しているタイミングがあります。米ドルが高くなっていても米10年国債利回りはそれほど上がっておらず、下がっています。

2024年以降も概ねそのような動きを見せており、米10年国債利回りは上昇していますが、それ以上にドル円は上がっています。少し乖離してきているのがおわかりいただけると思います。特に離れ方が顕著なのは、2024年4月から米10年国債利回りは4.7%から4.2%まで切り下がっていますが、米ドル円はドル高円安に進んでいます。連動性が若干崩れているというのが、この米ドル円と米10年国債利回りの推移を見ておわかりいただけたのではないでしょうか。

まとめ(米ドル円の現状と予想)

米ドル円の現状と予想をまとめます。

ポイント1)足元は日米金利差の理屈を超えた米ドル高円安

日本の低金利は、アメリカの高金利との金利差が大きいので、円が売られてドルが買われてドル高円安というのが基本的な理屈だったのですが、2024年4月からの動きを見ていると、アメリカの金利は下がる傾向にあります。一方で、日本の金利は上がっています。本来は金利差が縮小しているので、その分ドル安円高にいくはずですが、逆にドル高円安にいっているという現状があります。それほど米ドル高円安ではありませんが、金利差の理屈を超えたドル高円安という状況が、一時的かもしれませんが、ややそのような傾向にあるといえます。

ポイント2)日銀政策・円買い介入での円高はなさそう

今年も、日銀会合で金利を上げるかもしれないというゼロ金利政策解除などの日銀の政策や、円買い介入がありました。日銀と政府がドルを売って円を買うことにより円高にする、円安を抑えるという金融政策の動きを見せましたが、それによる円高はないのではないかと予想します。日銀も政策を打ってはいますが、円安を止めるほどのものではないということです。

いつまでに絶対金利を上げるといった強いメッセージがあれば、円安が止まる可能性はありますが、そのような明確なものが打ち出されていないのと、円買い介入は大した規模ではないので、一瞬だけ円高にいきますが、その後すぐに円が売られてドルが売られ、すぐに円高が解消されてしまうという状況です。ですから、それによる円高はないという印象です。

ポイント3)半年以上「円高待ち」富裕層のドル買い需要

これは私の感覚なのですが、円高待ちをしている富裕層の方や投資家の方がたくさんいます。2024年に入り、一本調子でドル高円安が続いています。大方、金利は高いけれども今後は下がると予想しているので、今のうちに円をドルに換えて、ドル建ての債券を金利が高いままにしておきたいと思っているのです。投資したいのですが、ドル高円安が進んでいて円高になるタイミングがないので、なかなかエントリーできていません。そのような状態が半年以上続いています。

ですから、米ドルを買おうと、富裕層の方の行列ができているわけです。そのような方たちがいる以上、どれだけ円買い介入をしても、一時的に円高にいったとしても、その瞬間に円売りドル買いをするので、その円高はすぐに解消してしまいます。そのようにして今の円安は維持されているのですが、この傾向はしばらく続くと思います。半年間、この行列は続いているので、私の感覚的なところですが、このような状況が続くと、150円を切るような円高は、すごく大きなトレンドや事件、リーマンショックのようなことや景気後退がない限り、起こらないのではないかと思います。

ポイント4)日本円の信用低下が米ドル高・円安を招く時代

「日本の財政不安」「経済成長の鈍化」「国力低下」など、日本ないし日本円の信用低下により、いつか円安の時代が来るといわれていました。それが前倒ししてきているような印象があります。日本の信用低下が招く米ドル高円安、これを先取りする傾向が出てきているのではないでしょうか。

円安によってインフレになり、更に経済が悪化し財政に影響するなど、いろいろと悪い要素が連想されて、最後は日本の財政不安につながってきている可能性があります。それを少しドル円が追い込んできている可能性があるのではないかというのが私の個人的な印象です。また新NISAによる円売りドル買いがありますが、このようなことがドル円にとっては重要なポイントではないかと思います。

本日は「米債黄金時代延長戦・2024年夏以降の米ドル債券投資戦略【前半】」という内容でお届けさせていただきました。後半は本題である「2024年夏以降の米ドル債券投資戦略」と「米ドル債券ポートフォリオ最新設計例」ですので、引き続きご覧いただければと思います。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中

-1024x538.jpg)

.jpg)

で投資ができる債券の基礎知識-300x158.png)