目次

はじめに

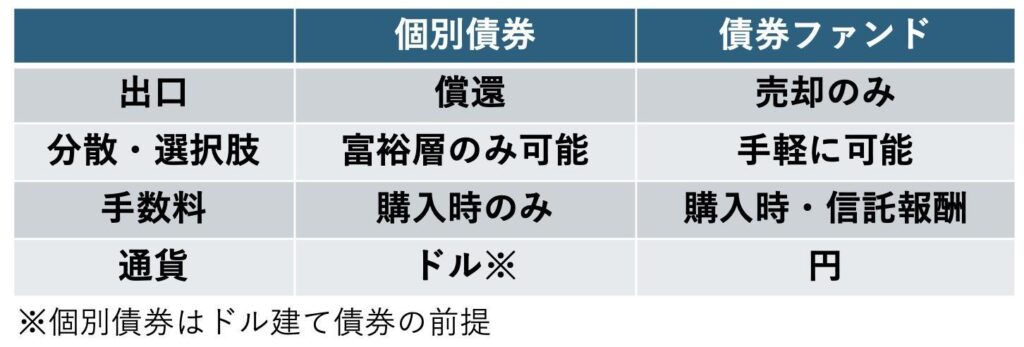

債券投資を考える際に選択肢として考えられるのは、「個別債券」と「債券ファンド」です。

この記事では、「個別債券」「債券ファンド」とは何か、それぞれに投資するメリット・デメリットとリスク、目的別にどちらを選ぶべきなのかを解説します。

債券への投資を考えている方は、ぜひ参考にしてください。

個別債券と債券ファンドの基本

債券投資には、大きく分けて次の2つの選択肢があります。

- 個別債券

- 債券ファンド(投資信託)

出口

個別債券は一部債券を除き、満期を迎えると償還されます。満期まで発行体が倒産しなければ単価どおりに償還(割引債を除く)されます。中途で売却することも可能ですが、時価での売却となるため、元本を割り込む場合があります。

一方、債券ファンドは一部を除き原則として満期はありません。債券ファンドにはそれぞれ投資テーマ(米国ハイ・イールド債など)があり、またパフォーマンス向上のために組み入れ債券は適時入れ替えが行われます。毎日更新される価格(基準価額)での売却が出口になります。※残存口数が一定水準を下回った場合などに繰上償還される場合もあります。

分散と選択肢

債券銘柄によって異なりますが、個別債券には最低投資単位があります。1,000ドル程度から投資できる債券もあれば、最低10万ドル以上から投資できる債券もあります。

このため、デフォルトリスクを避けるため「数十銘柄に分散投資する」という手法は、一定の資産を持つ富裕層にしかできません。

一方、債券ファンドであれば数十〜100銘柄に分散投資した商品を、最低100円程度から購入できます。また通常、個人投資家が購入できないCoCo債などを組み入れたファンドで運用することも可能です。

手数料

個別債券の手数料は買付手数料のみです。買い付け手数料は債券の購入単価に含まれているため、別途手数料がかかることはありません。手数料は証券会社によって異なるため、証券会社や、IFAに確認して比較するとよいでしょう。なお、買付手数料は債券の残存期間が長いほど高くなる場合が多いです。

債券ファンドは、買付手数料、信託報酬、ファンドによっては解約時に信託財産留保額がかかります。

買付手数料はファンド銘柄や購入方法によって異なり、ネット証券ではかからない場合がほとんどです。買付手数料は購入時のみかかるので、保有期間が長くなるほどコストは低くなります。

信託報酬とはファンドの運用・管理費用です。「純資産総額の何%」という形で日割り計算され毎日の基準価額に反映されます。ファンド保有期間を通じて負担する手数料であるため、信託報酬の高さは長期的に見てパフォーマンスに大きく影響を与えます。

信託財産留保額は、解約時に一部のファンドでかかる手数料です。解約時に「基準価額の何%」という形で売却代金から差し引かれます。

投資通貨

個別債券は、債券の発行通貨で買付や利払い、償還金の支払いが行われるため、為替変動の影響を受けます。

債券ファンドは、買付や利払い、解約金の受取すべてが円で行われます。しかし、運用は債券発行国の通貨で行われるため、為替変動は基準価額に反映されます。このため、為替リスクがなくなるわけではありません。

投資戦略における個別債券と債券ファンドの役割

投資戦略において、個別債券と債券ファンドの持つ役割は異なります。

ここでは、それぞれを選ぶメリットとデメリットについて解説します。

個別債券を選ぶメリットとリスク

個別債券を選ぶメリットとしては、投資する段階で利回りや償還価格が確定していることが挙げられます。

ただし、中途で売却する場合は時価となるため、価格変動リスク(金利変動リスク)が生じる点に注意が必要です。

また、最低投資単位が決まっているため、多くの銘柄に分散しにくい点はデメリットです。十分な分散が図られていないと、発行体が倒産した場合に大きなリスクとなるので注意が必要です。

債券ファンドのメリットとリスク

債券ファンドは、投資した時点で十分な分散効果が働いています。個別債券と異なり少ない投資金額で分散投資を行える点は大きなメリットです。また、銘柄の選定や組み替えをプロのファンドマネージャーに一任できる点もメリットといえます。

ただし、債券ファンドは必ず時価売却となるため、元本割れリスクがある点はデメリットです。また、分配金が市況や運用成績によって変わってくる点もデメリットといえるでしょう。

なお、債券ファンドは、「為替リスクヘッジあり」の商品を選ぶことで為替リスクを避けることができますが、同時にヘッジコストがかかります。ヘッジコストは、日本と債券発行国との短期金利の差となります。

例えば、日本と債券発行国で短期金利の差が4%あれば、ヘッジコストは4%ということです。

このため、「為替リスクヘッジあり」の商品では、「高い利回りの恩恵を受けられない」ということになります。

「為替リスクヘッジあり」の債券ファンドについては、次の動画で詳しく解説しています。ぜひ、併せてご覧ください。

金利変動と債券価格の関係性

金利変動は債券価格に影響を与えます。金利が上昇すると、新たに発行される金利の高い債券が有利となるため、すでに発行されている債券の価格は下がります。

この金利変動(価格変動)によって、個別債券は中途換金時の元本割れリスクが生じます。

一方、債券ファンドでは金利変動(価格変動)は、基準価格の変動要因となります。

資産運用のプロから見た個別債券と債券ファンドの比較

個別債券と債券ファンドへ投資する際、気になるのはコストと手間、流動性(換金のしやすさ)ではないでしょうか。

ここでは、資産運用のプロであるIFA(資産運用アドバイザー)の視点から、これらを比較して解説します。

コストと手間の比較

個別債券のコストは、買付手数料のみです。買い付け手数料は購入価格に含まれているため、他にコストは発生しません。また、個別債券は満期まで保有するのであれば特に手間もかかりません。

債券ファンドは、買い付け手数料や信託報酬、ファンドによって解約時に信託財産留保額のコストがかかります。原則として債券ファンドも特に手間はかかりませんが、基準価額が変動するため、定期的に運用状況をチェックする必要があります。

流動性(換金性)

個別債券の流動性(換金性)は、債券の発行体によって異なります。主な投資対象である米国債や米国社債などの場合は流動性が高く、概ね一週間程度で換金可能です。

債券ファンドも同様に流動性は高いです。解約手続きから概ね数営業日で換金可能です。

最終的な選択:個別債券か債券ファンドか

債券投資は「個別債券」と「債券ファンド」どちらに投資をすれば良いのか解説してきました。

「個別債券」と「債券ファンド」は、それぞれ特徴があり、どちらが良いか一概にはいえません。

投資資金が限られていて、個別債券で十分な分散投資を見込めない場合は「債券ファンド」を選ぶのもよいでしょう。

一方、投資資金が豊富で十分に分散投資が見込める場合は、「個別債券」への投資がおすすめです。「個別債券」は投資時点で収益や運用期間が確定しており、運用計画を立てやすいためです。

ただし、「個別債券」で十分な分散効果を得るには、債券銘柄だけでなく債券の残存期間や発行体の格付けなど、さまざまな観点からポートフォリオを構築する必要があります。

「自分でポートフォリオを構築できない」「効果的な運用方法を知りたい」という方は、ぜひウェルス・パートナーの無料相談をご活用下さい。

株式会社ウェルス・パートナー

ポートフォリオマネージャー

成蹊大学法学部卒業後、三菱UFJモルガン・スタンレー証券へ入社。富裕層と会社経営者を中心とした資産運用のコンサルティング業務に従事。 証券会社では金融資産に対しての提案しかできないことに違和感を感じ、金融資産だけでなく実物資産や相続対策を含めた資産全体の最適化提案がしたいと思い株式会社ウェルスパートナーに入社。富裕層、会社経営者の資産配分最適化。 具体的な金融資産の投資実行サポート。 資産管理会社設立から相続対策など税務最適化。 超富裕層のインターネット企業創業メンバーに特化した新規顧客開拓。

が債券の種類について詳しく解説します!-300x157.png)