目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「円高なんか怖くない!為替リスクを和らげる米ドル債券投資法」です。2024年5月9日現在の米ドル円の為替は155円で、数十年ぶり(34年ぶり)のドル高円安の水準になっています。

一方で、アメリカの金利は歴史的に高い状況になっているので、米ドル債券に投資されたい方がたくさんいらっしゃいます。しかし、ドル高円安が気になり、投資した後に円高になり為替がマイナスになるのではないかと懸念して、米ドル債券に投資できないという方からご相談いただくことが非常に多いです。今回は、このように為替リスクを和らげながら米ドル債券に投資していく方法を2つお伝えできればと思います。ぜひとも参考にしてください。

▼今回の内容はYouTubeでもご覧いただけます

為替リスクを和らげる米ドル債券投資法―①超長期債

1つ目がこちらの超長期債です。超長期債は、残存期間(元本が返ってくるまでの期間)が非常に長いもので、期間10年以上の米ドル円債券をいいます。こちらのように超長期債に投資すると、自然と為替リスクを和らげながら米ドル債券投資ができるので、詳しくご説明しましょう。

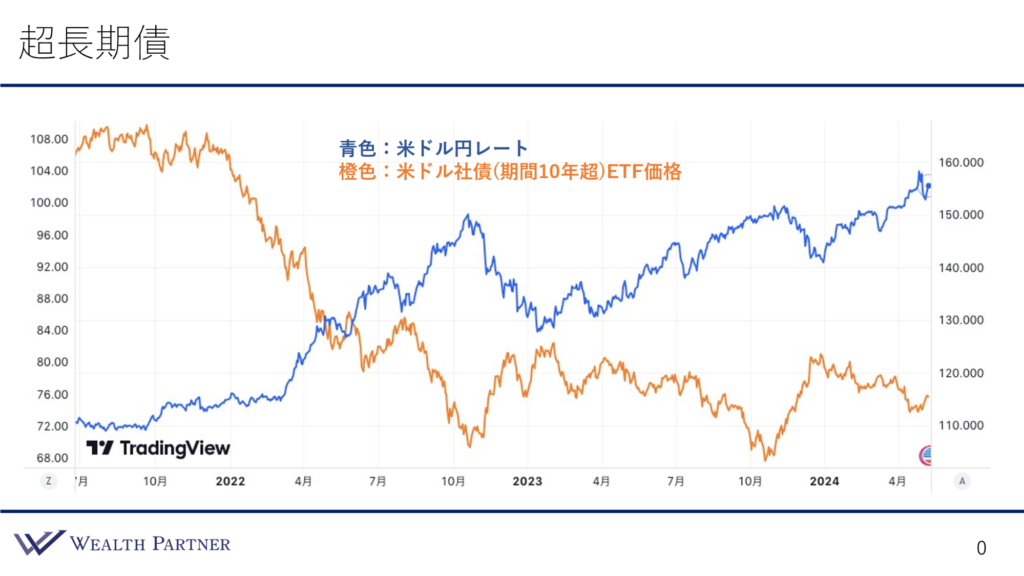

こちらの過去3年のチャートをご覧ください。青色が米ドル円の為替レートです。過去3年の動きを見ると、もともと110円ほどだったものが、直近では155円まで概ね右肩上がりでドル高円安に進んでいることがわかります。

一方で、オレンジ色のチャートが、今回の投資法の超長期債にあたる、期間10年超のET F価格です。皆さんが投資されているような、期間が長い10年以上の米ドル建ての社債に投資している債券自体の価格の動きを表しています。

このオレンジ色のチャートは、ドル円のレートとは逆の動きをしています。3年前を見ると、非常に高水準でしたが、ドル円が円安に上昇するにつれて下落しています。こちらの青色のドル円のチャートと時系列を合わせて見ていただくとわかるように、逆の動きをしているわけです。もともと高かった米ドル社債(期間10年超)ETF価格は、ドル円が上がれば下がり、逆に下がって円高になれば、こちらの米ドル社債のETF価格は上昇して逆の動きをしています。

基本的に、米ドル円と米ドル社債のETF価格の動きは逆相関の動きをします。米ドル円が上がった場合、米ドル社債のETF価格は下がり、米ドル円が下がるとETF価格は上がるという、逆の動きをするような値動き、価格の関係性にあるということが、過去3年のチャートでわかるわけです。

つまり、今、ドル高円安になり、ここから円高にいくのが怖いという方は、米ドル建ての期間が長い超長期債に投資すれば、基本的には米ドル円で為替が円高になり、為替評価の損が出たとしても、おそらく米ドル社債のETF価格は上昇する可能性が高いので、それにより、資産の価格はプラスマイナスゼロになる可能性が高いと考えます。このような期間が長いドル建ての債券に投資することで、為替リスクを自然と和らげることができると思います。

「価格自体はプラスマイナスゼロだと意味がないのではないか」と疑問に思う方もいらっしゃると思いますのでご説明しましょう。元本の価格が0になるというのは、為替がプラスでも、米ドル社債のETF価格がマイナスなので、プラスマイナスゼロになり、その逆でも同じです。ただし一方で、社債(債券)はインカムゲイン(利金)が入ってくるのです。毎年、投資金額に対し4%〜5%の利金が安定的に入ってきます。インカムゲインとして稼ぐことができるわけです。

ですから、投資元本の資産の価値としては、為替と債券の価格自体はトレードオフの関係になり、うまくプラスマイナスゼロにしていき、債券のインカムゲイン(利金)で安定的に稼ぐことが、為替リスクを和らげながら行う、米ドル債券投資のイメージではないかと思います。

超長期債のまとめ

1つ目の投資法の超長期債のポイントをまとめてお伝えします。ポイントは4つです。

ポイント1)米ドル円と超長期債の逆相関で円高リスクヘッジ

米ドル円と超長期債の価格というのは、値動きでいうと逆相関の関係です。米ドル円が上がれば超長期債は下がり、米ドル円が下がれば超長期債は上がるというのが、通常の状態の価格の動きになるので、超長期債を持つことにより、円高リスクヘッジをするのが、こちらの超長期債による投資法になります。

ポイント2)資産価値はいってこいでインカムゲインで稼ぐ

米ドル円レートと超長期債がトレードオフになるだけなら、プラスマイナスゼロなので意味がありませんが、資産価値はこれによっていってこいになり、後はインカムゲイン(債券の利金)で稼ぐという発想で運用していくイメージになります。

ポイント3)残存期間10年以上はないとヘッジ効果薄い

先ほどのチャートでも期間10年超とお伝えしましたが、残存期間がそれなりに長くないと円高のリスクヘッジの効果は薄くなります。残存期間は10年以上はあったほうがいいと思います。

なぜかと言うと、期間が長い超長期債でないと、アメリカの金利が上がったときや下がったときに、価格はそこまで動きません。残存期間が数年などの債券の場合、金利が上がったり下がったりしても、そこまで価格は動かないです。一方で、10年、20年、30年など期間が長いと、金利が1%下がった場合、価格が10%上がり、逆に金利が1%上がった場合、10%下がるという形になっています。

為替の方も、今一番動きに反応するのはアメリカの金利なので、金利が1%上がったり下がったりすることにより、米ドル円が大きく動き、それによって超長期債の価格が値動きするのですが、そのためには、それなりの期間が必要になってきます。

おそらく、残存期間10年などで1%金利が動くと、上下6%や7%動くので、やはり20年や30年ほどの残存期間がないと、思うような為替の円高のリスクヘッジはできないでしょう。このように、為替リスクを和らげる目的で、米ドル債券に投資する場合は、10年以上の残存期間の債券を保有された方がいいと思います。できれば15年以上や20年ほどあると非常に有効かと思います。

ポイント4)不都合なのは日本の利上げによる米ドル安円高

ここまでは、アメリカの金利が上がったり下がったり、ドル高になったり、債券の価格が上がったり下がったりなど、そのような理屈をお話ししてきました。アメリカの金利発による経済の動きがあると、為替リスクを和らげる方法は成立するのですが、それが成立しない不都合な状況が1つだけあります。それは、日本の金利が上がることです。

日本の利上げによる米ドル安円高というのは、超長期債の価格と関係がありません。日本の金利が上がった場合、債券の価格が下がることはないので、関係のない話になるわけです。ですから、日本の金利が上がることにより、日米の金利差が縮小し、米ドル安円高になることに対する為替リスクヘッジにはならないので、これだけは不都合な状況であると考えてください。このような方法を使用されるときは、検討していただく必要があると思います。

為替リスクを和らげる米ドル債券投資法―②定期買付け

次の為替リスクを和らげる米ドル債券投資方法の2つ目はこちらの定期買付けです。

こちらは非常にシンプルかつ実行される方は結構多くいらっしゃる投資方法になると思います。いわゆるドルコスト平均法です。一時点のタイミングで全額投資すると、タイミングのリスク、その価格のリスクだけを取ってしまうのですが、それを1年間の間に数ヶ月ごとに分散して投資することにより、為替リスクや債券投資の価格を分散して平均化することができます。そのような投資方法を定期買付けといいます。米ドル債券のタイミングを分けて投資していく方法です。

こちらのチャートは先ほどと同じく、為替の米ドル円の過去3年のチャートです。2023年7月から3ヶ月ごとに4回、ですから、1年かけて3ヶ月ごとに4回米ドル債券を為替のそれぞれのタイミングで投資しているとこちらのようになります。

2023年7月は144.6円、2023年10月は149.4円、2024年1月は141円、2024年4月は151.7円というように投資することによって、為替のリスクを分散することができるので、為替の購入レートを平均化できます。それぞれのタイミングを平均した購入為替は146.6円になります。

やはり米ドル債券に投資するときは、為替リスクが気になるところです。例えば151円や、現在レートの155円のときだけに投資して、その後円高に行ってしまうということが、皆さんおそらく恐れていらっしゃることだと思います。タイミングを分散して投資することにより、平均購入為替を平均化していくことが定期買付けのメリットだと思います。ドルコスト平均法というものです。

定期買付けのまとめ

為替リスクを和らげる米ドル債券投資方法の2つ目の方法である。定期買付けについてまとめます。ポイントは4つです。

ポイント1)定期的に買付けて購入為替レートを平均化

タイミングを分けて定期的に買付けることにより、購入為替レートを平均化するというのが定期買付けの方法です。

ポイント2)金利低下→米ドル安円高のイメージ強い場合は有効

こちらの定期回付が有効な状況は、投資される方が、今後アメリカの金利が下がっていくことにより、米ドル安円高になっていくのではないかという予想やイメージが強い方の場合は、特に有効だと思います。そのタイミングで投資して、例えば155円で投資をして、予想通り米ドル安円高になっていく場合、為替の評価損が出てくるので、そのような予想がある場合は、やはりタイミングを分散して少しずつ買っていく方が良い可能性が高いです。そのようなイメージを持っている方には有効かと思います。

ポイント3)買付けタイミングで条件良い債券を選べるメリット

定期買付けのもう一つのメリットとして、投資するタイミングを分けて投資するので、一度に投資すると10銘柄だと10債券、一気に投資するのですが、タイミングを4回に分けることにより、2〜3債券ずつを4回に分けて投資していくので、タイミングごとに条件が若干ではありますが、良いものや悪いものがあります。特に条件が良いものを選んで投資できる、良い債券に投資できるというのは、若干のメリットになるかと思います。

ポイント4)1年くらいの間でタイミング分散するのが相場

どれぐらいの期間をもって投資していくことがいいのか、定期買付けの期間の話です。これは考え方にもよりますが、私個人の考えや、お客様とお話しさせていただく中で、これぐらいが良いのではないかというふうに行き着いた感覚としては、期間1年ほどの間でタイミングを分散して、数回~4回に分けて投資していくことが基本的な相場ではないかと思います。

例えば、3年や4年も期間を取り投資していくことはもちろんできますが、ただ数年の間投資されていない資金というのは、ただ円預金に置いているだけなので、やはり利回りの損失などが大きくなり過ぎてしまいます。投資していない間は、何も得ていないと考えると、もったいなさすぎるので、そのようなことや、為替リスクの分散などを考えた、ちょうどいい程度の感覚は、やはり1年ほどだと思います。その方の考えにもよりますが、大体1年の間に分散して投資していく、為替リスクをタイミングで分散していくということがよろしいのではないでしょうか。

以上が、為替リスクを和らげる方法の定期買付けのまとめになります。

本日は「円高なんか怖くない!為替リスクを和らげる米ドル債券投資法」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中