はじめに

現在、金融資産に偏重したポートフォリオは、その見直しが喫緊の課題といえます。不動産投資の組み合わせが資産の安定性を高め、次世代への円滑な承継を実現する「理想の資産配分」を築けます。

本記事では、なぜ今、富裕層が不動産投資に注目すべきなのか、その基本的な理由から資産構築における注意点まで、多角的な視点から解説します。

なぜ、富裕層は不動産投資に注目するのか

金融資産を豊富に持つ富裕層が、あえて不動産という現物資産への投資を検討するのには、明確な理由があります。

富裕層の資産形成に共通する課題

富裕層が直面する資産形成の課題は多岐にわたります。顕著なのが、インフレヘッジの必要性です。歴史的な物価上昇は、預貯金や債券などの金融資産の実質的な価値を徐々に蝕んでいきます。資産規模が大きいほど、この影響は無視できません。

節税対策も富裕層にとって避けて通れないテーマです。所得税や相続税、相続税など、さまざまな税負担をいかに最適化するかとかが、資産形成の大きな鍵を握るのです。

金融資産だけでは難しい資産防衛

株式市場は変動が激しく、予期せぬ経済ショックによって資産価値が大きく毀損するリスクをつねに抱えています。債券市場は株式市場とは少し異なった動き方をしますが、「◯◯ショック」といわれるような大きな経済混乱があった場合は、債券市場も大きな影響を受けます。

金融資産のみに依存したポートフォリオは、資産を守り、成長させる上で限界があることを富裕層は認識しています。変動の激しい金融市場の波から資産を守り、安定したリターンを得るためには、異なる性質を持つ資産を組み込む必要性があるのです。

富裕層の資産に不動産が組み込まれる理由

金融資産だけでは対応しきれない課題に対し、不動産には多くのメリットがあります。

安定したインカムゲインとキャピタルゲインの追求

不動産投資のもっとも魅力的な利点の一つは、安定したインカムゲイン(家賃収入)を継続的に得られる点です。物件が稼働している限り、毎月安定したキャッシュフローが生まれ、生活資金や再投資の原資として活用できます。

不動産は、中長期的な視点でキャピタルゲイン(売却益)も期待できます。経済成長や商圏の人口増加、再開発によるエリア価値の向上、リノベーションによる価値向上など、さまざまな要因によって不動産価値が上昇し、購入時よりも高い価格で売却できる可能性があります。

インフレヘッジとしての不動産の強み

現代のようなインフレが懸念される状況下で、不動産はすぐれたインフレヘッジとして機能します。インフレとは物価が上昇し、貨幣の価値が相対的に下がる現象です。

インフレ時、不動産という実物資産は、価値が物価上昇に連動しやすい傾向にあります。物件価格にワンテンポ遅れてはありますが、家賃も物価上昇に合わせて上昇する傾向にあるため、インフレによって実質的な資産価値が目減りするリスクを軽減できます。

節税対策としての有効性

不動産投資は、所得税・住民税の節税対策としても有効な手段となり得ます。主な要因は、減価償却費の計上です。建物は時間の経過とともに劣化するという考え方にもとづき、その取得費用を法定耐用年数にわたって費用として計上できます。

減価償却費は、実際に現金が出ていくわけではない「帳簿上の費用」であるため、不動産所得から差し引いて課税所得を圧縮し、結果として所得税・住民税の負担を軽減する効果が期待できます。

資産を円滑に次世代へ承継する

富裕層にとって、築き上げてきた資産をいかに円滑に次世代へ承継するかは重要な課題です。不動産は、相続・事業承継対策において有効なツールとなります。

相続税の計算における不動産の評価額は、相続税路線価と固定資産税評価額にもとづきます。不動産の評価額は、実際の取引価格である実勢価格と比較して低く評価されます。賃貸物件の場合は、借地権割合、借家権割合などによってさらに評価額が引き下げられるため、現金や金融資産に比べて相続税評価額を大幅に圧縮できます。

また、収益不動産が生み出す安定したキャッシュフローは、将来の相続税の納税資金として蓄え、相続発生時の負担を軽減する助けにもなります。

レバレッジ効果と資産規模拡大の可能性

不動産投資の大きな魅力の一つが、レバレッジ効果です。金融機関からの融資(借入金)を活用し、自己資金以上の規模の不動産を購入し、より大きなリターンを狙えるのです。例えば、自己資金1億円で1億円の不動産を購入するのと、自己資金1億円で4億円の融資を受け、5億円の不動産を購入するのとでは、投資効率に大きな差が生まれます。

融資には金利負担や返済義務がともなうため、慎重な計画とリスク管理が不可欠ですが、他の資産運用方法にはない極めて有効な戦略の一つとなります。

富裕層にとっての理想的な資産配分とは

不動産投資のメリットを理解した上で、いかに自身のポートフォリオに組み込むかが重要になります。富裕層にとっての「理想的な資産配分」は、画一的なものではなく、個々の状況に応じて柔軟に考える必要があります。

金融資産・実物資産のバランス

資産配分を検討する際、重要なのが金融資産と実物資産の適切なバランスです。これは、資産形成における安定性と成長性を両立させるための基盤となります。

金融資産とは、株式、債券、投資信託、預貯金などの資産を指します。金融資産は市場で手軽に売買できるため、短期的な資金ニーズにも対応しやすいという利点があります。一方で、市場の変動に直接的に影響を受けやすく、経済状況によっては価値が大きく変動するリスクも抱えています。

実物資産には、不動産、金、美術品、ワイン、アンティークコインといった有形資産が含まれます。実物資産の大きな特徴は、インフレに強いという点です。また、実物資産は「そこに存在する」という物理的な特性から、心理的な安心感にもつながります。ただし、金融資産に比べて流動性が低いという側面もあります。

金融資産に偏ったポートフォリオは、インフレによる実質的な価値の目減りや、予測不可能な市場変動リスクにさらされやすくなっています。そこで、実物資産の代表格である不動産をポートフォリオに組み込む重要性が浮上します。

不動産の組み込みは、金融資産の変動リスクを補完し、ポートフォリオのリスク分散を図りながら、資産全体のレジリエンス(回復力)を高めます。

年齢、リスク許容度、投資目標に応じた資産配分の考え方

理想の資産配分は、個人の年齢、リスク許容度、具体的な投資目標によって異なります。

年齢が若い層であれば、比較的リスクを取って積極的な成長を追求するポートフォリオも選択肢に入ります。株式や成長性の高い不動産への比率を高め、長期的な視点での資産増加を狙います。高齢層になると、資産の保全と安定したキャッシュフローを重視する傾向が強まります。そのため、比較的安定した不動産や債券の比率を高めるのが一般的です。

リスク許容度は、市場の変動に対してどの程度の損失を許容できるかによって、リスク資産(株式や積極的な不動産投資など)の割合が変わってきます。資産運用において大切なのは、精神的なストレスを感じずに、長期的に投資を継続できるバランスにあります。無理なリスクを取ることは、途中で投資を諦めてしまう原因にもなりかねません。

具体的な投資目標も、資産配分を考える上で重要です。「節税を最優先したい」「インカムゲインで悠々自適な生活を送りたい」「資産をさらに増やして次世代に引き継ぎたい」など、目標によって不動産の種類やポートフォリオ全体の構成は大きく変わってきます。

不動産を組み込む際の割合の目安

出典:WEALTH Journal 富裕層が実践する財産をリスクから守る「資産3分法」とは

具体的にポートフォリオに占める不動産の割合はどれくらいが適切なのでしょうか。一般的に富裕層のポートフォリオでは、不動産の割合が30%程度とされます。

この割合は、金融資産との分散効果を享受しつつ、流動性リスクを過度に高めないための目安とされています。金融資産が90%で不動産が10%の場合、不動産からの恩恵が少なく、分散効果も限定的になる可能性があります。逆に、不動産が50%以上になると、流動性の問題や集中投資リスクが高まる可能性があります。

これはあくまで一般的な目安であり、前述の「年齢、リスク許容度、投資目標」によって大きく変動します。相続対策を最優先する方であれば、不動産の割合を高める選択肢もあり得ます。流動性を重視する方であれば、低めに抑える方法もあります。

不動産を含めた資産構築で注意すべきポイント

不動産投資は魅力的ですが、成功のためにはいくつかの重要なポイントを押さえておく必要があります。

不動産投資特有のリスクを意識する

不動産投資には、金融資産とは異なる固有のリスクも存在します。これらのリスクを理解し、適切な対策が成功への鍵となります。

空室リスク

物件に入居者が決まらない、あるいは既存の入居者が退去して家賃収入が途絶えるリスクです。安定したキャッシュフローに直接影響します。

対策としては、立地と需要の綿密な調査が何よりも重要です。交通の便が良く、生活利便施設が充実している賃貸需要が高いエリアを選ぶようにします。

また、入居者募集活動も重要です。複数の不動産仲介会社と提携したり、客付に強い管理会社に委託するなどの工夫が必要です。

家賃滞納・入居者信用リスク

入居者が家賃を滞納するのが、家賃滞納リスクです。また、共同住宅のルールを守らない入居者によって物件の価値が毀損するのが入居者信用リスクです。

対策としては、入居者の収入状況、勤務先、連帯保証人の有無など入居希望者の信用情報を慎重に確認し、家賃保証会社の利用を徹底します。

災害リスク

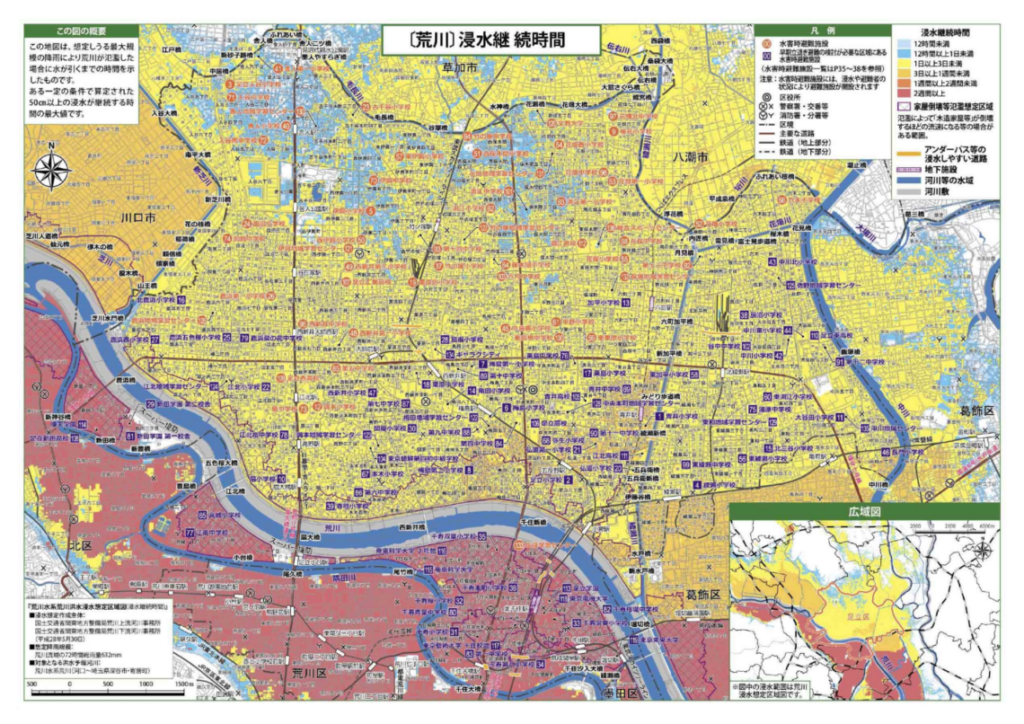

出典:東京都多文化共生ポータルサイト 洪水ハザードマップについて

地震、水害、火災など、自然災害や突発的な事故によって物件が損害を受けるリスクです。修繕費用が発生したり、復旧まで賃料収入が得られなくなったりする可能性があります。

災害リスクへの対策は、保険への加入が何よりです。また、物件購入前に、国土交通省や自治体が公開しているハザードマップを見て、その地域の水害リスクを確認しましょう。

流動性リスク

売却したいときに買い手が見つかりにくかったり、現金化までに時間がかかったりするリスクです。

対策としては、賃貸需要が高く、売却しやすい立地や種類の物件を選ぶようにします。不動産市場のトレンドを把握し、売却しやすいタイミングを見極める準備も重要です。

定期的にリバランスを行う

資産配分は一度決めたら終わりではありません。市場環境はつねに変化し、ライフステージや投資目標も時間とともに変わっていきます。ポートフォリオは定期的に見直し、リバランスを行う必要があります。

不動産価値が大きく上昇した場合は、その比率が過度に高まりすぎないよう、一部売却して金融資産に振り分けることが考えられます。税制改正や法令改正にもつねにアンテナを張り、必要に応じて専門家と相談しながら、最適なポートフォリオを維持するようにします。

信頼できる専門家のアドバイスを仰ぐ

信頼できる専門家のアドバイスを仰ぐことは、富裕層の複雑な資産管理において不可欠です。

独立系ファイナンシャルアドバイザー(IFA)

IFAは、資産全体のバランスを考慮した総合的なライフプランニングと投資計画の策定において、中立的な立場からアドバイスを提供します。特定の金融機関に属さないため、顧客の利益を最優先に考えた提案が期待できます。

不動産コンサルタント

不動産コンサルタントは、市場分析、物件選定、購入後の管理運営に関して専門的なアドバイスを行います。最適な物件を見極め、投資の成功確率を高める上で役立ちます。

税理士

税理士は、節税対策や相続税対策における税務上の最適なスキーム構築、確定申告のサポートを提供します。タックス・マネジメントを行う上で欠かせない存在です。

これらの専門家との連携によって、リスクを最小限に抑えつつ、最大限のリターンを追求する戦略を立てられます。複数の専門家の意見を聞き、自身の状況にもっとも適したアドバイスを提供してくれるパートナーを選ぶのが重要です。

最終的な判断は投資家自身で行うものの、専門家の知識と経験を最大限に活用すれば、成功への確実性が高まります。

まとめ

富裕層の資産形成において、金融資産だけではカバーしきれないリスクや課題が顕在化する中で、不動産投資は新たな可能性を拓く戦略として、その重要性を増しています。

理想の資産配分は、個々のライフステージやリスク許容度、投資目標によって異なりますが、金融資産と実物資産である不動産をバランスよく組み合わせ、盤石なポートフォリオの構築を目指しましょう。今回提示した内容を参考に、自身の目標と照らし合わせながら、最適な資産配分を模索してみてください。

弊社・ウェルスパートナーでは、不動産や金融資産を含むお客様の全資産を対象に、最適なポートフォリオを提案しています。経験豊富なアドバイザーが、あなたの資産形成を力強くサポートしますので、ぜひ一度ご相談ください。

「不動産投資は初めて」という方もご安心ください。ウェルスパートナーは、あなたが安心して最初の一歩を踏み出せる環境を整えています。物件選びから資産ポートフォリオの構築、日々の運用サポートまで、専門のコンサルタントが一人ひとりに寄り添い、丁寧に提案いたします。

最適な資産ポートフォリオ構築に向けて、まずはぜひお気軽にお問い合わせください。

株式会社ウェルス・パートナー

リアルアセットマネージャー

早稲田大学商学部卒業後、大和ハウス工業株式会社へ入社。

富裕層・地主に賃貸住宅での土地活用ソリューション提案に従事。東急リバブル株式会社にて投資用不動産の売買仲介を経験後、株式会社ウェルスパートナーに入社。マネー現代など大手メディアでの記事執筆も行う。