目次

はじめに

不動産投資を始めるうえで、多くの人が利用する不動産投資ローン。ただ、ローン審査は決して簡単ではなく、審査に落ちてしまう人も少なくありません。「なぜ審査に落ちるのか?」「どうすれば審査に通るのか?」と悩んでいる方も多いのではないしょうか。

本記事では、不動産投資ローンの審査基準や流れ、審査通過のポイントを解説します。融資に関する戦略は、不動産投資戦略の中で大きなパートを占めます。融資に成功すれば、不動産投資全体の成功に大きく近づきます。本記事を通して、融資に成功するためのコツをしっかり押さえましょう。

不動産投資における融資の意味

不動産投資では、融資(不動産投資ローン)の活用が一般的となっています。実物不動産投資で取得する物件の価格は高額であり、自己資金だけで購入するのは困難となります。金融機関が用意する融資を利用することで、不動産投資は現実的になるのです。

ただし、不動産投資ローンにはメリットとともにリスクもあるため、その仕組みを理解したうえで慎重に活用する必要があります。

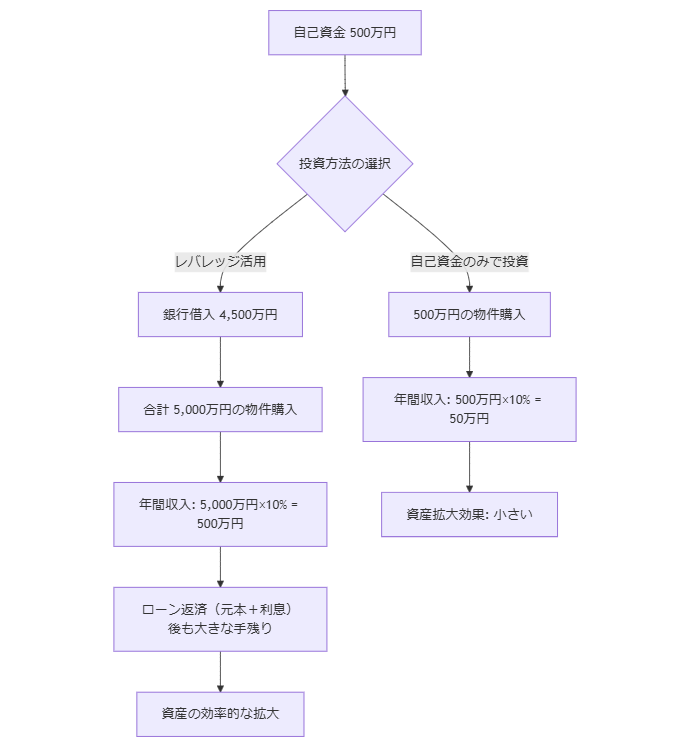

レバレッジ効果

不動産投資ローンの大きなメリットが、「レバレッジ効果」です。レバレッジ効果とは、借入金を活用することで、少ない自己資金で大きな資産運用ができる仕組みを指します。このレバレッジこそが不動産投資の醍醐味といえるでしょう。

自己資金のみで投資を行う場合、資産形成のスピードには限界がありますが、融資を活用すると、比較的短期間で大きな資産形成が可能になります。そのため、レバレッジをうまく活用すれば、資産拡大のスピードアップが図れるのです。

例えば、自己資金500万円しかない場合、本来自由に使える資金は500万円までですが、4,500万円の借り入れによって5,000万円の物件を購入できます。利回りが同じ10%と仮定すると、500万円の投資では年間50万円しか得られませんが、レバレッジを効かせた場合年間500万円の家賃収入が得られます。そこからローン元本と利息を返済してもなお大きな手残りが生じるため、資産を効率的に拡大できるのです。

このレバレッジという仕組みにより、自己資金が比較的少ない段階から資産を築いていけるのが不動産投資の魅力なのです。

借入金を背負うリスク

一方で、ローンを活用するリスクもあります。

不動産投資は、物件を取得し管理・運用を始めてからが勝負です。賃貸経営には空室リスク、金利変動リスク、物件価格変動リスク、家賃滞納リスク、災害リスクなど特有のリスクが存在します。

空室リスクとは、入居者が入らず家賃収入が得られなくなるリスクです。ローンの返済は毎月発生しますが、物件が空室になれば家賃収入が途絶え、ローン返済が難しくなります。

金利変動リスクも軽視できません。不動産投資ローンの金利には、固定金利と変動金利がありますが、変動金利を選んだ場合、市場金利が上昇すると返済額が増額します。

長年続いたデフレを背景に、歴史的な低金利状況が続いていた日本ですが、インフレ局面への突入とともに利上げが始まりました。金利が少しでも上振れすると、総返済額が急激に上昇します。これにより、毎月の支出が増え、キャッシュフローが悪化するリスクがあるのです。

ローンを活用すれば資産を拡大できる一方、資金計画を慎重に立てないと大きな負担を抱える可能性があります。

不動産投資ローンの審査項目

不動産投資ローンの審査では、借りる人(本人)と購入する物件の両方が評価されます。金融機関は、「この人に融資しても大丈夫か?」という視点と「この物件に価値があるか?」という視点で審査を行います。

本人に関する評価

申込者の信用力は、審査の最も重要なポイントの一つです。金融機関は、申込者が安定した収入を持ち、確実に返済できるかどうかを厳しくチェックします。

収入

年収の安定性が重視されます。不動産投資において、金融機関が望ましいとする年収基準は一般的に700万円以上とされていますが、融資額によっても変化します。

本業の収入以外に副業収入や資産収入がある場合、それらが継続的なものであればプラス評価となります。

職業・勤続年数

職業によっても評価は異なり、医師や弁護士などの専門職は高く評価される傾向にあります。企業経営者の場合は、経営している会社の決算内容が吟味されます。

公務員や会社員の場合、勤続年数も重要です。一般的には3年以上の勤務が望ましいとされます。

保有する資産

保有する金融資産や不動産も考慮されます。預貯金や株式、投資信託、債券などの金融資産とともに不動産(土地・建物)も重視します。不動産投資としてアパート建築を考えている場合、あらかじめ土地を保有していると融資まで話が進む確率が高まります。

同時にマイナス資産、つまり負債についても査定されます。

不動産投資の経験

初めての不動産投資は審査が厳しくなる傾向があります。金融機関は、投資経験があり、過去に融資を受けた実績のある人を評価します。

信用情報

クレジットカードやローンの支払い履歴がチェックされ、過去に延滞などの事故情報があると審査に悪影響を及ぼします。いわゆる「ブラックリスト」に載っていた場合、融資審査は通過できません。

物件に関する評価

不動産投資ローンの審査では、本人の属性だけでなく購入する物件の価値も重要視されます。金融機関は、「この物件に担保価値があるか」「安定した収益を生み出せるか」を審査します。

収益性

金融機関が重視するのは、物件が安定した家賃収入を生み出せるかどうかです。賃貸需要が高いエリアにある物件ほど評価が高く、空室リスクが低いと判断されます。家賃設定が適正であり、事業計画が見通せる物件ほど審査に有利です。

中古物件を取得する場合には、レントロール(賃貸借条件一覧表)を提出し、過去の入居率の実績を示す必要があります。

資産性

物件の資産価値も重要な評価基準です。金融機関は、融資の際に抵当権を設定します。万が一ローンの返済が滞った際には、物件を競売にかけて資金を回収するのです。そのため、物件が担保としての価値があるかどうかを判断します。

資産性の評価としての立地が重要で、都市部や駅近の物件は高く評価されやすい一方、郊外や人口減少エリアの物件は担保評価が低くなる可能性があります。

物件の管理状態も重要です。過去の修繕履歴や管理状況も審査されます。

不動産投資ローン審査の流れ

不動産投資ローンの審査は、事前審査(仮審査)と本審査の2段階で行われます。

申請に必要な書類

審査を受ける際には、金融機関に提出する書類を事前に準備します。必要な書類は金融機関によって多少異なりますが、一般的には以下のものが求められます。

・本人確認書類(運転免許証・パスポート・マイナンバーカードなど)

・住民票(家族構成の確認のため)

・収入証明書類(会社員なら源泉徴収票、自営業なら確定申告書3年分)

・印鑑証明書

・借入状況がわかる書類(住宅ローン償還予定表、残高証明書など)

・金融資産を確認できる書類(預金通帳、証券会社残高証明書、生命保険証券など)

・物件概要書(設計図面、物件謄本など)

・物件の買付申込書

本審査のためには、以下の書類も追加で必要になります。

・レントロール

・固定資産税評価証明書

・不動産売買契約書

・重要事項説明書

・建築確認済証、検査済証

・管理規約

書類の不備があると審査が遅れる可能性があります。不動産会社の担当者に確認して、早めに準備しておきましょう。

事前審査(仮審査)

事前審査は、申込者の信用力や物件の概要を簡易的にチェックする段階です。この審査を通過しないと、本審査には進めません。

事前審査では、申込者の収入・職業・勤続年数・信用情報、物件の収益性・資産性、自己資金(頭金)の割合、借入希望額が適正かどうかチェックされます。審査の結果は1週間程度で判明するのが一般的です。

また、事前審査の段階では複数の金融機関を受けられます。

本審査

本審査では、より詳細な審査が行われます。金融機関の審査部門が、申込者の返済能力や物件の価値を厳密に評価します。

本審査では、事前審査の内容に偽りがないか、提出書類の整合性、物件の担保評価、過去の金融取引履歴などがチェックされます。審査期間は2~3週間が目安です。

また、団体信用生命保険(団信)に加入する場合は健康状態も重要な要素となり、別途健康診断の受診が求められることがあります。

融資決定・融資実行

本審査を通過すると、金融機関から正式な融資承認が下ります。その後、金銭消費貸借契約(ローン契約)の手続きを行い、物件引渡し日に融資が実行されます。

順番としては、不動産売買契約を締結した後、住宅ローンの本審査・融資実行という流れになります。そのため、本審査で融資承認が得られなかった場合に備え、不動産売買契約には契約を解除できる「ローン特約」を付帯するのが一般的です。

不動産投資ローンを扱う金融機関の種類

不動産投資ローンは、さまざまな金融機関で取り扱われています。それぞれの金融機関には特徴があり、審査基準や融資条件が異なります。

どの金融機関を利用するかによって、融資の可否や借入条件が大きく変わるため、自分に合った金融機関の選択が重要です。

| 金融機関 | 金利相場 | 特徴 |

| 都市銀行 | 1%前後 | 審査が厳しく一般投資家向きではない |

| 地方銀行 | 1.5~4.5% | 銀行によって融資姿勢が違う |

| 信用金庫・信用組合 | 2.0~2.7% | 営業エリアが決められている |

| ノンバンク | 2.8~4.5% | 融資姿勢が柔軟だが、金利が高い |

| 日本政策金融公庫 | 1.2~2.0% | 低金利だが、融資期間が短い |

都市銀行

都市銀行は、全国に支店を持つ大手金融機関です。三菱UFJ銀行、三井住友銀行、みずほ銀行が3大メガバンクとして有名です。

住宅ローンとは違って、都市銀行の不動産投資ローンの審査基準は非常に厳しく、高収入・高属性の投資家が対象となります。融資規模も大きくなりますので、区分マンションや小さめのアパートなどはそもそも扱いません。

一般的な投資家にとっては、敷居の高い所といえるでしょう。

地方銀行

地方銀行は特定の地域に根ざした金融機関で、都道府県ごとに存在します。地方銀行は、都市銀行よりも審査が柔軟です。地域密着型の金融機関のため、地元の不動産投資家による融資の相談に親身になってくれます。

ただし、不動産投資への融資姿勢は銀行によってかなり異なるため、不動産投資に積極的な銀行を探し、関係を深める点が重要です。不動産投資に積極的な地方銀行としては、横浜銀行、千葉銀行、静岡銀行、関西みらい銀行、みなと銀行などが知られています。

信用金庫・信用組合

信用金庫や信用組合は、中小企業や個人向けの融資を得意とする金融機関です。代表的な信用金庫には、京都中央信用金庫や城南信用金庫などがあります。

信用金庫・信用組合は、同じ金融機関でも銀行とは異なった組織です。銀行は株式会社なので、株主の利益が優先されます。信用金庫・信用組合は、地域の繁栄を図る相互扶助を目的とした協同組織の金融機関です。

信用金庫・信用組合であれば、銀行では融資が難しい築古物件や低価格帯の物件でも融資の可能性があります。

一方、信用金庫・信用組合は地域密着型の金融機関であるため、対象エリアが限定されている点には注意が必要です。

ノンバンク

ノンバンクとは、銀行以外の金融機関でローンを提供している事業者のことです。代表的なノンバンクには、オリックス銀行、ジャックス、アプラスなどがあります。

ノンバンクの最大の特徴は、審査が通りやすいことです。銀行、信金・信組で融資を受けられなかった人でも、ノンバンクであればローンを利用できる可能性があります。

審査スピードが早く、最短1週間で融資が決まる点もメリットの一つです。築古物件や地方の物件でも融資対象になることがあり、通常の金融機関では難しい案件でも融資の可能性があります。

ただし、ノンバンクの金利は銀行系のローンよりも高く、年2%台以上になることが一般的です。融資期間も短めで、最長でも25年となるケースもあります。

日本政策金融公庫

日本政策金融公庫は政府系の金融機関で、個人事業主や中小企業向けの融資を行っています。

公庫の最大の特徴は、低金利で融資を受けられる点で、年1%台の低金利で借入も可能となります。また、女性や29歳未満の若い方、55歳以上の方の優遇条件での融資制度があるのも特徴です。

ただし、公庫は融資期間が10~15年と短く、融資限度額も低めに設定されています。審査に時間がかかることもあり、スピーディーに融資を受けたい場合には不向きです。

不動産投資ローン審査を通過するためのポイント

不動産投資ローンの審査を通過するためには、本人の信用力と物件の評価の両方が重要です。適切な準備によって、審査の通過率を向上させられます。

ここでは、審査を有利に進めるための具体的なポイントを解説します。

属性を上げる

ローン審査では、申込者の「属性」が重要視されます。属性とは、年収、職業、勤続年数、資産状況、信用情報などを総合した評価を指します。

属性が高いと金融機関は「この人なら返済できる」と判断し、審査が通りやすくなります。逆に、属性が低いと審査が厳しくなり、希望額の融資を受けられない可能性が高くなります。

属性を向上させるのは、一朝一夕でできるものではありません。不動産投資に取り組むまでの過程が重要になります。会社員であれば勤続年数を延ばす、昇進して年収を上げるなどが考えられます。副業を行う、金融投資で資産収入を得るなどの方法もありえるでしょう。

信用情報の管理も重要なポイントです。クレジットカードの延滞履歴があると、審査に悪影響を及ぼすため、カードの支払いは遅れないようにします。不要なクレジットカードを解約し、借入金の残高をできるだけ減らして、信用情報をクリーンに保ちます。

説得力のある事業計画書を作成する

不動産投資ローンの審査では、物件の収益性や資産価値を金融機関に納得してもらう必要があります。そのためには、説得力のある事業計画書の作成が重要ポイントです。

事業計画書には、投資の目的、物件の特徴、収益シミュレーション、リスク対策などを具体的に記載します。金融機関に「この物件は安定した収益を生む」「借入金の返済が問題なくできる」と納得してもらうのです。

物件の収益性を説明するには、具体的なデータを示します。満室想定の総潜在収入(GPI)、想定できる営業純収益(NOI)、周辺の家賃相場、空室率・家賃滞納率の実績などの数値を入れて、収支シミュレーションを行います。

さらに、リスクを高めに盛り込んだストレスチェックも実施し、金融機関に「この投資は安全だ」と思ってもらえるようにします。説得力のある事業計画書作成によって、金融機関の審査担当者に良い印象を与え、スムーズに融資を受けられる可能性が高まります。

自己資金(頭金)を用意する

自己資金が多いほど、ローン審査に通りやすくなります。頭金を多く入れることで、金融機関の評価が高まり、借入可能額も増える可能性があります。

一般的に、物件価格の20~30%を頭金として用意するのが理想的です。最低でも10%以上の自己資金を差し入れると、審査のハードルを下げられます。

自己資金を増やすために、親族からの贈与を活用する方法もあります。贈与税の非課税枠(年間110万円)を活用すれば、税負担を抑えながら資金を増やせます。

共同担保を差し入れる

金融機関は、「融資額に対して十分な担保があるか」を重視します。追加の担保(共同担保)の提供で、審査が有利になります。

すでに所有している不動産があれば、それを共同担保として差し入れて、融資可能額を増やしたり、金利を下げたりする交渉を行います。もし他行に預金がある場合、融資をしてくれる金融機関に定期預金口座を開設し、そこに資金を移動させる方法もあります。

ただし、共同担保を提供するとその不動産が金融機関の抵当に入るため、売却時に銀行の承認が必要になります。リスクをよく理解したうえで、慎重に判断するようにしましょう。

まとめ

不動産投資ローンの審査を通過するには、投資家本人の信用力と物件の評価を高めることが重要です。また、金融機関ごとの特徴を理解し、自分に合った金融機関を選ぶことも、審査を突破するための重要なポイントとなります。

不動産投資ローンの審査に「絶対の正解」はありません。事前にしっかりと準備をし、できる対策をすべて講じたうえで審査に臨みましょう。何度かトライ・アンド・エラーを繰り返した結果、成功するケースも少なくありません。1度であきらめず、さまざまな可能性を探る姿勢を保ちましょう。

ローン審査を突破するための大前提は、収益性と資産価値を兼ね備えた優良な物件を見つけることです。まずは、物件の見極めから始めます。信頼できる不動産会社と連携し、魅力的な物件を見つけられれば、融資審査の結果も自ずとついてくるのではないでしょうか。

株式会社ウェルス・パートナー

リアルアセットマネージャー

早稲田大学商学部卒業後、大和ハウス工業株式会社へ入社。

富裕層・地主に賃貸住宅での土地活用ソリューション提案に従事。東急リバブル株式会社にて投資用不動産の売買仲介を経験後、株式会社ウェルスパートナーに入社。マネー現代など大手メディアでの記事執筆も行う。