目次

はじめに

新築RCマンション投資は、長期的に安定した資産運用を目指す投資家にとって魅力的な選択肢です。多くのメリットがある一方で、融資条件の厳しさが投資家にとっては最大のハードルとなります。

本記事では、新築RCマンション投資のメリット・リスクをふまえつつ、金融機関との融資交渉を成功に導く方法を解説します。

新築RCマンション投資とは

新築RCマンション投資は、不動産投資の中でも安定性が高く、長期的な資産形成に向いている投資手法です。RC(鉄筋コンクリート)構造の建物は、耐震性・耐火性に優れ、木造や鉄骨造に比べて耐久性が高いため、長期的に資産価値を維持しやすいという特徴があります。

RC(鉄筋コンクリート)構造の特徴とメリット

RCマンションは、鉄筋とコンクリートを組み合わせた強固な構造が特徴です。鉄筋は引っ張りの力に強く、コンクリートは圧縮の力に強いため、組み合わせることで建物全体の強度が増します。地震や火災に強く、資産価値を長期間維持しやすいというメリットがあります。日本のように地震が頻発する国では、RCマンションは安全性の高さから入居者に人気があり、賃貸需要も安定しています。

木造・鉄骨造との違い

| 防音性 | 耐火性 | 耐震性 | 手頃な家賃 | |

| RC造 | ◎ | ◎ | ◯ | △ |

| 木造 | ☓ | ☓ | ☓ | ◎ |

| 鉄骨造 | △ | △ | △ | ◯ |

不動産投資では、建物の構造によって資産価値や収益性が大きく変わります。木造住宅は建築コストが低く、投資の初期負担を抑えられるメリットがあります。物件価格が抑えられる分、表面利回りは高くなる傾向です。

耐用年数が短いため、比較的早期に出口を迎える点は注意が必要でしょう。

新築RCマンションに投資するメリット

新築RCマンションへの投資は、安定した収益を見込める点が大きな魅力です。ここでは、RCマンション投資が持つ具体的なメリットについて詳しく見ていきます。

安定したインカムゲイン

RCマンションは、賃貸需要が高く、空室リスクが比較的低いため、長期間にわたり安定した家賃収入を得られます。都市部の新築RCマンションは人気が高く、家賃下落リスクも抑えられます。

賃貸住宅経営は月々安定した家賃収入を得られるのがメリットです。投資対象が生活基盤に根ざした住居であり、景気動向・物価変動の影響を受けにくい特徴があります。

事業用ビルや商業施設の場合は、景気動向によってテナント企業の業績が悪化したり、方針転換や規模の縮小などで短期的に退去してしまう可能性があります。しかし、マンション経営の場合は、急激な家賃収入の変動はありません。

キャピタルゲインを狙える

新築RCマンションは、都心部や再開発エリアでは地価の上昇によって資産価値が向上する可能性があります。特に、東京都心部では人口増加やオフィス需要の増加により、不動産価格の上昇傾向が続いています。

日本でも物価上昇が続き、インフレ傾向がはっきりとしてきました。インフレ局面では、土地や建物のような実物資産は、上昇が予想されます。特に耐用年数が長いRC造の一棟マンションは、資産としての価値が高く、インフレ時には資産価値の向上が見込めます。

減価償却を大きく取れる

RCマンションは耐用年数が長いため、減価償却期間が長くなり、長期にわたって不動産所得の圧縮が可能になります。不動産所得と事業所得や給与所得などの他の所得との損益通算によって、所得税・住民税の節税が可能になるのです。

また、RCマンションは土地に対する建物の価値が高く、減価償却費が高額になる傾向にあります。

出口戦略を立てやすい

RCマンションは耐久性が高いため、中古市場でも一定の評価を得やすく、売却しやすいという利点があります。築年数が経過しても資産価値が維持されやすいため、出口戦略を柔軟に立てられます。

居室の品質が高い

RCマンションは遮音性に優れており、木造や鉄骨造に比べて生活音が伝わりにくい構造になっています。入居者の満足度が高まり、長期入居につながる可能性が高くなります。

災害に強い

RCマンションは耐震性・耐火性に優れており、日本のような自然災害が多い地域においても、資産価値を維持しやすいという特徴があります。災害リスクの軽減は、投資家にとって大きな安心材料となるでしょう。

新築RCマンションに投資するリスク

新築RCマンション投資には多くのメリットがありますが、一方でリスクも存在します。新築RCマンション投資における主なリスクについて解説します。

初期費用が高い

RCマンションは建築コストが高いため、投資の初期負担が大きくなります。他の構造の建物と比較しても、設計・施工コストが大きくなります。近年では、人件費の高騰、円安による輸入部材の値上がりなどの要因が重なり建築コストの上昇が著しくなっています。

融資を受ける場合でも、物件価格の2~4割程度の自己資金が必要になるため、まとまった資金準備が求められます。

メンテナンス費用がかかる

RCマンションは耐久性が高いものの、長期間にわたって建物の品質を維持するためには、定期的なメンテナンスが必要です。エレベーターや給排水設備、共用部分などは、適切な管理を行わなければ故障や劣化が進み、修理費用がかさんでしまいます。

賃貸経営を安定させるためには、適切なメンテナンス計画を立て、突発的な修繕費の負担を軽減する工夫が必要です。

大規模修繕時の費用が大きい

築年数が経過すると外壁や設備の老朽化が進むため、おおよそ10〜20年ごとに大規模な修繕が必要となります。外壁塗装や防水工事、屋上の補修、給排水管の交換などは高額な修繕費がかかるため、計画的な資金管理が求められます。

修繕積立金が不足している場合、突発的な費用負担が発生し、キャッシュフローに悪影響を及ぼす可能性があります。修繕計画が適切に実行されていないと、建物の劣化が進み、資産価値が低下するリスクもあります。

固定資産税が高額になる

RCマンションは評価額が高いため、固定資産税の負担が大きくなりやすい点も考慮が必要です。固定資産税は建物の評価額を基に算出されるため、RCマンションのように耐用年数が長く、建築コストが高い物件は相対的に税額も高くなります。

エリアによっては都市計画税も課されるため、税負担を軽減するための対策を考える必要があります。

都心部の新築マンション価格が高騰する理由

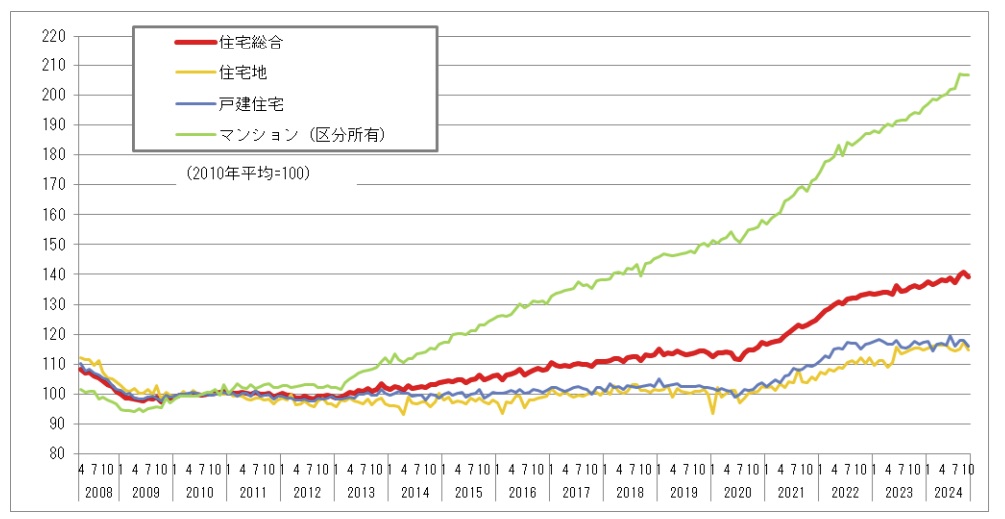

出典:国土交通省 不動産価格指数(令和6 年10 月・令和6年第3四半期分)

近年、東京23区を中心に都心部のマンション価格は高騰し続けています。これには、地価の上昇や建築資材費の高騰、外国人投資家の影響など、さまざまな要因が関係しています。

地価の上昇

都心部では、駅近や利便性の高いエリアの需要が高まっており、地価の上昇が続いています。再開発が進むエリアでは、土地の価値が向上し、それにともないマンション価格も上昇する傾向があります。

建築資材費・人件費の高騰

コロナ禍以降、建築資材の価格が急騰し、物流コストの増加も影響を与えています。また、建設業界の人手不足により、人件費も上昇しており、これがマンション価格の高騰を招く要因となっています。

住宅需要の増加

都心部では人口の流入が続くところもあり、賃貸需要が安定しています。また、外国人投資家の積極的な不動産購入も市場を活性化させており、高級マンションを中心に価格が上昇しています。

新築RCマンションの融資審査基準

新築RCマンションを購入する際には、多くの投資家が金融機関からの融資を利用します。融資審査には一定の基準があり、物件の評価や借入者の資産状況、自己資金の割合、物件の立地などが重要な要素となります。

ここでは、金融機関が融資審査時に重視するポイントについて解説します。

物件の評価

金融機関は、融資対象となる物件の担保価値を評価し、その結果にもとづいて融資額を決定します。RCマンションは法定耐用年数が長いため、金融機関の評価は高くなりやすいのですが、物件価格は高額になるので審査は慎重に行われます。

また、収益性の高い物件ほど担保価値が認められやすい傾向です。駅近や商業エリアに位置するマンションは、入居率が安定しやすく、収益性の高さから融資条件が有利になります。一方で、地方の物件や需要の低いエリアでは担保評価が低くなり、融資額が減額される可能性があるため注意が必要です。

契約者の資産状況

融資審査では、ローン契約者の属性も重要視されます。金融機関は、契約者の年収や勤務先、勤続年数、所有資産の有無をチェックし、返済能力を判断します。年収が高く安定している投資家ほど審査に通りやすく、融資条件も有利になりやすいといえます。

新築RCマンションなどの高額物件の場合、年収1,000万円以上、保有資産3,000万円が目安とされますが、個人の属性だけでなく物件の評価などが総合的に評価されます。金融機関によっても融資姿勢は変わるため、基準は一律ではありません。

自己資金の割合

金融機関は、自己資金の割合を重要な審査基準としています。一般的に、物件価格の2〜4割程度の自己資金が必要とされます。自己資金が多いほど、融資比率(LTV)が低くなり、金融機関のリスクが減るため、金利が低くなる傾向があります。

フルローンを希望する場合は、契約者が一定の金融資産を保有しているなどの資金的裏付けが求められます。新築RCマンションは評価が高いため、フルローンを組める可能性がありますが、その場合でも金融機関の審査は厳格になります。契約者の資産状況や収益計画の緻密性が、フルローン審査通過のポイントになります。

物件の立地

物件の立地も融資審査において重要なポイントです。都心部や賃貸需要の高いエリアでは、金融機関の評価が高くなり、融資を受けやすくなります。駅近や再開発エリアのマンションは、資産価値が上昇しやすいため、担保評価が高くなります。

一方で立地が悪い場合、審査が厳しくなり、融資割合が低くなる可能性があります。賃貸需要が低いエリアや人口減少が進んでいる地域では、金融機関の担保評価が下がり、借入額が制限されることがあります。

新築RCマンション投資で融資交渉を有利に進めるポイント

新築マンション投資において融資交渉を有利にするためには、金融機関の評価が何よりも重要です。金融機関は、借入者の信用力や資産状況、物件の担保価値をもとに融資条件を決定します。

ここでは、融資交渉を有利に進めるための具体的な方法について解説します。

属性を高める

融資審査では、契約者の属性が大きな影響を与えます。属性とは、勤務先や勤続年数、年収、金融資産の保有状況などを指し、これらの要素が良好であるほど、金融機関の評価が高くなり、好条件での融資が受けられる可能性が高まります。

年収・保有資産を高める

融資の審査前に、できるだけ属性を高めるようにしましょう。年収は融資審査において特に重視される要素の一つであり、安定した収入源があるほど金融機関の評価は向上します。

現実には、急に年収を上げるのは難しいかもしれません。会社員の昇進はたびたびあるわけではないですし、転職による年収アップも一定のリスクがあります。年収や保有資産を高めるのは、中長期的な目標として取り組みましょう。

資産を増やす方法

資産を増やすためには、節約や資産運用を活用する方法があります。高配当銘柄の株式やインデックス指数連動投資信託、債券などを購入し、安定した資産形成を行います。

自己資金を増やす

自己資金の多さは、融資条件を左右する重要な要素です。自己資金が多いほど金融機関のリスクが軽減されるため、審査が有利になります。一般的に、物件価格の2〜4割程度の自己資金を準備することが望ましいとされています。自己資金が少ない場合、融資比率(LTV)が高くなり、金利が上昇する可能性があるため、できるだけ自己資金を確保します。

自己資金を増やす方法として、節約と資産運用を組み合わせることが効果的です。特に、不動産投資を始める前に計画的に資産を形成し、投資のタイミングを見極めることが成功の鍵となります。

金融機関との関係を構築する

融資条件を有利にするためには、金融機関との良好な関係構築が重要です。金融機関は、過去の取引履歴や資産状況をもとに融資条件を決定するため、良好な関係によってより柔軟な融資を受けられる可能性があります。

事前に取引を開始し、信頼関係を築く

金融機関との取引実績を作ることで、融資審査を有利に進めることができます。普通預金や定期預金を活用し、一定額の資産を預け、金融機関との関係構築が可能です。住宅ローンや事業融資など他の金融商品を利用する、給与の振込先に指定するなどもあるでしょう。

融資担当者と良好な関係を維持する

融資担当者と定期的に連絡を取り、最新の融資情報の入手も重要です。金融機関の方針や優遇条件を把握し、適切なタイミングでの融資申し込みによって、より有利な条件での融資が可能になります。

まとめ

新築RCマンション投資は、耐震性や耐火性に優れ、資産価値を維持しやすい魅力的な投資手法です。融資の活用がしやすい一方で、融資条件が厳しいという高いハードルがあります。借入額も高額になるため、経営が破綻したときのダメージも大きくなります。

成功の鍵は、金融機関との良好な関係を構築するとともに、市場動向と物件を見極め、最適なタイミングでの投資にあります。適切な融資戦略と物件選択、リスクマネジメントを行い、安定した収益を目指しましょう。

株式会社ウェルス・パートナー

リアルアセットマネージャー

早稲田大学商学部卒業後、大和ハウス工業株式会社へ入社。

富裕層・地主に賃貸住宅での土地活用ソリューション提案に従事。東急リバブル株式会社にて投資用不動産の売買仲介を経験後、株式会社ウェルスパートナーに入社。マネー現代など大手メディアでの記事執筆も行う。