目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「日本の富裕層が外資系プライベートバンクから資金を引き上げている理由」です。日本の富裕層の方でも、外資系のプライベートバンクで資金を運用している方が多くいらっしゃいます。昨年から今年にかけて、外資系プライベートバンクから「預けている資金を引き上げ、出金している」「取引をやめている」という話を、私たちのお客様である富裕層の方々から聞くことが多くなってきました。今回は、富裕層が外資系プライベートバンクから資金を引き上げている理由についてご説明します。

▼今回の内容はYouTubeでご覧いただけます

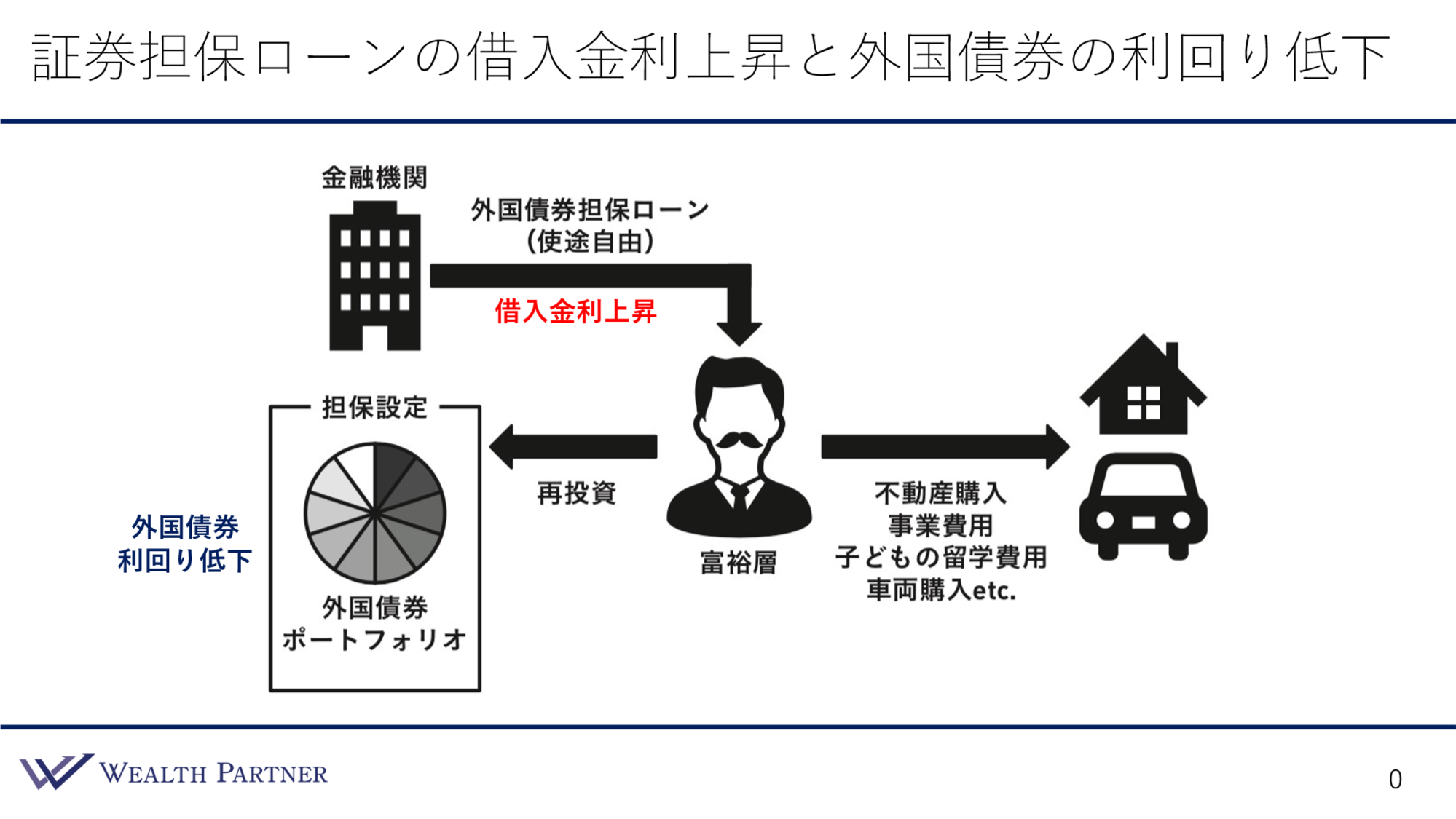

証券担保ローンの借入金利上昇と外国債券の利回り低下

証券担保ローンの借入金利の上昇と外国債券の利回り低下、この2つの理由が大きいと思います。証券担保ローンとは、金融機関に預けている有価証券を担保にしてお金を借りてくるという金融機関の機能です。

昨今、借入金利が上昇してきています。日本の政策金利に基づいているので、かなり話題になっていると思います。今年から日銀が金利を引き上げ、元々のマイナス金利からプラスになっているのです。また、今年の7月末にはさらに金利を引き上げ、今後も金利の引き上げが見込まれます。そのため、今まで低金利で借入することができた証券担保ローンの金利が上昇し、今後も上昇していく可能性が高いということで、有利な条件で借入ができない可能性が高まってきたことが理由の一つとして挙げられます。

もう一つは外国債券の利回り低下です。このような証券担保ローンは、担保割れのリスクを避けるために、価格が安定している資産を担保にすることが多いです。そのようななか、担保にする資産としては外国債券が多く、この外国債券を担保にしてお金を借りて、外国債券に再投資するケースが多く見られます。

例えば、外国債券の利回りが4%で借入金利が1%だとすると、その差の3%が、借入で再投資することによるメリットになります。しかし、借入金利が上がっているので、その差が減ってきているのです。さらに現状では、外国債券の利回りも低下してきています。外国債券の金利はもっと高かったのですが、インフレが落ち着いてきたので、アメリカをはじめ諸外国が金利を下げる方向に転じています。それにより、外国債券の利回りも下がるわけです。

元々4%の債券の利回りと1%の借入で3%の差が取れていましたが、日本の金利が上がって2%になったとして、外国債券も3%になったとすると、3%取れていたのが1%だけになります。これでは、お金を借りてリスクを取って投資する意味がなくなってしまいます。

このような状況になりつつあり、今後そうなっていく可能性が高いと考える富裕層が増えてきています。証券担保ローンが使えるので、外資系のプライベートバンクで運用していたという富裕層の方は、外資系プライベートバンクで運用しても意味がないということで、資金を引き上げ始めているというのが足元の状況です。

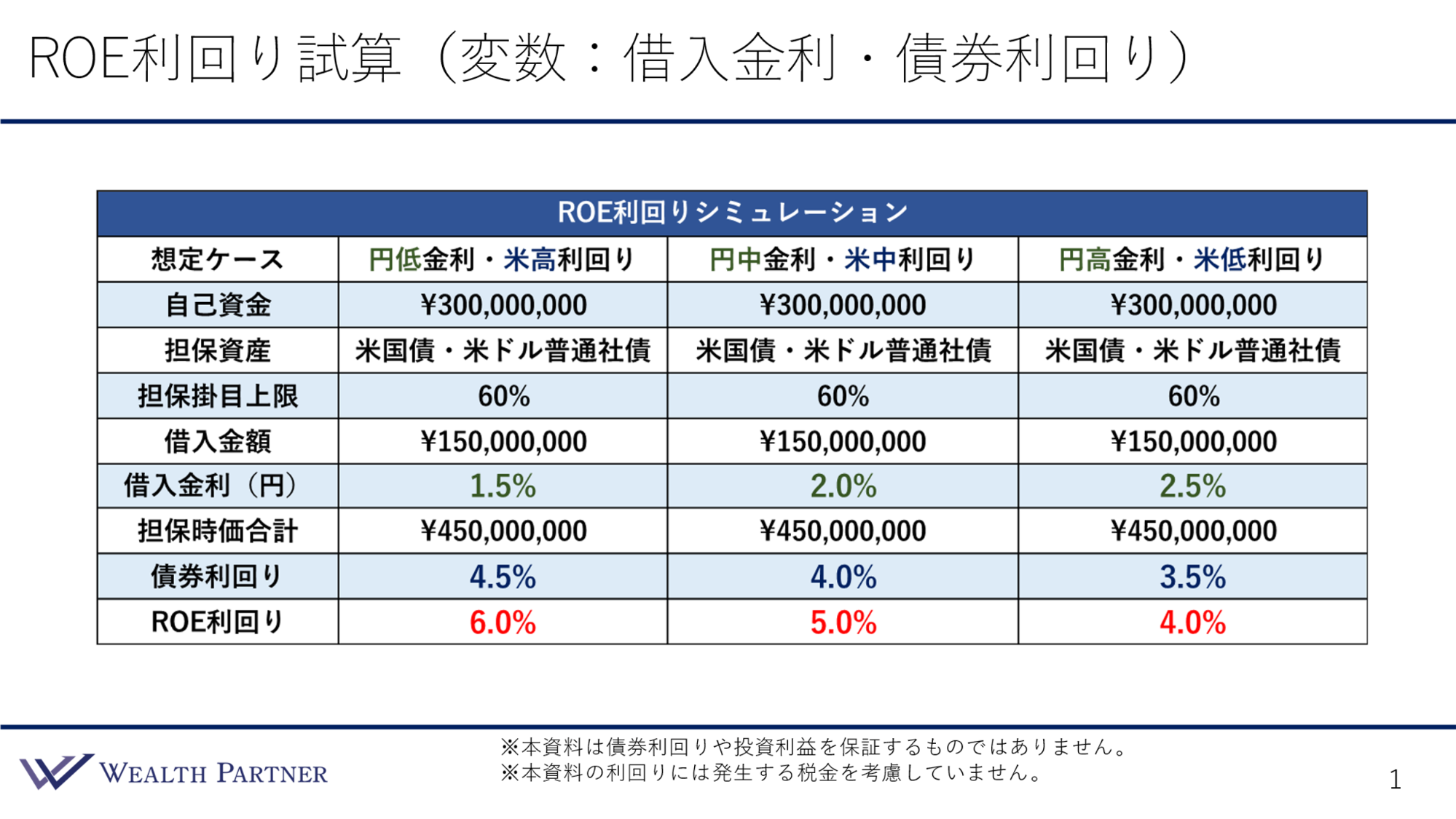

ROE利回り試算(変数:借入金利・債券利回り)

証券担保ローンの借入金利上昇と外国債券の利回り低下について、もう少し詳しく具体的なシミュレーションでご説明していきたいと思います。こちらはROE利回りのシミュレーションです。

債券投資で年間の利益がどれぐらい得られるかというのが利回りですが、ROE利回りとは自己資金に対する利回りです。普通の債券の利回りが4%だとしても、借入を使って債券に投資することで自己資金に対する利回りは増えるので、6%になることが可能になります。これが、証券担保ローンを使って債券投資するメリットです。

しかし、このROE利回りには変数、変わる可能性がある数字があります。それが借入金利と債券の利回りです。現在、借入金利は上昇している傾向にあり、債券利回りはピークよりは下がってきて、今後も下がる可能性があるという状況です。ですから、今回のシミュレーションでは、借入金利と債券利回りが上がったり下がったりしたときの想定ケースを3パターン作っていますので見ていきましょう。

最初の想定ケースは、円金利が低く、アメリカ債券の利回りは高い状態です。これはまさに今の状態です。今後上がる可能性は高いけれども、金利はまだ低い状態、アメリカの利回りも下がっているとはいえ、10年国債利回りが4%弱あるので、まだ高い状態です。

自己資金は3億円、担保にする資産は米国債と米ドル普通社債とします。担保掛目上限は60%、借入金額は1億5,000万円、借入金利は1.5%です。現在、金融機関で借入するとこれぐらいの金利になっています。担保時価合計は、自己資金3億円と借入金1億5,000万円で4億5,000万円、債券利回りは4.5%です。

そうすると、借入をして投資することによるメリットによってROE利回りは底上げされ、6%になります。債券そのものの利回りは4.5%ですが、借入してリスクを取って投資することによって、自己資金に対する利回りが1.5%底上げされているというのが今の状態です。

今後予想されるのが真ん中のシミュレーションです。円金利が少し上がり、アメリカの利回りも普通の状態になります。いつそのような状況になるのかわかりませんが、例えば半年後や1年後などはリアルな未来としてあると思います。

自己資金と借入金額は同じです。借入金利は0.5%上がって2%に、債券利回りは少し下がって4%になり、債券利回りと借入金利の差は2%になります。そうすると、ROE利回りは下がり、5%になります。債券利回りが4%でROE利回りが5%なので、1億5,000万円の借入をして投資することによるメリットは1%です。

円金利が低くてアメリカ金利が高い最初のケースからすると、ROE利回は1%下がることになるので、影響は大きいといえます。また、この先1年や1年半ぐらいで0.5%ほど上昇する可能性が高いと思われているので、かなりリアルな未来と考えることができると思います。

1年後は政策金利が1%~2%下がっていると思われているので、アメリカの債券利回りも、もっと下がっている可能性が高いと思います。ですから、かなり現実的な数字といえるでしょう。

さらに日本の金利が高くなってアメリカの金利が下がる状態が右側のケースです。借入金利は最初の状態から1%上がって2.5%、債券利回りはさらに下がって3.5%になるので、金利差は1%になります。このケースの場合、ROE利回りは4%になります。債券そのものの利回りは3.5%なので、1億5,000万円も借入して債券にまた投資していますが、上乗せされる利回りは0.5%だけになります。

右のケースのように、日本の円金利が高くてアメリカ金利がここまで下がっていると、借入して投資する意味はほとんどないのがおわかりいただけるのではないでしょうか。この債券利回りとROE利回りを見ると歴然かと思います。1億5,000万円のお金を借りてレバレッジをかけ、ROE利回りがこれだけしかなかったら、証券担保ローンを使う意味はなくなってしまうのです。

真ん中のケースで、債券利回りに対してROE利回りが1%上がる程度では、あまり大きなメリットはありませんが、やらないよりはやった方が目標の利回りが上がると考える方がいらっしゃるでしょう。リスクをたくさん取ってまで高い利回りを求めたい方は、実行する可能性が高い状態かと思います。

今は円の金利が低くてアメリカの金利が高い状態ですから、債券利回りとROE利回りの差が1.5%程度の場合は、それなりに実行する意味があると思います。ただし、それでも微妙なところかもしれません。自己資金に対して半分の1億5,000万円も借入をして投資しているのに、ROE利回りが高まるのは1.5%だけですから、目標利回りが高い方は実行するかもしれません。しかし、リスク許容度がそれほど高くない方や、目標利回りがそれほど高くない方の場合は、そのような借入はしないという選択になるケースではないでしょうか。その判断は割と分かれるかと思います。

この先、債券利回りが下がらなかったとしても、借入金利が0.5%上がったり、2%や2.5%になったりしたら、証券担保ローンを使って投資するほどではないということになる可能性が高いと思います。

以前は借入金利が1%、債券利回りが4.5%~5%と高かったのですが、現状は、債券利回りが下がり、借入金利が上がっているので、ROE利回りが縮小している傾向にあります。そういうことであれば、わざわざ外資系のプライベートバンクに口座を作って運用するほどでもないということで、金融機関から資金を引き上げる富裕層が増えているのではないかと思います。

まとめ

今回のテーマである「日本の富裕層が外資系プライベートバンクから資金を引き上げている理由」を4つにまとめます。

理由1)唯一の武器、証券担保ローン黄金時代の終焉

証券担保ローンは、外資系プライベートバンクにとって唯一無二の武器であり、売りといえます。多くの富裕層の方は、これを目的に外資系プライベートバンクに集まっていました。しかし、日本の円金利が上がることによって、証券担保ローンの価値は損なわれています。さらに今後、借入金利は上がる予想ですから、証券担保ローンを活用する価値が下がっていく未来が見えているわけです。

日本は低金利が10年~20年続き、挙句の果てにマイナス金利までいったわけですから、証券担保ローンの黄金時代を謳歌していたのですが、それがいよいよ終焉するときが来たと感じています。

理由2)円金利上昇+米債利回り低下=ROE利回り低下

ROE利回り、自己資金に対する利回りが低下するのが一番のデメリットです。借入で投資する場合のメリットは、債券の利回りと借入金利の差ですが、円金利が上昇して借入コストが上がると、アメリカの債券の利回りが低下して投資の利益は下がり、この差がどんどん低くなっていきます。

今はすでに結構低い状態で、さらに今後、円金利が上がってアメリカ債券の利回りが下がる未来が予想されているので、さらにROE利回りが低下していく可能性が高いわけです。証券担保ローンのメリットは、このROE利回りが高いことなので、プライベートバンクで運用する意味自体がなくなるということで、資金を引き上げている一番大きな理由になっているのかと思います。

理由3)外貨比率の過度な上昇による円高リスクを意識

もう一つ富裕層の方が意識し始めたことがあります。証券担保ローンで円を借りてきて外貨に投資するということは、元々なかった日本円を借りてきて外貨に投資するわけですから、資産全体の外貨比率が高くなってしまいます。大部分を金融で運用している方の場合、証券担保ローンを使って外国債券に投資していると、外貨比率が110%~130%になる方が結構いらっしゃいます。その状態では、投資したときよりも円高になったときに無抵抗になってしまいます。資産価値の毀損が甚だしくなってしまうのです。

特に今年の7月や8月は急激な円高が進み、マックスの状態から1週間で一気に10%ほどドル安円高になっています。そのように、過度に外貨比率が高くなることによる円高リスクを意識し始めている日本の富裕層の方がいらっしゃいます。これを意識し始めていることは、証券担保ローンを使って債券に投資することのリスクそのものです。

ですから、そのような投資は「リスクが高いのでやめた方がよいのではないか」「本来自分が求めていたものだったのか」というそもそも論につながっているのかと思います。そのようなリスクが高い運用をする必要はないし、外資系プライベートバンクで運用する必要がない、ということにつながっているわけです。

理由4)なんかカッコイイ以外のメリットを感じない

プライベートバンクにお金を預けて運用することのメリットが、証券担保ローンがなくなった今では、「なんかカッコイイ」「プライベートバンクにお金を預けて運用している私はカッコイイ」「イケてる」というように、アメックスのブラックカードを持っているようなブランド意識に近いイメージになってしまいました。それ以外のメリットがない状況です。

アメックスのブラックカードなどにブランド価値があると思っている方は、そこにメリットを感じて運用される方もいらっしゃるでしょう。しかし、本当の利益、真の意味での運用の価値や資産を預ける意味を考える方にとっては、意味がないことに思えるのではないでしょうか。富裕層の方は、それよりももっと良い提案をしてくれる、付加価値があるようなところで運用した方がよいと考え、本質的な意味に向き合い始めているところです。これが、プライベートバンクから資金が流出している理由の一つではないかと思います。

当社で運用していて、プライベートバンクでも運用している方が結構いらっしゃいます。また実際に、プライベートバンクから当社に資金を移してもらって運用している方もいらっしゃいますが、プライベートバンクと違って「これが足りない」という不満をいただくことは一度もありません。

プライベートバンクで運用するメリットは、その方の満足感、ステータスだけという印象です。富裕層の方は、本質的な資産運用の意味をよく理解し、本当に大事なのは、しっかり自分のために資産配分を考えたポートフォリオを組んで、有効に運用してくれるところで運用することだと、考えはじめているのかと思います。

本日は「日本の富裕層が外資系プライベートバンクから資金を引き上げている理由」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中

とプライベートバンクの違いとは?-1-300x169.jpg)