皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

目次

はじめに

本日のテーマは、「上場会社オーナーが資産管理会社に自社株式を持たせる理由」です。上場会社の創業メンバーや役員の方で、上場株式をたくさん保有している、いわゆる大株主の上場会社オーナーの方々がいらっしゃいますが、実は、個人で上場している会社の株式を保有するよりも、資産管理会社で保有する方が結構多いです。普通に考えると、個人で保有している方が多いイメージですが、多くの上場会社オーナーが、資産管理会社に自社株式を持たせている理由があります。今回はその理由についてご説明します。

上場株式の配当に対する税金(個人)

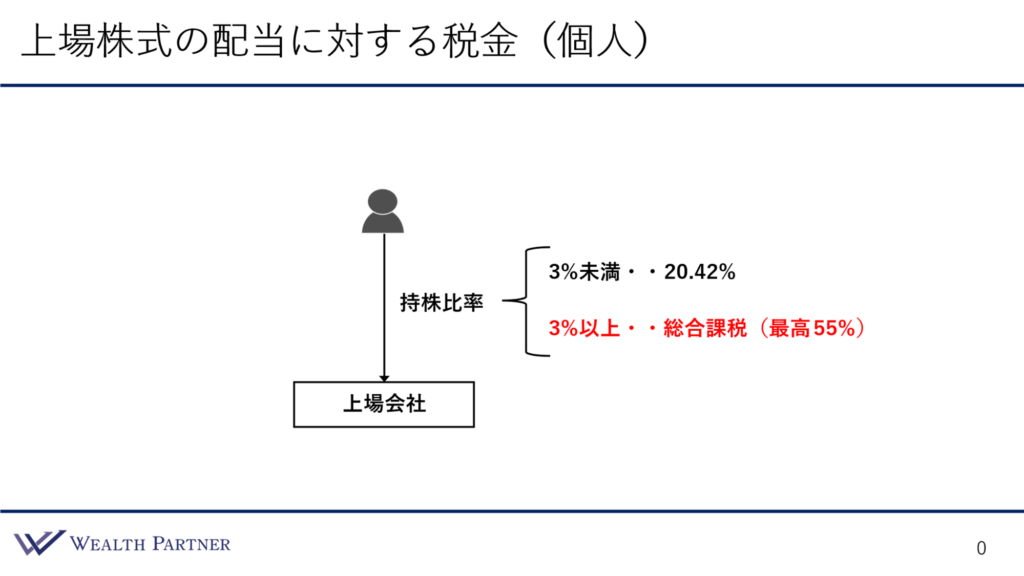

答えから先に言いましょう。上場会社オーナーが資産管理会社に自社株式を持たせる理由は、個人と法人(資産管理会社)の配当金にかかる税金の扱いの違いが一番の理由となっています。この意味を理解するために、まずは、上場会社オーナーが上場会社の株式を保有し、配当金を出して、個人が配当金を受け取った場合の税金を解説します。

こちらが、上場株式を会社オーナー(社長・役員)が保有しているイメージです。持株比率はその方によって異なりますが、この持株比率が何%かによって、個人の場合は税金の扱い方が変わってきます。持株比率が3%未満の場合、20.42%です。つまりこれは、一般の投資家が上場会社の株を買って配当金を受け取る場合と同じ税率になります。「20%ならいい」と思われるかもしれませんが、そう上手くはいきません。

持株比率が3%以上の大株主の方々は、総合課税になります。総合課税で所得税と住民税を合わせると、税率は最高で55%です。持株比率が高くて配当金の金額が大きいと、すぐに55%の最高税率までいってしまいます。上場会社では、繰越利益に対して配当金を出していくので、税引後の利益に対して配当金が出されます。ですから、上場会社で33%の法人税を払い、残ったものに対して個人に配当金が出されますが、更に55%の税金がかかった場合、上場会社の利益に対して3割しか会社オーナーに配当金で還元されていないことになりますので、なかなかハードな税制になっているのです。これがまさに、上場会社オーナーが資産管理会社に自社株式を持たせる一番の理由になっているわけです。

このような話をすると、「配当金を出さなければいいのでは?」「配当を出さなくても、上場会社の大株主であれば、株を売却すればいい」「株を売却して売却代金を得たら、税金は20%だから、配当金で受け取るよりも効率がいい」と思われるかもしれません。しかし、できない方のほうが多い実情があります。上場会社オーナーは、基本的に現役の社長・役員・会社に勤めている偉い方というパターンが多いので、現役の社長は上場会社の株を簡単に売却できません。インサイダーもありますし、株を自分が売却するのは、「売った方がいい」というメッセージとマーケットに受け取られる可能性もあります。ですから、基本的には売却できないのです。

会社の資本政策の一環としてでなければ売却は難しいです。簡単には売却できないこと、大株主個人にも株主として還元することを考えると、皆さんにとって一番ハッピーと言えるのが配当なのです。配当であれば、自分も含めていろいろな株主の方の持株比率に合わせて配当金が出ます。ですから、上場会社の場合、非常に平等でどの株主も皆喜ぶ株主還元は配当に行き着くわけです。しかし、配当金を出すと、外部の自社株式を一部持っている少数株主にとっては20%の税率ですが、大株主(上場会社オーナー)にとっては総合課税で55%の重税になるので頭を抱えてしまいます。このような事情があるので、上場会社の株式を資産管理会社に持たせるというアクションになってくるのです。

上場株式の配当に対する税金(法人)

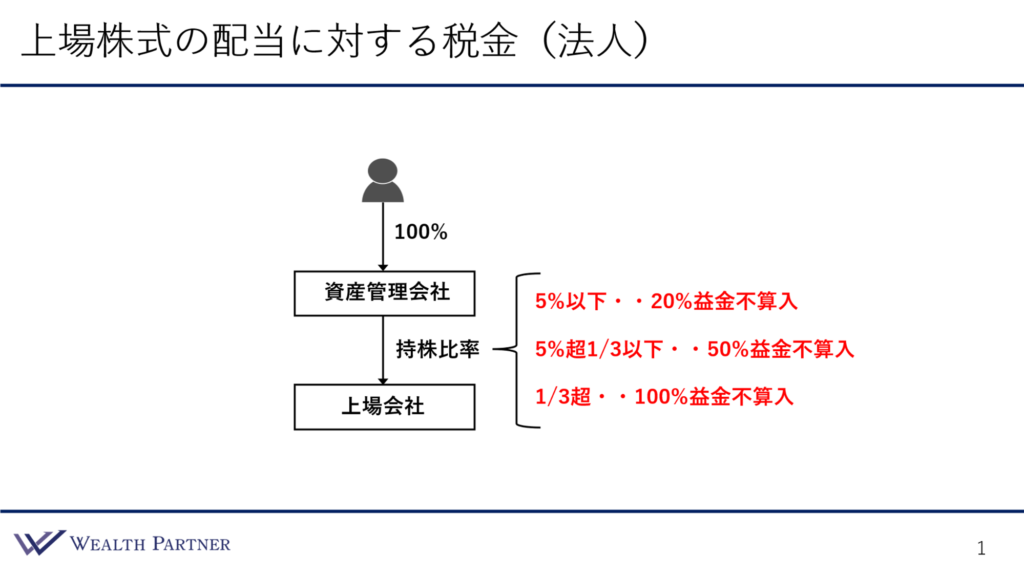

先ほどは個人の場合を見ていただきましたが、こちらは法人で配当金を受け取る場合の税金の扱いです。

先ほどの個人の場合のイラストの間に資産管理会社が入ります。個人の上場会社オーナーが100%保有している資産管理会社が、上場会社の株式を保有しています。法人の場合も持株比率によって税金の扱いが変わってきます。持株比率ごとに税金の違いを見ていきましょう。

上場会社の持株比率が5%以下(2%~3%)の場合、税金の扱いとしては20%の益金不算入になります。これは、配当金が1,000万円あるとしたら、1,000万円の中の20%、200万円に関しては利益ではないと見なしてくれます。ですから、800万円だけ利益として考え、法人税等の課税対象になるのです。

持株比率が5%超1/3以下、33.3%(10%~20%)までの場合、配当金の金額に対して50%が益金不算入になります。1,000万円の配当金とすると、500万円はその会社の利益と考えなくてよくて、残りの500万円の利益に対して税金を納めなければいけません。

持株比率が1/3超(33.4%以上)の場合、100%益金不算入になります。つまり、資産管理会社の場合、配当金をまるまる利益と考えず、税金を納めずに受け取ることができるのです。個人の場合、最高で55%の税金を払うわけですから、100%益金不算入はかなり大きなメリットと言えます。1/3超保有している大株主は、創業社長に限られることが多いとは思いますが、実際に1/3超の持株比率を意識して、資産管理会社に株を持たせて、配当金を100%益金不算入の形でまるまる受け取っている上場会社オーナーはかなりいらっしゃいます。

パーセントや益金不算入の比率だけでは少し分かりづらいので、1億円の配当金を出した場合、個人と法人ではどの程度数字が変わってくるのかご説明しましょう。

個人で上場会社の株を保有し、1億円の配当金が出ました。1/3超の株を保有している大株主という前提です。個人で1億円の配当金を受け取ったとすると、総合課税になってしまうので、住民税・所得税を合わせて55%の税率になり、5,500万円が配当金に対する納税額になります。

法人で保有していた場合、法人を通して上場会社の株を保有しているという風に考えるのですが、持株比率によって税率が変わってきます。1/3超の株を保有していた場合、先ほどお伝えしたように、配当金が1億円だとしても、それに対する利益は100%益金不算入になるので、1円も税金がかからず、1億円をそのまま受け取ることができます。

その法人(資産管理会社)で5%超1/3以下の株を保有していた場合、1億円のうち5,000万円を利益として考えなければならないので、残りの5,000万円は利益として考えなくていいわけです。5,000万円×法人税30%とすると、1,500万円の税負担になります。個人で配当金を受け取ると、税負担は5,500万円になるので、差し引き4,000万円ほど納税額は少なくなります。

次に、資産管理会社で持株比率5%(2~3%)以下の場合、1億円の配当金が出ることはなかなかないかもしれませんが、例えば1億円の配当金とすると、20%は益金不算入と考えるので、8,000万円に対して税金がかかります。法人税が30%とすると、2,400万円が法人税になります。個人の場合は税負担が5,500万円ですので、差し引き3,100万円ほど納税額が異なってきます。

仮に5%以下の持株比率だとしても、資産管理会社の方が配当金に関しては圧倒的に納税負担が少ないと言えると思います。以上が、上場会社オーナーが自社株式を資産管理会社に持たせる理由になっていると考えます。税制の違いや、先ほどの数字の例を見ただけでも、理由は明快であると言えるのではないでしょうか。

まとめ

本日のテーマである「上場会社オーナーが資産管理会社に自社株式を持たせる理由」をまとめます。ポイントは4つあります。

ポイント1)法人が配当金を受け取る場合はの益金不算入が大きい

法人(資産管理会社)が配当金を受け取る場合の益金不算入は、かなり効果があります。資産管理会社が1/3超の上場会社の株を保有している場合は、税金が全くかかりません。5%超1/3以下の場合でも、配当金の半分には税金がかからないことになるので、かなりメリットは大きいです。

ポイント2)最高税率の差:個人55%>法人税33%

損益不算入も大きいのですが、最高税率の差も大きいです。個人の場合は、所得税・住民税を合わせて55%になりますが、法人税に関しては実効税率ベースで最高税率33%ですので、22%程度税率が低くなります。益金不算入(利益に入れなくてよい)の特典があるだけでなく、最終利益に対する税率も法人の方が安くなります。益金不算入・最高税率の差が、主に上場会社オーナーが資産管理会社に自社株式を持たせる理由になっているわけです。

ポイント3)未上場か上場後の株価低迷時が持たせるチャンス

「資産管理会社に自社株を持たせると言われても、簡単に持たせられない」というのが上場会社オーナーのご意見ではないかと思います。全くその通りです。会社を立ち上げる時から上場までを見据えて、最初から資産管理会社に株を持たせる方は殆どいないと思います。私は今までに数人しか見たことがありません。

では、どのような時に上場会社オーナーは個人保有から資産管理会社保有に切り替えているのでしょうか。基本的には上場する前(未上場の時)です。早い方では、会社の株の価値が10億円から20億円程度の時に移している方もいらっしゃいますし、上場したらもっと株価がついてしまいますが、上場の1~2年前であればかなり低い時価で移せるので、上場会社オーナーが個人で売却し、資産管理会社が買い手になることで持株を移しています。また、上場した後も株価は順風満帆な状態が続くわけではありませんので、相場全体がものすごく下落している時や、ご自身の会社に何かあった時など、株価がすごく低迷している時があると思います。そのような時が資産管理会社に自社株式を持たせるチャンスです。実際に、上場後に株価が下がっているタイミングで、個人から資産管理会社に株を譲渡して持たせている上場会社オーナーはかなり多いと思います。

ポイント4)最後の売却の税金を考えると個人保有の方が有利

資産管理会社に株を持たせた方がよいのは、配当金を出して、受け取る税金のことだけを考えると、間違いなくその通りだと思うのですが、ただ一つ不利になるのは、最後の売却の税金です。この場合個人の方が圧倒的に有利です。個人で自社株式を持っていた場合は利益に対して20%の課税ですが、法人の場合は33%の税率になるので、金融の利益に関する税金に関しては、法人より個人の方が有利です。

しかし、途中で受け取る配当金のこと等を総合的にどうするのかを考えなければいけません。基本的に、売却を前提として考えている株の比率に関しては個人で保有し、これぐらいの比率は将来的にも未来永劫持ち続ける可能性が高いと考えるような持株比率に関しては資産管理会社に移す、という分け方で自社株式をコントロールしている上場会社オーナーが多く見られます。

本日は「上場会社オーナーが資産管理会社に自社株式を持たせる理由」という内容でお届けさせて頂きました。

今回の内容については「会社オーナーのための資産戦略アカデミー」でも視聴できます。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中