目次

はじめに

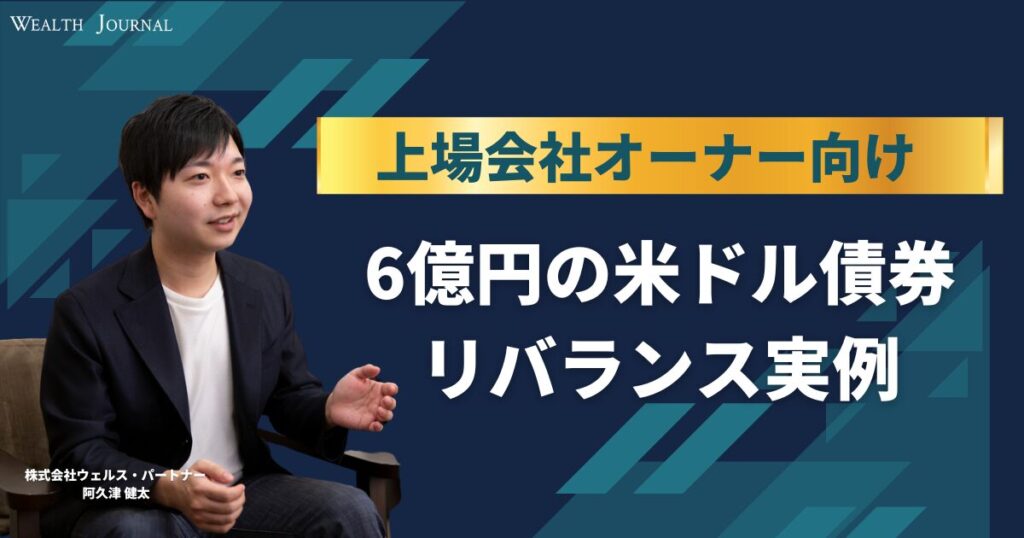

(世古口):皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。本日のテーマは、「上場会社オーナー向け6億円の米ドル債券リバランス実例」です。私たちが実際に資産運用のお手伝いをさせていただいたお客様の実例についてお話しして、皆様の資産運用のご参考にしていただければと思います。

今回は、米ドル債券を元々お持ちだった方の債券ポートフォリオをリバランスするということで、一部を売却して新たに組み換えるという実例についてお話しいたします。今年はこのような事例がかなり多く、今回はそのような富裕層や米ドル債券ポートフォリオを今までたくさん作ってきて、リバランスをかなり実践した弊社の資産運用アドバイザーの阿久津と共にお伝えします。

(阿久津):ウェルス・パートナーの阿久津と申します。私は2017年に入社し、7年半ぐらいになります。一貫して富裕層の方の資産運用のアドバイスをさせていただいております。

(世古口):阿久津は、弊社では一番古株で経験豊富な運用アドバイザーです。実際に5~6年前から米ドル債券ポートフォリオを作っている方がいらっしゃるのですから、リバランスの機会もありますね。

(阿久津):そうですね。目的としては元々長期で満期まで保有することが多かったと思いますが、最近はアメリカの金利が上昇してきたので、組み換えのニーズが少し出てきたというのが今年の運用だったと思います。

40代男性・上場会社オーナー役員の実例

資産配分(当初)

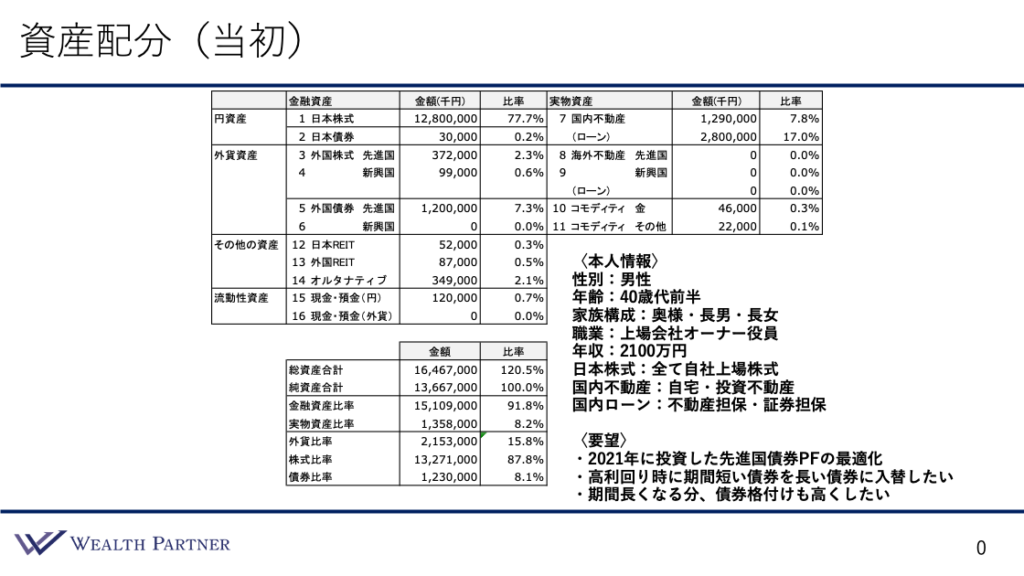

(世古口):リバランスにいく前に、ご相談いただいている方の資産状況、全体がどうなっているか、その方がどのような方なのか、どのようなご要望があってリバランスに至ったのかという経緯などもご説明させていただきます。こちらは資産配分シートです。ご本人情報からご説明ください。

(阿久津):40代の男性で、職業は上場会社オーナー役員という方です。年収は2,100万円、保有資産は純資産として136億円ということで、かなりの富裕層の方です。ただし、純資産のほとんどはご自身が保有している上場株式128億円という資産背景でした。元々はこの日本株式を担保に入れて、証券担保ローンと不動産投資の不動産担保ローンを組んでいました。日本株式から証券担保ローンで借入し運用していた方です。

(世古口):このような実例の動画を配信していると、「本当にこのような人がいるのですか?」とよく聞かれます。日本株式だけ百数十億円持っているなんてすごい方ですよね。このような方が実際にいるのでしょうか。

(阿久津):実際にいらっしゃいます。

(世古口):上場した会社の株が莫大な価値になって、その会社の株を10%~20%と結構な割合で持っているので、これぐらい価値が膨らんでいるということですね。

(阿久津):その通りです。本来であれば、日本株式にこれだけ資産が偏っているので、リバランスした方がいいと思うのですが、すぐには売却ができない背景がありました。ですから、この数年間は、ここを有効活用して証券担保ローンを借りて、そのお金で債券中心のポートフォリオを組んで運用していました。

(世古口):そのような資産状況や属性の方ですが、その方からのご要望はどのようなものだったのでしょうか。

(阿久津):ご要望は3つあります。ほぼ4年前になるのですが、2021年に投資した先進国債券のポートフォリオを見直していきたいというのが1つ目のご要望でした。

(世古口):単純に投資してから3年ぐらい経っていて、経済状況や債券の状況もかなり変わってきたので、そろそろ見直したいというご希望だったのでしょうか。

(阿久津):その通りです。当時のアメリカの長期金利は1%くらいで、全体的に利回りが低く、社債の利回りも低い状況でした。当時は少し格付けを落とした債券を中心に持っていただいていた印象がありました。直近はアメリカの金利が5%近い形になったということで、やはりこういった利回りの高い時期に、期間の短い債券を長い債券に入れ替えしたいというのが2つ目のご要望です。

(世古口):今の世の中の利回りが高いうちに、できるだけ短い債券を売却して長い債券に変えていきたい、そして長い間高い利回りを得たいというご要望のイメージですね。

(阿久津):はい、そうです。3つ目のご要望は、今までは平均の残存年数がかなり短かったのですが、長い債券に切り替えることで期間が長くなってしまうので、20年後に世の中がどうなっているのか不安があるということで、20年~30年の間持つのであれば、やはり格付けが高いものを持ちたいとおっしゃっていました。

(世古口):期間3年の債券に投資するのと、期間30年の債券に投資するのでは、発行会社の信用に対する見方は変えるべきでしょうか。

(阿久津):そうですね。ここは感覚的なところもあると思いますが、やはり30年前のアメリカ企業世界の時価総額ランキングと今の時価総額ランキングは結構変わっていると思います。ですから、30年後に今投資している会社がどうなっているのかは、正直誰にも分からないので、それであれば客観的に判断できる格付け、発行体の格付け、債券の格付けを意識したいというご要望でした。

(世古口):その債券の期間が長くなるほど、発行体のリスクを長くとっていることになるから、格付けが高い債券にしていった方がいいということですね。今回は債券のリバランスがテーマなので、この配分でいうと、外国債券の先進国12億円のリバランスというイメージですよね。

(阿久津):そうです。この12億円のリバランスです。

(世古口):また、他の資産にリバランスするわけではないので、12億円の中で債券ポートフォリオを入れ替えるというイメージでよろしいですか。

(阿久津):はい、そうです。

米ドル債券ポートフォリオ(当初)

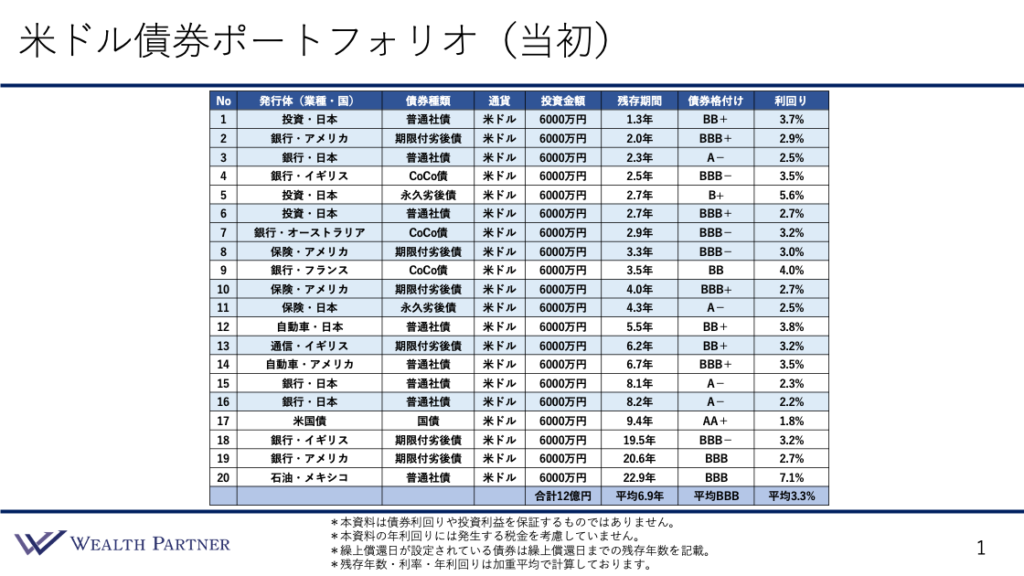

(世古口):では、この債券ポートフォリオをより詳しく見ていきましょう。こちらが米ドル債券ポートフォリオの当初の状態です。2021年に投資いただいた当初のポートフォリオをご説明ください。

(阿久津):まず12億円の配分としては、均等に6,000万円ずつぐらい20銘柄に保有していました。残存期間(償還までの期間)が短いもので1.3年のものから、一番長いもので23年というものがあります。ほとんどが10年未満の短い債券で、平均の残存期間は6.9年というポートフォリオでした。

(世古口):これはかなり短いと考えていいですか。

(阿久津):そうですね。当時の利回り状況を考えると、あまり長いものばかりでポートフォリオを固めるわけにはいきませんでした。また、債券種類を見ていただくと、普通社債もありますが、期限付劣後債や永久劣後債、CoCo債といった資産に多く配分していました。このような永久劣後債やCoCo債は、当時、普通社債に対して利回りは高かったのですが、期間としては長いものがあまり存在しなかったので、どうしても短めのポートフォリオで固めることが多かったです。

(世古口):なるほど。2021年当時は世の中の金利が低かったので、利回りを生み出すためにどうしてもこの債券種類はCoCo債や永久劣後債など劣後債に投資せざるを得なかったけれども、そのような債券の場合は期間が短いものが多かったということですね。必然的にこの残存期間の全体も平均も、少し短めになることが多かったのですね。では、債券格付けや利回りを具体的にご説明ください。

(阿久津):債券格付けは、劣後債やCoCo債、永久劣後債いわゆるハイブリッド証券を比較的多く組み入れていたので、平均の債券格付けとしてはBBBです。低格付けと呼ばれるBBのものもあり、一部AA+もありますが、平均でBBBという債券格付けでした。

(世古口):低格付け債も結構入っていますが、平均はBBBですから、全体で見ると過度に低いという債券格付けではないというイメージですね。

(阿久津):そうですね。投資適格の範囲内ではありますので、過度に低いわけではないと思いますが、今考えると、もっと債券格付け自体は上げられるのではないかと思います。

(世古口):同じ利回りを得ることや、今以上の利回りを得るために、債券格付けを上げて達成することができるのではないかということですね。では、当時の利回りはどうですか。

(阿久津):利回りは平均で3.3%です。当時何と比較してこの3.3%を作っていたかというと、アメリカの国債です。アメリカの長期金利と比較して+1%以上の利回りを出したいということで、当時の利回りでいうとNo.17、アメリカの国債が2%弱だったので、そこからいろいろ試行錯誤して3%以上で運用したいということで、この利回りになっていました。

(世古口):米国債にプラスして上乗せ利回りが1.5%というポートフォリオになっているということですね。

ここで、このポートフォリオについて補足させていただきます。債券格付けと残存期間に関しては新しいものにアップデートしています。投資したのは2021年ですが、2024年になっているので更新しています。今の残存期間がこの期間になっているということです。また、利回りに関しては、債券は確定利回りなので、投資した当時の2021年の利回りを記載しておりますので、ご留意いただければと思います。

投資してから3年経っているので、残存期間はかなり短くなりました。今後数年~5年以内に、かなりの債券が償還してきます。5年以内で考えると、No.11までの債券が償還してくるのですが、この方としては、今の利回りの状況は高いと考えていますが、今後の利回りは低下していくのではないかと考えているということですね。

(阿久津):その通りです。

(世古口):ですから、この債券が償還した頃には、今の利回りは下がっていて、いい利回りで投資できないのではないかと考え、今の段階で高い利回りを早めに確定するために、期間が短い債券を売却して長いものに変えていきたいというご要望ですね。

(阿久津):はい。今年はこのようなご要望をいただくことが多かったという印象があります。やはり弊社のお客様の場合、7年前、8年前から債券でポートフォリオを組むという富裕層の方が多くいらっしゃいました。低金利時代に組んで債券に投資した方は、残存期間が比較的短いので、そこを組み替えて比較的長い長期債に寄せたポートフォリオを目指していくというご相談は、今年は非常に多かったと思います。

(世古口):そうですね。アメリカの政策金利は2022年から上げてきましたが、利下げのフェーズに入り、向こう1年で少なくとも1%くらいは政策金利も下がりそうです。その方向性を考えると、このような債券の利回りも下がっていくだろうというのが、概ねの予想になっていますね。

(阿久津):そうですね。この数年を見ていただくと、No.7あたりまでは3年以内に償還してくる債券ですが、3年後に償還したときに、また低金利になってしまったら少しもったいないという印象があります。もちろん3年後にまだ今の金利を継続している可能性もありますが、予想としては今後1年、2年で金利がじわじわ下がっていくだろうと思っています。それであれば、今のタイミングで入れ替えをしてしまった方がよいのではないかという理屈だと思います。

(世古口):実際に金利がどうなるかは私たちも本当のところは分からないことです。債券のいいところは、やはり確定利回りなので、今の利回りがよくてこの利回りを確定させてしまいたい方にとっては、今後は分からないけれども、実行してしまった方が納得感があるということはいえますね。

(阿久津):そうですね。

(世古口):得たい利回りがはっきりしているのであればいいですよね。このような米ドル債券ポートフォリオを2021年に組み、これをどのように組み換えたのか、何を売却したのかをご説明ください。

(阿久津):売却した資産としては、10銘柄分を入れ替えさせていただきました。

(世古口):今ある20銘柄のうち水色で囲っている部分、No. 1, 2, 3, 6, 7, 8, 10, 11, 13, 16でしょうか。

(阿久津):はい。6,000万円×10銘柄なので、6億円分を売却し、また 6,000万円ずつ10銘柄の債券を入れ替えさせていただきました。

(世古口):ですから、網掛けしていない10銘柄に関しては、ポートフォリオに残したということですね。

(阿久津):そうです。この白い部分はそのまま残しています。

(世古口):このポートフォリオの入れ替え、売却する銘柄の選定としては、どのようなイメージでその銘柄になったのでしょうか。

(阿久津):最初はいろいろお客様とご相談していくなかで、極端な話、短いもの(10年未満)を全部売却して、30年くらいの長いものに全部変えるのはどうかというようなお話もあったのですが、やはり債券をポートフォリオで管理していくことが大切だと思っていまして、あまりにも偏ってしまうと偏ったリスクもあるので、ラダー型になるように設計したつもりです。

(世古口):1年や2年に1回ほど債券が償還してくるような残存期間の設計ですね。

(阿久津):そうです。ですから、短いものも、例えばNo. 4, 5は3年くらいのものですが、このような短いものも残しています。

(世古口):短いもので残したものは、CoCo債や永久劣後債で、利回りの水準が高めのものを残したという感じでしょうか。

(阿久津):はい、利回り水準が高めのものや、発行体ごとに、「ここは残した方がいいのではないか」「この銘柄は売却した方がいいのではないか」というのは、かなり判断が難しいので、例えば「No.4は今のタイミングでは残した方がいい」など、細かい打ち合わせをさせていただきました。

(世古口):個別企業の発行体の状況や、債券に対する世の中の見方などを考慮して選別していった感じですね。

(阿久津):そうですね。また、債券ごとの売却の単価がどのような状態かということもそのときによって変わるので、その辺も踏まえて「売却する銘柄」「そのまま残す銘柄」を選びました。

(世古口):このように債券を売却すると、売却価格も重要になってくると思います。2021年の投資した当時よりは世の中の金利が上がっているので、債券の価格にとってはマイナスの影響があると思います。債券の残存期間が数年ほどで償還してくる債券が多いので、大きく投資したときよりも価格が下がる感じではない、という理解でいいでしょうか。

(阿久津):多少の下がりはありますが、この数年間のインカムゲイン収入で大幅にプラスが出ていると思います。この数年間の長期金利の上昇で、長期債は少しマイナスになっていますが、短い債券に関してはほとんどダメージはないと思います。

(世古口):当初の状態でいうと、No.18~20や、19年以上の債券の場合、価格は値下がっていますよね。この中では8年、10年以内の債券で、特に5年以内の短いものは、それほど影響はない可能性が高いということですね。

(阿久津):そうですね。また、劣後債、CoCo債、永久劣後債もそうですが、当時から考えるとだいぶクレジットも回復していると思います。やはり金利が低いときは景気があまりよくないときなので、そのときは劣後債、永久劣後債、CoCo債も含めて、少し普通社債より利回りの開きがあると思っています。ただ現状はかなり好景気で、アメリカ、世界の企業が絶好調なので、やはりCoCo債、永久劣後債を持っている意味はあると思います。

(世古口):米ドル債券ポートフォリオのリバランス前の状態がこのような形で、青色の10銘柄を売却して、別の債券に組み変えた後の米ドル債券ポートフォリオを見ていきましょう。

米ドル債券ポートフォリオ(リバランス後)

(世古口):こちらがリバランス後の米ドル債券ポートフォリオです。では、何をどう組み替えてこうなっているのか、全体像をご説明ください。

(阿久津):リバランス後、組み換えしたのは、No. 21~30の銘柄です。新しく入れ替えた銘柄に関しては、水色の網掛け部分になっています。基本的には普通社債が多めのポートフォリオになっていますが、1銘柄だけ期限付劣後債を加えています。特徴としては、長い銘柄になればなるほど格付けを非常に高く設定しており、逆に普通社債を組み入れていますが、利回りは3年~4年前の利回り水準よりもアップしているような状況かと思います。

(世古口):残存期間と債券格付け、利回りの具体的な数字も教えてください。

(阿久津):残存期間は、10年以上、20年以上のものが前のポートフォリオでは少なかったので、そこを中心に組み入れています。10年から20年のもの、20年以上のものです。

(世古口):ここが空白期間だったわけですね。 10年から20年くらいと20数年以上ですね。そこにこの新しい債券(青色部分)が組み入れられて、残存期間に穴がないような形になっているということですね。当初の残存期間が平均で6.9年でしたね。

(阿久津):はい、当初は6.9年でした。今は平均すると16年というポートフォリオです。

(世古口):従って、大体9年ぐらい伸びたということでしょうか。

(阿久津):はい、9.1年増えています。

(世古口):このような期間の長い債券を組み入れることで、平均残業期間が9年伸びているのですね。債券格付けはどうでしょうか。

(阿久津):格付けは平均でBBBだったのですが、今は平均A-という債券格付けです。

(世古口):ですから、売却して組み換えた債券は、売却した債券よりも格付けが高い債券を組み入れているということですね。

(阿久津):ほとんどがアップしていまして、中にはAAやAAAも加えていますが、それでも今の金利水準では利回りは高いと思っています。

(世古口):特に残存期間が24年以上、No.26~30の債券は高格付けですね。

(阿久津):ここはやはり長く保有するとデフォルトリスクが心配ということでしたので、この会社だったら20年後や30年後もちゃんと存在しているのではないかというような会社、そのような銘柄を加えさせていただきました。

(世古口):A−なので、日本のメガバンク相当の債券ポートフォリオになっているということですね。最後に利回りはどうでしょうか。

(阿久津):利回りも0.9%アップしています。3年前の平均利回りは3.3%だったのですが、現状は10銘柄を組み替えて新しく10銘柄を加えさせていただいたのですが、そこで利回りは平均4.2%なので、1%弱ほど利回りはアップしました。

(世古口):こうやって見ると、組み入れた債券の利回りは4%後半から5%くらいの債券が多いイメージですね。当初の債券、個別の利回りよりはかなり高いものが多くなっているイメージですね。

(阿久津):そうですね。

(世古口):以上がリバランス後の債券ポートフォリオなのですが、ぱっとこの数字を見るだけでも、利回り+平均で0.9%、そして格付けA−で2段階上がり、残存期間は+9年ほど伸びているので「三方よし」と思うのですが、いかがでしょうか。

(阿久津):そうですね。ただリスクが全くないのかといったら、そのようなことはありません。やはり長期間保有するということで、格付けリスクはきちんと見なければいけないと思います。また、今は高金利だからという理屈でリバランスさせていただいた部分もありますが、やはりこれ以上金利が上がってしまうリスク、インフレが加速して、もっと長期金利が上がってしまう可能性もゼロではありません。その点も踏まえて、金利がしばらく変わらなかったり、逆に少し上がってしまったりなど、そのようなときに備えるために短めのものもあえて残しました。そこはやはり弊社がずっと心がけてきたポートフォリオで管理するということにもつながってくると思います。

(世古口):最終的な結果がどうなるかは相場次第なので分かりませんが、この方の考え方には合っているポートフォリオになっているということですね。

まとめ

(世古口):今回のテーマである「上場会社オーナー向け6億円の米ドル債券リバランス実例」を最後にまとめます。今回の実例も踏まえて、今米ドル債券をお持ちでリバランスを検討されている方やお悩みの方に向けて、リバランスのポイントをお伝えできればと思います。

債券ポートフォリオの残存期間を長めに設定

(阿久津):大きく4つありまして、1つ目は、債券ポートフォリオの残存期間は長めに設定した方がいいということです。数年前に取り組んだ方は、債券ポートフォリオの平均残存期間は、今回のお客様のように短めの方が多いので、そこは今年や来年でしっかりと見直していくべきではないかと思っています。

(世古口):そうですね。逆にどういうタイミングで投資しているのか分かりませんが、期間が20年や30年の長めの債券ばかり持っている方は、あまりリバランスする意味はないですよね。

(阿久津):はい。長めの債券をすでに持っている方は、リバランスする必要はあまりないと思います。

(世古口):債券ポートフォリオを持っていて、長めも短めも持っていて短めだけをリバランスする方や、今回の実例のように短い債券だけを持っている方などは、リバランスできる余地があるということですね。

低格付け債や劣後債を減らし平均格付けを高める

(阿久津):低格付け債券や劣後債を減らして、普通社債を多めのポートフォリオを作って、平均格付けを高めるのが2つ目です。

(世古口):私たちも目標の利回りを達成できるのであれば、好き好んで低格付け債や劣後債を入れないですからね。

(阿久津):そうですね。やはり数年前の状況では、普通社債に投資してもやはり2%前半の利回りしか出せなかったのですが、今は普通社債に投資しても5%弱の利回りが生み出せるので、やはりそこであえて劣後債にいく必要もなくなってきたと感じます。

(世古口):当時はCoCo債や永久劣後債で利回りが4%いくかいかないかでした。今は米国債で4%なので夢みたいな世界ですが、それと共に格付けを上げるということで、残存期間が長くなる分、債券ポートフォリオの信用力を高めるということが大事なのですね。

(阿久津):はい。また、数年前と比べて、同じ発行体でも普通社債と劣後債の利回りの差が小さくなってきたという実感があります。私も7年、8年ずっと債券を見続けていますが、数年前のコロナで景気が少し悪いときは、普通社債よりも劣後債の方が利回りが高かったのですが、最近は景気がいいことや、劣後債のデフォルトリスクが低下していることもあって、普通社債と劣後債の利回りが変わらなくなってきました。そうであれば普通社債で十分ではないかと思っています。

状況次第だが平均利回りを上げることも意識する

(阿久津):3つ目は状況次第ではありますが、平均利回りを上げるということも意識するのがポイントかと思います。

(世古口):これは投資したタイミングによりますね。今回の実例の方のように2020年や2021年のアメリカの金利がすごく低いときにポートフォリオを組んだ場合、今組み換えたら基本的に上がることの方が多いでしょうね。

リバランスは難易度高いのでアドバイザーに相談

(阿久津):4つ目は、債券のリバランスは、少し複雑で難易度が高いところもあるので、やはりアドバイザーの方に相談していただくのがよいのではないかと思います。

(世古口):そうですよね。キャッシュがあって購入するだけではなく、売却もセットですからね。

(阿久津):債券の場合は、株と違ってリアルタイムで価格を把握することが難しいので、アドバイザーに、「どの債券を売却すべきか」「新しいものに組み換えたときに、果たして本当にメリットがあるのかどうか」をしっかりと相談していただくのがいいのではないかと思います。

(世古口):分散されたポートフォリオほど難しそうですね。

(阿久津):そうですね。これが例えば1銘柄しか持っていない方の場合、リバランスはその銘柄をいくら売るかということだけなので割と簡単かと思いますが、元々債券でポートフォリオを作っていた方は銘柄がかなり豊富にあるので、やはりリバランスの難易度も相当上がってくると思います。

(世古口):本日は「上場会社オーナー向け6億円の米ドル債券リバランス実例」ということで、私たちが実際にお手伝いさせていただいた実例についてお話ししました。

(阿久津):債券のリバランスは非常に難しいですし、トランプ大統領が再選したということで、しばらくこの高金利の状況は続くのではないかと個人的に思っています。まだ今であれば組み換えを検討できるマーケット環境かと思いますので、債券のリバランスや債券の購入・売却でお悩みのことがあれば、ぜひ弊社にご相談ください。