目次

はじめに

(世古口):皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「IFA木村哲太が語る!未上場会社オーナー4億円の資産運用実例」です。

本日は、弊社で富裕層の方の資産運用をお手伝いしているIFAの実際の資産運用実例をお伝えして、皆さんの資産運用のお役に立てていただきたいと思います。今回はタイトルにもあるように、弊社のアドバイザーである木村に登場してもらい、実際にお客様がどのように運用しているのか、リアルな話をしてもらいます。まずは、木村の自己紹介をさせていただきます。

▼今回の内容はYouTubeでご覧いただけます

(世古口):本日は、木村と一緒に、未上場会社オーナーの実際の資産運用実例について具体的に見ていきます。

50代・未上場会社オーナー経営者の資産配分(現状)

(世古口):資産運用において、資産配分が一番大事です。その方の現状を客観的に捉えるということで、まずは、資産配分シートを見ていきましょう。

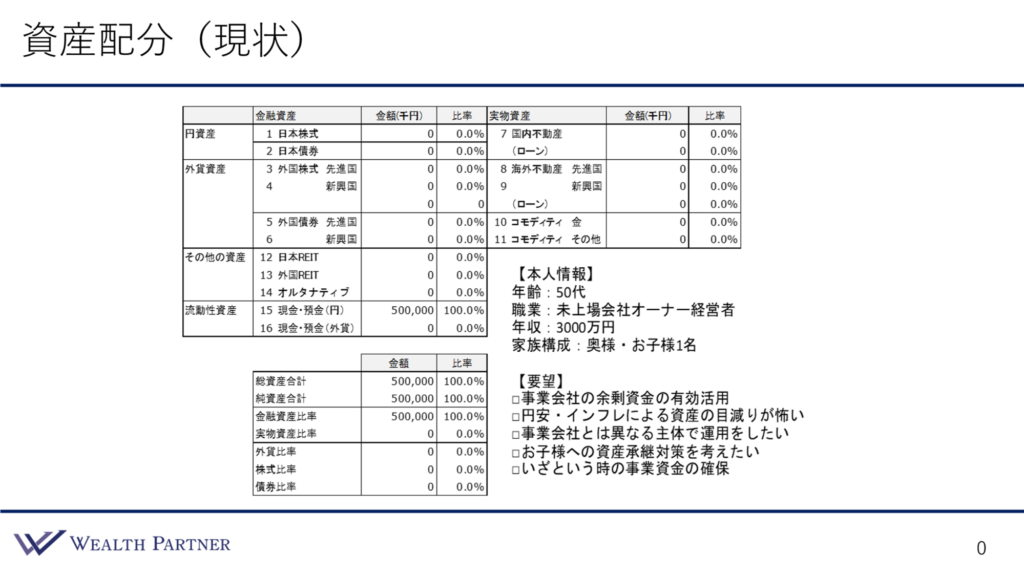

(木村):ご本人の客観的な情報からお伝えします。この方は、男性で、年齢は50代、職業は未上場会社オーナー経営者です。会社創設から十数年ほどで、役員報酬は年間で3,000万円、家族構成は奥様とお子様1人です。

(世古口):資産状況はどうなっていますか?

(木村):この方の場合、法人の資産運用を考えたいということで、法人に余剰キャッシュが5億円ほどある状況です。他の運用は基本的には一切しておらず、単純に純資産が5億円で、そのうち100%がキャッシュというシンプルな資産配分の形になっています。

(世古口):未上場会社のオーナーによくある、個人にはあまり役員報酬を出しておらず、資産の中心は事業会社に貯まるというパターンのイメージでしょうか。余剰の現預金が5億円あるという状況です。では、このオーナーの方のご要望はどのようなものでしょうか?

(木村):余剰キャッシュが5億円あるので、それを有効活用していきたいということです。ずっとお金が眠ったままでいることに関して、漠然と違和感をもっているのがまず一つです。

(世古口):その状況は、突然なったのではなく、ずっと続いていたわけです。現預金がどんどん積み上がっていく状況だと思いますが、なぜ、今になって何かしようと思われてご相談いただいたのでしょうか?

(木村):2つ目と被る部分でもあるのですが、コロナが終わり、海外旅行に行けるようになり、ハワイに行かれたそうです。今は円安で物価上昇、インフレがすごいので、同じ水を買うとしても600円や700円でしか買えないような状況を目の当たりにされました。海外では当たり前のような状況です。そのようななか、現預金だけを持っていたら、5億円の価値も年を経るごとに減ってしまうのではないかと、実際の体験から気づきを得てご相談いただいたケースです。

(世古口):なるほど。それが2つ目につながるわけですね。

(木村):そうですね。やはり、直近でドル円が150円を超え歴史的な円安ですし、物価の上昇、アメリカでも年間で7〜8%物価が上がり、デフレといわれていた日本ですら、昨年は2%以上物価が上がっている状況です。このまま何も対策をしないで眠らせてしまうと、資産が目減りしてしまうというところに、すごく恐怖を感じているということでした。

(世古口):それが2つ目のご要望ですね。

(木村):今回5億円が貯まっているのは事業会社ですが、こちらとは違う会社を使って運用したいということです。社員数も多いですし、経費の関係など、事業会社で運用する場合、あらゆる制約があると思います。ですから、全く別の法人でご自身の一族の資産を管理する主体をしっかり作り、そこで運用したい、事業会社と自分の資産は切り分けたいというお考えです。これが3つ目のご要望です。

4つ目のご要望は、お子様が1人いらっしゃるので、相続を迎えるときにはかなりの資産規模になっている可能性が高いので、お子様への資産承継対策ということも今のうちから考えていきたいということでした。

5つ目のご要望は、いざというときの事業資金の確保もしたいということです。基本的には、何か現預金が突発的に必要になる業種ではないようですが、事業を続けていく上で、いざというときにキャッシュが用意できる状態であると、なおさら安心であるということです。以上のような点を念頭に踏まえたご提案をさせていただきました。

(世古口):このようなご要望の方は、この方だけではなく、未上場会社オーナーの方に比較的多い悩みではないでしょうか。

(木村):本当に重なる部分が多いと思っています。

(世古口):多くの方が持っている悩みで、この方もそのような悩みを持ってご相談に来ていただいたのですね。これが、現在のご本人様の状況やご要望、現在の資金状況です。

ご提案内容

(世古口):ここからは実際に私たちがご提案させていただいた内容になります。

①運用目標の設定

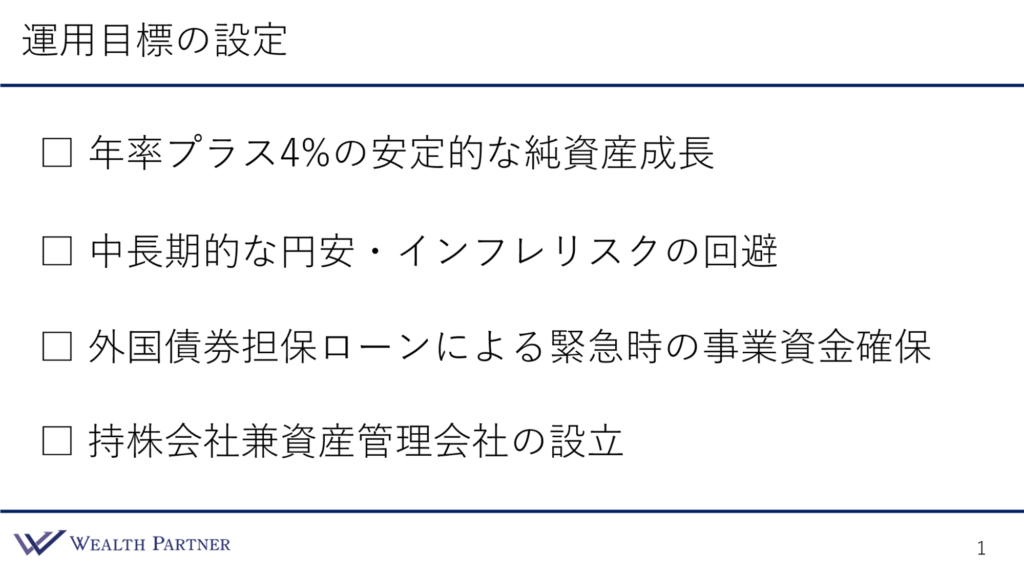

(木村):まずは運用するにあたり、どれぐらいのリターンを求めていくかという、運用目標を設定しました。この方は、今まであまり運用の経験がなく、かつ今回は事業で貯めてきた大事なお金なので、あまりリスクに晒したくないというご希望です。年率でプラス4%、毎年しっかり成長できれば、自分としては十分だということで、1つ目に挙げています。

2つ目は、円安、インフレリスクにもつながってくるのですが、まずは自分の資産は100%現預金で、かつ事業に関しても全て日本円で貯まっている状況で、円の価値が落ちて毀損してしまうことに対してすごく恐怖を感じており、しっかり円以外の資産を持っていきたいというお考えです。ですから、円安のヘッジと、物価上昇に対してもしっかり目減りしないように、円安インフレリスクを最低限対策できるような資産ポートフォリオを作っていきたいということで、2つ目を設定しています。

3つ目は、緊急時の事業資金の確保として、選択肢としては、投資した外国債券を担保にしてキャッシュを借りるという、いわゆる「証券担保ローン」という機能があります。今後、いざというときのために使えるような証券口座の開設や投資対象を選んでいくということで、3つ目に目標設定として挙げています。

4つ目は、持株会社兼資産管理会社の設立です。事業会社と別の主体で、しっかり一族の資産として管理したいということで、事業会社の上にホールディングスとして持株会社を作り、そこで一族の資産を貯めていき、資産承継の対策などをしていきます。事業会社と比べて、そのようなところが自由にできるようになるので、運用主体についてもしっかり考えておくことを4つ目として設定しています。

(世古口):そういったところが運用の特徴なのですね。

②提案した資産配分

(世古口):目標を達成するための、資産配分の具体的な提案について見ていきましょう。こちらがご提案後の資産配分です。

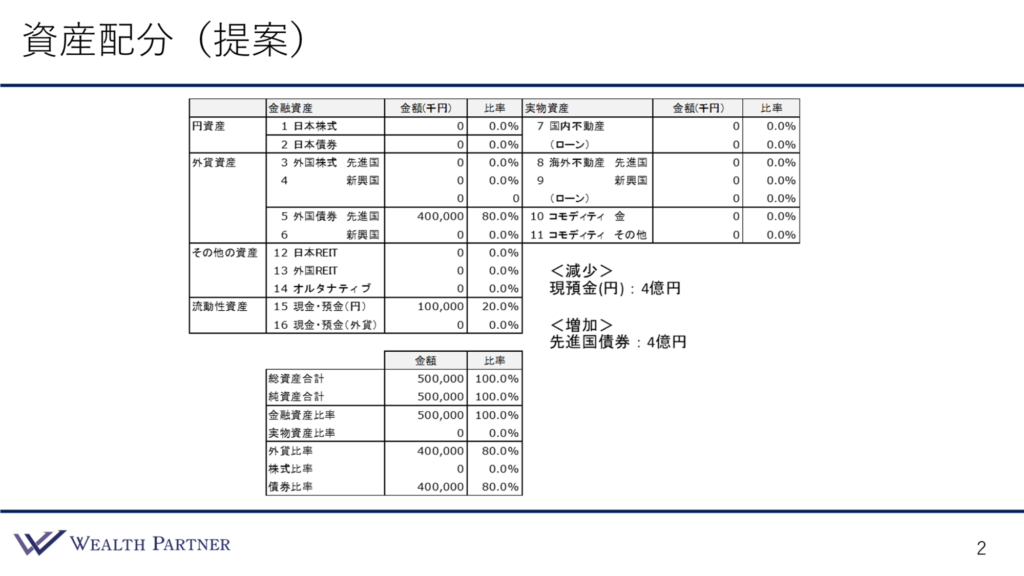

(木村):ご提案はすごくシンプルな形になっています。余剰資金5億円のうち、もしかしたら使う部分があるかもしれないということで、1億円だけは残し、残りの4億円を先進国の債券で運用するというご提案をさせていただきました。

元々目標とされるリターンが年間4%で、できるだけ安定的な運用を望まれていました。ということで、あえて積極的な運用というよりは、どちらかというと保守的でほぼ確実に4%が取っていけるような、安定性の高いポートフォリオを作っていくべきだと考え、債券を中心としたポートフォリオになっています。

また、事業に邁進されていてかなりご多忙な方で、できるだけ手間のかからない運用だけで最初は始めていきたいというお考えでした。手間がかからない点からしても、債券はマッチしていると思います。

(世古口):このような会社で運用する場合、先進国の債券はかなり保守的な資産になりますが、このような運用をされる方が多いイメージなのでしょうか?

(木村):はい、そう思います。もし、株などで運用したいのであれば、個人の資産で少し投資をするなど、使い分けをするべきではないかと思っています。

(世古口):わかりました。これをご提案して、実行していただいた資産配分ということですね。

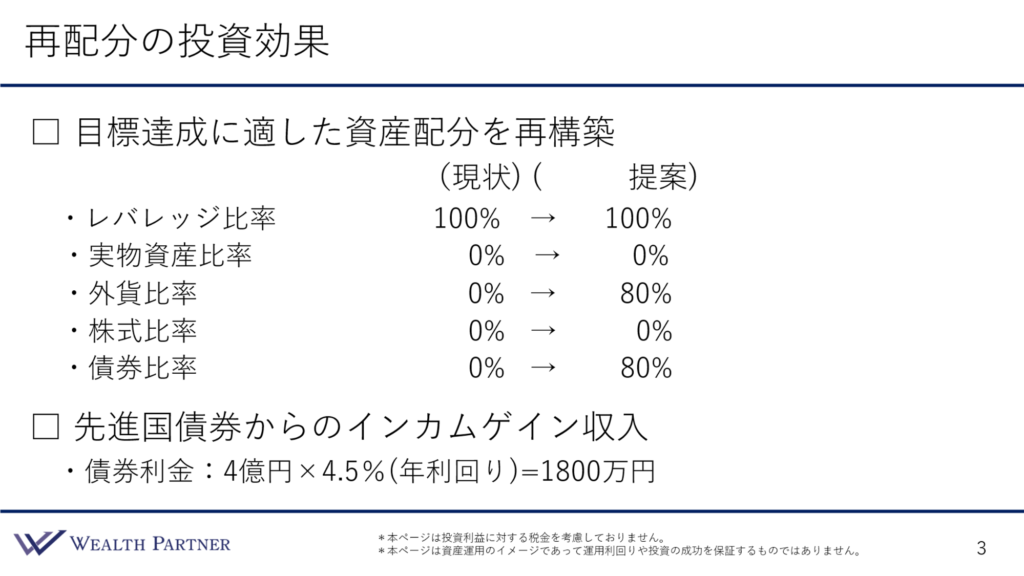

再配分の投資効果

(世古口):こちらが再配分した投資効果です。

(木村):資産配分としては、5億円のうち4億円が外国の債券に移り、レバレッジ比率と実物資産は変わっていませんが、今は100%日本円ですので、外貨比率が0%です。それが80%まで外貨比率が引き上がっています。

また、金融資産のコア資産といわれている株式・債券ですが、今回は債券だけにフォーカスしています。0%だったところが債券で80%、安定的に運用していく形になっています。

外貨比率が若干高いと思われる方もいらっしゃるかもしれませんが、中長期的にかなり円安のお考えであったことや、毎年会社の利益も日本円で積み上がってくるということもあり、数年後に外貨比率がそこまで高くなることはないと思っています。ですから、最初は少し外貨比率を高めにして、リバランスしながら調整していくというように、先のことも少し想定しながら提案しております。

また、債券からどれぐらい収入が出るのかが非常に気になる部分だと思うのですが、4億円の投資元本に対して、年間の利回りが4.5%の債券ポートフォリオをご提案させていただきました。ですから、1年あたり税引き前で1,800万円、これが毎年インカムゲインとして入ってくる形になります。

(世古口):因みに、入ってきたインカムゲインの1,800万円は、ドルで貯まっていくと思いますが、どのようにしていくイメージですか?

(木村):基本的に投資効率からみると、ドルで置いておくのではなく、再投資していくのが間違いなくいいと思います。投資対象としてはドル建てのETFや、株式で若干リスクを取りながら成長させていく形でもよいと思いますし、同じように債券で運用される方もいらっしゃいます。

(世古口):これが再配分の投資効果ですね。ではここからは、4億円投資した債券の具体的な方針を見ていきましょう。

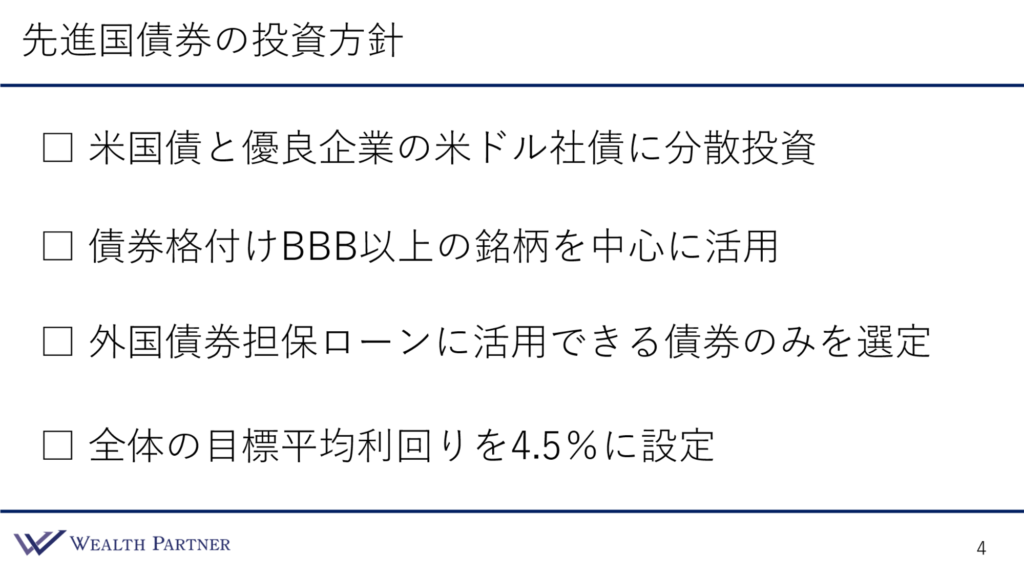

4億円投資した債券の具体的な方針

(木村):投資方針は4つほどあります。今回は全て米ドル建ての社債と米国債を交えながら、分散投資をしていただくことをお伝えしました。今回、大きな投資が初めてだったということもあり、できるだけリスクを抑える米国債を交えています。また、優良企業といっても、債券の格付けでBBB以上、第三者から見ても投資に値するような会社、しっかり安定性のある信用力が高い企業だけをピックアップしてポートフォリオを組みました。

また、元々緊急時にキャッシュを使えるようにしたいということで、外国債券担保ローンの活用を検討されていましたので、今回は、例えば格付けの低い会社や劣後債など、担保にはできないような債券は省いています。流動性が高く、安全性の高い債券だけをポートフォリオに組み込んでいます。

このように米国債と社債を組み合わせると、今の金利状況もあるので、4.5%はかなり無理をしなくても十分に取れる利回りになっています。数年前と比べても、かなり高水準の数字をしっかり設定できるのではないかと感じています。

(世古口):これが債券の投資方針ですね。

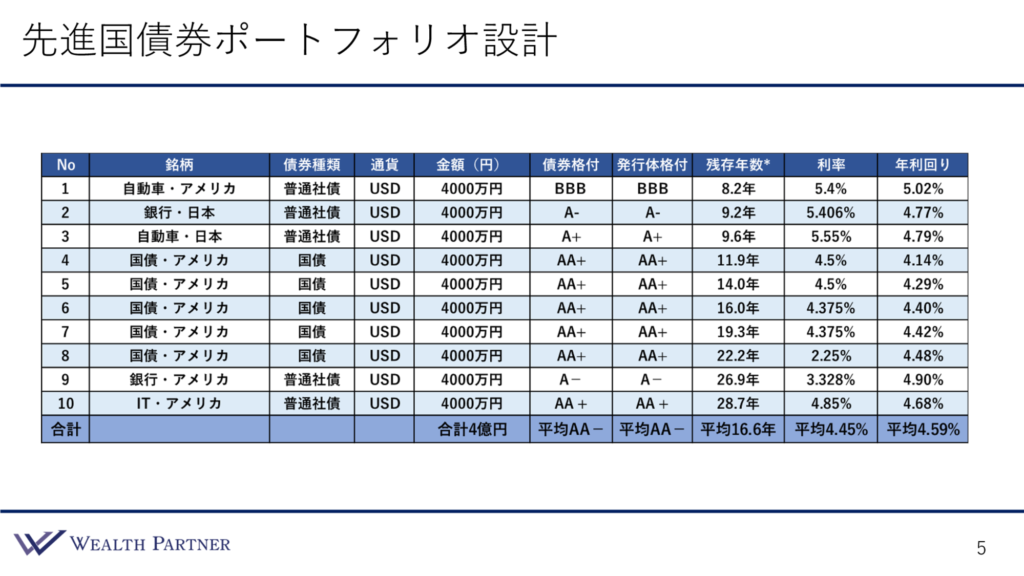

先進国債券のポートフォリオ設計

(世古口):次に、具体的に設計した債券ポートフォリオがこちらになります。

(木村):今回は合計で4億円の運用でした。銘柄は一つの銘柄に一気に投資するのではなく、銘柄を分けて、4,000万円✖️10銘柄という形で分散して投資いただく提案をしました。銘柄に関しては、いわゆる普通社債と米国債をちょうど5つずつのポートフォリオになっています。銘柄は1番~10番までありますが、全て債券の格付けに関しては、BBB以上の銘柄だけを選んでいます。

次に残存年数、債券が戻ってくるまでの期間は短い順に並んでおり、一番短いもので8.2年、一番長いものは28.7年、平均で16.6年となっています。利率と年利回りを見ていただくと、平均して利回りは4.59%、当初の目標の4%は、このように固い銘柄だけでも十分に達成できる水準かと思っています。

(世古口):現時点で、このように残存期間を分散して4.5%の利回りであれば、今後金利が低下して、債券が償還し、再投資するとしても、当面の間は、目標の4%は死守できる想定ですね。かなり保守的なお考えを持っているということでしたが、債券の安全についてはどうでしょうか。米国債の安全性は間違いないと思いますが、個別の社債について教えてください。

(木村):1つ目のアメリカの自動車企業に関しては、他のものと比べると、債券格付けがワンランク低くはあります。ただ、残存年数は8年なので、期間が長くないことを考えれば、短めのものは少し債券格付けを落としたとしても、利回りが高いのであれば、投資する合理性はあると感じています。

期間が長い、例えば、26.9年の社債や最後の28.7年の社債は、格付けがA−以上ですので、かなり安全性が高い企業に絞って投資する形がよい、そのようなことを意識しながらポートフォリオを作りました。

(世古口):残存期間はかなり長い方ですが、長くしている理由を教えてください。

(木村):今のアメリカの金利が、歴史的に見ても、十数年ぶりに高い水準といわれていますので、また同じような金利水準が来るというのは、多分数年はないと考えます。ですから、短い債券を持つよりも長い債券を持ち、今の高い利回りを長い期間でフィックスしてしまう方が、合理性が高いのではないかということで、例年よりは長い債券を多めに含んで、高い利回りを享受しようと考えました。

(世古口):元々、お客様もそのような考えを持っていましたか?今のアメリカ金利が高いと思っていたのでしょうか。

(木村):そうですね。やはり、今の円安と金利はかなりニュースにもなっているので、アメリカの債券の利回りも上がっているというお話をされていました。私たちと同意見だと思います。

(世古口):そうなのですね。ドル建ての債券ですから、為替リスクは当然あると思います。それについてはどのように考えて、為替リスクをとったとしても、このような債券に投資するという考えに至ったのですか?

(木村):短期的に見ると、為替が円高にいく可能性があるのは、お客様も理解はしていましたが、今回は長めに設定しています。特に余剰資金での運用なので、短期的なところは無視して、10年後、15年後にトータルで高い利回りで運用できれば、円高になったとしても、そこの部分はしっかり高い利回りでカバーできると考えています。ある程度、中長期前提でのお考えだったので、あまり為替リスクは気にしなくてもいいとお話しされていました。

(世古口):今は金利が高くて投資チャンスだということ、短期的にはわからないけれど、中長期的にはドル高円安になる、という予想をもとに投資を決断されたということですね。

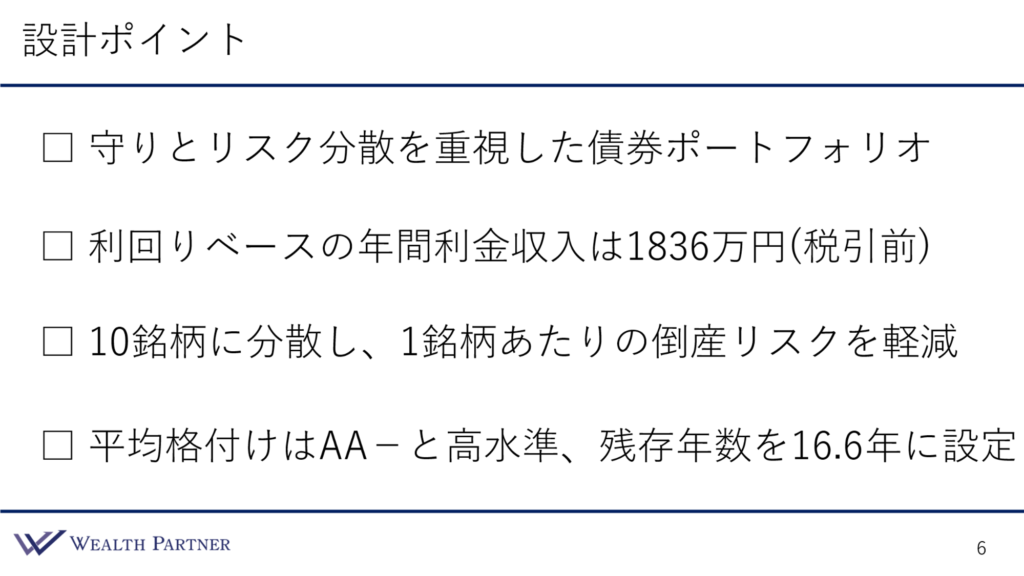

設計ポイント

(世古口):では、次に設計ポイントを見ていきましょう。

(木村):繰り返しになりますが、守りとリスク分散を一番重視されていましたので、米国債を交えながら、格付けの高い債券だけをピックアップしながら、かつ銘柄も10個に分けて期間を分散させながら、できるだけ守りに徹した債券ポートフォリオを作っています。

4億円に対して利回りベースで4.59%なので、税引き前として1,836万円入ってきます。また銘柄も分散しているので、1銘柄あたりの倒産リスクをできるだけ下げて、万が一のときのダメージをしっかり減らす、念には念をということで、しっかりとリスク分散を念頭に入れた設計になっています。

債券の平均格付けがAA−なので、かなりの高水準です。残存年数に関しても16.6年なので、今の高金利をしっかり享受していくということで、いつもよりはかなり長めに設定しています。

(世古口):未上場会社オーナーの方が事業会社で運用する場合、このような債券に投資される方が多いですか?それとも、もう少しリスクを取って高い利回りを狙いにいく方が多いのでしょうか?

(木村):両方とも正解ではないかと思っています。もちろんその方によっては、もう少し格付けの低いものを入れて、年利回りで5%以上を取っていこうという方もいらっしゃいますが、それはそれでアリだと思います。どちらかというと、事業の資金はそれほどリスクを取らず固めにして、目標としては4%~5%程度に定めている方が多いのではないかという印象です。

外国債券担保ローンを使った場合の担保割れシミュレーション

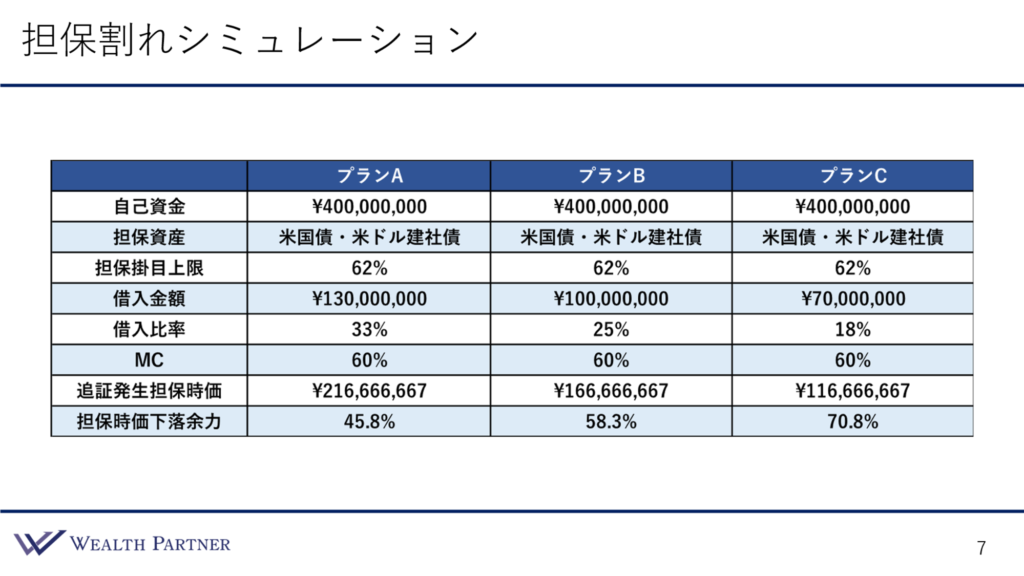

(世古口):こちらが、今回ご要望にあった外国債券担保ローンを使った場合の担保割れシミュレーションです。

(木村):この方のご要望として、預けている国債・米ドル建て社債を担保に借入を使う可能性があるということでした。ただ、借入を使う際には、担保割れがどれぐらいの水準まで、今の国債や社債の価値がしっかりあればいいか、担保の下落の余力をしっかり把握しておくことがすごく重要だと思っています。お客様には、これを事前にご説明させていただきました。借りる金額ごとにプランA、プランB、プランCに分けていますので、簡単にご説明します。

プランAの場合、米国債と米ドル建て社債を2億円ずつ、合計4億円の投資額でした。担保の掛目上限というのは、最大借りられる金額です。ですから、借りようと思えば、理論的には2億4,800万円まで借りられるということですが、今回のプランAの場合は、1億3,000万円借りたという前提です。

(世古口):本来は62%借りられるけれども、借入比率を33%程度に留めているということですね。

(木村):その通りです。ですから、借入比率は、4億円に対して1億3,000万円なので、33%まで借りているという数字です。次に、マージンコールというのが60%と出ています。

(世古口):MCというのがマージンコールですね。

(木村):この借入の金額1億3,000万円が、最低でも時価に対して60%なければいけないという数字です。ですから、1億3,000万円借りた場合、最低でも、1億3,000万円÷ 0.6、米国債・米ドル建て社債の価値が2億1,666万円はないと、担保割れが起きてしまう数字とご理解いただければと思います。

(世古口):今購入した債券が4億円の場合、2億1,600万円は担保時価を保たなければいけないとしたら、かなり余裕はあるということでしょうか。

(木村):そうです。どの程度の余力があるかというと、45.8%下がらない限りは担保割れを起こさないということです。下落余力が45%は、かなり余裕がある形かと思います。

(世古口):これがプランAですね。

(木村):プランBの場合は、さらに余力を持たせた形です。借入の金額を1億円にした場合、借入比率は25%です。マージンコールは60%で追証発生の担保時価を計算すると、1億6,600万円となります。つまり、4億円が1億6,600円まで、58%下落しない限りは、追証は発生しないということです。かなり下落余力は残している方だと思います。

さらに保守的にいくのであれば、今回7,000万円がプランCです。この場合は下落余力が70%ということで、為替と債券の価格合わせて70%下がるのは考えにくいと思うので、固くいくのであれば、プランCというお話をさせていただきました。

(世古口):なるほど、わかりました。担保下落余力がどれぐらいだったら安心感がある数字なのか、経験則で教えてください。水準でいうとどれぐらいでしょうか?

(木村):今までの経験則からいうと、下落余力は少なくとも40%はないと不安なのかと思っています。一時的に円高に進んだり、一時的に社債の価格が下がったりするのは、なくはない話だと思うので、できれば40%以上、50%程度あるとだいぶ安心感はあると思います。

(世古口):そうなると、現実的にはプランAの1億3,000万円借入する程度までが限度という感じでしょうか。

(木村):そうですね。お客様の考え方に応じて、プランB、ブランCという話をいたします。

(世古口):このような証券担保ローンを想定する場合は、シミュレーションを使い、どれぐらい借りられる可能性があるのか、リスクがあるのかというコミュニケーションをとって決めていきます。

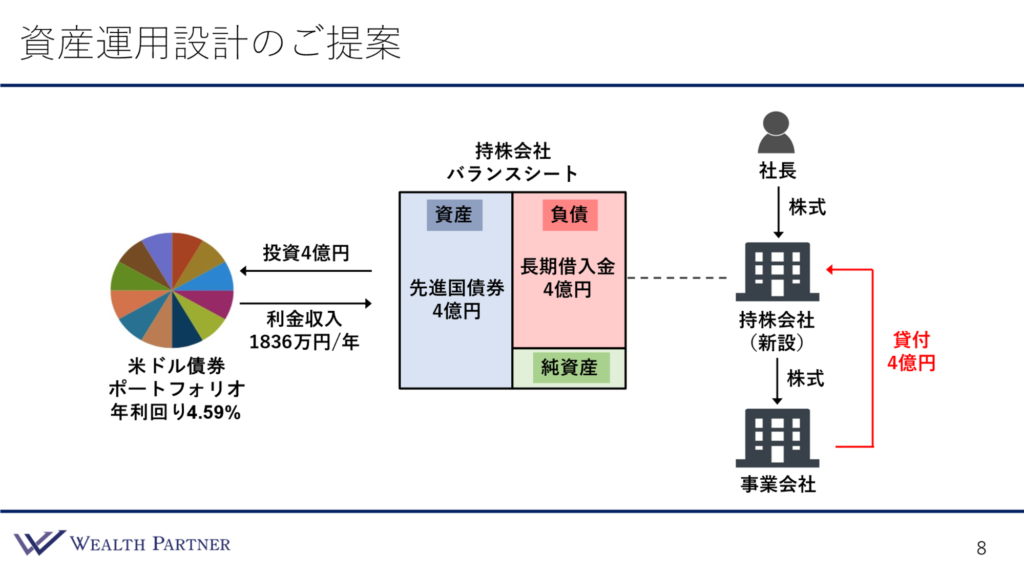

資産運用設計のご提案

(世古口):ここからは、資産運用設計のご提案になります。資産配分や具体的にどのような金融資産に投資するかということとは別に、資産運用の主体を事業会社にするのか、持株会社にするのかなど、資産運用設計についてもご提案させていただいています。

(木村):冒頭で申し上げた通り、事業会社と別のくくりで、事業会社は事業会社のお金、自分の資産や自分の一族の資産は、また別の会社で運用したいというニーズがあるので、今回は持株会社を新たに作ることにしました。その持株会社に対し、事業会社から貸付をして、この持株会社主体で運用していくというご提案をさせていただきました。

(世古口):持株会社を作った後の資本構成が一番右側の状況になります。元々は社長が事業会社の株を100%持っている状態でしたが、持株会社を新たに作ることによって、社長はこの持株会社を通して、間接的に事業会社の株を持つ形になるわけですね。この事業会社の資金を、持株会社に貸付けるということでしょうか。

(木村):はい。事業会社の5億円のうち4億円を持株会社に貸付して、持株会社で証券口座を開設し、債券を投資したという形です。

(世古口):なるほど。貸付をして、持株会社のバランスシートでいうと、長期借入金ということで事業会社からの借入と元々の資本があって、資産は、子会社の株式+借入4億円で投資した先進国債券、米ドル債券が加わるということですね。

(木村):投資先としては、先ほどの米ドル債券ポートフォリオでは年間で4.59%なので、この持株会社に対して、利金収入が毎年1,836万円入ってきます。

(世古口):わかりました。こうすることで、事業会社は事業を行うだけの会社として事業資産や収入だけを持ち、持株会社は社長の一族の資産管理会社として、個人と事業会社で器を分けるようなイメージになるわけですね。

もう一つ補足すると、事業会社の流動資金を配当で持株会社に吸い上げることはもちろんできますが、新設した持株会社は、すぐには配当を受け取ることができません。ですから、一時的に事業会社からの貸付で4億円受け取る形になっています。持株会社設立から1年経つと配当に切り替えることができるので、1年後はこの4億円の貸付と配当を相殺し、持株会社に資金を吸い上げる形を想定しています。

また、貸付の形だと利息が発生し、持株会社から事業会社に支払い利息が毎年必要になります。ですから、本来だと配当の形にする予定だったということです。

これが資産運用の設計です。資産配分とともに、このような運用設計をご提案させていただくことは、よくあるのでしょうか?

(木村):基本的には運用だけではなく、運用設計も同じくらい大事だと思っているので、必ずご提案のなかに含めた上でディスカッションしています。

(世古口):今回は持株会社でしたが、事業会社とは関係ない資産管理会社で運用するケースも当然あるわけですよね。

(木村):はい、多いです。

(世古口):ここまでが今回の4億円運用の、未上場会社オーナーの運用実例でした。

未上場会社オーナーの資産運用ポイント

(世古口):最後に、未上場会社オーナーの資産運用のポイントを総括します。今回の事例だけではなく、未上場会社オーナーの方に共通の資産運用のポイントとしてお伝えします。

ポイント1)事業会社の余剰資金は安全性高い債券での運用

事業会社の余剰資金はできるだけ安全性の高い資産で運用したいという方が多いので、債券がマッチすると思います。逆に、株式などリスクの高いものは個人の主体で運用する形にして、運用主体の切り分けをした方がよいと考えています。

ポイント2)高金利環境を活かした米ドル債券ポートフォリオ構築

今のアメリカの金利が高いという環境を生かして、米ドル債券ポートフォリオを構築しています。具体的には、残存年数の期間を長くして取るということで、できるだけ今の高い金利を長期で享受するという考えをもとに、ポートフォリオを作る形がよいと思います。

ポイント3)緊急資金対策として外国債券担保ローンを想定

やはり事業で緊急でお金が必要になることは、万が一としてケアしなければいけない要素だと思います。債券ポートフォリオであれば債券を担保にして緊急時に借入を使うことができるので、そのようなこともオプションとしてあると、より運用の方に十分な資金をしっかり投入できるというメリットもあると思います。

ポイント4)持株会社兼資産管理会社を設立し資産承継の器とする

お考えにもよると思いますが、事業会社と一族の資産をしっかり分けて運用したいという方に関しては、持株会社や資産管理会社を設立して、そこをしっかり資産承継の器として、お子様に引き継いでいくことまで考えながら運用していくのも、ポイントとしては重要かと思っています。

(世古口):このように、弊社のアドバイザーの木村は、多くの未上場会社オーナーの資産運用のお手伝いをしています。同じような悩みを抱えていらっしゃる方や、実際に資産運用されていて見直しを考えていらっしゃる方は、ぜひご相談いただければと思います。

(木村):直近では、新聞やニュースなどで円安や為替、インフレなどのニュースがいろいろと飛び交っています。どのような経営者の方であれ、多少なりともご自身の事業資金をどう有効活用していくべきかということは、悩みとしてお持ちではないかと思います。弊社としても、私としても、未上場会社オーナーの方のご相談を日頃からよくいただいております。同じような共通のお悩みを解決する方法など、お手伝いできる部分は多いと思っておりますので、ぜひともご相談ください。よろしくお願いいたします。

https://wealth-partner-re.com/meeting/

株式会社ウェルス・パートナー

ポートフォリオマネージャー

早稲田大学国際教養学部卒業後、大和証券株式会社へ入社。富裕層と会社経営者を中心とした資産運用のコンサルティング業務に従事。顧客の資産全体の最適化や会社経営者への相続対策まで支援をしたいという思いがあり、株式会社ウェルスパートナーに入社。