目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回は、「会社オーナーが目指す年利回り7%の米ドル劣後債投資」というテーマをお届けいたします。

今回は、米ドル債券に関する話になるのですが、年利回り7%を目指すという米ドル債券投資の中では、目標の利回りの高い投資になります。

会社オーナーの方の場合はリスクを取れる許容度も高く、目標にされているリターンも高い方が多いので、実際に米ドル債券投資で利回り7%を目指す方もいらっしゃいますが、そういった方の場合はタイトルにもあるように、劣後債と呼ばれる「会社が倒産した時にお金が返ってくる順番が普通社債より遅い」という特徴を持つ、少し特殊な米ドル債券に投資する必要があります。

そこで今回は、実際に会社オーナーの方が目指している年利回り7%を達成するための米ドル債券投資についてお話ができればと思います。

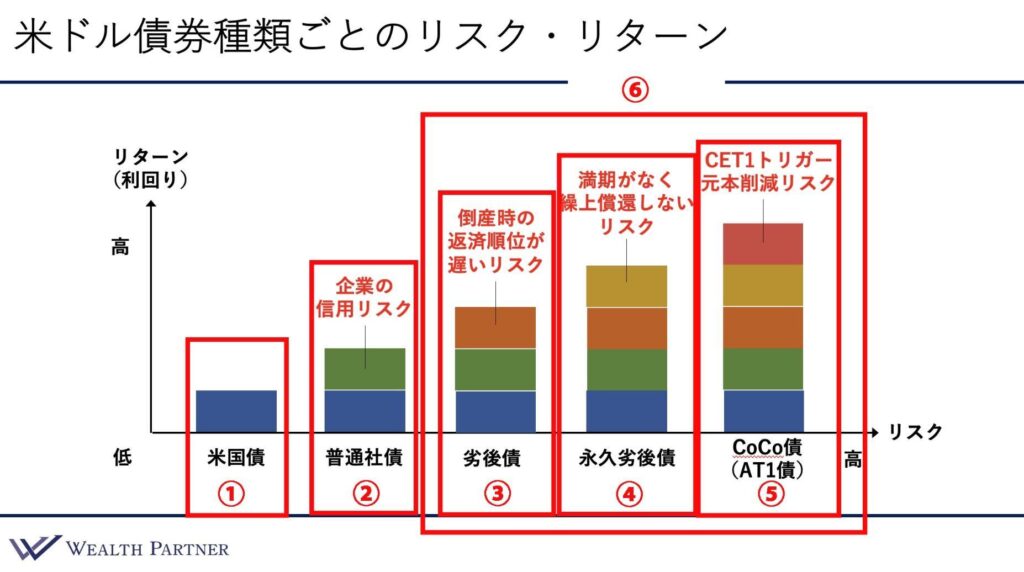

米ドル債券ごとのリスク・リターン

まずは、基本のおさらいということで、米ドルの劣後債を説明するために、米ドル債券の種類について、またその種類ごとのリスクとリターンの関係について説明できればと思います。

債券は5種類ありまして、左から米国債、普通社債、そして劣後債より右側が今回のテーマの劣後債に分類される債券になります。

左側の米国債から右側の債券になるごとに、投資(債券)利回り自体は高いのですが、投資のリスク自体もどんどん積み重なっていくイメージになっています。

1番左の米国債(①)がもっともリスクだけでなくリターンが低いのですが、1番右のCoCo債(⑤)は、その他の債券リスクを全て重ね合わせた、最もリスクが高い債券となります。

米国債の右側の普通社債(②)は、米国債のリスクに「会社が倒産する」というリスクが加わったものです。

その右側の劣後債(③)は、会社が倒産した時にお金が返ってくる順番が普通社債よりも遅く、「倒産した時のお金の回収率が普通社債よりも低い」というリスクを負っている代わりに利回りが高くなっています。

その右側の永久劣後債(④)には満期が設定されないというリスクがあります。債券は通常、10年後・20年後などと、お金の返ってくる期間が設定されていますが、永久劣後債は明確な満期がありません。その代わりに繰り上げ償還というものが、おおよそ5年後や10年後に設定されていて、そのタイミングで償還するかどうかを発行会社が決めることができる、というオプションがついています。したがって、万が一、繰上償還のタイミングで発行会社の財務状況が悪かったり、お金を返したくないと思ったら返ってこないこともあります。そういった、「繰り上げ償還しないというリスク」を負っている代わりに利回りが普通の劣後債に比べて一段階高くなっています。

そして、永久劣後債よりも一段階リスクが高いのが、1番右側のCoCo債(AT1)債です(⑤)。CoCo債は、主に欧州の金融機関が発行している債券なのですが、永久劣後債までのリスクに加えて、もう一段リスクが上がっています。自己資本の比率の一つにCET1トリガーというものがあるのですが、このCET1比率が「〇パーセント以下になってしまうと元本がすべて0(削減される)」になってしまうという条項や、「債券を株に転換してしまう」という特殊な条件がついているのがCoCo債です。そのリスクが加わっている分、永久劣後債より一段階利回りが高くなっています。

これが米ドル債券の種類ごとのリスクとリターンの関係になっていて、やはり、ポートフォリオ全体で平均利回り7%を目指して行くということになると、主に右側2つの永久劣後債とCoCo債の割合を高めに設定する必要が出てきます。

中央の劣後債、永久劣後債、CoCo債の3つの劣後債(⑥)をポートフォリオの中で組み合わせて、高い利回りを目指す必要が出てくるわけです。

米ドル債券ポートフォリオ設計例

では、実際に米ドル建ての劣後債を使った年利回り7%を目指す米ドル債券ポートフォリオ設計例についてお話しできればと思います

表はいつものイメージどおりですが、今回は10債券で、劣後債は投資金額が大きい場合が多い(債券投資単位20万ドル)ので、最低投資金額を3,000万円にして、合計の投資金額が3億円(⑦)というポートフォリオになっています。

残存年数(⑧)は、上から短い順に並べており、発行体(⑨)はこのような組み合わせになる事が多いのかなと思います。やはり、永久劣後債やCoCo債など、劣後債関係は金融機関が発行していることが多くなり、どうしても業種や(多くがヨーロッパで発行されているため)発行国に偏りが出てきます。

この債券ポートフォリオの場合、10債券中6債券が銀行の債券で、保険会社も1社入っていますので、金融機関が全体を占める7割になります。

国は比較的分散されていますが(日本・フランス・イギリスなど)、CoCo債と呼ばれる債券に関しては、基本的に欧州の金融機関が発行している債券になります。

次が、今回のテーマである債券種類(⑩)なのですが、ほとんどが劣後債であり、普通の劣後債というのが、先ほどのグラフで見て頂いた「期限付劣後債」(No.8,9)、次にリスクが高いのが繰上償還のある永久劣後債が2債券(No.1,3)、一番割合が多く、もっともリスク・リターンの高いCoCo債(劣後債)が5債券、普通社債も1債券(No.10)入っています。このように、10債券中9債券が劣後債となっているので、「米ドル劣後債ポートフォリオ」と言ってもよいと思います。

通貨はすべて米ドル(⑪)で、金額は3,000万円ずつ(⑦)、大事な債券発行会社のリスクを図る債券格付け(⑫)はこのようになっています、

債券格付け(⑫)は劣後債の場合、「債券自体のリスクが高い」とみなされるので、基本的には発行体格付け(⑬)よりも格付けが低くなるというのが一般的です。普通社債の場合は、発行体格付けと債券格付けが基本的に同じなのですが、劣後債・CoCo債・永久劣後債の場合は、発行体格付けよりも債券格付けが何段階か低くなります。そういった、債券種類の劣後債のリスクも加味した格付けがこちらの債券格付け(⑫)なので、基本的に「劣後債投資」をするときは「債券格付けの方を重視」して投資を行ない、リスクを計ることが大事なのだと思います。

こちらの債券ポートフォリオの場合、BやBB、BBB-、BB-など、低格付債と言われるような分類の債券が多かったり、高くてもBBBのような格付けの債券が多くなっており、債券格付け(⑫)を平均化するとBB+となります。したがって、低格付債が10債券4債券入っていて、平均格付けもBB+になるので、比較的リスクが高い債券ポートフォリオと言えます。

そして、発行体格付(⑬)は、かなり高くなっています。劣後債の格付けよりも基本的に高く、金融機関は大手の金融機関が中心になっているので、発行体自体の格付けはかなり高くなっています。発行体格付けの平均はBBB+となり、債券格付けよりも三段階高くなります。つまり、「実際の倒産確率自体はそこまで高くないのではないか」ということが発行体格付けからわかるのですが、債券格付けで劣後債のリスクを加味するとBB+になるということです。

次が、この債券の残存年数(⑧)なのですが、上から2年〜23年と実は短めで、平均すると8.8年となっています。これまで見ていただいた債券ポートフォリオを見ると、本来はもう少し長いわけです。平均の残存年数は10数年程度になることが多く、今は金利が高いので「長期間利回りを固定する」という意味合いで長期債を増やす傾向が強いです。

しかし今回は、格付けの低さ・債券の投資リスクの高さ、CoCo債の割合が多いことを加味して「基本的に残存年数は短めに切っている」というポートフォリオの特徴になっています。したがって、各付けが低い債券ほど基本的に期間を短めにしています。

Bの格付け(期間が2.1年)の債券(⑭)に関しては基本的に繰り上げ償還のタイミングに合わせており、格付けが高めのBBBの債券(⑮)で13年・23年などの期間を取って設計しているイメージです。全体的に債券リスクが高いため期間を短めにしているのが残存年数です。

そして今回のテーマの年利回り(⑯)がこのようになっており、やはり利回りが高いです。CoCo債(⑰)の場合は、6%から8%の利回りの債券が多く、永久劣後債(⑱)でも投資リスクの高いような債券の場合10%弱の債券もあります。期限付き劣後債(⑲)の場合、リスクがある程度抑えられているので、利回りは5%くらいになっています。

そして、これらの債券ポートフォリオの平均利回りは7.2%(⑳)となっており、今回のテーマ「年利回り7%を目指す」という目標を達成できています

この7.2%の利回りをどう考えればよいのかということですが、今のアメリカ10年国債の利回りが約4.2%ですので、米国債プラス3%の利回りで7.2%になります。つまり、米国債+3%なのでそれなりにリスクが高い債券投資といえるでしょう。

これに伴い債券ポートフォリオの平均格付けはBB+(⑫)となっています。

まとめ

それでは最後に、「会社オーナーが目指す年利回り7%の米ドル劣後債投資」のまとめを行っていきたいと思います。ポイントは4つあります。

年利回り7%は劣後債をフル活用すれば達成可能

1つ目です。年利回り7%というのは、「劣後債をフル活用すれば達成可能」というのが、先ほどの表を見ていただいて分かると思います。ただし、達成は可能ですが、債券の格付けを見ていただいて分かるように、平均でも低格付けの分類になってしまうため、「投資リスクがそれなりに高まる」という理解が必要です。会社オーナーの方で、他にも資産があり、会社の余剰資金や利益がたくさん出る会社を保有している、個人でも余剰のキャッシュが毎年たくさん入ってくる、というようなリスク許容度の高い会社オーナー様だからこそできる米ドル債券投資のイメージだと思います。

永久劣後債・CoCo債を中心に設計する必要あり

2つ目です。劣後債の中でも、年利回り7%を目指すとなると、永久劣後債やCoCo債と呼ばれる欧州の金融機関が発行している自己資本比率が一定の割合を割り込むと元本がなくなるような、リスクの高い債券を中心にポートフォリオを組んでいく必要があります。したがって、そういった債券のリスクや発行している会社の財務状況を正確に把握することが必要です。

リスクを考慮し残存年数は通常より短めに設定

3つ目です これも大事なのですが、格付けに現れているとおり投資リスクは増しているため、リスクを考慮して残存年数(お金が返ってくるまでの期間)は、年利回り5%を目指すような通常の債券ポートフォリオより短めに設定する必要があります。先ほどの設計例の場合、平均残存年数は8.8年ですが、今の状況で何も考えずにポートフォリオを組むと平均残存年数が十数年になることが多く、それより4年か5年短いようなイメージになります。

基本的には法人での保有がオススメ

最後4つ目です。このようなリスクも利回りも高いような米ドル債券を運用する場合は、基本的には法人で運用するのが良いと思います。法人というと、資産管理会社でも経営されている事業会社でも持株会社(ホールディングス)でもよいのですが、とにかく法人である方が良いと思います。理由としては、個人で運用して万が一デフォルトした場合、つまり発行会社が倒産して「お金が返ってこない」となった時に、個人の場合は基本的にその損失を他の運用の利益と通算できないというのが一般的な税務の理解なのです。

したがって、先ほどの債券の中の1債券が3,000万円損失になったとしても、他の債券の利益1,000万円と合算できず損失の出し損になります。一方、法人の場合であれば、3,000万円の損失は他の金融以外の利益と損益通算ができる上に損失を10年間繰り越すことができるので、利回りが高くリスクも高い債券を運用する場合は基本的に法人での運用(保有)がおすすめです。

本日は、「会社オーナーが目指す年利回り7%の米ドル劣後債投資」というテーマをお届けいたしました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中