目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「富裕層の有価証券担保ローン完全攻略#3【リスク管理】」です。連続で、有価証券担保ローンの完全攻略について取り上げていますが、今回は全4回の3回目で、リスク管理についてお話しします。

アジェンダ

こちらは一連の連続ものの全4回に亘る完全攻略のアジェンダです。#1では有価証券担保ローンの基本をお話しし、#2で使い道についてお話しし、今回は3回目でリスク管理についてお話しします。

借りたお金をどうするかにもよりますが、お金を借りたら借りた分、資産運用のリスクは基本的に高まると思っていただいていいと思います。お金を借りて利息を支払っているわけですので、世の中の金利が増えた場合、その借入コストが上昇します。

また、借りたお金で投資をした場合、投資した金額が元々あったお金の2倍に増えるとしたら、もちろん投資して得る利益も2倍になりますが、概ねリスクも2倍になるので、良いことばかりではありません。借入することによって、リスクや懸念事項も増えることになります。

特に、有価証券担保ローンに関しては、リスク管理がキモになってくると思います。個人的には、この全4回の中では一番聞いていただきたい内容となっていますので、是非とも参考にしていただければと思います。

担保割れリスク

有価証券担保ローンの最大のリスクといっても過言ではないのが、こちらの担保割れのリスクです。有価証券を担保にしてお金を借りた時は、もちろん借入の金額よりも担保の資産価値の方が圧倒的に大きいので、全く担保割れはありません。しかし、元々あった担保の資産が、価格が下落することにより、借入残高に対して担保価値が下がり、担保割れになり、追加で担保を入れなければならない「追証」という状態になってしまいます。また、借りたお金を返さなければいけなくなってしまうこともあります。これが担保割れのリスクです。

こうなってしまうと、担保にしている資産を売却しなければいけなかったり、今行っている資産運用を強制終了しなければいけなかったりすることになります。これが有価証券担保ローンの最大のリスクで、最も注意しなければいけない、避けなければならない事態と理解していただいてよいと思います。

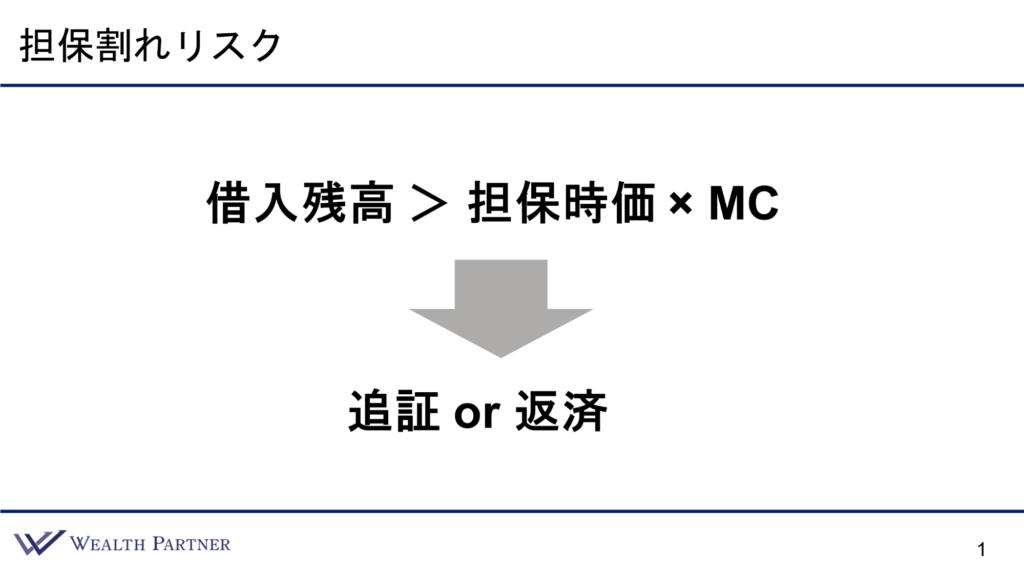

まずは、担保割れの仕組みを理解する必要がありますので、ご説明しましょう。端的に、どのような状態になったら担保割れになるのかを表したのが、こちらの方程式です。

借入残高が左側にあり、右側に担保時価×MCがあります。あまり聞き慣れないMCとはマージンコールというものです。30%、40%、50%など%で表します。借入残高を、担保時価×MCの数値が下回ってしまうと担保割れが発生します。担保時価×MCとは、担保割れの判定ラインを表している数値であると理解してください。

例えば、有価証券担保ローンで借り入れた借入残高が1億円で、当初の担保時価が2億円あったとします。MCが60%だとしたら、2億円×60%=1.2億円になります。この場合、借入残高よりも担保時価×MCの方が高いので、担保割れになっていない状態です。

ところが、担保時価が最初の価値が5,000万円下がり1.5億円になったとすると、1.5億円×60%=9,000万円になります。この場合、9,000万円よりも借入残高の1億円の方が大きくなりますので、この方程式の状態になり、不等式が成り立つことになるわけです。こうなると担保割れになってしまい、追証もしくは返済しなければなりません。

ですから、このMCという数値は、担保割れの判定ラインを決めるための掛目と理解していただければと思います。MCが高ければ高いほど、担保割れの判定ラインが高くなりますので、高ければ高いほど良く、低ければ低いほど担保割れのリスクが高まるので良くないということになっているわけです。

有価証券担保ローンにおいては、担保にする資産ごとに、担保の掛目とともにMCも決まっています。次に、担保にする資産ごとのMC(マージンコール)についてご説明します。

資産ごとの担保掛目とMC

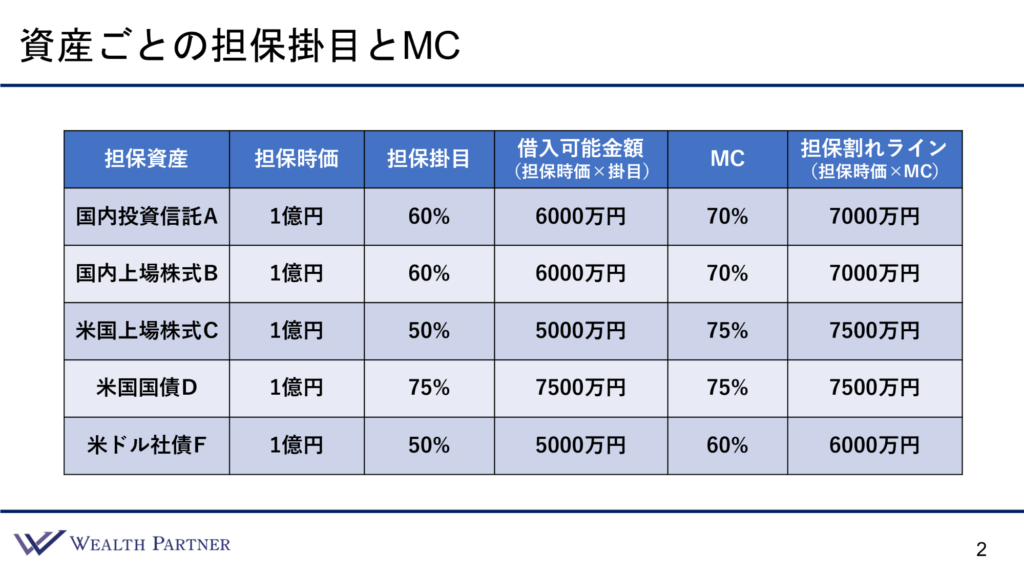

こちらが資産クラスごとの大まかな担保の掛目とMC(マージンコール)です。参考になるイメージを押さえていければと思います。

この掛目とMCは、証券担保ローンを扱っている証券会社によって若干異なります。こちらはあくまで一例ということで、参考程度に留めてください。

一番左が担保にする資産です。国内投資信託や国内上場株式、米国上場株式、米国国債、米国社債などが担保です。次に、それぞれの担保時価、分かりやすく全て1億円で揃えています。その次が担保の掛目です。

#1の基本編でお話ししましたが、担保時価×担保掛目が、有価証券担保ローンによってお金を借りることができる借入可能金額を表しています。上から、6,000万円、5,000万円、7,500万円など、それぞれそのような資産を担保にすることによってお金を借りることができます。

次に、掛目と別に考えなければならないのが、担保割れの判定ラインを決めるMC(マージンコール)です。担保にする資産ごとにMCが決まっています。ほとんどの資産において、担保の掛目よりも少しだけ、10%ほどMCの方が高いことが多いと思います。担保掛目とMCが同じであるような資産もあります。

個別に見ると、国内の投資信託Aの場合、担保掛目が60%に対して、MCは10%高い70%です。その下の国内上場株式Bも、担保掛目60%に対してMCが70%です。次の米国上場株式Cの場合は、担保掛目が50%に対して、25%高い75%になっています。その下の米国国債Dの場合は、担保掛目が75%ですが、MCはそれと同じ75%になっています。最後の米ドル社債Fの場合、担保掛目が50%に対して、MCは60%です。ですから、ほとんどの場合、担保掛目よりもMCの方が幾ばくか高い設定になっています。

最後の列が担保割れのラインです。担保時価×MC、担保割れのラインの数値を借入残高が上回ると、担保割れしてしまうという水準を表している数値になっています。こちらは、最初の担保時価1億円×MCの数値です。

担保時価は毎日変動しますので、担保時価が下落してしまうとラインが下がっていくわけです。国内投資信託Aの場合、担保掛目ギリギリの6,000万円借りたとして、担保時価が下落し、担保時価×MCの数値が6,000万円を切ってしまったとすると、担保割れのラインよりも借入金額の方が大きくなり、担保割れになってしまいます。この場合、追証か返済が必要になってしまうのです。

米国国債Dの場合、米国債1億円を担保にして、担保掛目ギリギリの7,500万円借りたとします。そうすると、借入している7,500万円と担保割れラインの7,500万円は同じなので、これ以上何も担保を増やさないとしたら、担保時価が少し下がっただけで7,500万円を下回って借入残高の方が多くなり、すぐに担保割れになってしまいます。

ですから、MCの方が少し高いとはいえ、すぐに担保割れしてしまうリスクがあるので、担保掛目で目一杯のお金を借りてしまうのは、避けた方がよい可能性が高いです。MCで担保割れの水準は把握できますが、掛目ギリギリに借りるのではなく、基本的には余裕を持って、借入額を決めるのが大事です。

では、何をもって借入額が適切なのか、MCを考慮してどの資産を担保にすればいいのかを決めればいいかというと、それには綿密なシミュレーションが必要になりますので、次にお話ししましょう。

担保割れリスク管理シミュレーション

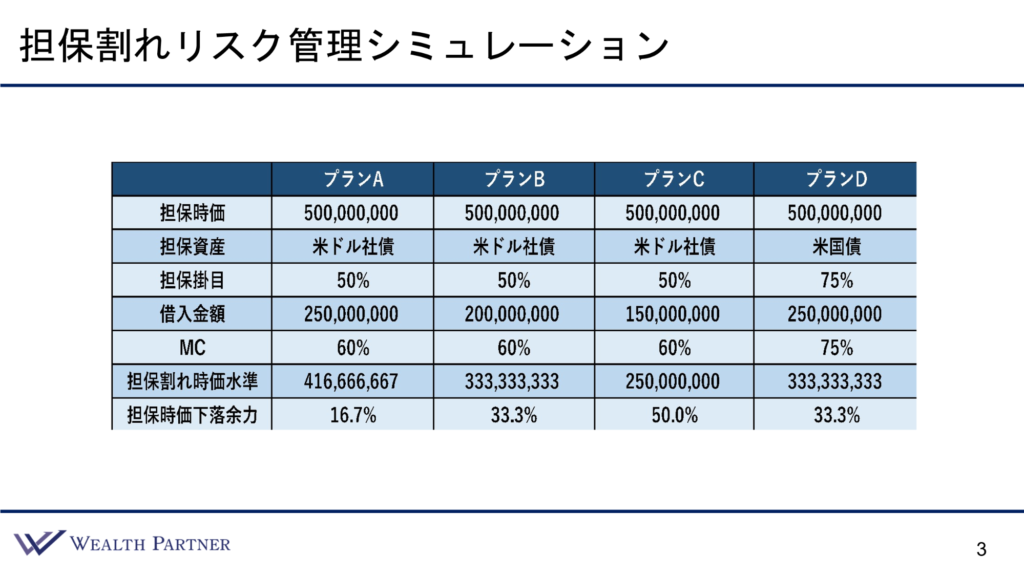

こちらが、有価証券担保ローンにおける、最大のリスクである担保割れのリスクを管理するシミュレーションです。

シミュレーションと言っても、最初にほぼ決まります。何を担保にして、どれぐらい借りるかによって、ほぼどの程度のリスクをとっているか決まるので、最初に担保にする資産と借入額の決定が大事になります。プランA、B、C、Dとあります。最初の担保時価は5億円です。担保にする資産とどれぐらい借りるかによって担保割れのリスクが変わってきます。

プランAから見ていきましょう。担保時価は5億円で、担保資産は全て米ドル建て社債にします。担保掛目を50%とすると、5億円のうち50%借りたとします。そうすると、借入金額は2億5,000万円になります。MC(マージンコール)が60%だとすると、実はこの借入金額2億5,000万円からマージンコールの60%を割り戻すと、担保割れになるわけです。その借入金額では担保割れを起こしてしまう、担保時価の水準を算出することができます。借入金額÷60%=0.6、担保割れの時価水準が出るので、プランAの場合は、今は担保時価は5億円ですが、それが値下がりし、総額の時価で4億1,600万円を下回ってしまうと担保割れになってしまうということです。5億円が4億1,600万円ですので、何%下落すると担保割れになるかというのは、一番下の担保時価下落余力を見てください。16.7%になっています。運用し始めた担保資産が17%下落してしまうと、担保割れを起こしてしまうということになるわけです。

この水準をどう考えるかと言うと、結構余力がない状態と思われます。17%下落したら担保割れを起こしてしまうというのは、仮に担保資産が米ドル社債だとしても、かなり余力がない、リスクが高い水準だと思います。お金を借り過ぎ、もしくはマージンコールが低すぎるということが言えます。担保資産を変えないのであれば、もう少し借入金額を減らした方がいいわけです。

どの程度減らしたらよいのかは、次のプランBをご覧ください。同じように担保時価は5億円で、担保資産は米ドル社債、掛目も同じ50%です。ただし、借入金額は5,000万円減らして2億円にします。そうすると、先ほどと同じ計算で、借入金額÷MC60%、つまり、借入金額×0.6とすると、担保割れになる担保時価水準は3億3,000万円になります。担保時価が下落する余力は33.3%です。つまり、33%下落したら担保割れになってしまいますので、余力で言うと、プランAと比べて倍の余力はあるわけです。借入金額を5,000万円減らすことによって、下落余力は倍程度に増えて33%ほどになります。

担保資産が米ドル社債だとすると、30%以上余力があると、多少余裕を持って設計できていると思いますが、完全に安全な水準とは言えないと思います。米ドル建ての社債が担保だとしたらこれでギリギリではないかと思います。30%以上は下落余力があった方がよいので、その基準で考えると、その方のリスク許容度にもよりますが、私の感覚からすると、プランBはギリギリ合格の水準ではないかと思います。

「もっと余裕を持ってやりたい」「ドキドキしたくない」方は、プランCになります。同じ担保時価、資産、掛目で、借入金額をさらに5,000万円減らし、1億5,000万円にします。1億5,000万円÷60%(×0.6)の計算をすると、担保割れの時価水準は2億5,000万円になります。そうすると、担保時価のちょうど半分ですので、担保の下落余力は50%になります。担保が、格付けがそれなりに高い米ドル建ての社債で50%はなかなかないと思いますので、この程度余力があると、相当安心していいと思います。

このように借入金額を増やしたり減らしたりするシミュレーションをすることによって、担保下落余力がどれぐらいあるのかを考慮して、この程度の水準であれば問題ない水準の借入金額に留めて決定するのが大事になります。

借入金額の調整の話をしましたが、担保資産を変えることができるという選択肢がある方もいるかもしれないので、そのお話をしましょう。担保資産を変えて、担保の下落余力を高めるやり方もあります。それがプランDです。

担保時価は米ドル社債と同じ5億円です。担保資産は社債でしたが、米国債にすると、担保掛目は75%になります。借入金額をプランAと同じ2億5,000万円にします。この場合、MCが高まります。社債の場合は60%でしたが、米国債の場合は高くなり75%になります。借入金額2.5億円÷75%(×0.75)の計算をすると、担保割れの時価水準は3.3億円になります。そうすると、担保時価の下落余力は33.3%です。

プランAと同じ借入金額ですが、下落余力はかなり高くなり、プランBと同程度になります。しかも、担保資産は米国債ですので、米国債でこの程度の担保下落余力があるのであれば、ある程度安心感はあるのではないでしょうか。

このように借入金額を変えることと、担保資産を変えることで、担保下落余力の適切な水準を見出して、担保資産と借入金額を決定していくのが非常に重要です。最初に綿密にシミュレーションして行わなければならない、有価証券担保ローンの大事な作業ではないかと思います。

まとめ

今回の「富裕層の有価証券担保ローン完全攻略#3【リスク管理】」をまとめます。ポイントは4つです。

ポイント1)担保割れを避けることが最も重要なリスク管理

有価証券担保ローンを行うにあたり、担保割れが最大のリスクになります。担保割れを避けるのが最も重要な証券担保ローンのリスク管理になると思います。

ポイント2)担保価値下落余力を試算し、借入額と担保資産を検討

有価証券担保ローンのリスク管理においては、特に何を重視しなければいけないのかというと、これに尽きると思います。担保価値がどれぐらい下落したら担保割れになるのかということです。担保価値下落余力を、借入金額÷MCで試算し、比率で言うと、どの程度下落することに耐えられるのかをしっかり計算するわけです。それを試算して、適切な借入額と担保資産を検証する必要があります。

個人的な見解ですが、株式担保でお金を借りると、担保価値の下落余力は最低でも50%以上ほしいです。50%下がるのは、株に置いてもあまりないと思いますが、米株の場合、為替との兼ね合いもありますし、リーマン・ショックの年は、平均の数値で50%近く下落したので、絶対にないとは言えないわけです。

一時的に50%下落しても担保割れなので、追証か返済が必要になります。つまり、一瞬でも担保割れになってはダメなのです。ですから、株式担保であったら、やはり最低50%以上か、できればもっと高い方が望ましいです。仮に債券だとしても、もっと高い方が好ましいですが、下落余力はやはり最低でも30%以上は確保したいところです。

ポイント3)借入・外貨・特定資産比率の過度な上昇に要注意

これは資産配分上のリスクです。例えば借入比率です。資産配分シートではレバレッジ比率と言っています。純資産に対して総資産をどれぐらい膨らませて運用しているかを表すレバレッジ比率です。そのほか、外貨比率です。資産に対してどれぐらい外貨の割合があるかという外貨比率です。それと、特定の資産の比率です。株式比率や債券比率やオルタナティブ比率などです。このような借入・外貨・特定資産の比率が、借入を行うことによって過度に上昇するリスクがあります。

有価証券担保ローンを使うと、レバレッジ比率(借入比率)が2倍になったり、3倍になったり、借りたお金で外貨に投資すると、外貨比率が100%を超えることもあります。また、お金を借りて株に投資した場合、株ばかりになってしまいますので、そのような比率が過度に上昇することに注意しなければなりません。有価証券担保ローンを使わずに手元資金だけで金融を運用していれば、そのようなことは起こりませんが、やはり借入を行うことによって、資産配分が大きく歪むリスクはあるわけです。これは特に注意しなければならない、資産配分上の注意点です。

ポイント4)円の短期金利上昇による借入コスト増大も懸念事項

意外と気にしていない方が多いのですが、日本円の短期金利が上昇することによる借入コスト増大です。これはかなり懸念事項ではないかと思います。

今の日本の調達金利はほぼ0です。日本の短期金利、政策金利はマイナスですし、短期金利市場もほぼ0です。そうすると証券会社などお金を貸してくれる金融機関のコストが乗っているだけです。借入コストが1.5%だとします。日本の短期金利が1%上昇したら、その借入コストは単純に1%上がり、2.5%の借入コストになります。短期金利が2%上がると、借入コストは3.5%になります。3%になったら4.5%です。

今のアメリカの短期金利は5.5%ですから、同じ基準になったとしたら(ならないと思いますが)7%の借入コストになるわけです。借入コストの7%は、S&Pの年間の上昇率と同等になってしまいます。日本がそれほど金利が上がることはないとは思いますが、やはりマイナス金利解除が話題になる世の中ですので、ここは気にした方がいいでしょう。

だからと言って借入しない方がいいと言っているわけではありません。借入をするにしても、有価証券担保ローンの借入や短期金利連動の借入が多いと思いますが、円の上昇リスクを考慮すると、それほど過度に借入をしない方が良いと思います。

本日は「富裕層の有価証券担保ローン完全攻略#3【リスク管理】」という内容でお届けさせて頂きました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中