目次

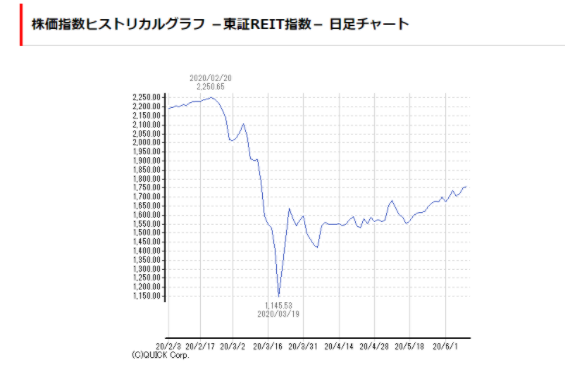

コロナ・ショックで暴落したJ-REIT

J-REITは不動産を対象にした投資信託。オフィスビルや商業施設、住宅などの不動産物件に投資し、不動産の売却益や賃料を得て、それらの収入から分配金を投資家に還元します。

分配金を受け取る「インカムゲイン」だけでなく、J-REIT自体の価格が上昇すれば、売却益による「キャピタルゲイン」も狙えます。

しかし、2月下旬に発生したコロナ・ショックで、J-REITは暴落しました。東京証券取引所に上場しているJ-REIT全銘柄から構成される指数である東証REIT指数は、2月20日の高値2250.65から3月19日の安値1145.53まで、ほぼ半値になったのです。

出典:日本取引所グループ

東証REIT指数の下落率は、日経平均株価の下落率を上回りました。日経平均株価は、2月13日の高値23,908.85円から3月19日の安値16,358.19円まで約31.2%の下落にとどまったからです。なぜ、J-REITの下落率の方が大きくなったのでしょうか。

J-REITの暴落のきっかけはイールド・ハンティングの反動

J-REITの暴落のきっかけは、イールド・ハンティング(利回り狩り)の反動といわれています。

イールド・ハンティングとは、低金利の環境で投資家がより利回りの高い商品を選ぶ現象です。2019年は、世界的な金融緩和の拡大を背景に米国債などの利回りが低下。高利回りの代表であったREITに資金が集まり、東証REIT指数を押し上げました。

こうした資金は金融緩和によってあふれたお金で、市場がパニック状態になれば、いち早く逃避する資金です。そして新型コロナウイルスの感染拡大による景気悪化懸念により、地方銀行などの機関投資家から損失確定の売りがでたことが、J-REITの暴落の原因となったのです。

東証REIT指数が足踏みしている要因

東証REIT指数が安値をつけた、3月19日時点の平均分配金利回りは6.7%まで上昇。割安感から買いが入り、東証REIT指数は反発しました。

ただ、6月に入り日経平均株価がコロナ・ショックによる下落の80%戻しを達成しているのに対し、東証REIT指数は半値戻しにすぎません。東証REIT指数の戻りが鈍い要因として、寄与が大きいオフィス系銘柄の価格が戻っていないことがあります。

景気悪化は、J-REITの約半分が投資しているオフィスビルの収益に悪影響をおよぼすことになりそうだからです。東京のオフィスビルの空室率や賃料は、2014年以降回復基調にありました。

景気拡大が続いていたので、テナントの移転や拡張の需要が強く、新築のビルにテナントが移転して空室になっても、別のテナントがすぐに入居するという好循環が続いていたのです。しかし、新型コロナウイルスによって景気が悪化すれば、オフィスビルの空室率は上昇し、収益は急激に悪化していくと考えられているのです。

新型コロナウイルスが変える米国不動産市場

オフィスビルの収益悪化は日本だけではありません。米国の不動産市場も大きな影響を受けています。世界各国で新型コロナウイルスの感染拡大を防ぐための緊急事態宣言や、都市封鎖の解除が進んでいます。

ただ感染の再拡大を防ぐため、ソーシャルディスタンス(社会的距離)など健康に配慮した距離が示されているものの、高層ビルのエレベーターなどでは社会的距離を十分に取るのは困難です。

ソーシャルディスタンスは、エレベーターだけでなくオフィスのあり方を変える可能性があります。現在の従業員の机は、1メートルも離れていない企業もあります。喫煙室やロッカールームなど「密」を生み出すスペースも少なくありません。

今のままでソーシャルディスタンスを確保しようとすると、ビル内で働く人の数を減らす必要があるのです。そうすると、ビル自体が生み出す価値が下がるので、収益還元の考え方が広がっている欧米では、ビルの価格に下落圧力がかかります。

コロナ後も在宅勤務を続ければ、企業活動への影響を抑制しながらビル内で働く従業員は減らすことが可能です。しかし、中期的にオフィススペース需要も減ることになってしまいます。

米国のREIT(不動産投資信託)の5月時点での値下がり幅をみると、すべてのREITの平均は20%ですが、オフィスビルは32%、ショッピングセンターは43%など下落幅が大きくなっています。新型コロナウイルスによる経済低迷の影響もありますが、コロナがもたらす新しい勤務形式を反映している可能性もあるのです。

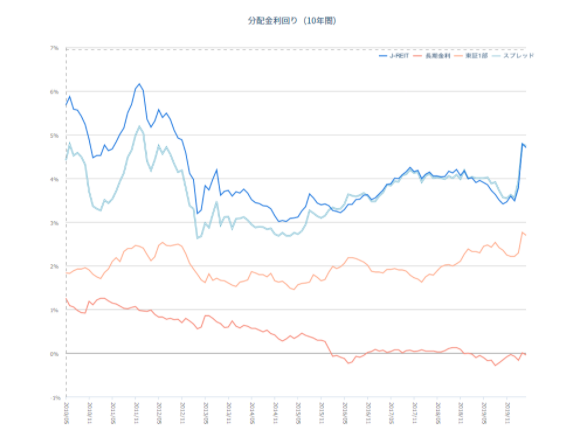

東証REIT指数の下落懸念は残るものの高い利回りは魅力

J-REITの価格下落懸念は残るものの、利回りという面からみれば、投資妙味があります。2020年4月末時点のJ-REIT全体の分配金利回りは4.71%。これは、過去10年でみても高い水準だからです。

出典:不動産証券化協会

仮に20%の減配になったとしても、3.76%と高い分配金利回りが確保できます。コロナの影響がはっきりし、業績の先行きが見通せるようになれば、ふたたび機関投資家の購入によって価格が上昇する可能性もあります。

一定程度の減配と短期的な価格下落を認められる投資家であれば、J-REITへの投資は魅力があるのです。ただし、東証REIT指数が本格的に上昇するには、新型コロナウイルスの感染が、人の移動制限を伴わない程度まで収束することが必要です。

まとめ

新型コロナウイルスの感染拡大により、J-REITは株式よりも大きく下落しました。そして、メインの用途であるオフィスビルの収益悪化懸念から戻りも鈍い状況です。

しかし、新型コロナウイルスが収束して経済活動が再開すれば、J-REIT価格はふたたび上昇するでしょう。株式よりも大きく下落して割安感が強まっているJ-REITは、ほかの金融商品に比べて魅力的だからです。