目次

はじめに

莫大な資産を適切に管理しなければならない富裕層にとって、アドバイザー選びは重要な要素です。適切なIFA(独立系ファイナンシャルアドバイザー)の選定は、長期的な利益を生む鍵となります。一方で、その選択を誤れば資産は減少の危険に晒されるでしょう。

本記事では、富裕層が信頼できるIFAを見つけるためのポイントと、採用すべき資産運用戦略を紹介します。

IFAとは?富裕層におけるその役割

独立系ファイナンシャルアドバイザー(IFA)は、特定の金融商品に縛られず、クライアントの利益を優先した資産運用の助言を行う専門家です。

ここでは、IFAの特徴と富裕層の資産運用で果たす役割について解説していきます。

IFA(独立系ファイナンシャルアドバイザー)とは

独立系ファイナンシャルアドバイザー(IFA)とは、特定の金融機関に依存せず、幅広い商品からクライアントに最適な投資案件を提案する専門家です。所属する金融機関の方針などに従う必要がないため、クライアントのニーズに合わせたパーソナライズされたプランを作成できます。

資産運用のアドバイザーとしてIFAを選ぶことは、カスタマイズされた戦略と客観的な視点を確保するための賢明な選択です。

富裕層とIFAの関係性

富裕層におけるIFAの関係性は、その専門知識と客観性に基づくものです。IFAは、特定の金融商品を扱う会社に属さず、幅広い商品からクライアントの利益を最優先するアドバイスを提供します。富裕層にとって、IFAは資産運用の戦略を立案し、リスク管理や相続計画といった複雑な要素を組み合わせながら、長期にわたる財務目標の実現を助ける重要なパートナーです。

また、IFAは市場の変化に応じた調整や、税務効率の良い投資戦略の推進など、富裕層特有のニーズに対応するカスタマイズされたサービスを提供することで、資産の最大化と保全に貢献します。

IFAを選ぶ際のチェックポイント

富裕層がIFA(独立系ファイナンシャルアドバイザー)を選ぶ際には、いくつか気をつけたいポイントがあります。特に以下の3点は押さえておきましょう。

・実績や口コミに問題はないか

・他の専門家との連携状況はどうか

・事業の透明性はどうか

実績や口コミに問題はないか

IFAを選ぶ際にまず重要なのは、資産運用に関して質の高いアドバイスをしてくれるかどうかです。公式サイトなどに掲載されているこれまでの相談件数や、相談事例を確認し、確かな知識と実績のあるIFAかどうかを見極めましょう。

特に口コミは、良い口コミが多いことよりも、悪い口コミが少ないことのほうが重要です。

他の専門家との連携状況はどうか

税理士や弁護士など、他の専門家とも連携が可能かどうかは、富裕層にとって重要な要素です。莫大な資産を持つ富裕層は、単に資産を増やすだけでなく、いかに資産を守るかも重要だからです。

税務や法律が絡む分野で悩みを持った際に、速やかに連携が図れるパートナーなら、どのようなことも安心して相談できます。

事業の透明性はどうか

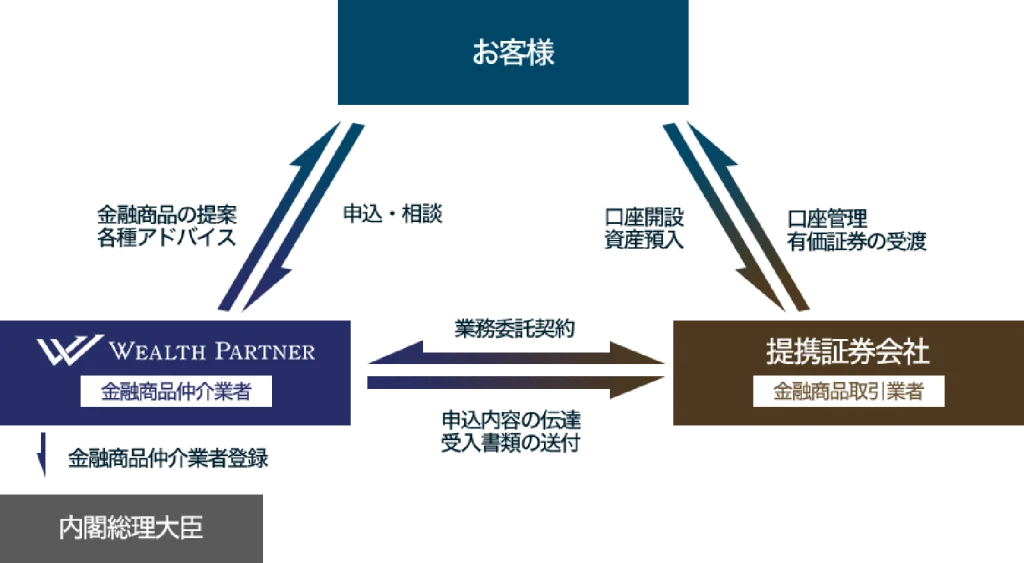

報酬体系や連携する金融機関などを公開しているなど、事業に透明性のあるIFAを選びましょう。金融商品を販売する業者の中には、悪徳業者や違法業者なども紛れているからです。

報酬形態などの説明に不明瞭な点はないか、金融仲介業者としての届出は出しているか、しっかりと確認してから取引してください。

富裕層におすすめの資産運用手法

富裕層の資産運用における推奨手法は多岐にわたりますが、債券投資、不動産投資、プライベートエクイティが特に注目されています。これらの手法が富裕層の資産増加にどのように貢献するかを具体的に見ていきましょう。

債券投資のリターンと安全性

債券投資は富裕層の資産運用戦略において、リターンと安全性の双方を重視した選択肢と言えます。債券は定期的な利息収入(クーポン)と、満期時の元本返済が約束されているため、投資家にとって比較的安定したリターンを提供してくれるからです。特に、政府や信用格付けが高い企業が発行する債券は、デフォルトのリスクが低く、景気変動に左右されにくいという特徴があります。

ただし、インフレや金利変動の影響を受けやすいため、これらの要素を考慮した上でポートフォリオに組み入れる必要があります。富裕層においては、分散投資の一環として債券投資を取り入れましょう。

不動産投資(REIT含む)とそのメリット

富裕層におすすめの資産運用手法のひとつとして、不動産投資があります。この分野では、特にリアルエステート・インベストメント・トラスト(REIT)への投資が人気を集めています。REITは、不動産に特化した投資信託で、多様な不動産への投資を通じて配当収入を得ることができます。

この方式は、不動産を直接購入することなく、不動産市場に分散投資することが可能であり、個別の不動産投資に比べて手軽に始められる点が大きなメリットです。

また、不動産投資はインフレヘッジとしても機能します。物価上昇に伴い、不動産価値や賃料収入が増加する傾向があるため、資産価値の維持・増加を目指す富裕層にとって魅力的です。さらに、不動産投資の分散化を図ることでリスクを軽減し、安定したキャッシュフローを実現することが可能です。REITを通じた不動産投資は、株式や債券など他の資産クラスとの相関が低いため、全体のポートフォリオのリスク分散にも寄与し、富裕層にとっての資産運用戦略において重要な位置を占めるでしょう。

代替投資としてのプライベートエクイティ

代替投資としてのプライベートエクイティは、富裕層におすすめの資産運用手法の一つです。株式や債券といった従来の投資対象とは異なり、未上場企業への直接投資を行うことによって、高いリターンを目指すことが可能になります。

プライベートエクイティは、経営参画や専門知識を活用した企業価値の向上を通じて、投資家の資産増加に寄与することが期待されます。一方で、流動性が低く、リスクも高いため、経験と知識を持った専門家と相談しながら慎重に投資を検討することが重要です。富裕層にとって、プライベートエクイティは多様な資産ポートフォリオの構築を実現する代替投資として注目されています。

特定の富裕層に合わせた運用戦略

富裕層の資産運用では、個々のニーズや目標、リスク許容度を踏まえたカスタマイズされた運用戦略が不可欠です。このアプローチにより、収益の最大化と潜在的な損失の最小化が可能となります。富裕層投資家がぶつかる様々な運用上の課題は、保守的投資家と積極的投資家の間で大きく異なります。

保守的投資家は、資産を守りながら安定した収益を求める傾向があります。彼らの戦略は、通常、低リスクの債券や定期預金を多く組み入れます。この投資選択により、市場の変動が少ない安定した収益が見込め、退職後の資産保全に適しています。一方で積極的投資家は、より高いリターンを目指し市場の変動に対しても強気の姿勢を取ります。新興市場、ベンチャーキャピタル、不動産などリスクが高いがリターンも大きい投資も積極的に取り入れるでしょう。

富裕層が身につけるべき資産運用の考え方

富裕層が資産運用を行う際には、IFAのような専門家にアドバイスを仰ぐと同時に、いくつか押さえておかなければならないポイントがあります。

・長期的な視点で資産運用をする

・資産運用における税務の知識

・時代の変化に応じた運用の柔軟性

長期的な視点で資産運用をする

富裕層が資産運用で成功するためには、長期投資の視点が不可欠です。長期的な計画に従って投資を行うことで、市場の波や経済の変動から一時的な影響を受けにくくなります。資産成長を目指す上で、時間を味方につけることは、複利効果を最大化し、リスク分散を通じて不確実性への耐性を高めるのに役立ちます。大きなリスクを取らずとも資産を増大させることのできる、懸命なアプローチです。

資産運用における税務の知識

富裕層の資産運用では税務知識が不可欠です。投資による利益にかかる税金を理解し、節税戦略を駆使することが資産を最大化する鍵となります。不動産投資の利用や非課税口座などを積極的に活用しましょう。長期的な資産形成において税負担を大きく軽減するはずです。

特に税負担が大きい富裕層は専門家の助けを借り、税制の利点を活かした資産運用を行ってください。

時代の変化に応じた運用の柔軟性

時代の変化に応じた運用の柔軟性は、富裕層における資産運用戦略の重要な柱です。市場の変動や経済環境の不確実性の中で、適応力と臨機応変な対応が求められます。たとえば、テクノロジーの進展により新興の投資機会が出現する場合、これを見極めた投資は大きなリターンに結びつく可能性があります。また、経済の波に敏感であることで、リスクへの対策を早期に打ち立てることができるのです。富裕層が資産運用において高い柔軟性を持つことは、賢明かつ持続可能な成長を達成するために不可欠と言えるでしょう。

まとめ:富裕層のための資産運用の最適化とIFAの活用

富裕層の資産運用を最適化する鍵は、独立系のフィナンシャルアドバイザー(IFA)の活用にあります。IFAは一つの金融機関に縛られることなく、クライアントの利益を最優先に考えることができるため、カスタマイズされた資産運用戦略を提案することが可能です。

また、IFAは市場の最新動向に精通しているため、柔軟な投資計画の策定やリスク管理に優れています。富裕層として資産を守りながら賢く増やすためにはIFAの専門知識を活用し、多角的な視点からのプランニングを実行することが不可欠です。

富裕層は資産運用におけるIFAの重要性を理解し、自身の富を管理・増加させるための戦略をIFAとともに考えましょう。ウェルス・パートナーには、富裕層の資産運用に深い知見を持つアドバイザーが在籍しています。無料相談も承っておりますので、お困りの際はぜひお気軽にお問い合わせください。

株式会社ウェルス・パートナー

ポートフォリオマネージャー

早稲田大学国際教養学部卒業後、大和証券株式会社へ入社。富裕層と会社経営者を中心とした資産運用のコンサルティング業務に従事。顧客の資産全体の最適化や会社経営者への相続対策まで支援をしたいという思いがあり、株式会社ウェルスパートナーに入社。