皆さん、こんにちは。株式会社ウェルスパートナー代表の世古口です。

本日のテーマは、「外国債券キホンのキ①インカムゲイン編」といった内容でお届けします。

今回は、外国債券の基本中の基本の内容を、全6回にわたってお話ししていくようなシリーズものの第1回ということでお話ししていきます。

外国債券に初めて投資される方にとっては、ちょうどいい内容になっていると思いますが、すでに外国債券に投資されている方や投資して長い時間が経っている方にとっては、少し物足りない内容になる可能性はあります。ただ、何でもそうですが、基本の中に本当の真髄と言いますか、応用も隠されているというところもありますので、是非、おさらいの意味も含めてご覧頂ければと思います。

外国債券のインカムゲイン

早速、外国債券のインカムゲインについてご説明していきます。

今回はキホンのキということですので、できるだけ分かりやすさ重視で、誤解を恐れず、細かいことは一旦抜きにして、イメージしやすさを重視したイラストや資料になっておりますので、それを念頭に置いていただければと思います。

上の図をご覧ください。

投資家が左側、右側に国や企業、世の中には色々な企業があります。

この2つを主体に外国債券はあって、投資家の方はお金を増やしたくて、外貨でお金を増やしていきたいというニーズがある方、そうしたいと思っている方が投資家でいらっしゃるとします。

海外に企業展開したり、そもそも外国で事業していたり、そういったことによって外貨でお金を借りたい国や会社がいます。この投資家と国と会社の需要がここでマッチするわけです。

お金を外貨で貸したいという投資家と、外貨でお金を借りたい国と会社の事情がマッチすることによって、外国債券という投資が成り立っています。

投資家の中では、この矢印のとおり、外貨は米ドル等が多いと思いますが、米ドルがイメージしやすいと思いますが、外貨でお金を貸します。国や会社はお金を借ります。当然お金を貸しますので、それに対して利息がつくわけです。利息や利金と言います。それを一定の期間で、毎年、年に2回や4回、一定の期間に応じて利息を何%年間に支払いますという約束を最初にして、それを毎年、投資家の方に支払っていきます。

国と会社から矢印が投資家に出ていますが、投資家は外貨で利金をもらうことができるわけです。外貨で利金をもらうことで、外貨でお金を増やしたい投資家のニーズが満たされるわけです。外貨で利金をもらうということが、下に矢印が出ていますが、インカムゲイン(定期的な収入)になっているわけです。とりわけ、外国債券ですので、外貨の安定収入を得ることができるというのが外国債券のインカムゲインの全体のイメージです。

インカムゲインの具体的なイメージ

さらにこのインカムゲイン、外国債券の定期収入の具体的なイメージを見ていきたいと思います。上の図をご覧ください。

投資家の方が先程と同じように、A社という会社が発行している米ドルの債券、青い枡の中に諸条件が書いてありますが、そこに対してお金を貸します。

債券を買うというのは、発行会社のAに対してお金を貸すという意味ですので、そのようなイメージで捉えて頂ければと思います。投資金額は10万米ドルということで、今の為替レートですとだいたい円にすると1,350万円ほどのお金を貸すということになります。因みに、この米ドル建ての債券などの外国債券は全て外貨建てで基本的には考えますので、投資の単位としては、米ドルの場合は10万米ドルや20万米ドルなどの単位となるので、だいたいこれぐらいの金額のイメージになるわけです。ですから、1,350万円、10万米ドルを外国債券で保有するというイメージになります。

米ドルの債券の、今回のインカムゲインを考えるにあたっての大事な条件はこちらになります。

要は、利息がいくらになるかというのを数字に表したものが利率になるのですが、それが年間で5%になります。

投資した金額、お金を預けた金額の5%を利息として投資家の方は受け取ることができるわけです。利払い(利率の支払い)を年に2回行います。時期はだいたい6ヶ月ごとになるので、1月と7月や、2月と8月という形で決まっています。年に2回、利率5%を2回に分けて払うので、投資金額に対して2.5%ずつ、6ヶ月に1回支払っていくイメージになるわけです。

お金が返ってくるタイミングも債券は決まっていまして、残存年数がここでは10年となっていますので、10年後にこの発行会社が倒産していない限りはお金が返ってきます。この10万米ドル、1,350万円が返ってきますというような条件になっています。

この債券に投資をしたとします。この投資家の方が受け取ることができるインカムゲインがどのようなイメージになるのかは、この下の矢印のところに赤字で書いていますが、前提として勝手に決めていますが、3月と9月の年2回、利金の支払いがあります。

利率が5%ですので、2.5%ずつ3月と9月に利息が入ってくるのですが、それ掛ける10万米ドルですので、1回の利払いのタイミングで2,500米ドルの利息が入ってきます。円にすると、だいたい33.7万円になります。これが年2回なので、2,500米ドル+2,500米ドルで年間に5,000米ドルの利金が入ってくるわけです。

これが残存期間、元本が戻ってくるまで10年間ありますので、この10年間の合計のインカムゲイン(定期収入)でいうと、5,000米ドルが年間の利金になりますので、それ掛ける10年間ということで5万米ドルが利金としてインカムゲインで受け取ることができます。これを円にすると、だいたい675万円という形になるわけです。

税金なども色々ありますが、細かい話は一旦置いておいて、全部税引き前で考えております。

これが外国債券の生み出されるインカムゲインの具体的なイメージになります。

さらにもう少し詳しい話に徐々に入っていきたいのですが、こういった債券を、インカムゲインが発生して、その定期収入で先程のように年間で何十万円入ってきたら、それを使って生活費に充てたり、それをまた何か株などに投資したりすることができるようになるわけです。それを1銘柄だけの債券に投資するのではなく、色々な債券に投資することによって、利金ができるだけ満遍なく、半年に1回だけではなく、2ヶ月に1回や毎月入ってくることもできるわけです。

1銘柄の債券では難しいのですが、例えば、複数銘柄を保有して、毎月利金が入ってくるような資金計画にすることもできるというのを、保有している債券をまとめて管理する、私たちがしているような債券の利金表というものがあるのですが、それの簡易版を見ていきたいと思います。

外国債券の利金表

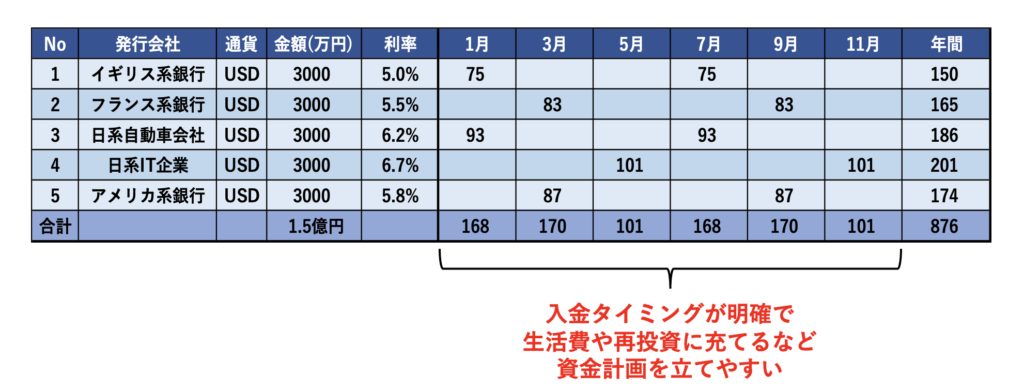

これが債券の利金表です。今回は前提として、5銘柄を保有する前提で考えたいと思います。

発行している会社が、それぞれイギリス、フランス、日系の自動車会社やIT会社、アメリカの銀行など、そういった発行している会社があります。通貨は全部米ドルですが、金額は円ベースにしますと分かりやすく、3,000万円ほどの債券になります。

ですから、トータルで1.5億円の債券のポートフォリオのイメージになるわけです。5銘柄の債券ポートフォリオです。利率がそれぞれ書いています。上から、5%、5.5%、6%台、5%の利率の債券が多いわけです。その右側に利金が入ってくる月が書いてあります。こちらは資料の尺の問題で、毎月の設定にもできたのですが、見やすくするために2ヶ月に1回、隔月で利金が入ってくるような前提にしておりますので、それをご理解頂いた上で見て頂ければと思います。

例えばNo.1のイギリスの銀行は、6ヶ月に1回ですので、1月と7月に利金が入ってきて、No.2のフランスの銀行の債券は、3月と9月に入ってきます。No.3,4,5も違う月にそれぞれ利金が入ってくるわけです。

それぞれの債券毎の年間の合計の利金が一番右側の列に載っています。このように5銘柄ほどに分散して債券を保有しますと、少なくともこのように隔月で、2ヶ月に1回は利金が受け取れるような設計に自然になるわけです。そうすると、例えば1月だとすると、利金の合計で、円の評価でどれぐらい受け取れるかというと、だいたい円ベースで168万円受け取ることができるようにこの表にも載っています。

3月は170万円、5月は101万円、7月は168万円、9月は170万円、11月は101万円になります。年間合計しますと、だいたい876万円、円ベースで考えると、この利金を受け取ることができるということになるわけです。

このように債券というのは、何月の何日に米ドル建てでこの金額の利金が入ってきますというのが明確に決まっています。つまり、入金のタイミングや金額が非常に明確なので、ご自身が生活費に充てる時や再投資をする時、米ドル建てでこれぐらいの金額の株式に毎月積み立て投資しますなど、そのような再投資にお金を充てる時などに資金計画が非常に立てやすいのです。こ

れが、外国債券のものすごく良いところなわけです。これがあれば、年金とまでは言いませんが、不確定要素としてドルや外貨で入ってきますので、為替レートが変わることによって金額が少しブレますので、そこまで正確に何月何日に円ベースでいくらというのは100%は分かりませんが、少なくとも外貨ベースで入ってくる日、金額というのは明確に決まっています

色々な生活設計をしたり、資金計画を立てることが可能になりますので、インカムゲインとしては非常に優秀で、それを使って全てのことを計画することができるというのが外国債券のインカムゲインの醍醐味だと思います。その債券のインカムゲインは、債券の利金表で管理していくと非常に分かりやすいと思いますので、皆様もぜひ使って頂ければと思います。

まとめ

今回の「外国債券キホンのキ①インカムゲイン編」の最後のまとめをします。

4つありまして、1つ目が、基本中の基本ですが、外国債券というのは外貨でお金を貸して、外貨建ての利金を得る投資方法です。

2つ目が、今回のテーマであるインカムゲインです。定期収入がメインの投資というのがこの債券ですので、基本は株式のように売り買いをするものではなく、バイ&ホールド、購入したら最後まで持ちきる、最後というのは債券の満期です。

お金が返ってくることが決まっている期限まで最後まで持って、外貨でお金が返ってくるのを待つという、バイ&ホールドスタイルが基本であると思います。それを念頭に考えて頂くのがいいと思います。

3つ目が、今ですとインカムゲインがどれぐらい入ってくるのか、相場観も簡単にお伝えしておきたいのですが、今は米ドル建ての債券で、毎年だいたい投資した金額に対して4%~6%ほどの利金を得られるようなインカムゲインの設計というのが可能かと思います。

4%~6%ですので、1,000万円米ドル建ての債券に投資すると、40万~60万円ほどの利金が米ドルベースで毎年入ってくるというイメージになると思います。これが1億円だとすると、400万円~600万円ほどの米ドルが毎年入ってくるというイメージになるかと思います。これが、通貨が変わりますと、利金の水準は変わってくるわけです。今のユーロでは、だいたい毎年3%~4%ほどの利金のイメージで、豪ドルやニュージーランドドルではだいたい4%~5%ほど、その他のメキシコペソやトルコリラの新興国通過ですと、7%や十数%ほどと、比較的高い水準の利金が得られるわけです。しかし、新興国通貨なので、その分リスクも高いということになります。

このように各通貨ごとにだいたい得ることができる利金の、インカムゲインの水準が決まっているので、これが割と数ヶ月ごとなど、比較的そこまで大きくは変わりませんが、若干変わりますので、投資する時には確認していく必要があると思います。

最後の4つ目が、債券の利金表のところでお伝えしましたが、外国債券のインカムゲインにおいての非常に良いところは、入金のタイミングや金額が明確な点です。

ですから、あらゆる資金計画が立てやすいということです。何月何日に何米ドルが利金として入ってきますということが、事前に正確に分かっているわけです。

絶対入ってこなければいけないような生活費に利金を充てる場合でも、基本的には大丈夫なわけです。必ず入ってこなければいけないようなそういった費用、支出に充てるようなことの目的にしても、外国債券のインカムゲインは良いわけです。そこが、外国債券のインカムゲインにおいての非常に良い点かと思います。

本日は「外国債券キホンのキ①インカムゲイン編」についてお話しさせていただきました。次回は②のキャピタルゲイン編ということですので、引き続きその他のWEALTH JOURNALのもご覧頂ければと思います。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中